目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「医療法人の4億円で作るベスト米国債ポートフォリオ」です。昨今、医療法人の余剰資金の有効活用のご相談が増えている状況です。日本の円預金は金利が低い状態がずっと続いていますし、日本国債に投資しても0.数%程度の金利しか得られません。医療法人は、かなり保守的に資産運用しなければいけないルールがありますので、そのようななかで、日本国債よりも格付けが高く、外貨リスクはあっても長期的に持てば安全性が高いと思われる米国債でポートフォリオを作るという相談が結構増えているわけです。今回は、医療法人の余剰資金の運用を前提にした米国債ポートフォリオのお話ができればと思います。

▼今回の内容はYouTubeでご覧いただけます

なぜ医療法人は米国債なのか

なぜ医療法人は米国債なのか、その理由からご説明した方がよいと思いますので、こちらをご覧ください。

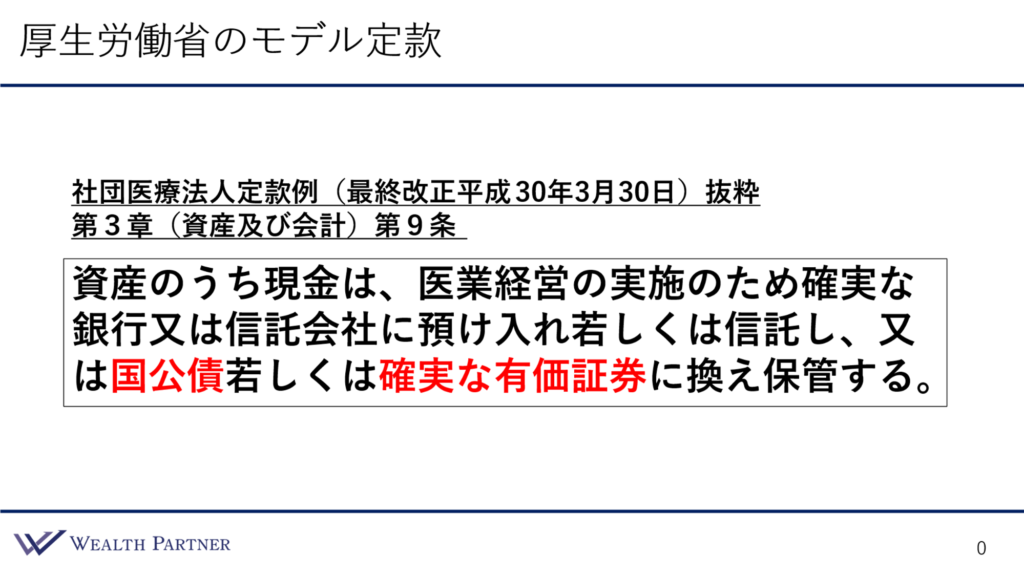

こちらは医療法人の定款です。医療法人のルールを定めたルールブックみたいなものです。厚生労働省が出しているモデルの定款というのがありまして、多くの医療法人がこのモデル定款をそのまま使って、資産運用に関するルールを定めていることが多いです。

大事なところは、医療法人の資産運用に関しては、「国公債若しくは確実な有価証券に換えて保管する」と定められています。ですから、これだけを見ると、かなり堅く運用してくださいと書かれているため、その通りにする医療法人が多いです。資産運用に関してかなり厳しくルール付けされており、運用できる資産がかなり限定的になっています。

では、どのようなもので資産運用すればよいのでしょうか。「確実な有価証券」とは何かというと、5年後・10年後に返ってきて、満期まで持ち切れば元本は保証されているものなので、債券を指している可能性は高いと思います。

では、どのような債券であればよいのでしょうか。「国公債」と書いてあるので、おそらく日本国債です。国が発行している債券であれば問題ないということです。日本の医療法人のモデル定款なので、おそらく日本国債の可能性が高いわけです。

日本国債の格付けはA+ですので、日本国債の格付けよりも高い格付けの債券で運用するのであればよいのではないかと解釈します。米国債は格付けがAA+なので、圧倒的に日本国債よりも3段階も格格付けが高いですから、米国債であれば運用してもよいのではないかということで、医療法人の場合は米国債でポートフォリオを作って運用することが多くなっているわけです。

医療法人が4億円の余剰資金で米国債ポートフォリオを作った場合

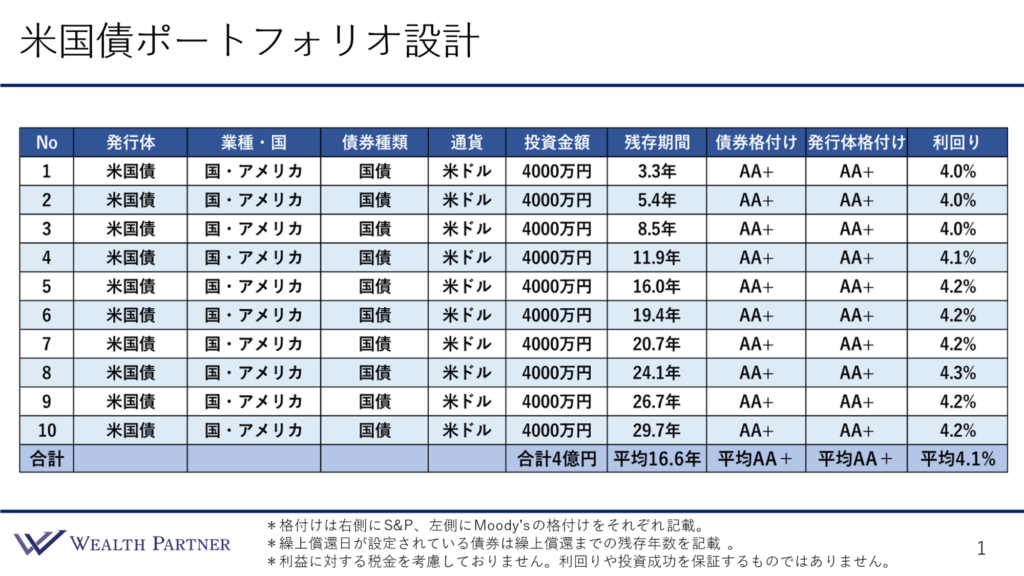

では、実際に米国債ポートフォリオを見ていきましょう。今回は、医療法人が4億円の余剰資金でポートフォリオを作った場合のイメージになっています。

1債券に4,000万円投資して、このように10銘柄に分散して投資します。合計で4億円のポートフォリオを作っています。発光体は全て米国債なので同じです。国はアメリカ、債券種類は国債で、通貨は全て米ドルです。投資金額は1債券4,000万円で、合計で4億円です。

次の残存期間からは、債券ごとに異なってきます。残存期間とは、その米国債が償還される、満期を迎えてお金が返ってくるタイミングはいつかという、残された期間を指しています。期間が短いものから長いものまでいろいろ持っています。短いものでは3年で、長いものでは29年、このように定期的に数年に1回満期を迎えて、米ドルが返ってくるというように、期間はかなり分散して保有するのが一般的かと思います。この残存期間を全ての債券で平均化したものは16.6年になります。

米国債は発光体としての信用力がかなり高いので、米国債だけを保有して問題ないと思いますが、大事なのは残存期間です。米国債で問題がないので、10年後に返ってくる債券だけにすると、結構デメリットがあります。例えば、4億円を全部5年後に返ってくる米国債だけにして、5年後に債券でお金が返ってきたとします。そのときに、世の中の金利がすごく下がっていて、また同じような米国債に投資して利回りを計算すると、1%しか取れない、2%しか取れないということがあるかもしれません。そのような時代も、実際に数年前にありましたので、金利が下がるリスクがあるわけです。

しかし、3年後・5年後・10年後・20年後など、お金が返ってくるタイミングを分散して債券を持つことによって、金利が低いときに返ってくる債券があったり、金利が高いときに返ってくる債券があったりすれば、金利の変動リスクを平均化することができますので、金利変動リスクを下げることができます。ですから、このように残存期間を分散して持つことが大事になるわけです。

また、この平均残存期間が16. 6年というのも非常に大事です。債券のそれぞれの残存期間を平均化した数値はかなり長めになっています。普通の経済状態で米国債ポートフォリオを組むと、大体平均で10年前後になることが多いのですが、それよりも6年ほど長い平均残存期間になっています。これは今、世の中でアメリカの金利が一時的に高い状態になっている可能性が高いということで、期間を長めにとり、今の高い利回りを長期間固定するということで、このようなポートフォリオの平均残存期間になることが多いのかと思います。

債券格付けと発光体格付けはともにAA +ということで、ほぼ最高格付けというのがこの米国債になっています。一番右側の利回りは、債券の残存期間によって若干異なるのですが、概ね4%以上の利回りになっており、平均で4.1%です。

基本的には、投資金額4億円×利回り4.1%が、この債券ポートフォリオから生み出される年間の想定利益になります。この4億円を米国債に投資することによって、毎年1,600万円の利益が生み出される可能性が高いということがいえます。

米国債投資による円高リスク

この米国債に投資することによって、多くの方が一番恐れているのは円高です。投資した後に円高にいくことによって、為替の評価がマイナスになり、それが損失になることを恐れていらっしゃるのではないでしょうか。円高リスクがこの米国債の一番のネックになるといわれています。

ただ、先ほどお伝えしたように、毎年4%の利益がほぼ確実に生み出されるのは、この債券の場合、ほぼ確定しています。確定利回りですので、満期まで持ち切れば、その利益が生み出されるのは確実です。では、毎年生み出せる利回りが、円高リスクのクッションになることを表した、利回りの円高クッション効果を見ていきましょう。

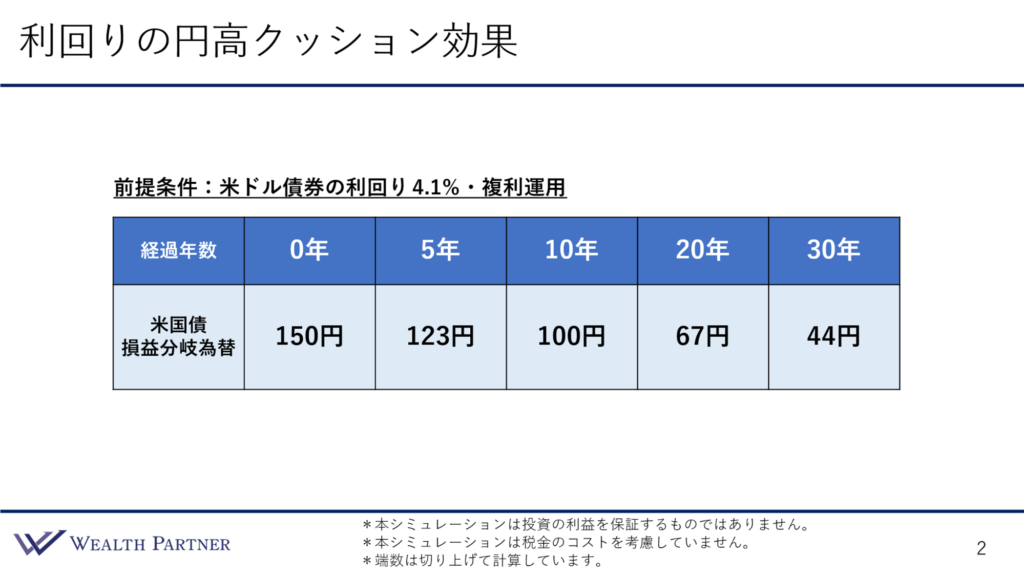

こちらは、前提条件として、今回の米国債ポートフォリオで運用したとして、先ほどの表の平均利回り4.1%で運用できて、その利金を再投資する、複利運用すると考えたときの損益分岐の為替を表しています。

損益分岐為替とは、5年後や10年後時点で、為替の水準が損益分岐の為替水準よりも円安であれば、利回りも合わせてトータルで利益が出ていて、その水準よりも円高だとすると、トータルでマイナスになるということになります。その損益分岐為替よりも円安の状態を予想しているのであれば、トータルで利益が出ているので、プラスになっていると考える目安にできるわけです。では、損益分岐為替を見ていきましょう。

経過年数0年、投資した当初の為替レートとして考えたいと思います。わかりやすく1ドル150円とします。では5年後はどうかというと、123円まで円高にいきます。ですから、5年後に123円よりも円安の状態であれば、為替と利回りのトータルで利益が出ている状態になると考えます。123円程度であれば、円高になるかもしれないので、5年後までを考えると、為替でマイナスになる可能性は当然あると思いますし、もちろん逆に円安になる可能性もあります。

では10年後はどうでしょうか? 10年後の損益分岐為替は100円まで円高に切り下がっています。100円になることはないと思いますが、実際にリーマンショックのときや、2008年、2009年、2011年、2012年は100円を切っている状態が長く続きましたので、100円程度ならもしかしたらあるかもしれません。よほどのことがない限りないとは思います。確率は低いですが、少しはあるかもしれません。

さらに長い20年後はどうでしょうか? 20年、平均利回り4.1%で運用し続けると、損益分岐為替は100円から67円まで切り下がります。67円はさすがにないと思います。これはないと言わせてください。リーマンショックのときは、ドル安円高になって最大で80円程度でしたので、それよりもさらに1段階円高にいって、「67円はさすがにないでしょう」と多くの方は考えると思います。私もそう思います。

そう考えると、米国債は、10年は大丈夫だと思います。10年でもしかしたら円高にいくかもしれませんが、20年まで見ると、限りなく円高リスクというのは中和されるというのがわかると思います。利回りによって中和されるということです。

これぐらい長く運用するかわかりませんが、30年まで見ると44円です。「どういう状況なの?」「アメリカは破綻したんですか?」それぐらいの数値になっているのが30年後です。さすがにここまで想定されている方は誰もいないと思います。

そう考えると、どれぐらいの運用期間を想定して米国債を運用していくのがよいのかというと、現実的に考えて、やはり10年から20年ではないでしょうか。損益分岐為替は10年から20年において円高に切り下がっていますので、15年ぐらいの運用期間だとすると、100円と67円の間程度になるわけです。そうすると、80円前半位の損益分岐為替になります。

先ほどの米国債ポートフォリオの平均残存期間は16.6年でしたので、平均で16年程度は運用することを想定しているわけです。損益分岐為替で考えると80円台ですので、それよりも円高でなければトータルではマイナスになっていないので、4.1%の利回りで16年運用することを考えると、限りなく円高リスクというのは緩和されるので、おそらくトータルでマイナスになる可能性は限りなく低いのではないかと考えています。

このような話をすると、確実に円高にいくのではないかと思われる方がいらっしゃいますが、そうとは限りません。私は逆に円高にはいかず、中長期的にはもちろん波はありますが、どちらかというと円安にいくのではないかと考えています。10年後・20年後は100円・67円ではなく、逆に200円や300円の可能性の方が高いと思っています。これはあくまで、円高にいったときのリスクシミュレーションになっているので、その点はご留意いただければと思います。

まとめ

本日のテーマである「医療法人の4億円で作るベスト米国債ポートフォリオ」をまとめます。ポイントは4つです。

ポイント1)医療法人の資産運用は米国債が適切

医療法人の資産運用は、基本的には米国債が無難なのかと思います。円建ての日本国債でも運用できますし、他の円建ての社債などもあると思いますが、円債では意味がない可能性が高いです。金利が低いので、0点数%を得て流動性がなくなるのであれば、米ドルの普通の預金にしておく方がよい可能性が高いです。今後日本の金利が上がってきたら、日本の円債などもよいかもしれませんが、現段階ではそれほど上がっていませんので、今のところは意味がないと思います。

米ドル社債でももちろんよいと思いますが、社債の場合はもっと格付けが高い債券の方がよいと思います。格付けでいうと、日本国債のA+よりも高く、米国債同等くらいが無難です。AAからAAA、その辺の米ドル社債であれば問題ないと思います。無難にいくなら米国債がよろしいのではないでしょうか。

ポイント2)米金利が高いと思うなら平均残存期間は15年以上

これは相場観にもよると思いますが、今の米金利が「高い」「一時的に高くなっている」と思うのであれば、残存期間を長くした方がいいです。先ほどのような債券ポートフォリオで運用することが多いと思いますが、平均の残存期間で15年以上を目指して運用していくのが基本的にはよいと思います。

ポイント3)長期運用なら円高リスクはさほど怖くない

これは先ほどの損益分岐為替でお伝えしたように、長期運用になればなるほど、円高リスクを恐れる必要がないということがわかると思います。これはポイント2とも関係していまして、残存期間は長く、15年や20年運用すれば、損益分岐為替は100円・80円になるわけです。ですから、それより下回った円高でなければ、トータルでは利益が出ているということになるので、長く運用すればするほど為替リスクは中和されると思っていただいてよいでしょう。円高リスクが怖いと思われる方であれば、米国債は長期で運用することを考えていただくのがよいと思います。

ポイント4)利金収入や事業純利益をまた米国債に投資していく

この米国債ポートフォリオを持って、毎年4億円から1,600万円の利金収入が生まれてくるわけですが、では、この利金はどうするのでしょうか。これはやはり、1,600万円分の米国債に再投資した方がよいと思います。

それから、事業の純利益です。運用を検討されている医療法人は、黒字の場合が多いと思うので、毎年、事業から純利益が生まれてきて、それがまた現預金として積み上がっていくと思います。これをまた米国債に、利金収入と共に再投資していただくのが基本的にはよいと思います。

再投資していくときに、どのような米国債に投資していくのかというと、期間が長い債券に投資していくのがよいと思います。利金収入で1,600万円が入ってきて、事業の利益で数千万円増して、1債券4,000万円ほど投資できるとしたら、期間が20年や30年の米国債に投資していくのがよいでしょう。

なぜかというと、先ほどの米国債ポートフォリオで1年、2年経つと、平均の残存期間が短くなってきます。何もせずに放っておいたら、どんどん残存期間が短くなってくるわけです。ですから、平均残存期間の15年や16年を保とうとすると、期間が長い米国債に再投資する必要が出てくるのです。

毎年、1年に1回、1債券4,000万円分の米国債で、残存期間が30年の一番長い債券を買っていけば、平均残存期間はそれほど変わらずに米国債ポートフォリオを維持することができます。ですから、投資に関しては、入ってくる収入や利益もそのような方針がよいのではないかと思います。

本日は「医療法人の4億円で作るベスト米国債ポートフォリオ」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中