目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「医師のベスト米ドル債券ポートフォリオ」です。医師の方の米ドル債券ポートフォリオをたくさん作らせていただきました。その中でも特に医師の先生ならではという、医師の先生にぴったりだと私が考えたベストな米ドル債券ポートフォリオをお伝えします。実際に組んだ実例をお話しして、医師の先生方に米ドル債券投資の参考にしていただければと思います。

▼今回の内容はYouTubeでもご覧いただけます

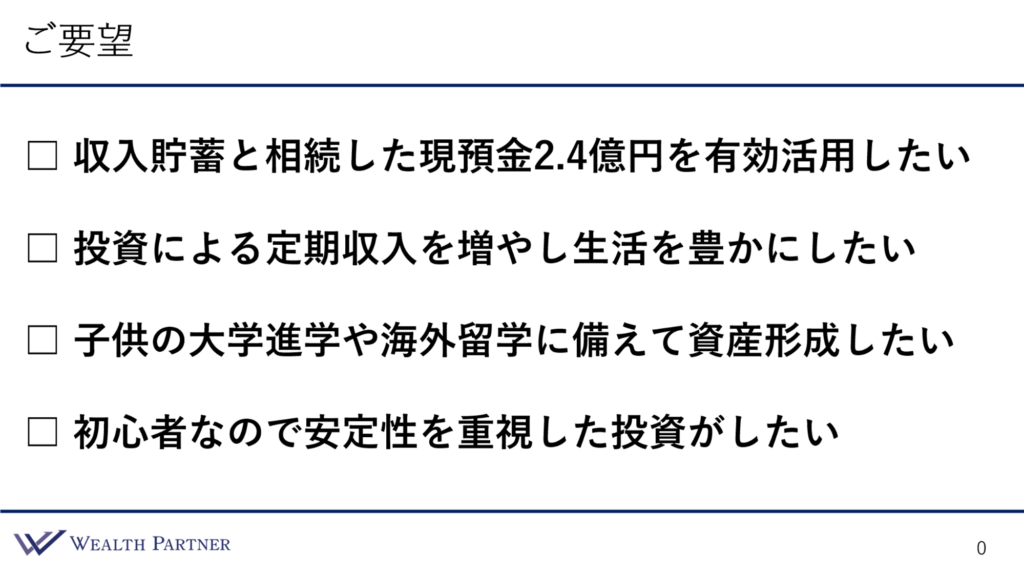

ご要望

医師のベスト米ドル債券ポートフォリオ実際に見ていただく前に、このポートフォリオを作った医師の先生のご要望について簡単に確認します。ご要望は4つありました。

収入貯蓄と相続した現預金2.4億円を有効活用したい

医師の先生が今まで医療行為をして医療法人から得た収入を貯蓄したものと、相続した現預金が2.4億円あり、これを有効活用したいというのが1つ目のご要望です。

投資による定期収入を増やし生活を豊かにしたい

その2.4億円の投資によって得る定期収入で生活を豊かにしたいということです。家族で楽しめるような旅行などに使うことや、お子様の教育費、生活を豊かにすることに投資から生まれるキャッシュフローを使いたいというのが2つ目のご要望です。

子供の大学進学や海外留学に備えて資産形成したい

お子様の教育についてです。お子様の大学進学や、海外留学を希望する可能性があると考えていらっしゃいます。そうすると、かなり莫大な教育費がかかってくるので、それに備えて今から資産形成したいというのが3つ目のご要望です。

初心者なので安定性を重視した投資がしたい

今まで全く投資をしたことがない方です。投資初心者なので、安定性を重視した投資がしたいといのが4つ目のご要望です。

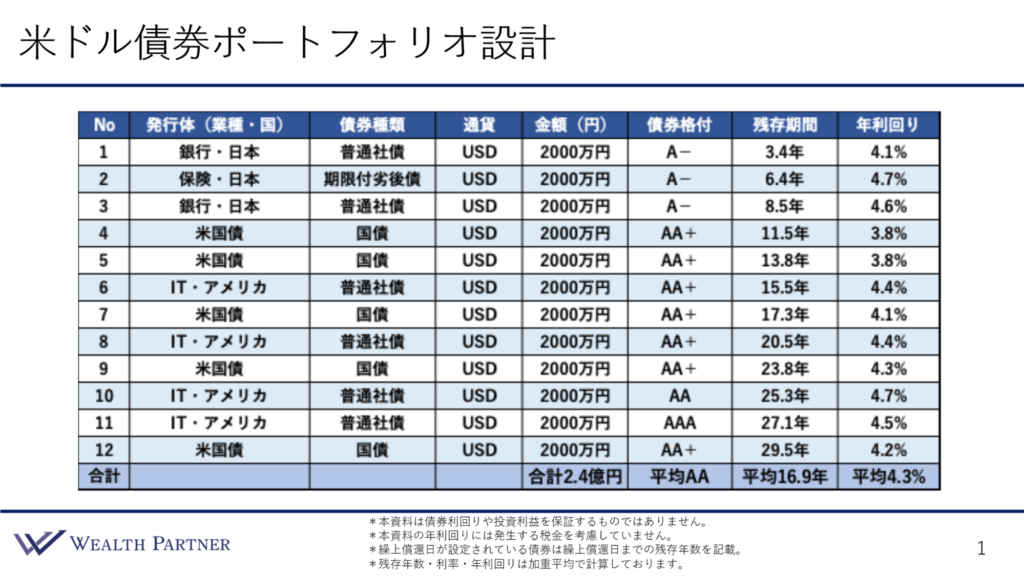

米ドル債券ポートフォリオ設計

このように医師の先生のご要望をお聞きし、私たちの中で米ドル債券ポートフォリオの分析をしてご提案させていただいたポートフォリオがこちらです。

12債券に分散して投資しています。1債券2,000万円、合計で2.4億円のポートフォリオです。発行体の業種は、銀行・保険などの金融機関や、アメリカのIT会社が4社入っており、そのような社債+米国債、アメリカという国が発行している国債が5債券となっています。

債券種類は、米国債が5債券、普通社債が6債券、1債券だけ期限付劣後債となっています。通貨は全て米ドルで2,000万円ずつです。

債券格付けは、ぱっと見て非常に高格付けということが分かると思います。No.1~No.3の債券まではA-で、これでも結構高格付けですが、特筆するのはNo.4以降の残存期間が長い債券になります。基本的にはAA+で、一番低くてNo.10のAAという格付けで、AA+の米国債の格付けより高いNo.11のAAAのような格付けの債券も一部入っているイメージです。平均の債券格付けはAAになっており、この方がご要望されていたように、非常に安全性・安定性が高く、信用力が高い債券ポートフォリオになっていると思います。

残存期間は、短い債券から3.4年、6.4年、8.5年、10年以上は11.5年、13.8年、15.5年、17.3年、20年以上は20.5年、23.8年、25.3年、27.1年、29.5年となっています。基本的に数年に1回くらい債券が返ってくるラダー型で組んでいます。残存期間が長い債券ほど銘柄を多めにしているので、残存期間で長めの期間を取るという戦略で運用しています。平均の残存期間は16.9年です。何も考えずに組むと大体10年前後や10年前半くらいになりますが、そのような平均的な残存期間よりは長めに組んでいることが分かると思います。

年利回りは4%前半や、米国債は4%前後の利回りが多いので、平均の債券利回りは4.3%になっています。ですから、利回りはそれほど高くはありませんが、この方のご要望のように非常に高い格付けで安定性重視の、まさにお医者様らしい安全性が高い堅牢な債券ポートフォリオを組ませていただけたと考えています。

まとめ

今回のテーマである「医師の2024年ベスト米ドル債券ポートフォリオ【年末特別版】」を最後にまとめます。ポイントは4つです。

医師にピッタリの安定性を重視した米ドル債券ポートフォリオ

まさに医師の先生にぴったりの安定性を重視した米ドル債券ポートフォリオではないかと考えています。医師の先生もいろいろな考え方があります。今回紹介させていただいた債券ポートフォリオよりも高い利回りを求めて、もっとリスクを取ってよいという方もいらっしゃいますし、米国債をポートフォリオに入れずに、劣後債といわれる少しリスクが高めの債券種類だけで組みたいという方もいらっしゃいます。

ただし、医師の先生という属性においては、安定性を重視して手堅い運用したいという先生が多いです。そのような医師の先生の最大公約数で考えると、このようにしっかり安定性を重視した債券ポートフォリオが一番好まれると思い、今回この債券ポートフォリオをベスト債券ポートフォリオとして紹介させていただきました。

期間10年以内はA-、10年以上はAA以上の高格付け

残存期間と格付けにおいて、一部工夫している点があります。先ほどの債券ポートフォリオのように、残存期間が10年以内の債券に関しては全てA-にして、残存期間が10年以上の債券に関しては一番低くてAAなので、最低でもAA以上の非常に高格付けの債券ポートフォリオだけで残存期間10年以上の債券を組んでいます。

期間が長い債券ほど長期で保有することになるので、その発行体の破綻リスクを長く取ることになります。したがって、期間が短い債券よりは長い債券の方が信用力が高く、格付けが高い債券を持った方がよいと考えることができると思います。ですから、残存期間10年以内の債券に関してはA-で、10年以上はAA以上の格付けという風に残存期間と格付けを工夫して組んでいるわけです。

ただ、残存期間10年以内のA-の格付けでも、日本のメガバンク相当の格付けです。かなり安全性は高く、何かがあることはないと思いますが、できるだけ安定性を重視したいというお考えでしたので、このような工夫をさせていただきました。

利回りベースの年間想定収益は約1,000万円

利回りベースで考えたときの年間の想定収益は、債券利回り4.3%×運用資金2.4億円で、税引き前で約1,000万円となります。これに税金が20%くらいかかると、残りは800万円になります。税引き後で年に800万円くらい残ると、かなりいろいろなことに使えます。ご家族でかなりいい場所に海外旅行に行けますし、お子様の大学費用が年間数百万円かかったとしても、インカムゲインだけで賄うことができます。

また、それらに使わなかったとしても、余った分は株式などに積立投資していくなどして、ご要望にあった、お子様の大学費用や海外留学費用などを準備することに十分なインカムゲインを生み出すことができるのではないかと考えています。

ラダーをベースに長期債になるほど銘柄数を増加

ラダーとは、基本的に「なだらかな」という意味です。債券もいろいろな期間の債券が存在していますが、10年後に返ってくる債券ばかり、2年後に返ってくる債券ばかり、30年後に返ってくる債券ばかりという風に、特定の残存期間だけに集中させない方がよいという理屈があります。集中させてしまうと、お金が返ってくる時点の為替の変動リスクを取ることになるので、償還するタイミングで世の中の金利がものすごく低い状態だとすると、再投資したときに債券ポートフォリオの利回りは非常に下がることになってしまいます。

先ほどご紹介した実例の利回り4.3%を組み直したときに、世の中が低金利で2%になっていたとすると、先ほどの利回りベースの想定収益は半分以下の500万円になってしまいます。そうすると、いろいろと計画が狂ってきてしまうでしょう。

ですから、そうならないために、債券の残存期間を数年に1度や5年に1度くらいで組み、数年に1回元本が返ってきて、それをまた再投資することによって、世の中の金利の変動リスクを均すことができるということで、ラダー型で残存期間を組んでいるわけです。

また、ラダー型で組みつつ、残存期間が長めの債券ほど多く組んでいます。これは私たちからの提案によって納得していただいたことです。アメリカの金利は通常の状態よりは高いと、私たちだけでなく、医師の先生もそう考えていらっしゃいました。米国債だけで利回りが4%前後の状況というのは非常に高利回りであると考え、利回りが高いうちにできるだけ長い債券で期間を長く設定しておき、今の利回りを長期間得ることを考え、残存期間が長い債券ほど銘柄数を増やしているわけです。

先ほどの実例のポートフォリオでは、残存期間10年以内の債券が3債券、10年~20年の債券は4債券、20年以上の債券が5債券というように組んでいるので、残存期間が長くなるごとに銘柄数が増えています。そのような組み方をすることによって、平均の残存期間は16.9年という比較的期間が長めの債券ポートフォリオを組むことができています。それにより今の高い利回りを長期間取ることができる工夫をしているわけです。

本日は「医師のベスト米ドル債券ポートフォリオ」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中