目次

はじめに

(世古口):皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「医療法人オーナー6億円の資産運用実例」です。

私たちが実際にお手伝いさせていただいた医療法人オーナーの方の6億円の資産運用実例についてお話しいたします。実際に富裕層の方がどのような考えでそのような資産運用をしたのか、より現場のリアルな話を聞いていただくために、実際に弊社でそのお客様を担当しているアドバイザーの木村と共にお伝えします。

▼今回の内容はYouTubeでもご覧いただけます

(木村):ウェルス・パートナーの木村と申します。この会社では、主に未上場会社オーナーや医療法人オーナーの運用を担当させていただいております。元々前職では大和証券という会社におりましたので、一貫して金融のご提案や不動産を含めたご提案をさせていただいております。よろしくお願いいたします。

(世古口):木村さんは以前未上場会社オーナーの資産運用実例を話してもらいましたが、今回は医療法人オーナーということで、普通の未上場会社オーナーとはまた違う考え方や状況の方が多いイメージではないかと思います。いかがでしょうか。

(木村):やはり運用できる幅という面では、未上場会社の方より少し制限されてしまうなかで、どのような運用がよいのかというご相談をいただくことは、特にこの1年で増えた印象です。

(世古口):分かりました。それからまた医療法人オーナーは、基本的にご本人が理事長をされていて、ご本人もその病院のお医者様としての仕事に従事していることが一般的かと思うので、普通の未上場会社オーナーよりも忙しさの面で結構高いイメージがあります。

(木村):まさしくその通りだと思います。私のお客様でも面談させていただくのが夜の10時以降ということが結構あるので、本当にお忙しいのだというのは肌で感じています。

(世古口):医療法人オーナーとはいっても、その忙しさというのは、まさにお医者様という感じなのですね。運用のお手伝いで、実際にどのような運用するのかというのも、忙しさなども反映した運用になっているということが多いのでしょうか。

(木村):はい、そうです。

40代男性・医療法人オーナー理事長

資産配分(個人・当初)

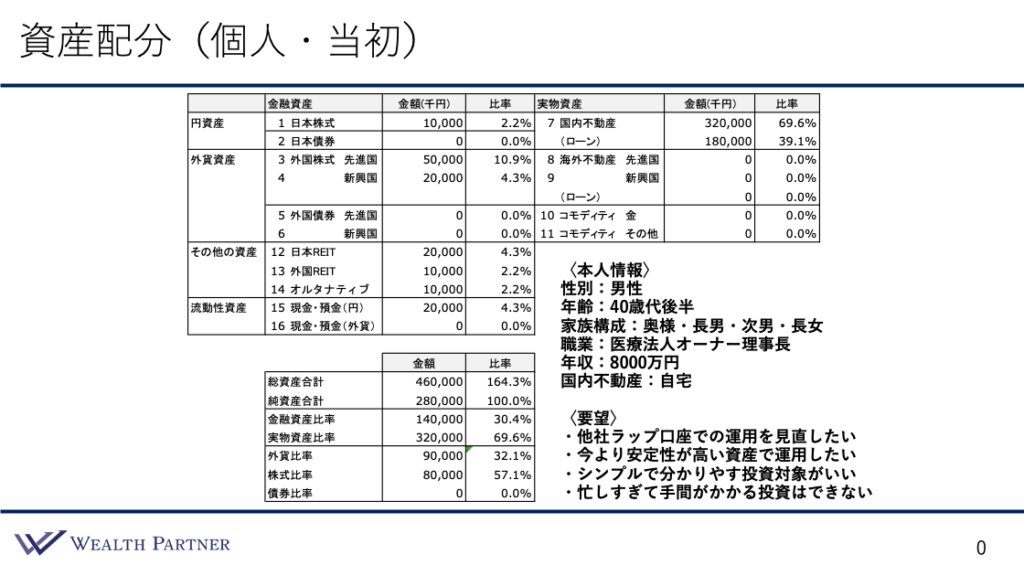

(世古口):その方の資産状況を客観的に示すこちらの資産配分シートで資産状況を確認していきましょう。医療法人オーナーの方なので、今回は2主体について運用を検討されたということです。1つ目は医療法人オーナーの個人の運用について、もう1つは経営している医療法人の余剰資金の運用について、この2主体での運用の実例ということでお話しします。資産配分と共に、ご本人情報とご要望を合わせて確認していきます。

(木村):40代後半の男性の方で、ご家族は奥様・ご長男様・次男様・ご長女様の4人家族です。職業は医療法人オーナーの理事長、年収は年間8,000万円、国内不動産はご自宅です。

(世古口):では、資産状況・資産配分についても教えてください。

(木村):資産配分について、金融資産は、例えば日本株式や先進国株式、投資信託をお持ちです。それ以外にもラップ口座といわれる、株式・REIT・オルタナティブといったいろいろな資産を組み合わせたものをお持ちでした。あとは現金が多少あり、合計した金融資産は1億4,000万円です。実物資産に関しては、ご自宅が現在の評価で3億2,000万円あって、それに伴う借入が1億8,000万円あるという状況です。

(世古口):次に、全体の資産配分におけるバランスがどうなっているかご説明ください。

(木村):純資産は金融資産と実物資産を合わせて2億8,000万円、それに対して借入を含めた総資産合計は4億6,000万円です。どれだけ投資効率を高められているかというレバレッジ比率は164.3%という形になっており、金融資産と実物資産の比率は、不動産の方が割合としては少し高く、大体3:7の割合になっています。

外貨比率は、外国株式や外国REITなどをお持ちなので、それが全体の資産に占める割合は大体3分の1になっています。あとは、かなり株式の割合が多いと思います。金融資産に占める約6割弱が株式なので、リスクをかなり取っている状態といえます。一方で、リスクの低い安定的に運用できる債券の割合は全くない状況でした。リスク高めな資産配分ではないかと考えています。

(世古口):この方がご相談いただいたときにお持ちであったご要望はどのような感じでしょうか。

(木村):他社の大手の証券会社で運用しているラップ口座の運用を見直したいというご要望がありました。その方は先ほどのお話にもあったように、すごくお忙しい方だったので、運用の中身を把握できていませんでした。ラップ口座の場合、かなりいろいろな資産に分散されているので、その内訳を確認することがなかなかできず、株式がかなり多く含まれていたので、日々の運用の結果などを見ることもできないので、忙しさからすると、少し自分には合わないのではないかとおっしゃっていました。

(世古口):ラップ口座はお任せできるからいいという点が、一応証券会社の売り込み文句かと思いますが、ニーズに合っていなかったということでしょうか。客観的な状況では、この方にぴったりな印象もありますが…

(木村):確かにそうかもしれません。お医者様の方によくあるのは、お任せとはいっても、自分で内容をしっかり全て把握したいというニーズが多く見られます。勝手に運用できるとはいえ、いろいろなところに分散され過ぎてしまっているので、運用するのはなかなか難しいかと思います。

(世古口):ある程度お任せはしたいけれど、どのようなもので運用しているかを自分できっちりと把握しておきたいというニーズですね。ラップ口座だとお任せできるのですが、結局どのように運用しているのか分かりづらいので、ニーズに合っていなかったということでしょうか。

(木村):そうですね。2番目のご要望は、安全性が高い資産でもう少し運用していきたいということです。今のラップ口座の中身がかなりアクティブ運用に近いもので、株式の割合が半分以上占めていました。ですから、どうしても日々の株式の変動などを気にしてしまう形になるので、なるべく事業に集中したいという思いもあって、安定的で放置できるような資産をもう少し増やしたいというご要望です。

3つ目はシンプルで分かりやすい投資対象がいいというご要望です。自分でしっかり納得して投資したいという思いがある方でしたので、なるべく分かりやすくシンプルで保守的な運用ということを希望されていました。

4番目のご要望は、単純に忙しすぎるということがあるので、先ほどと少し被る部分もありますが、株式や不動産などの手間のかかる投資は手がつけられないとおっしゃっていました。

(世古口):大まかにまとめると、この方が本来求めている運用のニーズと、証券会社が提案して実際に今行っているニーズがあまりマッチしていなかったということに不満を持たれていたというイメージでしょうか。

(木村):その通りです。

資産配分(医療法人・当初)

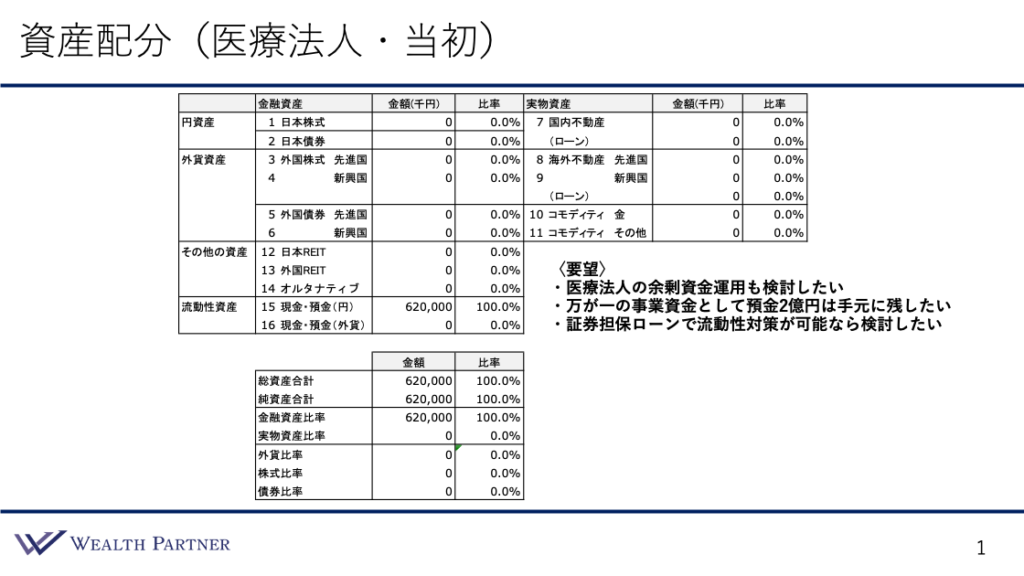

(世古口):もう一つの主体、経営している医療法人に、今まで積み上げた利益が余剰の現預金として残っていると思いますので、その資産状況について確認できればと思います。

(木村):医療法人ですので、現預金が6億2,000万円あるという、シンプルにそれだけの状態でした。他には全く運用しておらず現預金が100%です。

(世古口):分かりました。では、この医療法人での運用におけるご要望をご説明ください。

(木村):今まではずっとキャッシュを貯めてきたばかりでした。このような余剰資金がかなり貯まっているので、できれば安定的に運用を検討していきたいというニーズがあります。ただし事業資金なので、万が一活用していくという可能性も考えると、最低でも2億円くらい手元には残しておきたいというご希望でした。

(世古口):使わない可能性が高いけれども、念の為、何かあったときのために2億円は手元に置いておきたいということですね。

(木村):はい、そうです。最後のご要望は証券担保ローンです。例えば投資した株式や債券などを担保にお金を借りてくる、このようなものが使えれば、投資をした形で、なおかついざとなったときの流動性対策ができるということです。そのようなニーズもありましたので、この3つのご要望に応えられるようにしました。

資産配分(個人・再配分後)

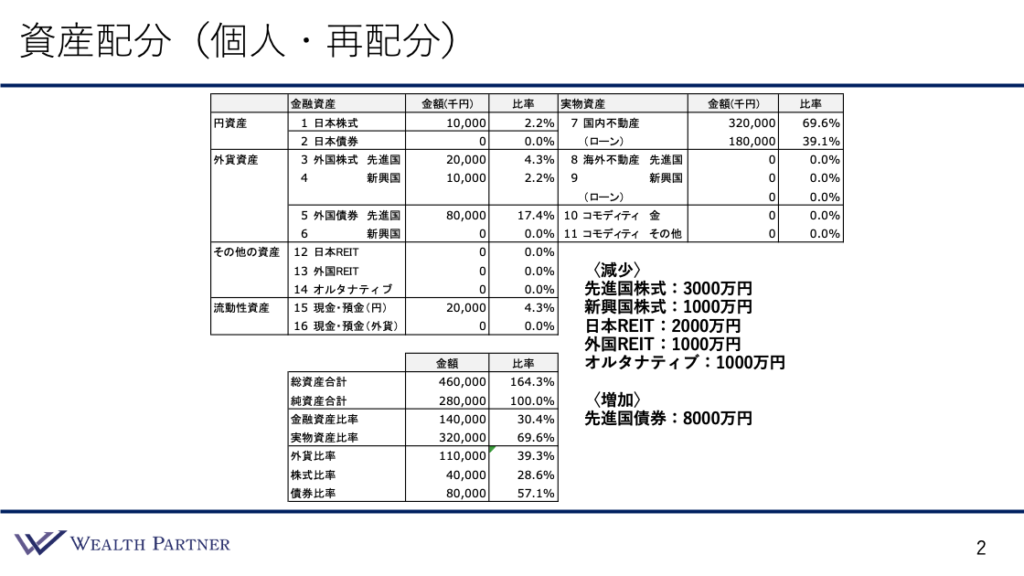

(世古口):ここからは医療法人オーナー個人の方の、先ほどの現状に対する再配分の提案で実行した再配分をご説明します。

(木村):こちらはラップ口座の中身になりますが、8,000万円の内訳が、先進国株式に3,000万円、新興国株式に1,000万円、日本REITに2,000万円、外国REITに1,000万円、オルタナティブに1,000万円ということで、合計8,000万円を売却して、新たに先進国債券を8,000万円代わりに追加で購入したという形になります。

(世古口):いろいろな資産クラスを売却して1つの資産クラスにまとめていますが、現状のご要望のところで確認した、「運用をシンプルにしたい」「安定性が高い運用にしたい」ということの結果でしょうか。

(木村):そうですね。中身がやはり分かりづらいという点と、純粋に毎年かかる手数料もすごく高いと感じられていたので、そこも分かりやすくシンプルにということで債券に変えていただきました。

(世古口):具体的に先進国の債券というのは、どのような内容の債券になるのでしょうか。

(木村):こちらは米ドル建ての社債を活用していただきました。今のアメリカの金利が高いので、この金利の高さを活かして、いろいろな格付けが高いような安定的な債券に分散しながらポートフォリオを作って投資いただいたという形です。

(世古口):では、このような再配分を行ったことによって、資産配分が表の上のように変わっていますが、全体のバランスがどうなったかをご説明ください。

(木村):日本REITが減った分外国債券が増えているので、少し外貨比率が上がっています。また、株式でかなりリスクを取っていたので、現状では約6割近くあったところを28.6%まで株式を落としてリスクを抑えた形です。債券比率は元々0%だったところ、57.1%まで高めています。かなりリスクを取っていた配分から、安定的かつシンプルな運用に変わったと思います。

(世古口):元々は金融資産に占める大半が株式でしたが、再配分によって株式と債券の割合が大体1:2で、債券の方が多いという、安定性が高い状況になっているということですね。

(木村):その通りです。

(世古口):外貨に関しては元々それほど高くなかったので、39%や40%弱であれば許容範囲というイメージでしょうか。

(木村):そうですね。半分に近くなったと思います。

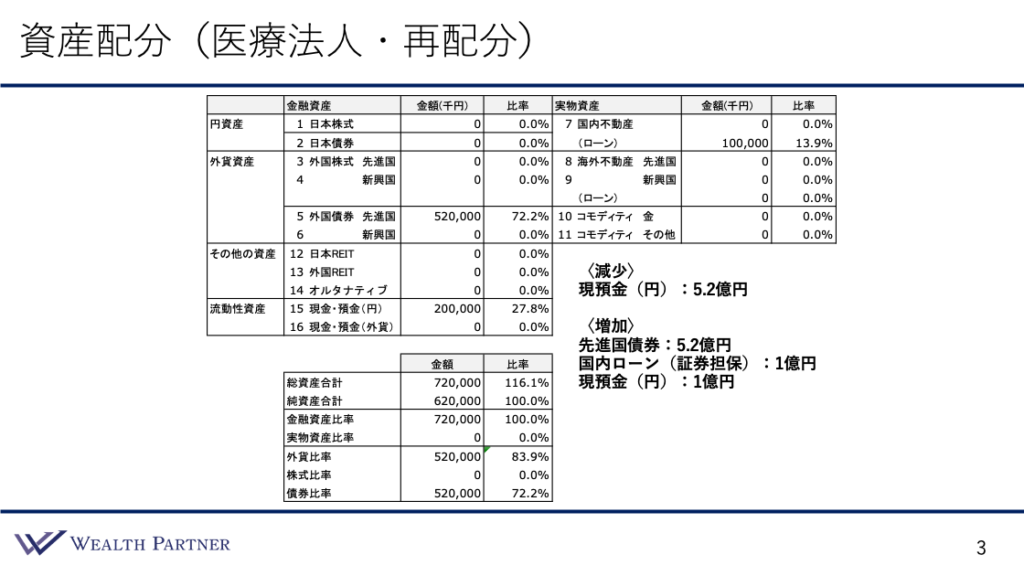

資産配分(医療法人・再配分後)

(世古口):次は医療法人の再配分を見ていきましょう。

(木村):こちらは医療法人の再配分案です。元々医療法人には6億2,000万円の現預金がありました。そのうちの5億2,000万円を活用して、こちらも同じく先進国債券に投資いただきました。元々のご要望として、手元の流動性として2億円は確保しておきたいというお考えでしたので、購入した債券を担保に現預金を日本円で1億円借りて、手元の流動性として2億円を確保できるような状態をご提案させていただきました。

(世古口):できるだけ余剰資金を活用して運用したいというお考えと共に、手元の資金2億円は確保していきたいというご要望をどちらも満たすために、この証券担保ローンで手元の流動性1億円を確保して、プラス2億円を手元に置いているというイメージですね。

(木村):はい、そうです。

(世古口):ちなみに、先進国債券を5億2,000万円持っていて、1億円を借りるという状況ですが、これぐらいであれば、追加で借入余力はあるようなイメージでしょうか。

(木村):そうですね。1億円であれば十分に余力はあると思います。まだ1億円~1億5,000万円くらいは十分に借入できる余地はあると思います。

(世古口):金利も発生しますし、すぐに借入する必要はありませんが、もし事業の方で何かあったら、追加で1億円~1億5,000万円を借りる余力はあるということですね。会社を経営していると、いざというときの事業の流動性を確保したい方は多いと思うので、それは医療法人オーナーの方も一緒ということですね。

(木村):そうですね。全く同じことを皆さんおっしゃいます。そこは本当に最優先なのではないかと思います。

(世古口):ここまでが個人と医療法人の現状と再配分ということですが、この再配分の中で投資の金額が大きくて少し特徴があるのは、やはり医療法人の先進国債券の5億2,000万円の運用かと思います。ここに関して、実際のどのような債券でどのようなポートフォリオで運用したのかというのを見てご参考にしていただければと思います。

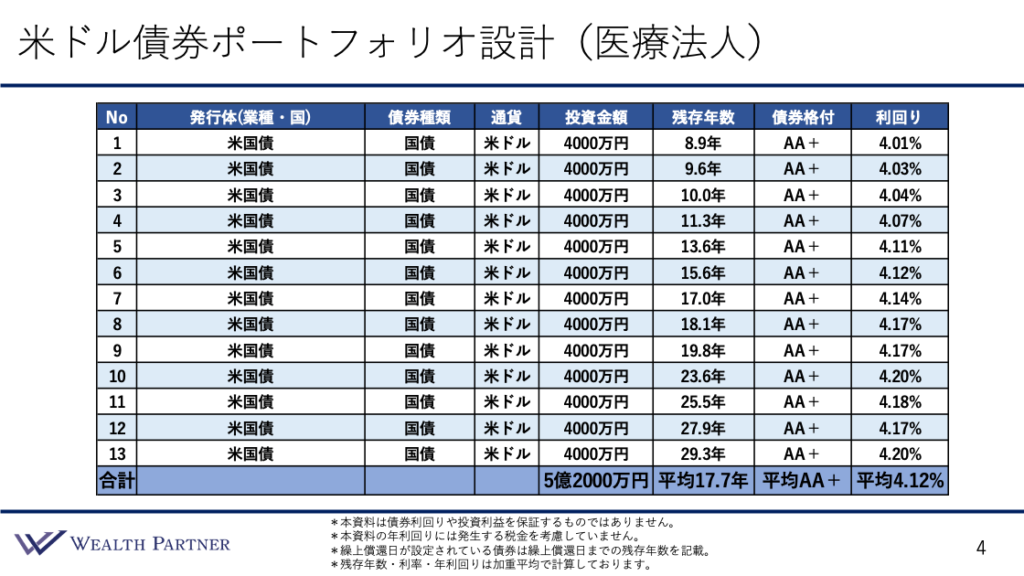

米ドル債券ポートフォリオ設計(医療法人)

(世古口):こちらは医療法人で運用した5億2,000万円の米ドル債券ポートフォリオ設計です。

(木村):こちらの債券ポートフォリオはすごくシンプルな形になっています。投資いただいたものは全て米国債に限っています。個人では米国債ではなくて社債を活用したのですが、医療法人ではなるべく安定的に運用しなければならないということで、米ドル建ての中で最もリスクの低い国債を活用させていただきました。

今回は5億2,000万円の合計金額でしたが、特徴的なのは13銘柄とかなり銘柄を分散して投資していただいた点です。残存年数という債券が償還を迎えるまでの期間を見ていただくと、一番短いもので8.9年、一番長いもので29.3年といずれも残存年数を少しずつ分散させて、なおかつ少し長めの残存年数の債券を少し多めに意識して組み込ませていただきました。

(世古口):発行体としては米国債なので、1債券だけ持っていてもこれぐらい分散しても発行体リスクとしては同じですが、この残存期間を分散するために13銘柄に分散して持っているということでしょうか。

(木村):その通りです。

(世古口):平均の残存期間17.7年というのは、いろいろな富裕層の方のポートフォリオを作って債券を提案する中では結構長めの方でしょうか。

(木村):少し長めかと思います。

(世古口):通常だとどれぐらいでしょうね。10年前後や10年前半くらいでしょうか。

(木村):10年前半くらいだと思います。

(世古口):プラス5年ぐらいという感じでしょうか。そこに関しては、どのような意図があるのでしょうか。

(木村):アメリカの今の国債の利回りが非常に高い状況になっています。アメリカの金利が過去十数年ぶりに高い状態が続いているので、今後金利が少しずつ下がっていくということを見越すと、今のうちに高い利回りでなるべく長い期間高い利回りを享受したいという経済合理性を考えて、残存年数が長めの債券を意識的に増やした結果、少し長めの平均残存年数になっているようなイメージです。

(世古口):分かりました。

(木村):債券の格付けはAA+で、米国債なので非常に高い格付けとなっています。デフォルトリスクは非常に限定的といえると思います。利回りに関しても、全ての銘柄が4%を超えているような状況で、残存年数が長いものは利回りが4.2%ほど出てきます。平均すると4.12%です。米国債の利回りとしては、ここ数年でもかなり高い水準が続いていると思います。

(世古口):今回のこの実例のように、医療法人の場合、このような米国債でポートフォリオを作ることが多いでしょうか。それ以外の方もいらっしゃいますか。

(木村):そうですね。米国債、もしくは運用したとしても、すごく格付けの高いような社債に限定されると思います。格付けでいうと、国債に準じるくらいのイメージなので、AA+やその上のAAAです。

(世古口):米国債に準じるくらいでAA+前後か、AA台以上のような感じでしょうか。

(木村):少なくともAA台以上は必要かと思います。

まとめ

(世古口):今回のテーマである「医療法人オーナー6億円の資産運用実例」を最後にまとめます。こちらは紹介した実例だけではなく、医療法人オーナーの方全般にいえる、医療法人オーナーの方はこのような運用をした方がよいのではないかというポイントについて簡単にお伝えできればと思います。

医療法人オーナーはシンプルで堅実な運用を望む傾向

(木村):医療法人オーナーの方はシンプルで堅実な運用を望む傾向にあるといえると思います。現場で働いている方がすごく多いので、本当にお忙しくて時間を取ることが難しいと思います。ですから、本当に分かりやすくかつ保守的な運用で、それを長期的に運用していきたいという方が割合として圧倒的に多いのではないかという実感があります。

(世古口):やはりお仕事柄なのか、真面目というか堅実な性格の方が多いので、よく分からないものにはあまり投資したくないという方が多い印象がありますね。

(木村):はい。忙しいけれど、自分の頭でしっかり分かった上でお任せしたいという方がやはり多いです。

(世古口):なぜこのような結果になったのかが明確に説明できない運用ではなく、米国債や社債のように、ロジカルに理由が分かるような運用を結構好むのではないかと思います。

医療法人では米国債や超高格付け社債での安定運用

(木村):医療法人では、米国債や超高格付け社債での安定運用をされる方が多いと思います。やはり医療法人での資金ですので、リスクの低い安定的な運用をされる方が非常に多いと思います。

(世古口):医療法人の監督官庁は都道府県ですので、最終的にどのような運用をしていくかということに関しては、都道府県に相談して決めていく、お伺いする医療法人がイメージとして多いのでしょうか。

(木村):間違いなく相談した方がよいかと思います。

事業で資金が必要になる場合に備えて流動性を確保

(木村):万が一事業で資金が必要になる場合を考えた上で、しっかり流動性を確保したいと考える方が多いと思います。あくまでも本業は事業ですので、そこが一番重要なわけです。ですから、事業に支障が出ない程度に余裕を持って、証券担保ローンなども活用し、万が一のことが起こった場合にもしっかり資金を保てるような状態をしっかり作っておくということが運用においても重要かと思っています。

(世古口):本来的には、米国債や米ドル建ての債券も流動性が高いので、1週間で円のキャッシュにできて事業に使うことができますが、それを理解した上で、手元の現預金のように使えるようなキャッシュを、今回の実例のようにある程度持っておきたいという方は実際に多いですね。

(木村):そうですね。いくらすぐに売れるとはいえ、多少は残しておきたいという方が多いイメージです。

(世古口):そもそも、運用する資金自体を長期運用で考えているので、基本的には取り崩さない、売却しないという前提で運用しているからこそ、このような発想になるというイメージですね。

個人や資産管理会社では株式や不動産にも投資

(木村):個人やMS法人・資産管理会社に関しては、医療法人のお金とは全く違いますので、少しアクティブな株式や借入を使いながら不動産に投資してもよいのではないかと思っています。

(世古口):今回の実例では全て個人も米ドル債券での運用でした。この方は元々株式を持っていたので、再配分には組み込まなかったのですが、医療法人オーナーの方には、新たに株式に投資したり借入を使って都内のマンションに投資したりという方も結構いらっしゃいますよね。

(木村):そうですね。

(世古口):本日は「医療法人オーナー6億円の資産運用実例」という内容でお届けさせていただきました。

(木村):いろいろな医療法人オーナーの方とお話しさせていただいたなかで、医療法人で運用という発想がそもそもないという方が多いという感覚があります。ただ実際は、このような安定的な運用であれば、しっかり余剰資金を有効活用することはできると思います。弊社でもそのような運用を数多くご提案させていただいておりますので、よろしければ一度お気軽にご相談いただければ、お力になれるのではないかと思っております。よろしくお願いいたします。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中