はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「米金利低下に対応した富裕層のための資産配分戦略【後半】」です。

前半の「米ドル債券利回りの現状と見通し」に続き、「米金利低下に対応した資産配分戦略」「債券利回り低下をカバーする資産クラス紹介」「目標リターンを達成するための資産配分実例」について解説します。

米金利低下に対応した富裕層のための資産配分戦略【前半】米ドル債券利回りの現状と見通し

米金利低下に対応した資産配分戦略

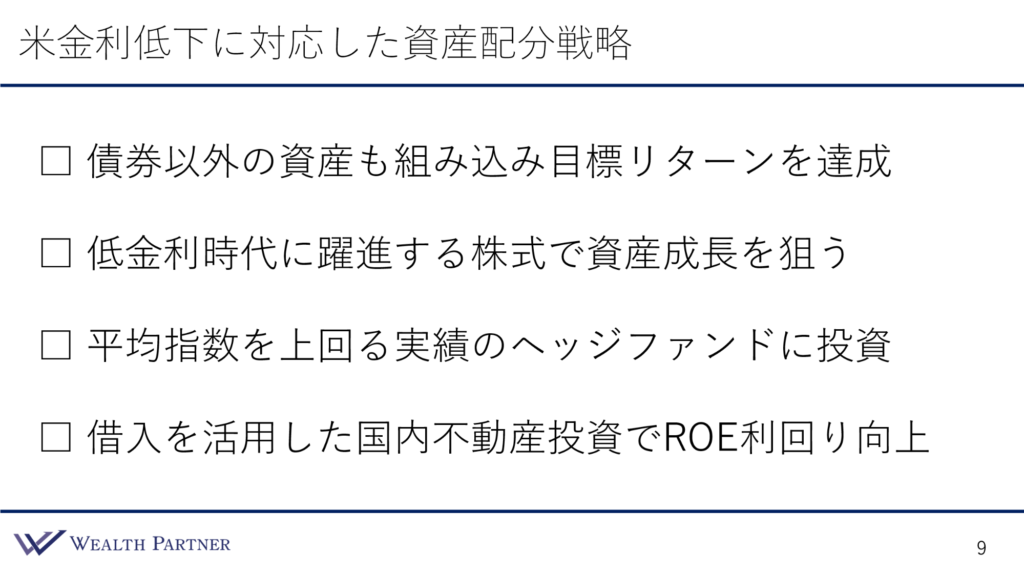

ここからは、本題である「米金利低下に対応した資産配分戦略」について具体的にお伝えしていきます。戦略のポイントは4つあります。

戦略1)債券以外の資産も組み込み目標リターンを達成

金利が低下すると、目標とするリターンを債券だけで達成するのは難しくなってきますし、既に難しくなっている方もいらっしゃるのではないでしょうか。5%の目標の場合、今は債券だけで達成するのは難しいと思います。目標が5%の方は多いですから、債券だけで達成することは難しい可能性が高いです。ですから、債券にその他の資産をポートフォリオに組み合わせて投資することで、目標リターンを達成していく必要があると考えています。これは基本的な戦略です。その具体的な方法が続く3つの戦略です。

戦略2)低金利時代に躍進する株式で資産成長を狙う

債券に組み合わせる資産として最初に思い浮かべるのは株式です。金利が低いタイミング、低金利時代に成長する、特に上昇する可能性が高い資産は株式なので、債券に組み合わせて株式を保有するのが一番わかりやすい戦略かと思います。

戦略3)平均指数を上回る実績のヘッジファンドに投資

株式と債券に組み合わせてヘッジファンドに投資するのも有用です。ただし、ヘッジファンドも種類が豊富なので、実際のベンチマークにしている指数、株価指数などの平均指数をしっかり上回る実績を持っている、ある程度著名なヘッジファンドに投資するのが重要かと思います。

戦略4)借入を活用した国内不動産投資でROE利回り向上

次に国内不動産です。借入を活用して国内不動産に投資することによって、ROE利回り(自己資本に対する利回り)を高め、投資効率を上げて投資すれば、株式やヘッジファンド以上のリターンが出る可能性があるので、国内不動産も組み合わせることは重要かと思います。

以上が、アメリカ金利が低下して、債券だけでは目標リターンを達成できなくなったときに行われる資産配分戦略です。株式、ヘッジファンド、国内不動産を組み合わせる投資が有用ではないかと思います。債券だけでは達成できない目標リターンを底上げするイメージです。これが基本的な戦略です。ここからは、株式・ヘッジファンド・国内不動産のそれぞれの投資について詳しくご説明していきます。

債券利回り低下をカバーする資産クラス紹介

株式の期待リターン

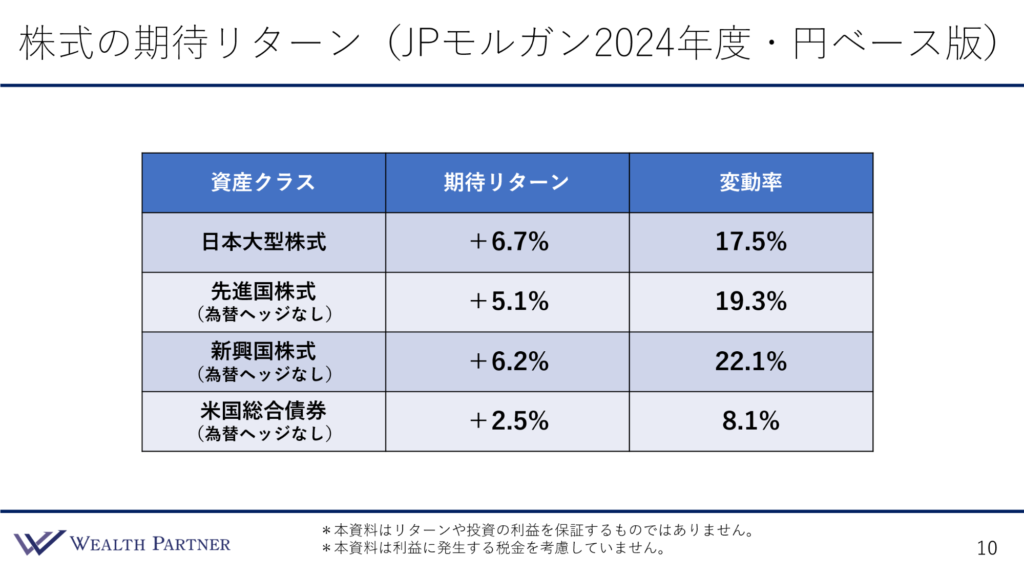

株式が、債券と比較してどれぐらい期待リターンが高いと考えられているか、基本的な考えをお伝えします。こちらは、株式の期待リターンをまとめたものです。JPモルガンが年に一回出している期待リターンで、こちらは2024年の最新の円ベース版です。

資産クラスは、日本大型株式、外国の株式で主に先進国株式、為替ヘッジなしです。次に新興国株式、そして最後は、比較するために米国総合債券、債券のトータルのリターンというイメージになっています。

期待リターンを見ると違いがわかります。日本大型株式は+6.7%、先進国株式は5.1%、新興国株式は6.2%に対して、米国総合債券は2.5%なので、期待リターンベースで考えると、債券の倍のリターンが見込まれているのが株式です。ですから、シンプルに期待リターンを上げるのであれば、債券に株式を組み合わせるのが一番シンプルな方法ではないかと思います。

もちろん期待リターンが高くなるのはよいことですが、デメリットもあります。それが変動率です。英語ではボラティリティと言います。どれぐらい値動きの幅があるのか、値動きの激しさを表すのが変動率です。この数値が高ければ高いほど値動きが激しいので、損をするリスクが高いと考えられています。

債券の変動率は8.1%ですが、日本株は17.5%、先進国株式は19.3%、新興国株式は22.1%なので、債券よりも倍程度、変動率が高く、リスクが高くなっています。株式は期待リターンが上がってよいのですが、変動率が高くなりすぎるデメリットがあるので、債券1に対して株式1、期待リターンが目標の5%に達成したのでOK、というわけにはいきません。それほど単純ではないのです。株の変動率が高くなりすぎるので、リスク過多になっている可能性が高いです。

では、変動率が高くなりすぎずに、期待リターンも上げるためにはどうしたらよいのでしょうか。そこで有用になってくるのが、次のヘッジファンドです。

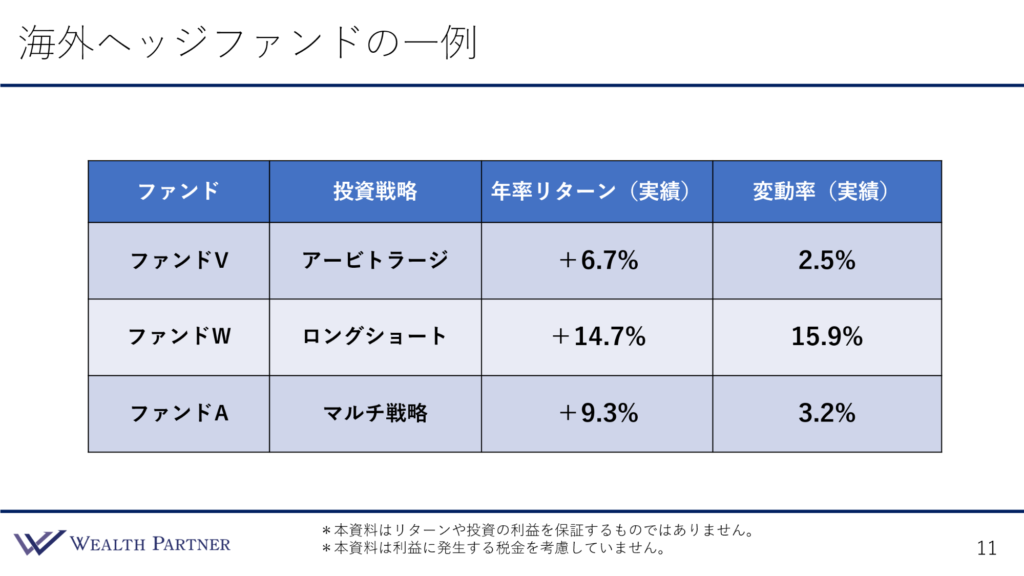

海外ヘッジファンドの一例

ヘッジファンドはよくわからないと思う方や、聞いたことがない方もいらっしゃるかもしれません。無数にありますし、日本がメインのファンドではないので、確かによくわからないものでもあります。

海外の有名なヘッジファンドでも、日本の金融機関、証券会社などが扱っているものがあります。しっかり金融庁に登録されて、日本の当局が扱っていいと言われているような割と有名な海外のファンドなどもあります。有象無象ばかりではなく、しっかり実績があり、歴史があるファンドであれば投資してもよいと私は考えています。

割と有名で代表的な実際に存在しているファンド3つについてお伝えします。ヘッジファンドは無数にあり、戦略によってリターンや変動率が変わってきます。

ファンドVというヘッジファンドは、アービトラージという投資戦略を取っています。簡単にご説明すると、同じような値動きをする2つの資産を、価格が乖離したときに上がっている一方を売って下がっている方を買い、資産の価値が収斂すると下がった分と上がった分が利益になる、という戦略をアービトラージといいます。年率リターン、実績ベースは6.7%で、20年以上運用しているファンドです。

特徴的なのは変動率です。先ほどの株式とは違い、実績ベースです。実際にこのファンドを運用しているトラックレコードになっており、これが2.5%と、とても低い数値になっています。ものすごく価格が安定しているのが2.5%という数字です。年率の6.7%に対して、上に2.5%、下に2.5%の範囲でパフォーマンスが落ち着く可能性が高いことを表している、極めて安定しているファンドといえます。これは普通に株式に投資するようなファンドでは絶対にあり得ない変動率です。アービトラージという投資戦略で、しっかり実績を出しているヘッジファンドだからあり得る変動率、安定性といえます。

2つ目のファンドWは、投資戦略がロングショートといわれるものです。上がりそうな株に関しては借入を使って買い、下がりそうな株は空売りをして、下がった分が利益になる、ロング(買い)とショート(売り)を組み合わせるという戦略で運用しています。こちらも十数年ほど運用しており、年率リターン、実績ベースで14.7%なので、驚異的な実績を出しているヘッジファンドです。

S&Pの年率リターンは、おそらく十数年の間に8%~9%くらいなので、それを遥かに上回る年率リターンで運用できています。しかし、変動率は15.9%なので、ヘッジファンドとしては変動率は高いですが、実績ベースのリターンが高いので、この変動率をどう考えるかというところでしょう。比較的リスク許容度が高い富裕層の方は、このようなファンドに投資しています。

最後のファンドAは、投資戦略がマルチ戦略となっています。これはいろいろな戦略を組み合わせているイメージです。アービトラージも、ロングショートも、経済の動向を読んで株を売り買いすることや、金利にも投資するなど、いろいろな戦略に投資しています。また、「ファンドオブファンド」というファンドで、ファンドAがいろいろなヘッジファンドに投資しているというファンドです。

中身を見ると、有名なヘッジファンドに投資しており、このファンドでなければ投資できないようなイメージになっています。年率リターンは9.3%で、変動率は3.2%、ファンドVと遜色ないような変動率で、年率リターンは少し高いという実績のファンドです。

このようなヘッジファンドが存在しています。このヘッジファンドだけに投資すればよいと考える方もいらっしゃいますが、それはそれでリスクが高くなってしまいます。金融資産のよいところは売却したら1週間後には現金になるところですが、ヘッジファンドの場合、基本的に流動性が低いです。一例でご紹介したファンドも同様で、解約までに1ヶ月半~3ヶ月ほどかかるので流動性が劣ります。

また、この投資戦略は、今は通用してこのような実績ベースで利益が出ていますが、この投資戦略が急に通用しなくなることもあります。マーケットのルールが変わったり、法律が変わったりすることによって戦略が通じなくなることや、ファンドマネージャーが辞めたり亡くなったりした場合、パフォーマンスに影響与えるわけです。

そのようなリスクもあるのがヘッジファンドなので、実績リターンがよいからといって、このようなヘッジファンドだけに投資するのはよくないことです。ですから、先ほどお伝えしたように、債券に株式やヘッジファンド、国内不動産も加えるというのが大事になるのです。

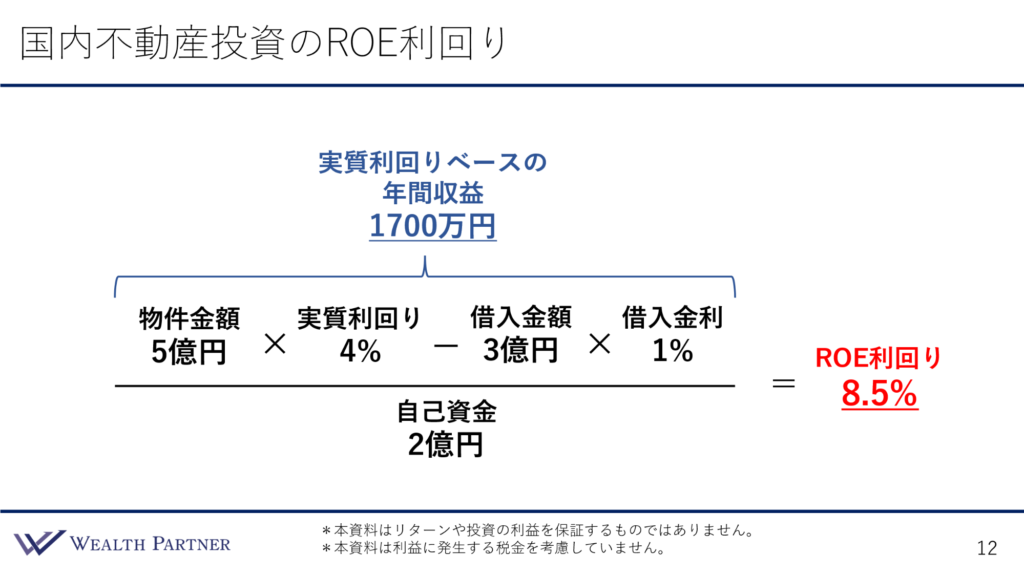

国内不動産投資のROE利回り

こちらは国内不動産投資のROE利回りのイメージです。ROE利回りは、あまり一般的ではないかもしれませんが、国内不動産投資の本当のメリット、本当の利益、投資する価値だと思うので、端的にお伝えします。

具体的な物件の金額や借入条件などを出しているので、この式を基にご説明します。不動産投資にあたり、自己資金を2億円出します。分母に自己資金2億円があり、分子には物件金額5億円×実質利回り4%(この物件に投資したときのコスト控除後の利益)があります。この左側の掛け算で2,000万円になります。不動産は借入を使って投資することが多いので、今回は3億円借入して、自己資金2億円と合わせて5億円の物件に投資したと考えます。借入金額を3億円としてその借入金利は1%だとすると300万円になります。実質の利回りの利益2,000万円から借入の300万円を引くと、実質利回りベースの年間収益は1,700万円と出ます。その1,700万円÷自己資金2億円を計算すると、自己資金に対してどれぐらいの利益が毎年上がるのかが出て、それがROE利回り、自己資本あたりの利回りになっているわけです。計算の結果、ROE利回りは8.5%になっています。

自己資金2億円を使って債券に投資する場合、今は4%~5%弱なので、到底、国内不動産のROE利回りには敵いません。株式も8%で運用し続けることは難しいので、やはりROE利回りの高さというのが、この不動産投資のメリットといえます。

債券でだけでは達成できない目標リターンを達成するには、必要になってくる可能性が高い資産クラスなので、今回ご紹介させていただきました。ROE利回りを高めるには借入がポイントになります。借入をすればするほど、もちろんリスクも高まりますが、このROE利回りが高まるので、国内不動産に関してはそのような考えで投資していくのが大事です。

目標リターンを達成するための資産配分実例

ここまでは、株式・ヘッジファンド・国内不動産と説明させていただきました。富裕層の方がご自身の目標リターンを債券だけでは達成できないので、その高い目標リターンを達成するために、実際に債券以外に分散投資して、期待リターンを高めて目標を達成するために作ったポートフォリオの実例をお伝えします。

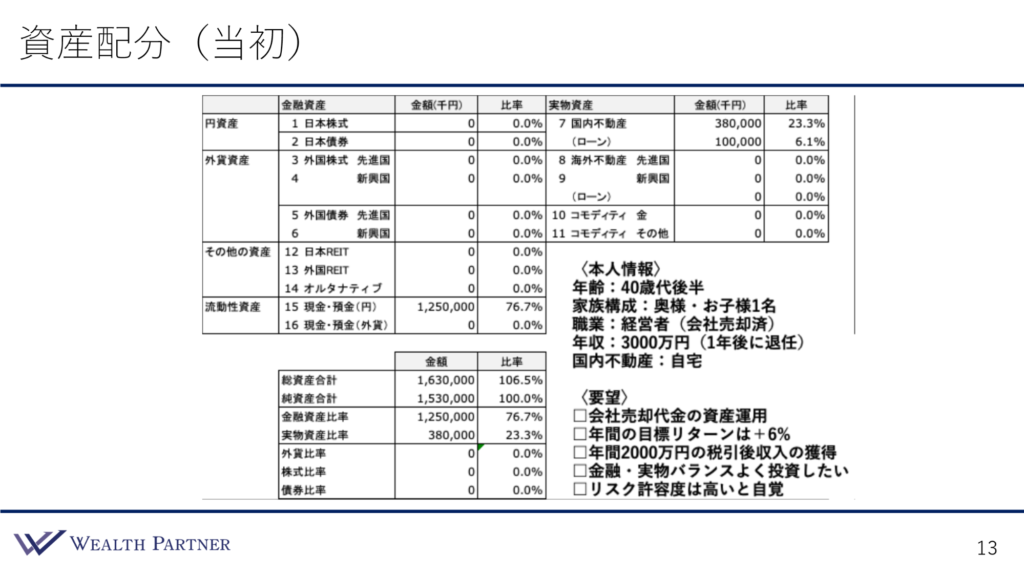

当初の資産配分

こちらは、資産配分シートです。資産背景から見ますと、資金は12億5,000万円の現預金があり、金融資産はそれだけです。右上の国内不動産はご自宅です。3億8,000万円で、借入は1億円です。

全体のバランスは左下をご覧ください。少し借入をしているので、レバレッジ比率は106.5%、純資産合計が15億3,000万円、大半が金融資産で76.7%で、実物資産が23.3%の状態です。外貨・株式・債券は0%というのが現状です。

ご本人様の情報は、40代後半の方で、家族構成は奥様とお子様1名、職業は経営者ですが、今代表をしている会社は既に売却済みの会社です。しばらくは代表を続けてほしいということで、1年ほど残る約束で今は経営者を続けている状況です。先ほどの十数億円の資金に関しては、この会社を売却した代金です。年収は3,000万円、1年後に退任する予定です。国内不動産はご自宅です。

この方のご要望は5つあります。

①会社売却代金12億円の資産運用をしたい

②年間の目標リターンは+6%

6%増やしていくことができそうなポートフォリオを組みたいということです。

③年間2,000万円の税引後の収入の獲得

今の役員報酬が年間3,000万円あり、手残りが2,000万円弱なので、これと同等の2,000万円の税引後の収入があれば生活が変わらずにやっていけるということで、インカムゲインを目標に入れています。

④金融・実物バランスよく投資したい

この方は相続対策も考えており、不動産も今のうちから投資しておきたいということなので、金融と実物をバランスよく投資したいというご要望です。

⑤リスク許容度は高いと自覚

年齢まだ40代後半とお若いですし、収入もあり、会社売却代金もあるので、リスク許容度は客観的にも高いですし、ご自身も高いと自覚されています。

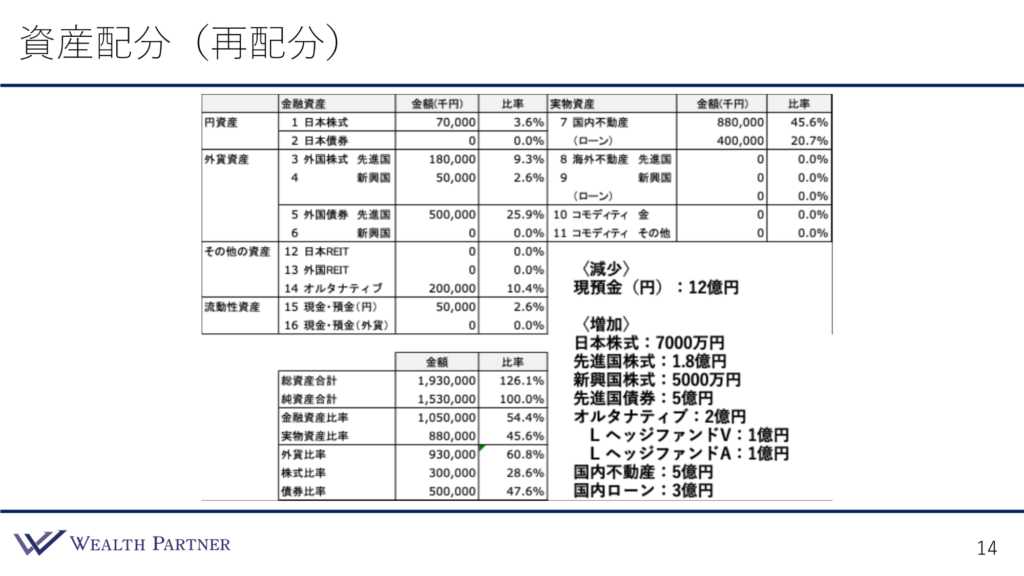

ご提案した資産配分(再配分)

このようなご本人様の状況や資産状況、ご要望を全て考慮してご提案させていただき、再配分した資産配分シートがこちらです。

ご要望通り、現預金12億円を使わせていただき、増加させる資産はこのようになっています。日本株式が7,000万円、先進国株式が1.8億円、新興国株式が5,000万円、先進国債券が5億円、オルタナティブ、こちらはヘッジファンドで、合計で2億円、先ほどお伝えしたヘッジファンドVとAにそれぞれ1億円ずつ投資しています。国内不動産は5億円、こちらも先ほどのROE利回りを求める式でお伝えした通りなのですが、国内不動産5億円の物件に、2億円を自己資本として使い、国内ローン3億円を借りて投資しています。

このように再配分すると、全体のバランスが左下の表のようになります。総資産合計は借入が増えたので、19億3,000万円、レバレッジ比率は126.1%になりました。借入は増えましたが、リスクを取りすぎではなく、かなり保守的な運用の水準ではないかと思います。金融資産と実物資産の比率は不動産が増えたので、金融が少し減って54.4%、実物が45.6%、ほぼ1対1の運用になっています。

当初は、外貨比率は0でしたが、60.8%まで高まっています。比較的円安傾向と読んでいたので、これぐらいでもいいということで60.8%にさせていただきました。金融資産に占める株式や債券の割合は、株式比率が28.6%、債券比率は47.6%になっています。

こちらを見ていただいてわかるように、金融資産をどのようにわけているかというと、債券が5億円で株式が3億円、ヘッジファンドが2億円というバランスになっています。債券1に対して、株式とヘッジファンドで1という、半々ぐらいで組み合わせています。債券のリターンはこの方が目標としている6%までいかず、4%程度かと思いますので、それでは目標達成できないので、そこに株式やヘッジファンドを加えることでこの方の期待リターンを高めているわけです。また、そこにプラスして国内不動産にも、頭金2億円と借入を使ってROE利回りを高めて投資しています。このような再配分になっています。

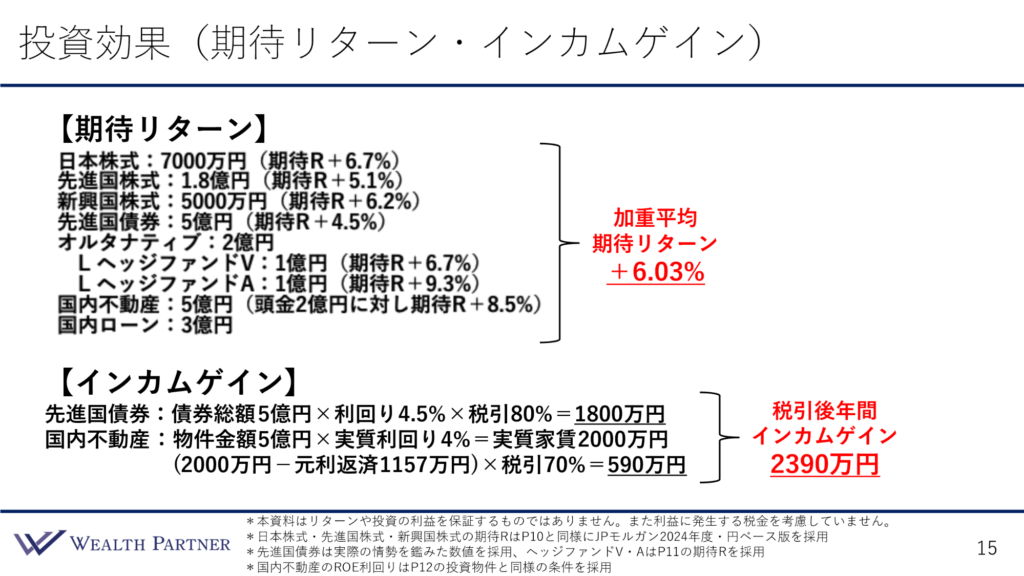

投資効果(期待リターン・インカムゲイン)

このように再配分すると、どのような投資効果が得られるのか、期待リターンとインカムゲインの側面から見ていきましょう。

期待リターンは、株式に関してはJPモルガンのご説明のところで使った数字をそのまま使っています。日本株式が+6.7%、先進国株式が5.1%、新興国株式が6.2%です。先進国債券は今の実際の米ドル債券の利回りを使わせていただき社債に投資して、格付けはBBB+やA−の債券に分散して投資をすると、大体4.5%くらいの平均の利回りになると思うので、債券に関しては期待リターンを4.5%と仮定しています。

オルタナティブ資産の2億円、ヘッジファンドVとAに関しては、先ほどのヘッジファンドの際にご説明した期待リターンをそのまま使っており、Vは6.7%、Aは9.3%になっています。国内不動産に関しては頭金が2億円なので、先ほどの例でご説明した物件を使っている前提です。頭金2億円に対して期待リターンが8.5%です。

これら全てを再配分し、加重平均した期待リターンは6.03%になっています。この方が目標にしている6%のリターンが毎年生み出されるかどうかはわかりませんが、期待通りにいけば6%ぐらいずつは増えていく可能性が高いであろうというようなポートフォリオになっています。

次に、ご希望が強かったインカムゲインについてです。インカムゲインは株式からも一部生まれていましたが、主に先進国債券と国内不動産がインカムゲインのメインなのでご説明します。

先進国債券は債券総額が5億円で、利回り4.5%、 税金が20%なので、80%をかけると1,800万円が税引後の手残りになります。国内不動産は物件金額の5億円に実績利回り4%をかけると、実質家賃が2,000万円になります。その2,000万円から銀行へ元利を返済し、資産管理会社で投資しているので税金30%と仮定して70%をかけると590万円になります。これに債券や不動産を足し込むと、税引後の年間のインカムゲインは2,390万円になるので、この方が目標としている税引後の2,000万円という目標を達成できるわけです。

2,400万円くらい余裕があれば、仮に為替が多少円高にいき、債券のドル建ての利金が減ったとしても、国内不動産の物件が多少空室になったとしても、税引後2,000万円という目標は割れない可能性が高いと思います。かなり余裕を持った水準で目標を達成できているのではないかと考えています。

このように債券だけでなく、株やヘッジファンド、不動産を組み合わせることによって、期待リターンをその目標に合わせてポートフォリオを作るのが大事です。また同時に、インカムゲインもこの方にとっては大事な要素なので、その目標を達成するものを作ることも肝要です。

まとめ

今回のテーマである「米金利低下に対応した富裕層のための資産配分戦略【後半】」をまとめます。ポイントは4つです。

ポイント1)債券では足りない期待リターンを他資産で補う

債券では足りない期待リターンを他の資産で補うのが大事です。目標のリターンが5%~6%の方が比較的多いと思いますが、債券だけでは目標を達成できない可能性が高いので、株やヘッジファンドや国内不動産を組み合わせて、期待リターンを補っていくのが重要なのです。

ポイント2)株式は期待リターン高まるが値動きの激しさが代償

株式を組み合わせるときは、期待リターンは高まりますが、値動きの激しさがネックとなりリスク要因ですので、組み合わせるとしても、組み合わせる割合をよく考えるのが大事です。

ポイント3)ヘッジファンドは優良な投資先の発掘が難しい

お伝えした通り、ヘッジファンドは実績ベースでリターンが高いファンドもありますし、その割には株式のように変動率が高くありません。安定しているファンドが多いです。やはり優良な投資先を発掘することが難しいので、出会いもあるかと思いますが、証券会社やアドバイザー等から情報収集して、優良な投資先を探すのが大事です。

ポイント4)国内不動産はROE利回り高いが手間と低流動性が弱点

国内不動産はROE利回りが高いということで、債券では生み出せない利回りを生み出すことができます。しかし、デメリットとして、金融資産よりは投資の手間や管理の手間がかかることや、売却しようと思ったときにすぐ売却できないので、流動性の低さが弱点です。不動産ばかりを持つと、そのようなリスクが大きくなるので、全てバランスが大事かと思います。債券も、株式も、ヘッジファンドも、国内不動産も持つ、先ほどの事例でお伝えしたようなイメージでバランスよく投資して、目標のリターンを達成できるような形にする、なおかつインカムゲインも達成できるようにして、ご自身の目標を達成できる資産運用をするのが大事です。

本日は「米金利低下に対応した富裕層のための資産配分戦略【後半】」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中