目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「急増する不動産売却富裕層の資産運用実例」です。世の中には、相続富裕層の方や上場オーナー富裕層の方など、いろいろな経緯で富裕層になられた方が存在します。ここ数年は特に、不動産を売却してキャッシュリッチになって富裕層になった方々がすごく増えたという実感があります。というのも、そのような方々からの当社への相談がここ数年で急増しているからです。

毎年相談件数が上がっていますが、最も割合として増えているのが、この不動産売却富裕層の方です。特に2022年以降、その相談件数は増えています。そのような背景もあって、今回は、不動産を売却した富裕層の方々がどのように資産運用しているのか、実例をお話しします。同じように不動産売却を考えている方や、売却された方は、参考にしていただければと思います。

▼今回の内容はYouTubeでご覧いただけます

不動産価格指数(住宅)の推移

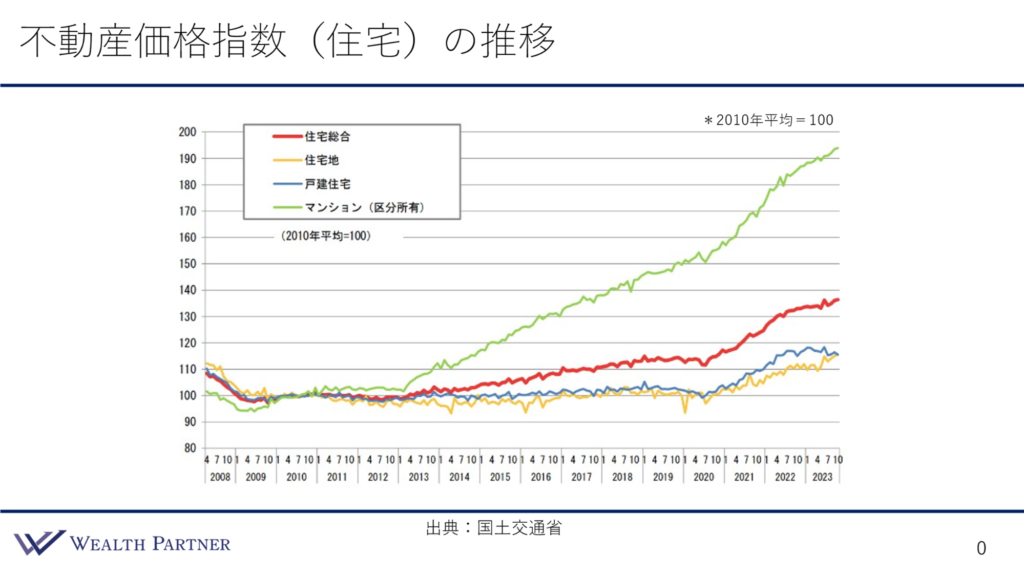

なぜ不動産売却富裕層の方が増えているのか、その背景について簡単にお話しします。こちらが不動産価格指数、住宅、レジデンスの価格の推移を表したものです。2008年~2023年まで、過去16年の推移になっています。

そのような不動産を売却し、ローンを返済しても2億円、3億円残る方が結構いらっしゃるので、このような不動産の価格の上昇、特に区分マンションの上昇が、不動産売却富裕層の方が急増している背景なのかと思います。このような方からの相談が増えています。

ご相談時の資産配分

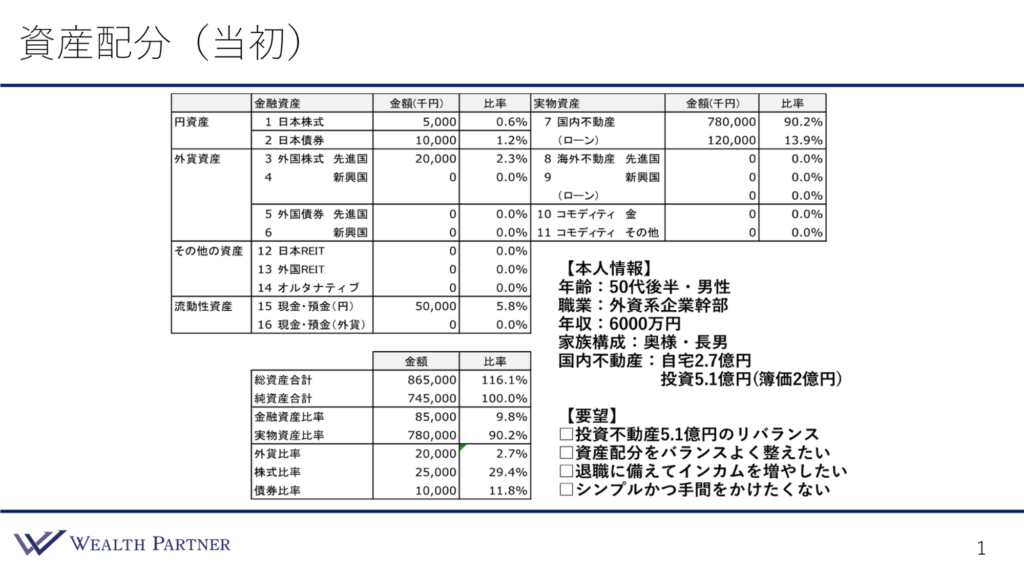

ここからは、本題の不動産売却富裕層の方の資産運用実例についてお話しします。こちらは、資産配分のご相談をいただいたときの当初の資産配分シートです。

ご相談者について

ご本人様情報は、50代後半の男性、職業は外資系企業幹部、年収は6,000万円、家族構成は奥様と長男、国内不動産を保有しており、2.7億円の自宅と5.1億円の投資不動産、これが今回売却することになっている区分マンションです。簿価は2億円ですので、2.5倍強に上昇して、5.1億円の価値になっている状況です。

資産状況とご要望

資産配分を見ていきます。金融資産はそれほどなく8,500万円ほどで、円の現預金は5,000万円です。資産の中心は実物資産で、7億8,000万円の国内不動産、先ほどの自宅と投資物件を合わせた金額です。それにプラスして、住宅ローンと投資ローンを合わせて1億2,000万円というのがこの方の資産状況になっています。

資産全体のバランスを表したのが左下です。レバレッジ比率は、借入はそれほどありませんので116%です。かなり保守的なレバレッジ比率になっています。

特筆すべきは、金融資産と実物資産の比率です。金融資産が10%に対して、実物資産が90%という割合なので、1対9で実物資産の方が多い状況です。金融と実物の比率を見ただけでも、かなりいびつで、実物資産に資産が偏っている状況がわかると思います。元々はそうではありませんでしたが、投資している不動産や自宅の価値が高騰することによって、時価ベースで見ると、実物に偏っているという状況になっているわけです。

外貨比率も2%しかありませんので非常に少なく、株と債券の比率は、50代後半の男性の方にしては株の割合が多いので、これも若干歪んでいるところかと思います。以上が資産配分の状況です。

この方のご要望は右下にまとめています。主に4つありまして、1つ目は、かなり価格が高騰している投資物件で、自宅は別にあるので、ちょうどいい頃合いではないかということで売却を検討しています。5.1億円ぐらいになりますので、このリバランスをしたいというご相談です。

2つ目は、資産配分が歪んでいることは認識されているので、投資不動産の売却によるリバランスで資産配分全体を整えたい、バランスよくしたいというご要望です。

3つ目は、今50代後半で60代前半に引退したいというご希望があるので、その後収入がなくなるので、退職に備えてインカムゲイン、定期収入を増やしたいというご要望があります。

4つ目は、かなりお忙しい方なので、投資して手間がかかるような一棟不動産のような投資はできるだけ避け、シンプルかつ手間をかけない投資をしたいというご要望です。このようなご本人様の状況や資産状況、ご要望を総合的に判断し、資産運用のご提案をさせていただいた事例です。

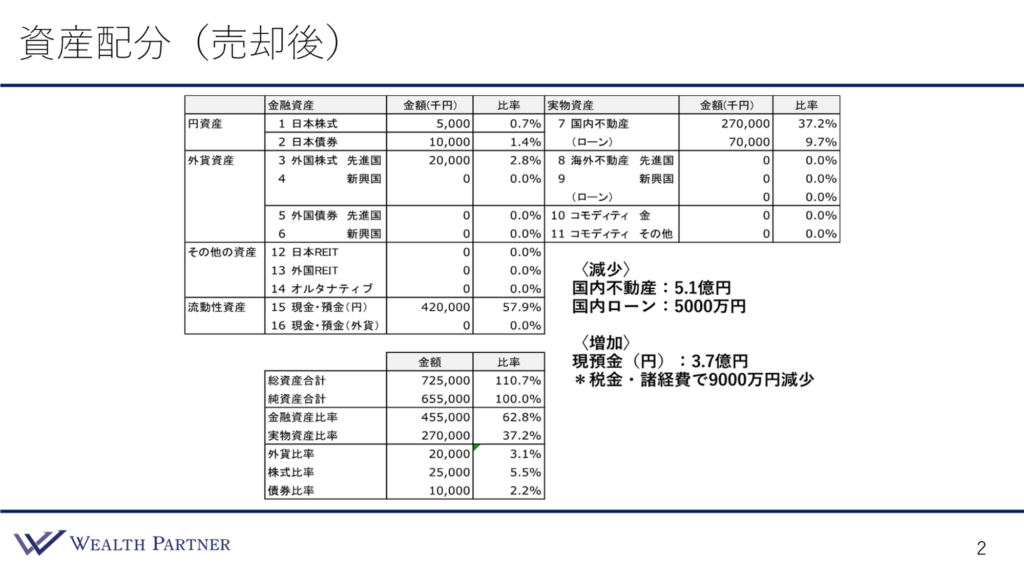

国内不動産の売却後資産配分

資産再配分の前に、国内不動産の売却をお手伝いさせていただきました。国内不動産、区分の都内のタワーマンションを5.1億円で売却し、現金が増えた後の資産配分がこちらです。

減少させる資産は、国内不動産が5.1億円と、返済する国内ローンの5,000万円です。増加させる資産は、売却した代金5.1億円から国内ローン5,000万円を引き、さらに税金などの諸経費9,000万円を引いた現預金3.7億円です。以上が、不動産売却による資産配分の変化になっています。

これにより、大きく資産配分が変わりました。国内不動産の5.1億円がなくなり、現預金が3.7億円増えています。この状態から資産を再配分していきます。

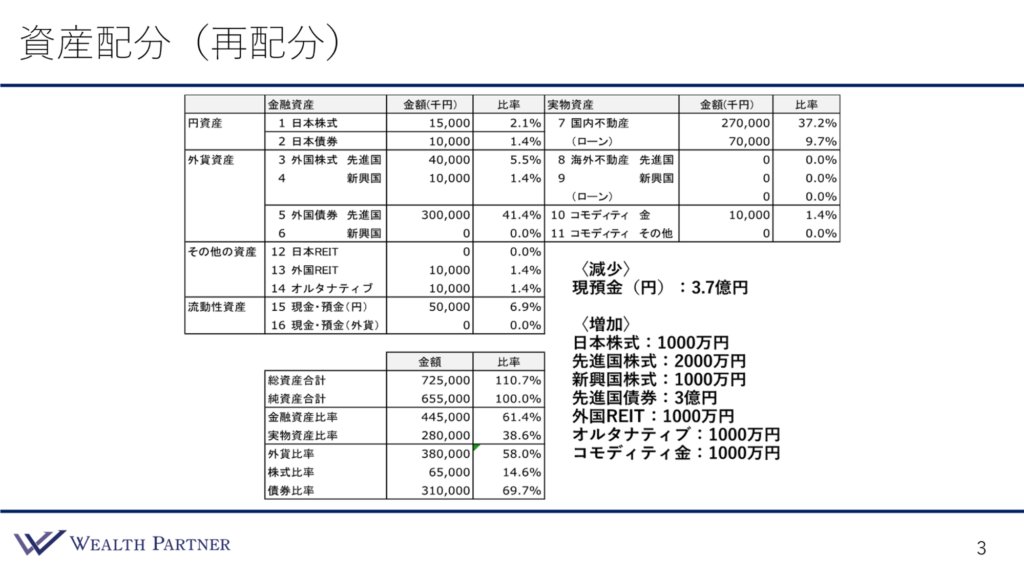

再配分した資産配分

こちらが再配分した資産配分です。

減少させる資産は、先ほどの増えた現預金3.7億円です。これを使って資産に振り分けています。増加させる資産は、日本株式に1,000万円、先進国株式に2,000万円、新興国株式に1,000万円、先進国債券が中心になっており、3億円、外国REITに1,000万円、仮想通貨のようなオルタナティブに1,000万円、コモディティ金のETFに1,000万円増やしています。

資産全体の配分のバランスは左下です。金融資産と実物資産の比率は、金融資産が61.4%、実物資産が38.6%です。流動性を高めたいということでしたので、このように金融資産が6割で、実物資産が4割の配分になっています。元々は金融が1:実物が9でしたので、かなりバランスはよくなり、なおかつ流動性が高くなりました。いつでも売却できる資産が6割あるので、かなりバランスがよい状態になったと思います。

また、不動産を増やすということに対してかなり手間を感じていらっしゃったので、そのような意味で、手間いらずで管理がいらない金融資産が中心になっています。

外貨比率は、当初は数%しかありませんでしたが、58%まで高まっています。50%に近い水準ということで、バランスがよい割合にできていると思います。

株と債券の割合は、当初は株の方が割合としては多かったのですが、逆転させて債券を7割に増やしています。また、株を全く持たないほどの年齢ではありませんし、まだ現職でリスクが取れるので、株を14%ほど残しているというような全体のバランスになっています。

このように、上昇した不動産を売却した後、今回の再配分の実例のように、金融資産のなかでバランスのよいポートフォリオを作る方が、ご希望としては多いと思います。不動産を売却して、また不動産に投資するというのは、資産配分上同じ経済行動になりますので、それよりは流動性を高められる金融資産に特化する形で、そのなかでその方に合った配分で投資していくことが多いのではないでしょうか。

今回は、年齢的なことや、退職後にインカムゲインを得たいという目的が高かったので、債券の割合が多くなりました。もっと年齢が若い方であれば、株の割合を増やしたり、市場に連動しない運用も増やしたい方であれば、ヘッジファンドに投資したり、オルタナティブを増やしたりなど、不動産を売却された方の場合、そのような再配分をされる方が多いと思います。

まとめ

今回のテーマである「急増する不動産売却富裕層の資産運用実例」をまとめます。ポイントは4つです。

ポイント1)不動産価格上昇で売却を検討する富裕層が急増中

不動産価格の上昇が、特に区分マンションは、全国平均で十数年前から2倍近くになっており、都内の一等地の物件やタワーマンションなどの場合、3倍~4倍になっている物件もあります。ですから、そのような物件を売却して資産配分をリバランスする方が増えるのは自然なことでしょう。やはり不動産売却富裕層が急増している背景は、不動産価格の上昇ではないかと思います。

ポイント2)物件売却とともに資産配分をバランスよくと整える

物件売却とともに資産配分をバランスよく整えるというご希望が多いです。不動産価格が投資してから上昇すると、基本的にこの実例のように、不動産に資産が偏っている状況になります。1割が金融で、上昇した不動産、実物資産の割合が9割になっていると、流動性の観点からもかなり偏りがある状況です。

その方の考え方、年齢、投資目標にもよりますが、多くの場合、不動産を売却して、資産全体のバランスを整えることを、売却と共にやっていきたいという方が非常に多いです。ですから、売却後、その手元の現預金をもとに資産全体のバランスをよく整える、そのような相談の方が多いと思います。売却して終わりではなく、現預金を使って資産全体のバランスを整えることが大事です。

ポイント3)米ドル債券でインカム・外貨・流動性を重点強化

売却代金をもとに再配分していくなかで、最近一番ニーズが高いのは米ドル債券です。それはインカムゲインの観点、利息収入を得ることを重視しているからです。今まで持っていた投資不動産を売却すると、その分のインカムゲインは入ってこないので、それに代わるインカムを得たいと思うのは自然かと思います。そのような意味でインカムゲインが高水準に増やせる米ドル債券に行き着くことが多いわけです。

また、不動産の価値が上昇していると、どうしても外貨比率が下がっているケースが多いです。ですから、外貨比率を上げるために、米ドル債券を持つということにつながっています。

あとは流動性です。不動産の場合は流動性が低いですから、流動性を高めるという意味があります。米ドル債券は1週間ほどで換金できるので、投資する方が多いのかと思います。インカム・外貨・流動性、この3つを重点強化するという目的で、米ドル債券に投資される方が多いのではないでしょうか。

ポイント4)売却後、日本のインフレや相続に弱くなる可能性

4つ目はどちらかというと注意点です。上昇した不動産を売却すると、実物資産、国内不動産の割合が減るので、日本のインフレ、物価上昇に弱くなったり、相続対策の効果が弱くなったりする可能性があります。ですから、売却後は、実物の国内不動産が減りすぎる方に関しては、注意が必要です。

実例の方はご自宅を持っていたので、それなりに物件を売却した後も不動産の価値は結構ありました。しかし、ご自宅を売却されるケースや不動産がほとんどなくなる方の場合は、日本のインフレ対策として、株式をある程度持つことや、売却した不動産ほどではなくても、小ぶりな不動産、マンションなどを持っておくというような対策を行う必要があると思います。

本日は「急増する不動産売却富裕層の資産運用実例」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中