目次

はじめに

富裕層の方の資産形成において、最も資産ポートフォリオの中で多いのは債券かもしれません。

今回は富裕層の方の債券投資戦略について4つのテーマに分けてお話をさせていただきたいと思います。

・外国債券の基礎知識

・ハイブリッド証券の基礎知識

・最新の債券投資環境

・富裕層の債券投資事例

この記事では、「外国債券の基礎知識」についてお話をしていきます。

富裕層の方の債券というのは、今は円建ての債券は少ないかもしれません。円建ての日本の債券は金利が0%台と、ほとんどインカムゲインは得られないからです。

基本的には外国の債券というのが富裕層の債券として二アリーイコールになっていますので、外国債券の基礎知識について、1つ目の項目としてお話ししたいと思います。

外国債券の基礎知識

外国債券とは?

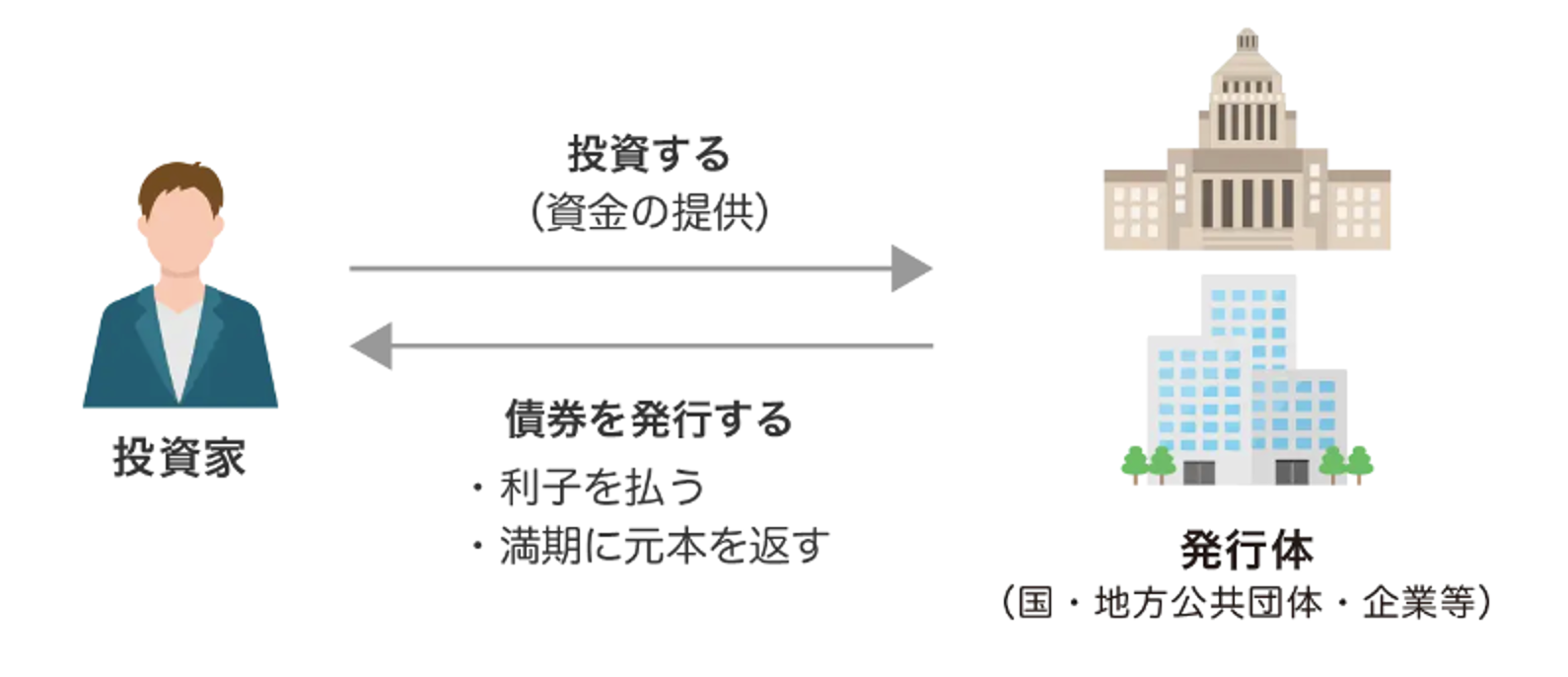

出典:投資信託相談プラザ

外国債券とは何なのか?上のイラストをご覧ください。

投資家の方が債券を発行している国であったり、会社にお金を貸します。そのお金を貸すのに円の債券の場合は円で貸しますが、これを外貨で貸すのが外国債券のイメージです。

外貨でお金を貸して、外貨で利息が入ってきます。ドルだったらドルで入ってきます。最後にお金が返ってくるのもドルで返ってきます。全てのことが外貨ベースで行われるというのが外国債券の特徴です。それでは外国債券の特徴について解説していきます。

外国債券の特徴

外国債券の特徴は4つあります。

1つ目が、外貨の債券というと基本的には米ドルの債券が中心です。それ以外の通貨の債券もありますが、基本的には世界の基軸通貨であって、最も外国債券が発行されているのが多いのはこの米ドル建ての債券になります。

2つ目が、外国債券に投資する目的ですが、外貨ベースの安定した利息収入というのを毎年得ることができる、というのが2つ目の特徴です。

3つ目が、株式よりも値動きが安定しているというのが債券の特徴です。

4つ目が、債券というのは、いろんな投資方法がある中で、お話しさせていただくのは個別の債券になります。アメリカだったらアメリカが発行している、どこかの会社だったら会社が発行しているような債券に個別に投資するというような前提です。

最低の投資単位は5万米ドル以上ということが多いので、基本的には1つの債券に投資するには700万円以上が必要ということで、比較的富裕層の方向けの金融商品ということができるのかなと思います。これが外国債券の特徴になります。

株式と債券の値動きの違い

株式と債券の値動きの違いが重要かと思いますので、見ていきたいと思います。

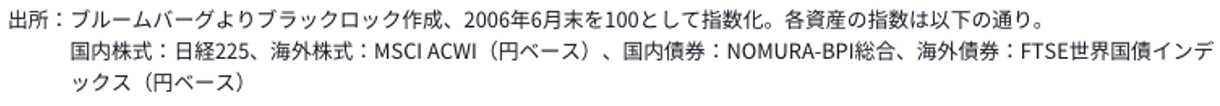

上のチャートは、緑と青色が日本の株式と海外の株式の値動きのチャートになっています。

2006年から2020年までの15年間の価格の動きを示していますが、かなり株は値動きが激しいことが分かります。

一方で、国内の債券と海外の債券がピンク色、紫色になります。

かなり緩やかで、地道に少しずつ上がっており、値下がりリスクも低いです。安定しているということが分かります。

株式と債券の比較

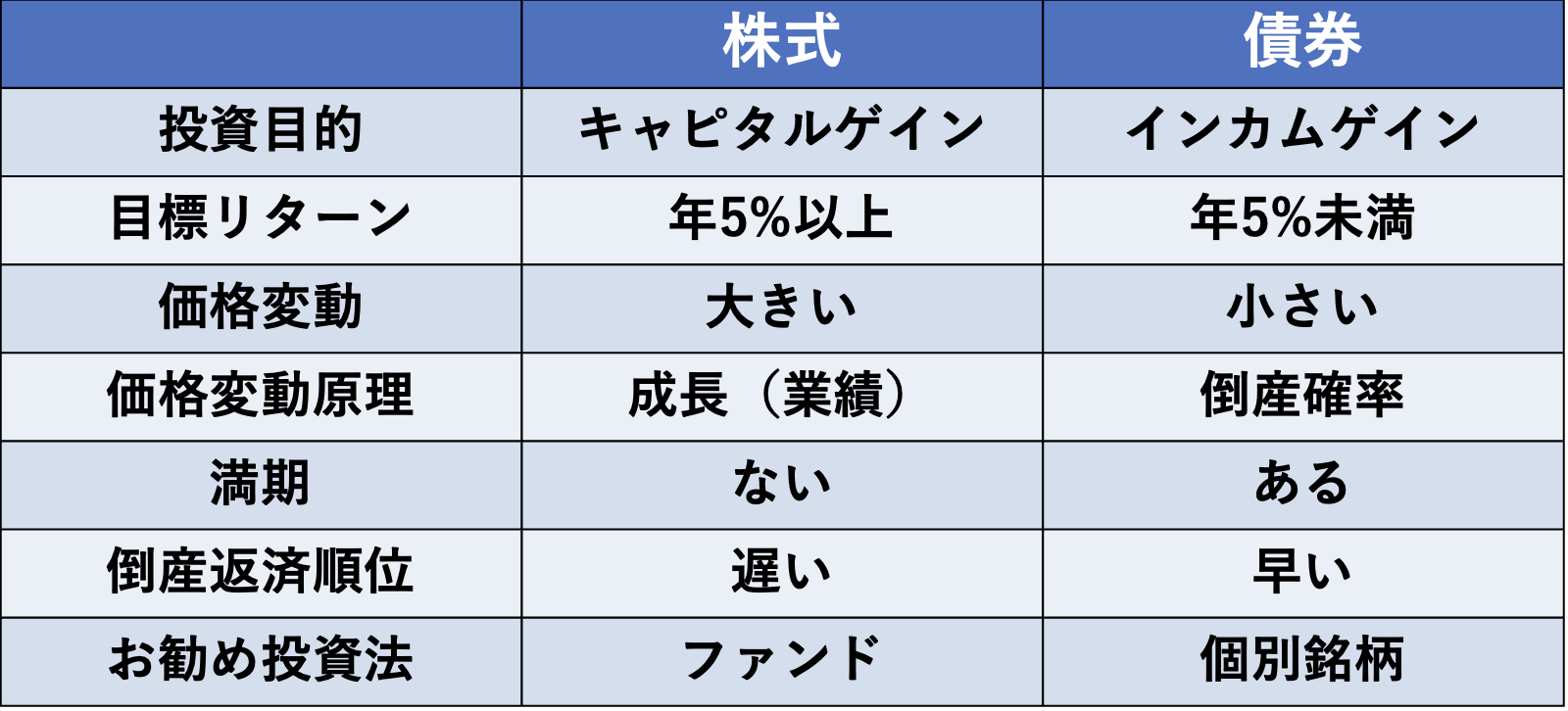

株と債券を比較するのが、一番わかりやすく債券を理解できると思いますので、項目ごとに比較したのがこちらになります。

出典:(株)ウェルス・パートナー作成

(1)投資目的

投資の目的は、株式は値上がり益、キャピタルゲインが目的ですが、債券は基本的にはインカムゲインです。

定期収入で、キャピタルゲインが得られる時もありますが、そこを期待するのは本質的ではないのかなと思います。

(2)目標リターン

目標のリターンは、株式に関しては年間のリターンで5%以上を目指す場合に投資するのが一般的で、5%未満の場合は債券というのが一般的なリターンの基準になってくると思います。世界の金融情勢によって違いますが、大体これぐらいがどういう金利相場でも基準になるというふうに思っていただければと思います。

(3)価格変動・価格変動原理

価格の変動に関しては、先ほどお話ししたように株式は大きくて債券は小さいです。

価格が動く市場の原理、何を元に動くのかというところですが、株式は発行している会社の成長、売り上げや利益、業績が今後上がっていくかどうかという成長に目をつけて値が動きます。

成長すると上がって、しないと下がります。

しかし、債券はそうではありません。倒産するかしないかというのが重要です。

そのため、キャッシュがこのままなくなり倒産、大きな損失を抱えている、業績が悪くなっていく可能性があるのではないかということによって、価格が変動する原理になっていますので、根本的な値動きの原理が違います。

「成長はしていないが、倒産するほどじゃないよね」というと、株は20〜30%下がることがありますが、債券は数%しか下がらないということがよくありますので、こういった違いがあります。

(4)満期

満期について株式はないですが、債券は基本的にあります。倒産した時にお金が戻ってくる順番が、債券の方が早く、株式の方が遅いです。

おすすめする投資法は、株式は値動きのリスクが大きいので、ファンドで分散して投資をする、債券の場合は個別に投資することです。

(5)倒産返済順位

債券のリスクを判定するために大事なのが格付けです。

こちらムーディーズという世界で2番目に大きな格付け会社が出している格付けの基準になります。

Aaaが一番高くて、Aa、A、Bbb、Bb、B、最後Ccc以下という順番で上から信用力が高くなっており、信用力が高ければ高いほど、利回りが低いです。下に行けば行くほど信用力が低くなるので、利回り、収益性は高くなるという、逆の相関になっています。

格付けごとに国と会社で、それぞれの格付けに該当していますので、皆さんが投資をされる時には参考にしていただくのがいいのかなと思います。

例えば日本だと、トヨタだとAaですけれども、皆さんご存知の三菱UFJ銀行はAに該当しています。

債券には基本的にこの格付けが付与されていますので、発行している会社がどれぐらいの格付けなのかというのを、利回り、収益性とともに確認するというのが大事です。

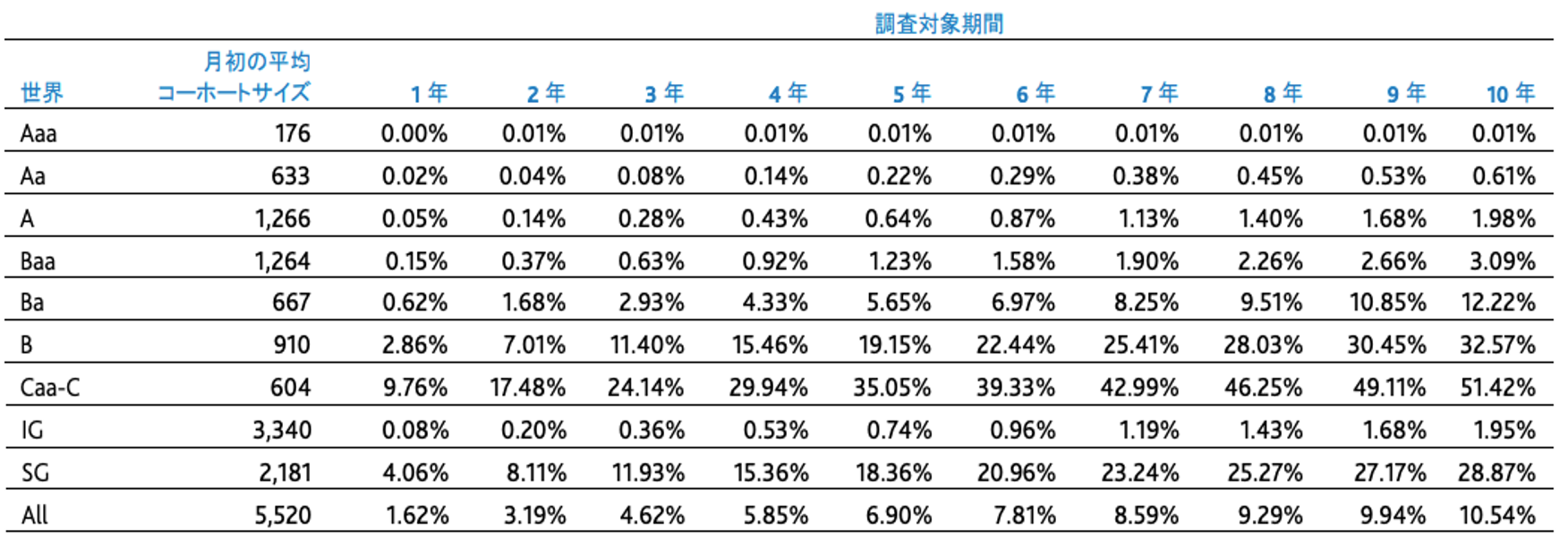

平均累積デフォルト率(1990年〜2020年)

出典:MOODY’S INVESTORS SERVICE

万が一デフォルトしてしまう時というのが債券にとってのリスクですが、デフォルトの確率というのも格付けごとにはじき出されています。上の表では1990年から2020年までのムーディーズのこの格付けだった会社が、平均で5年以内にこれぐらいのパーセントで倒産しています。

上の表を見ていただくとわかるように、Aaa、一番上はほとんど倒産していないことが分かります。AaやAでもほとんどなく、10年間の中で2%なので、100分の2社になります。

Bbbを見ていただくと、5年間で1.2%なんで、5年間で100分の1社ぐらい倒産する、10年あると100分の3社が倒産しています。

Bbを見ていただくと、5年で5社、10年あると12社ということで、このBbbとBbの境目というのは結構違いがあります。

Bbb以上は投資適格債と言われており、機関投資家など投資の規制が厳しいような投資家の人たちが投資する投資対象になっています。Bb以下というのは投資非適格と言われていますので、比較的リスクが高い投資対象になります。ここを基準にデフォルト率が変わってくるということが分かります。

B以下、Bbb以下だと、デフォルト率が上がっています。そういったことも考えながら外国債券を組み入れていくというのが大事になってきます。

(6)お勧め投資法

格付けとともに大事なのが、格付けによって倒産リスクが変わってくるので、発行会社を分散する必要があります。

それとともに大事なのが、お金が返ってくるまでの残存期間です。これも分散するのが大事です。

出典:日本経済新聞

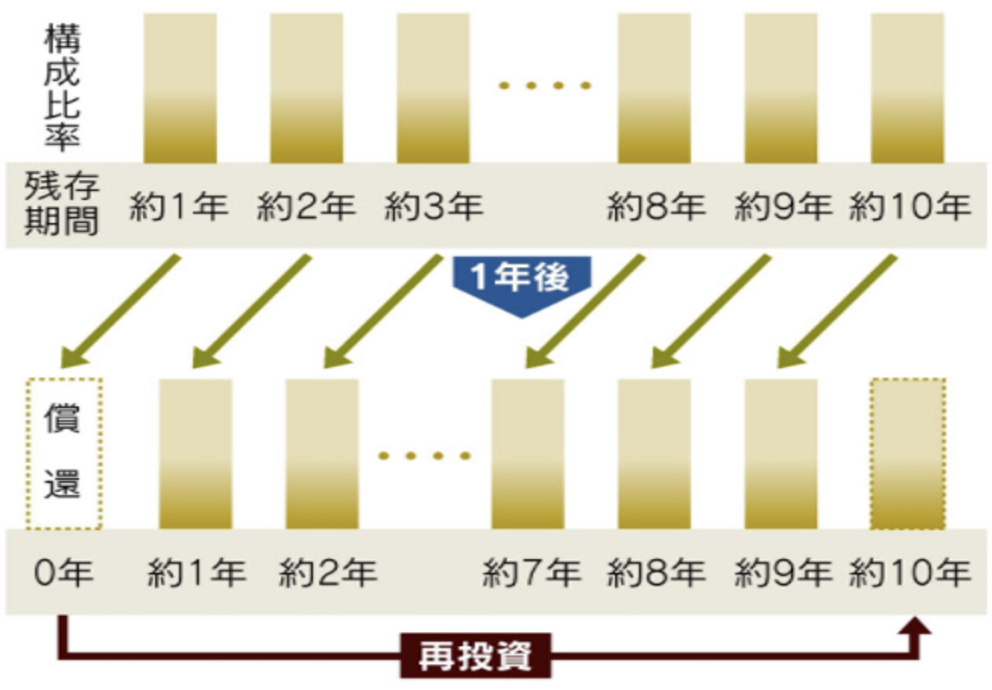

上のイラストのように、1年後に返ってくる、2年後に返ってくる、3年後に返ってくる、8年、9年と、分散して債券を保有します。5年後に全部返ってくると、その5年後に大きく金利が下がっているという時がありますので、基本的に債券投資の場合、お金が返ってきたらまた再投資するというのが基本的ですので、金利が下がった時にまとめて返ってしまうことによって、金利のリスクを実は取っているということになります。

1年後とか2年後に分散して投資することで、その金利の変動リスクを分散することができるということになります。そのため、1年後に償還したらまた10年後に償還するような債券を購入し、これを繰り返します。償還までの残存年数というのも分散して投資するというのが重要だと思います。

まとめ

ここまで外国債券の基礎知識についてお話をしてきました。

今回の要点は下記の通りです。

1つ目が、資産と収入が基本的には日本人の場合だと円に偏っていることが多いので、これを外貨資産に、外国債券に分散投資することで、資産と収入を外貨建てに分散することができるということなので、円資産に偏っている方にとっておすすめです。

2つ目は、株式のように値動きのリスクが激しくない、値下がりリスクが低いので、虎の子のお金のように資産が減るのが困るというような方に向いている投資方法です。

3つ目が、発行格付けについてです。基準としては、発行している会社の格付けというのは、Bbb以上の外国債券を基本にするというのが一つの目安になります。

4つ目が、分散するもう一つのものとして残存年数です。お金が返ってくるまでの期間というものも何年後、何年後とか分散して、金利が変動するリスクもヘッジするというのも大事かと思います。

株式会社ウェルス・パートナー

広報・マーケティング・採用担当

「WEALTH JOURNAL」編集長

学卒業後、野村證券株式会社へ入社。主に富裕層の個人顧客や中小企業の経営者を対象に新規開拓営業、資産運用のコンサルティングに従事。FP2級、相続診断士保有。

現在は、株式会社ウェルス・パートナーでプレスリリースの配信、テレビや雑誌の取材対応や原稿チェック、自社SNSの更新、メルマガ配信 、イベントの企画・進行

富裕層向け金融WEBメディア「WEALTH JOURNAL」編集長。YouTubeチャンネル「資産運用アカデミー」の運営。チャンネル登録者数は1万人を突破(2023年8月現在)