はじめに

富裕層の方の資産形成において、最も資産ポートフォリオの中で多いのは債券かもしれません。

今回は富裕層の方の債券投資戦略について4つのテーマに分けてお話をさせていただきたいと思います。

・外国債券の基礎知識

・ハイブリッド証券の基礎知識

・最新の債券投資環境

・富裕層の債券投資事例

この記事では、「ハイブリッド証券の基礎知識」についてお話をしていきます。

ハイブリッド証券とは

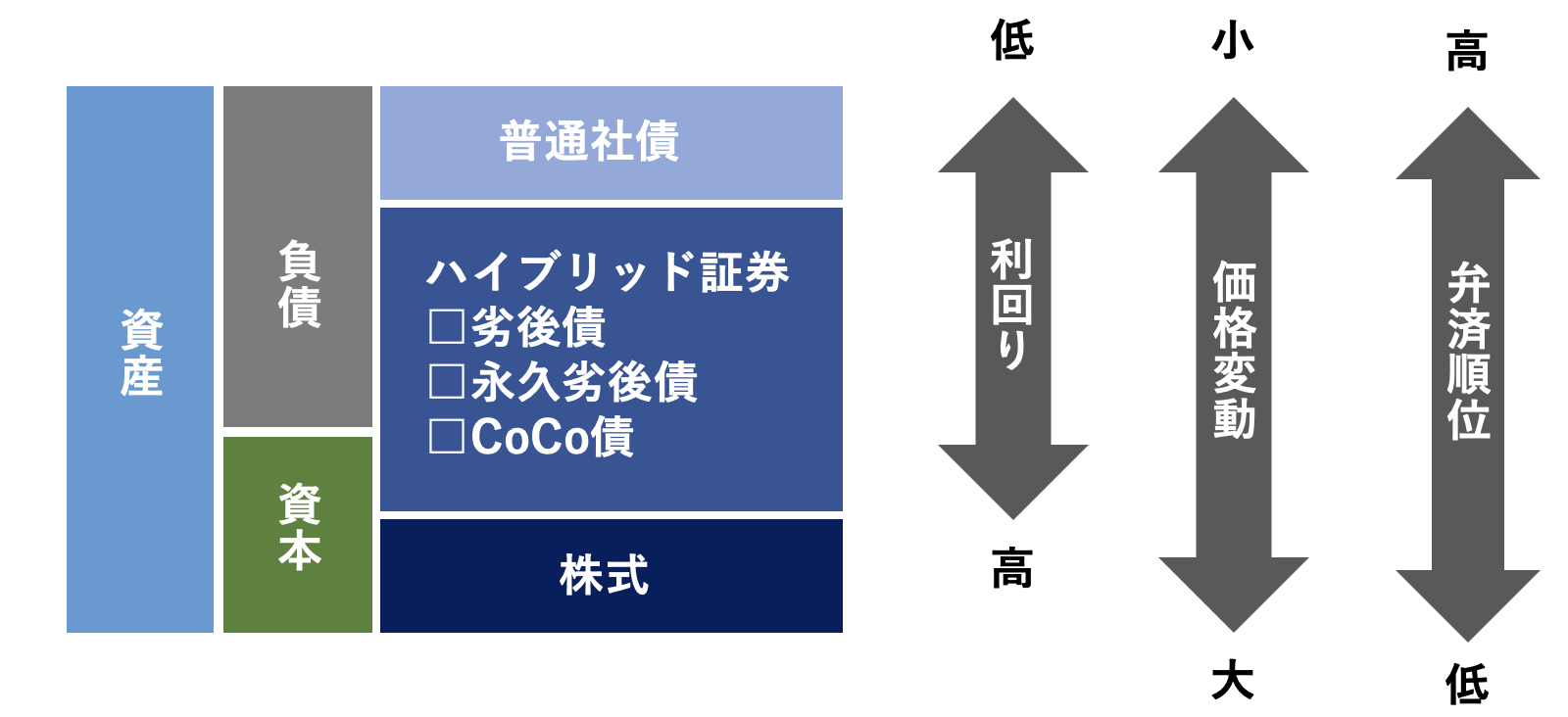

出典:(株)ウェルス・パートナー作成

上の図をご覧ください。会社が倒産した時にお金が返ってくる順番が、普通社債がまず最初に返ってきます。

それでもお金が会社に余ると、ハイブリッド証券を持っている人に返し、それでもお金が余ると株式を持っている人に返す、ということで倒産時の弁済順位が、普通の社債よりも遅いということで劣後債と言われています。バランスシートの中では普通の負債と、株式の中間にある資産、資本と負債の中間にある資産なのでハイブリッド証券と言われています。

お金を受け取る順番が遅い代わりに、利回り、収益性が普通社債よりも高く、普通社債が3%〜4%だったら、ハイブリッド証券の場合は5%〜6%などの利回りがあります。

ハイブリッド証券の種類

ハイブリッド証券の中には種類がいくつかあります。

先ほどのイラストの中にもありますが、普通の劣後債が一番基本にあって、永久劣後債、満期がない劣後債。CoCo債、ヨーロッパの金融機関が発行しているような、若干リスクを、条件を付与したようなそういう債券もあります。これがハイブリッド証券になります。

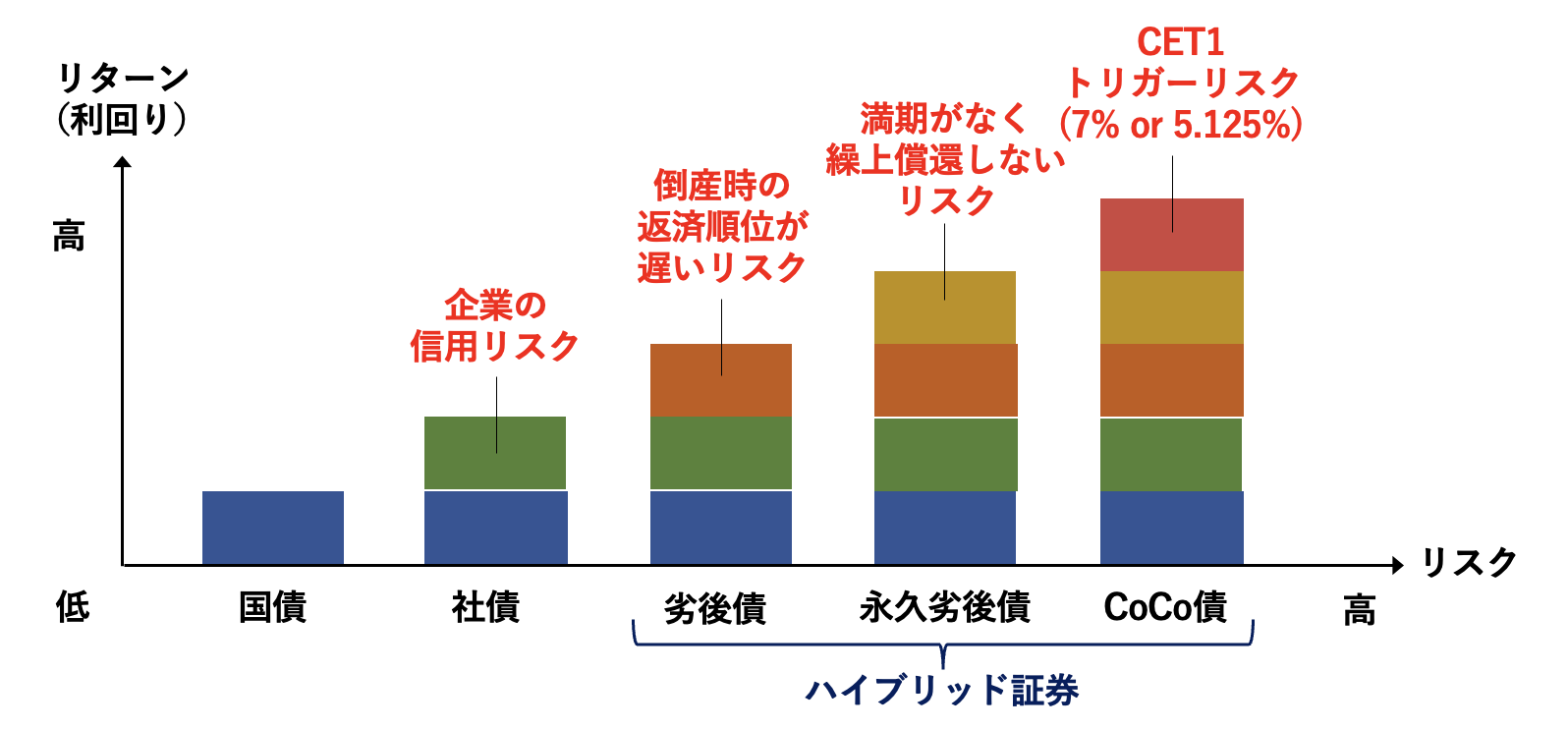

先ほどお伝えしたような債券の種類、ハイブリッド証券も含めた債券の種類ごとに、リスクとリターンが異なるわけです。債券に特殊な条件が付いていくごとに、リターン、収益性や利回りが上がってくるというような仕組みになっていますので、債券の種類ごとにリスク・リターンを見ていきたいと思います。

債券種類ごとのリスク・リターン

出典:(株)ウェルス・パートナー作成

上記のグラフをご覧ください。5種類の債券があります。一番左の国債から見ていきたいと思います。

国債

国債は全ての基準になっている債券です。イメージはドル建てで、アメリカ国債になります。アメリカの国債はリスクでいうと一番低く、左側にあるほど低いです。リターンも一番低いです。リターンは青色のところです。一番基礎になる債券になります。アメリカの国債の金利にどれぐらいリターンが上乗せされるか、リスクを上乗せしてリターンが上乗せされるかということになります。

社債

右側の社債にいくと、アメリカの金利が基準金利になっています。そこにその会社の信用リスク、その会社独自の倒産してしまうリスクの分が上乗せされることによってリターン、利回りが高まるということになっています。

ハイブリッド証券

そこから右側がハイブリッド証券になります。

ハイブリッド証券の中で一番リスク・リターンが低いのが劣後債です。

期限が決まっており、何年後かに返ってくるというのが普通の劣後債です。

先ほどお伝えしたように、どういうリスクが上乗せされるのかというと、倒産時のお金が返ってくる順番が遅いリスク、倒産時のリスクが高まっているということによって、リターンが普通の社債に上乗せされるというイメージになります。

その右側が永久劣後債です。どういうリスクが上乗せされるのかというと、満期がありません。

債券というのは5年後10年後に返ってくるというのが基本ですが、満期がありません。

定められてないかわりに、繰上償還日というのが定められています。その時に償還させるかどうかを発行会社が決めることができるのがこの永久劣後債です。

そのため、償還日にお金を返したくないと発行会社が言ったら、返ってこない場合もあります。

そのあとも金利はちゃんと支払われますが、このようなリスクもあります。

そういうリスクが上乗せされることによって、普通の劣後債よりも利回りというのは基本的に高くなっています。

一番右側、CoCo債というのは、ハイブリッド証券の中では一番リスクが高くてリターンが高い債券です。CET1トリガーリスクというのがあります。CET1というのは自己資本の比率が7%か5%かという、その債券ごとに定められた比率を下回ってしまうと、株式になったり、元本が毀損してしまうというような特別な条件が付与されているのがCoCo債です。

そういったリスクが付与されている代わりに、普通の劣後債よりも利回りが一般的には高くなっています。

債券を発行している会社によっては、CoCo債よりも普通の劣後債の利回りの方が高くなっている時もあります。普通の社債の方が高くなっている時もあるので、一概に言えないですが、一般的にはこういう仕組みであり、リスク・リターンという考え方をするのがいいのかなと思います。

株式会社ウェルス・パートナー

広報・マーケティング・採用担当

「WEALTH JOURNAL」編集長

学卒業後、野村證券株式会社へ入社。主に富裕層の個人顧客や中小企業の経営者を対象に新規開拓営業、資産運用のコンサルティングに従事。FP2級、相続診断士保有。

現在は、株式会社ウェルス・パートナーでプレスリリースの配信、テレビや雑誌の取材対応や原稿チェック、自社SNSの更新、メルマガ配信 、イベントの企画・進行

富裕層向け金融WEBメディア「WEALTH JOURNAL」編集長。YouTubeチャンネル「資産運用アカデミー」の運営。チャンネル登録者数は1万人を突破(2023年8月現在)