こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日は「女性富裕層が資産運用に成功するための4つのポイント」というテーマでお届けします。

当社へのご相談は男性の富裕層の方の割合のほうが多いかなと思います。男性の富裕層の方8割に対して女性富裕層の方が2割くらいです。割合として女性富裕層の方はあまり多くありません。

ただ、ここ最近は相談数が急増していて、女性富裕層の方から資産運用の相談を多くいただく状況になっています。

たくさん相談を受けて資産運用をお手伝いしていく中で、

- 女性富裕層の方の特徴

- 女性富裕層の方の傾向

- 資産運用を成功しやすいポイント

がかなりわかってきましたので、今回の記事でお伝えします。

なお、今回の記事は、「こういった金融商品に投資する」という資産運用のノウハウ的なものというより、「資産運用に女性富裕層の方がどのように向き合うべきか、資産運用に持つべき考え方」「どのような人に相談すればいいのか」といった資産運用の基本的な内容になっています。

目次

女性富裕層のイメージ

女性富裕層という言葉は私が勝手に呼んでいる言葉なので、あまり聞き馴染がないと思います。

まずは簡単にどういう人が多いのか説明します。

もちろん当てはまらない方もいますので、そういったところも頭に置きながら読み進めてください。

女性富裕層のポイントは4つあります。

圧倒的に「相続富裕層」の割合が多い

女性富裕層には相続富裕層の方の割合が圧倒的に多いのではないかと思います。

自身で0から起業して財をなされたというより創業者系の富裕層の方や上場会社オーナー、創業オーナーというより相続によってたくさんの不動産を承継した方、未上場会社を承継した方など、相続富裕層の方の割合が圧倒的に多いのではないかと思います。

最近、高齢化により相続がたくさん発生しています。相続により配偶者の方(奥様)が富裕層になった。相続により子供(お嬢様)が富裕層になった。女性富裕層の方からの相談が増えている背景には、こういった事情があるのではないかと思います。

多額の資産を相続し純資産数億円以上の状態

2つ目が、多額の資産を相続し純資産数億円以上の状態の女性富裕層の方が非常に多いのではないかと思っています。

急に旦那様やお父様が亡くなられた。気づいたら純資産数億円以上を持っていた。こういった女性富裕層の方が多いイメージです。

年齢は30代から80代と幅広い

3つ目は、年齢は30代から80代と幅広いというポイントです。

亡くなられた方が仮に80代だったとします。配偶者が同年代だとしたら80代です。お子様は50代くらいでしょうか。もっと若くして亡くなられた場合はお子様の年齢はもっと低いことでしょう。

配偶者やお子様に相続がいったり、お孫様に相続がいったりすることによって、年代がかなり幅広くなります。女性富裕層の方はこうした事情から、年代がかなり幅広いことが多いのではないかと思います。

当社に相談いただく方も30代から80代と幅広く、いろいろな年代の方から相談をいただくことが非常に多いです。

ほとんどが投資初心者で資産運用に詳しくない

最期、4つ目が女性富裕層の方に共通していることですが、ほとんどの方が投資初心者です。投資初心者で資産運用に詳しくないところが共通している特徴かなと思います。

女性富裕層の方で資産運用をずっとやっていて、めちゃくちゃ詳しくて自分でできる方は男性富裕層だといることがあります。女性富裕層の方でそういう方にはお会いしたことがありません。ほとんどの方は投資初心者か、少しだけNISAなどで投資したことがあるくらいの方が多いです。

以上の4つが、女性富裕層の方のイメージです。

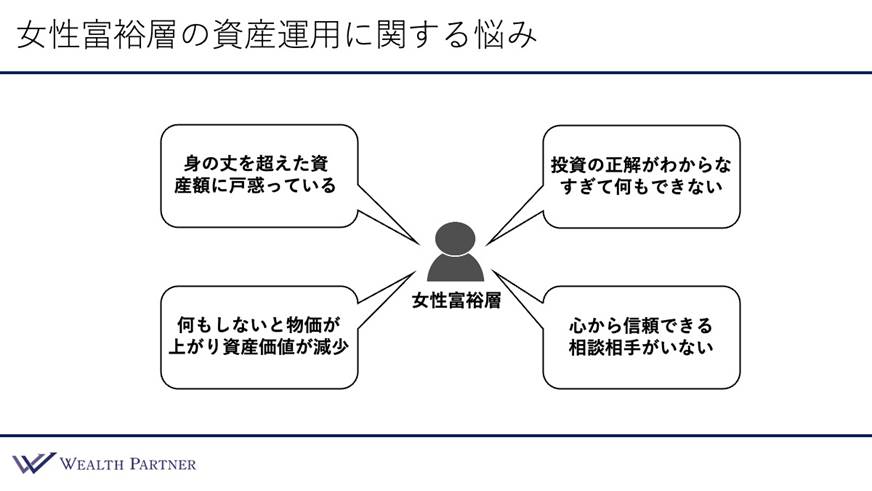

女性富裕層の資産運用に関する悩み

女性富裕層の資産運用に関する悩みにはどのようなものがあるか説明します。

女性富裕層の資産運用に関する悩みは主に4つです。

身の丈を超えた資産額に戸惑っている

1つ目は身の丈を超えた資産額に戸惑っているというお悩みです。

女性富裕層の方には、相続で急に富裕層になった方が圧倒的に多いわけです。

資産運用は会社などで稼いで(収入を得て)、収入がたくさん入ってくる中で少しずつ投資して、1億、2億、3億、10億と増えていきます。資産が増えていく過程で少しずつ資産運用に詳しくなっていくことが多いです。資産額と投資のリテラシーが同時並行で進んでいくのが理想的な資産運用のレベルの上げ方になっています。

女性相続富裕層の方は全く資産運用していない方、もともとそこまで資産をお持ちでない方が多かったと思います。もともと資産運用していない中で急にレベルを圧倒的に超えた数億円や10億円などの資産が入ってくるわけです。そうすると今まで資産運用したことのない身の丈を超えた資産が急に入ってきますので、ご自身のレベルを圧倒的に超えてしまっているわけです。

身の丈を超えた資産額に戸惑い、どうしていいかわからない方が多いのではないかなと思います。

投資の正解がわからなすぎて何もできない

2つ目は投資の正解がわからなすぎて何もできないというお悩みです。

まさに何もできないが正しいのでないかと思います。

投資は選択肢が多いです。証券会社の投資信託だけで、ネット証券だと4,000本あります。投資カテゴリーも株式や債券、不動産など、いろいろなものがあります。世の中、すごくたくさんの投資対象があるわけです。

その選択肢の多さから、もともと資産運用したことがないこともあり、わからなすぎてどうしていいかわからない、何もできない方が割合として多いのではないかなと思います。

何もしないと物価が上がり資産価値が減少

だからと言って何もしないと物価が上がって資産価値が実質的に減少してしまうことも悩ましいポイントです。

これがデフレで毎年1%、2%ずつ物価が下がっていくときであれば、預金で持っていれば実質的に預金価値は上がっていくことになります。何もしなくても焦ったりしません。物価が上がると預金しか持っていない方(資産運用しない方)にとっては、すごく悩みの種になるわけです。

毎年1%、2%物価が上がるということは、1%、2%ずつ資産価値が減っていることになります。何をしていたらいいかわからない。けれど、何もしないと毎年資産価値が減ってしまうというのが、悩みの3つ目のポイントではないかと思います。

心から信頼できる相談相手がいない

最後の4つ目が、心から信頼できる相談相手がいないというお悩みです。

今まで資産運用のアドバイスを受けてこなかった方が急に資産を持ったことで、いろいろな人が集まってくるわけです。

これがいいですよ。あれがいいですよ。このようにいろいろアドバイスしにきます。ただ、そういう人達と触れ合ったこともなく、そもそも資産運用のこともわからない。誰をどう信用していいのかがわからない。目利きができないわけです。

なので、心から信頼できる相談相手がいないということが大きな悩みではないかと思います。

以上が女性富裕層の方が資産運用に関して抱えている悩みです。

こういった悩みを解決するために、このようにした方がいいというのが、成功するポイントになっています。

女性富裕層が資産運用に成功するための4つのポイント

前置きが長くなりましたが、本題の女性富裕層が資産運用に成功するための4つのポイントを具体的にお伝えします。

ポイントは4つありますので、1つずつお伝えします。

自身でも学び資産額とリテラシーの差を埋める

1つ目が、自身でも学び資産額とリテラシーの差を埋めることです。

1番の不安は、自身は投資初心者で知識0ですが、資産額は数億円や5億円以上と、明らかに身の丈を超えた資産額という、資産額とリテラシーの差が悩みの種です。

この知らないという状態を少し勉強するだけでも、実は大きいです。全く知らないのと少し知っているというのは、差がすごく大きいです。

少し知っているだけでも資産運用の考え方や何に投資したほうがいいか(AよりはBのほうがいい、BよりはCのほうがいい、など)、相談相手と話すときもコミュニケーションが取れますし、意味がわかります。

全く知らないと本当にわからないですが、少し知っていることや、勉強しただけでも実は大きく、やはり少しでも知る努力をすることは大事ではないかなと思います。

今の時代ですと、私が配信しているYouTubeや当社のメディアの記事、あとは書籍などもたくさん出ています。金融機関の人や資産運用アドバイザーの人たちとの面談の中でも少しずつ理解を深めることができると思います。

できるだけそういう機会を多く持って、知らないから勉強しなくていいというものではなくて、少しでも知ることによる価値は非常に経済効果は大きいです。少しでも自身で学んで資産額とリテラシーの差を埋めることが非常に大事ではないかと思います。

理解できる範囲のシンプルな資産運用を心がける

2つ目のポイントは、理解できる範囲のシンプルな資産運用を心がける、ということです。

これは女性富裕層だけではないかもしれませんが、よくわからないものに投資したらダメなのです。理解できないものに投資することは、すごくリスクが高いかなと思います。その中で女性富裕層の方は投資初心者の方が多いので、理解できる投資対象はかなり限定されるわけです。

本当に理解できる。意味が理解できる。仕組みが理解できる。リスクが理解できる。こういった投資対象はそんなに多くないと思います。それであれば、その中で資産運用をするべきではないかなと思います。

金融機関の人が勧めてくる。アドバイザーが勧めてくる。すごい金融商品がある。あれがいい。これがいい。ですが、その人が説明している内容がよくわからないというものに投資してはダメなわけです。

投資初心者の方でも、投資経験が浅くても、理解できる商品は確かに存在します。

例えばインデックスファンドなどはシンプルです。日経平均に連動するとか、S&P500とか、指数に連動するとか、個別債券とか、会社のリスクをとっていて倒産しなければ5年後に戻ってきて毎年このくらいの利息が入ってくるとか、わかりやすい投資対象もたくさん存在します。

シンプルな仕組みの資産や理解できる範囲で運用すればいいので、間違っても仕組債とか複雑な金融商品とか、絶対に仕組みが理解できないようなものとか、ラップ口座とか、どう運用しているかわからないお任せ口座とか、よくわからないものや複雑なものには投資してはいけないと思います。

理解できる範囲のシンプルな資産運用が非常に大事ではないかなと思います。

故人ではなく自身にとって最適な資産運用を追求

3つ目は、故人ではなく自身にとって最適な資産運用を追求することです。

これは相続によって富裕層になられた女性富裕層の方を想定しています。

旦那様やお父様、お母さまが亡くなられて相続した資産をそのままにしている女性富裕層の方は、実はすごく多いです。

大事な家族、遺族が残してくれた資産なので、そのまま持っていたい。売却したくない。こういった考えはわかりますが、ただやはり故人の方の行っていた資産運用が相続したお子様やお孫様にそのままフィットすることは、正直あり得ません。なぜなら故人の方と奥様やお子様は別の人間だからです。

歩んできた資産運用の経歴も違えば、年齢や投資のリテラシーも全然違います。亡くなった方とご本人様が全く同じ資産運用がいいことは、正直ありえないのではないかと思います。

奥様やお子様にあった本来の資産運用が存在しています。資産運用というのは故人の方ではなく、今生きているご本人様のためのものかなと思います。故人ではなくて自身にとって最適な資産運用を追求していくことが大事です。

信頼できる相談相手を選ぶ目利きを身につける

4つ目は、信頼できる相談相手を選ぶ目利きを身につけることです。

やはり資産運用アドバイザーは大事だと思います。

主に2つあるのではないかと思います。

1つ目は会社です。どういう会社に相談するか、資産運用をしてもらうのかが1つ目の軸です。もう1つが担当者です。実際に本人に資産運用のアドバイスをするアドバイザーです。会社と担当者の2軸で考える必要があるのではないかなと思います。

まず会社というのは代表や創業者の人がちゃんとした方なのかが大事です。ちゃんとした経歴でちゃんとした資産運用の考え方を持っていて、その考え方や理念にご本人様が賛同できるかどうかが非常に大事ではないかなと思います。

担当者が大事だと思う方もいらっしゃるかもしれません。担当者の人は会社が決めた方向性には抗えません。

会社としてはこういう方向でお客様にアドバイスする、富裕層の方の資産運用をお手伝いするという方向性が会社によって全然違うわけです。なので、会社の理念や考え方、資産運用に対する捉え方はすごく大事なので、それにそもそも賛同できないのであれば、どれだけ担当者の方が良くてもダメなわけです。

やはりその会社の方向性とご本人様の考え方が、ベクトルが同じほうを向いていないとダメですので、会社がどういう考え方を持っているか、資産運用の捉え方、お客様に対する考え方を、しっかり理解して賛同できるかどうかを考えることが大事です。

もう1つが担当者アドバイザーです。

アドバイザーから具体的な提案を受けると思いますので、当然アドバイザーも大事になってきます。

担当者を見る場合は、その提案内容がご本人様の本当に求めていたものなのか、ちゃんと自分の話を聞いて提案に反映しているのか、その人(アドバイザー)自身の経歴や考え方、あとは会ってみないとわからない直感的な相性、自分のことを本当に考えているのか、感覚的なものも含めたところを見ていただくのがいいのではないかと思います。

この会社もちゃんとしていて、信頼できる。自分も理念に共感できる。担当者の人もしっかりしている。提案も自分がやりたいことを実現できる内容になっている。このように会社と担当者どちらも信用できて初めて資産を預けてもいい相手だと捉えていいと言えるのではないかと思います。

会社と担当者どちらもしっかり見てアドバイザーを選ぶことが大事ではないかなと思います。

資産運用をしたことがなくて、アドバイスを受けたこともない方がアドバイザーを見てもわからないと思われるかもしれません。

おっしゃる通りで、初めてアドバイザーに会ってそう言われるとそう思いますし、全員ちゃんとしているように見えて、どの人がいいか分からなかったりもします。

面談を重ねていろいろな人に会って目利き力を鍛えるしかないのではないかと思います。

少しずつ面談を重ねていく中でどう聞けばその人の本当のところを引き出すことができるのか。面談や質問のポイントがわかってきたり、直感的にでも本物と偽物の区別がつくようになってきたりするかと思います。

最初の少しでも学ぶということと近いかなと思いますが、アドバイザー選びに関してもしっかり自分でリサーチすることや、面談でいろいろな人に会うことによって、目利き力をつけることが成功するポイントではないかと思います。

当社は女性富裕層の方の資産運用をお手伝いしております。

資産配分全体の最適化から具体的な金融資産・不動産への投資、資産管理会社を含めた税務の最適化まで幅広いご提案をしております。

資産運用をお考えの方やお困りの方は気軽に当社の個別相談にお申し込みください。

https://wealth-partner-re.com/meeting/