皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回のテーマは、「富裕層が実践する外国債券と国内不動産の組み合わせ|ダブルインカム戦略の最適解」です。

私は富裕層の資産運用をお手伝いして20年になります。そのなかで、多くの方が投資によって発生するインカムゲインを生活の糧にしていることを実感しています。大半の富裕層の方は、外国債券の利息収入と国内不動産の家賃収入という2つを主なインカムゲインの源泉にしている、いわゆる「ダブルインカムゲイン」の戦略を取る方が圧倒的に多い印象です。

今回は、なぜ富裕層の方々が債券だけ不動産だけではなく、外国債券と国内不動産を組み合わせたダブルインカムゲインで運用しているのか、その魅力や経済効果について詳しくご説明します。

50代男性会社売却済の社長の場合

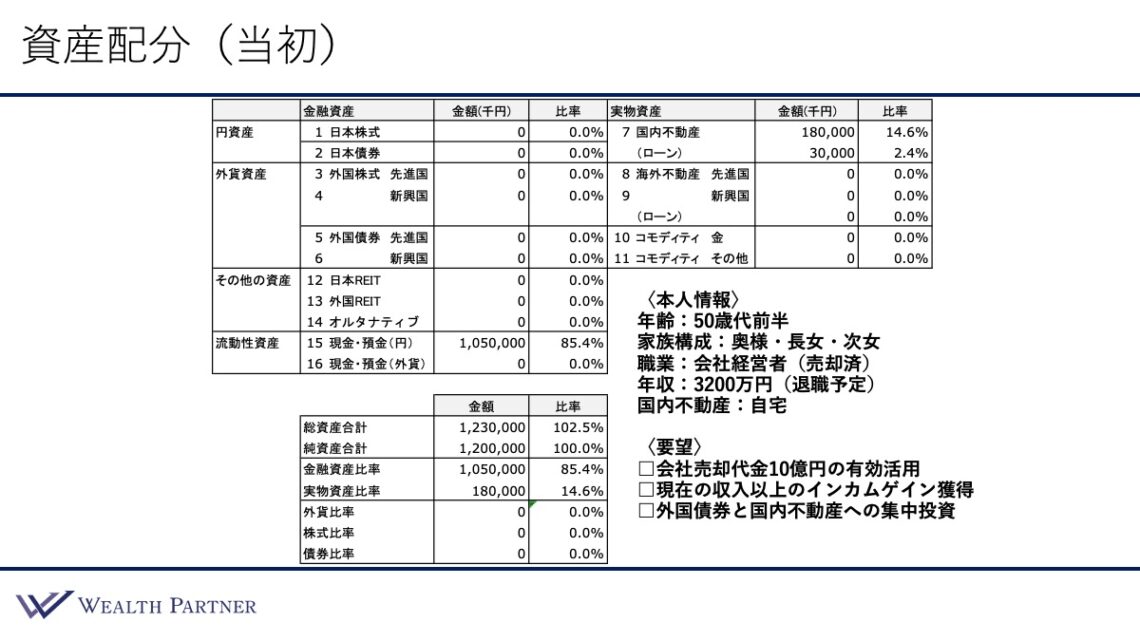

資産配分(当初)

実際に資産運用のお手伝いをさせていただいた方の事例を見ながら、ダブルインカムゲインの効果をご説明します。こちらの資産配分シートをご覧ください。

ご本人情報は、50歳代前半の男性で、家族構成は奥様、長女、次女の4人家族、職業は会社経営者ですが、会社は売却済みです。売却後も引き続き社長をされています。年収はその会社からの役員報酬が3,200万円あります。しかし退職予定なので、その報酬はなくなる可能性が高いです。国内不動産は、ご自宅をお持ちです。

次に資産配分を見ていきましょう。金融資産は現預金のみで、会社売却代金が中心になっており、10億5,000万円あります。国内不動産のご自宅は1億8,000万円で、それに伴う住宅ローンが3,000万円ある状況です。

この方のご要望は主に3つあります。

1つ目は「会社売却代金の10億円を有効活用したい」ということです。

2つ目は「現在の収入以上のインカムゲインを獲得したい」ということです。現在の収入は額面で3,200万円なので、投資によるインカムゲインも、税引前で3,200万円以上あればいいと考えています。

3つ目は、「外国債券と国内不動産への集中投資をしたい」ということです。具体的に投資対象を限定して検討しており、シンプルに外国債券と国内不動産に集中し、得られるインカムゲインを投資目的にしたいというご要望です。

このように資産運用の目的をインカムゲインに絞って運用される富裕層の方は、株・オルタナティブ・コモディティ金などにリスク分散することはほとんどありません。シンプルに不動産だけ債券だけというように、投資対象を絞って運用されています。今回はそのような方の事例です。

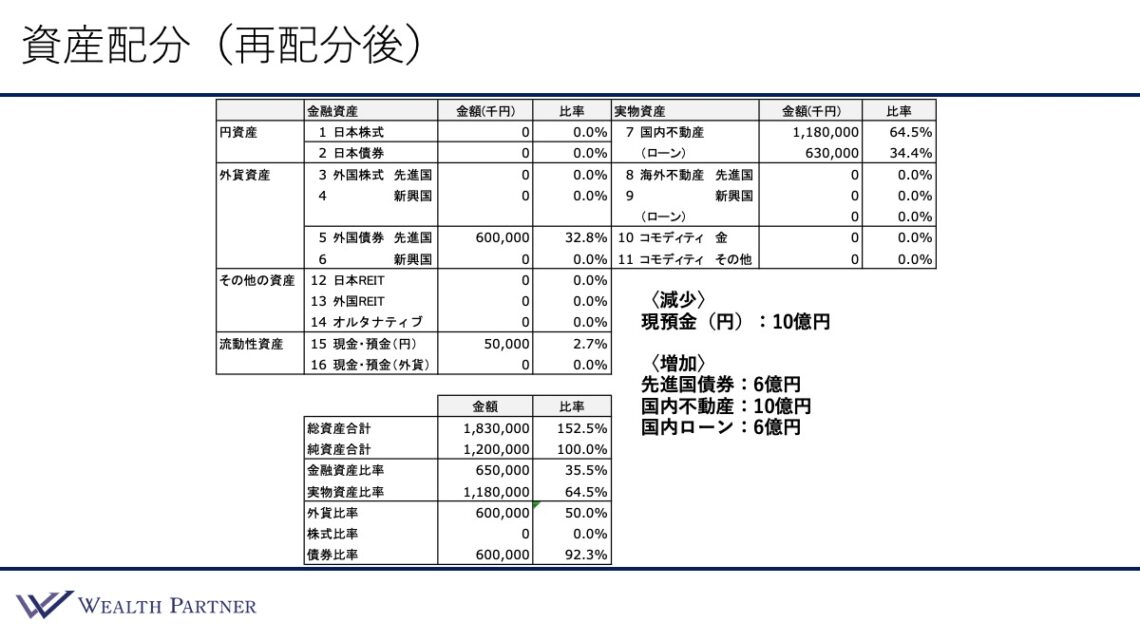

資産配分(再配分後)

この方の状況、資産状況、ご要望を勘案し、提案した再配分の資産配分シートがこちらです。

ご要望通り、今回はシンプルに現預金10億円を使い、まずは先進国債券に6億円投資しました。次に、国内不動産に4億円を頭金にして銀行から国内ローン6億円を借りて、10億円分の不動産に投資しています。今回のテーマにあるように、先進国債券に6億円、国内不動産に10億円投資することによって得られるインカムゲインがどうなるのかが重要です。それについて詳しく見ていきましょう。

再配分の投資効果(インカムゲイン)

こちらが再配分の投資効果(インカムゲイン)です。この投資によってどれぐらいインカムゲイン(定期収入)が生まれているのかを表しています。

.jpeg)

①金融資産からの年間インカムゲイン

4.5%の利率が発生する債券に6億円分投資しているので、外国債券利息収入は2,700万円になります。これは外貨建ての債券なので、毎年の債券利息収入として外貨で入ってきます。

②実物資産からの年間インカムゲイン

今回のケースでは、国内不動産からの賃料収入が主なインカムゲインになっています。10億円分の物件に投資しているので、実質利回り3.5%を掛けると、国内不動産実質賃料は3,500万円になります。

具体的な年間のキャッシュフロー(借入を返済した後の手残り)は、国内不動産実質賃料から銀行への借入元本と利息返済を指し引いた結果、1,118万円になります。これが実際の手残りのキャッシュフローです。

これが全てではありません。インカムゲインにはいろいろな捉え方があります。この不動産投資では、「純粋な手残りのキャッシュフロー」に加え、「元本返済による純資産増加分」も実質的なインカムゲインとして捉えます。

銀行への借入返済は、利息と元本返済で構成されます。利息に関してはコストですが、元本返済は借入が減って純資産が増加すると考えるため、インカムゲインと捉えることができます。つまり、キャッシュフロー上は「隠れインカムゲイン」と見なすことができるのです。

この考え方に基づくと、手残りのキャッシュフロー1,118万円と、初年度元本返済金額1,671万円を合計した結果、この国内不動産から発生する年間のインカムゲインは2,789万円となりました。(※元本返済金額は毎年変動しますが、初年度分の元本返済金額で考えます。)

金融資産と実物資産、それぞれから発生するインカムゲインを足したものが、税引前の年間合計インカムゲインになります。したがって、毎年入ってくるインカムゲインは5,489万円となります。この方の目標数値は、現役時代の年収の3,200万円なので、その1.7倍程度のインカムゲインが得られることになったわけです。

外国債券×国内不動産で安定収益を作る理由

ここで本題に入ります。債券の2,700万円のインカムゲインと、国内不動産の2,789万円のインカムゲインの2つが、それぞれ補完性が高い点です。それがダブルインカムゲインの魅力となっています。

外国債券のインカムゲインは「円安」と「デフレ」に強い

外国債券は、4.5%の利回りが継続していることや、外貨で2,700万円が入ってくる点が特徴であり、「円安」と「デフレ」に強い経済効果を発揮します。外貨で利息が入ってくるので、投資したときよりも円安が進むほど、円に引き直ししたときの外貨ベースの利息が増えるのです。例えば、10%円安で10%の利息収入が増えます。

また、世の中の物価や生活コストが下がるデフレにおいても、債券利息は変わらず、4.5%で固定されます。このことから、債券利息収入はデフレに強いといえます。このように、外国債券の利息収入は、円安とデフレの両方に強く、安定したインカムゲインとなるのです。

国内不動産のインカムゲインは「円安」と「デフレ」に弱い

一方で、国内不動産のインカムゲインである家賃収入は、外国債券とは対照的に「円安」と「デフレ」に弱い特徴があります。円で収入が入ってくるため、円安が進むと、実質的な円の価値が下がってしまいます。ですから、円安に弱いということがいえるのです。

また、デフレで物価が下落するときは、一般的に家賃相場も下落する可能性が高く、実質利回りが低下するリスクがあります。今回は3.5%で計算していますが、これが3.3%、3.2%と下がっていく可能性が高くなるわけです。

したがって、最終的にはインカムゲインの手残りも減っていく可能性が高くなります。このように、国内不動産のインカムゲインには、円安・デフレに弱いという弱点があります。

外国債券のインカムゲインは「円高」と「インフレ」に弱い

一方で外国債券の利息は、「円高」や「インフレ」には弱い特徴があります。外貨で利息が入ってくるので、円高になると、円評価に引き直したときの外貨利息は目減りします。10%下がったら10%減るわけです。

また、インフレで物価が上昇したとしても、債券利息の利率は変わりません。4.5%の利率はそのままです。ですから、インフレにも弱いといえます。

国内不動産のインカムゲインは「円高」と「インフレ」に強い

逆に、国内不動産のインカムゲインは「円高」と「インフレ」に強いという特徴があります。円ベースで家賃が入ってくるので、円高には強いわけです。

インフレが進行すると、物価とともに家賃も上昇する傾向にあります。例えば、実質利回り3.5%であっても、3.7%、3.8%と上昇して、インフレに対応することができます。つまり、インカムゲインも増加し、年間家賃収入2,789万円がさらに増えていく可能性が高くなるのです。

外国債券利息は円安・デフレに強い反面、円高・インフレに弱い傾向があります。一方で、国内不動産のインカムゲインは、円高・インフレに強い反面、円安・デフレに弱いという特徴を持っています。このように、外国債券と国内不動産は真逆の性質があるので、特徴が異なるインカムゲインを組み合わせることによって補完性が高くなり、安定した収益構造をつくることができるのです。

「ダブルインカムゲイン」のリスク分散効果の具体例

具体的にご説明しましょう。例えば、税引前の年間合計インカムゲインが約5,489万円とします。これをすべて外国債券だけに投資していた場合、為替が50%円高になると、利息収入は単純に半分になってしまいます。つまり、5,489万円が約2,700万円に減少してしまうわけです。

では、外国債券と国内不動産を半分ずつにした場合はどうでしょうか。今回のように債券利息2,700万円と国内不動産の家賃収入2,789万円で合計が約5,489万円になっていると、仮に50%円高が進行しても、全体のインカムゲインの減少は25%に抑えられます(家賃水準が変わらない前提)。逆に、為替の水準が安定していて家賃の下落が50%だったとしても、全体のインカムゲインは25%程度にとどまります。

このように、性質が異なる外国債券と国内不動産のインカムゲインを組み合わせることで、「円安・円高」「インフレ・デフレ」という経済現象が起こったときでも、ニュートラルなポジションで収入を確保できます。この点が、外国債券と国内不動産のダブルインカムゲインが魅力的であるという理由になっているわけです。

まとめ

最後に、今回のテーマである「外国債券と国内不動産のダブルインカムゲインしか勝たん」をまとめます。ポイントは4つです。

ポイント1)もっとも安定した高水準なインカムゲインコンビ

先ほどの実例の場合、投資している金額に対して5.4%程度のインカムゲインが得られていました。どのような外国債券や国内不動産に投資したとしても、今の状況だとすると、投資金額に対して少なくても4%~6%のインカムゲインを得られる投資が多い印象です。

この程度の水準のインカムゲインを安定的に得られる投資先はあまりないと考えられます。外国債券と国内不動産は、安定かつ高水準のインカムゲインを得られる最良のコンビといえるのではないでしょうか。

ポイント2)円安と円高に対してニュートラルになる

外国債券だけで外貨建ての利息収入を得たとすると、仮に投資したときから50%円高に進行した場合、円評価ベースの利息収入も半分になってしまいます。しかし、外国債券利息を半分、家賃収入半分のように、インカムゲインが半々の形になっていたとすると、債券は円高の影響を受けますが、国内不動産は影響を受けない形にできます。

また、50%円高が進行したとしても、家賃が変わらなければ、25%の収入減に抑えられるでしょう。このように、円安と円高に対してニュートラルになれる点が、外国債券と国内不動産を併せ持ってインカムゲインを得る大きなメリットと考えます。

ポイント3)インフレとデフレに対してニュートラルになる

仮に、外国債券のみ(100%)保有している場合、デフレには強いもののインフレには弱くなります。国内不動産のみ(100%)保有している場合、インフレには強いもののデフレには弱くなります。

しかし、インカムゲインの収入を外国債券と国内不動産に概ね半々に設計したとすると、インフレとデフレに対してニュートラルな状態にすることが可能です。このように補完し合うことで、円安・円高と共に、インフレ・デフレに対してもニュートラルにできる点が3つ目の理由です。

ポイント4)金利環境に適した柔軟な投資バランスを設計可能

状況によりますが、今のようにアメリカの金利が高いときは、外国債券の比率を高めに、国内不動産の比率を低めに調整します。一方で、日本の金利が低いときは、低金利で借入して有利に投資できる国内不動産への投資比率を高め、外国債券の比率を減らします。そのように、金利環境や相場の状況に応じた、柔軟な投資設計が可能です。

外国債券または国内不動産のみに決めてしまうと、このような調整はできません。外国債券と国内不動産の割合を、7:3、5:5、3:7など、金利環境に応じてフレキシブルに設計できるのが、この外国債券と国内不動産を併せ持つことでインカムゲインを得る大きなメリットといえるでしょう。

本日は「外国債券と国内不動産のダブルインカムゲインしか勝たん理由」という内容でお届けさせていただきました。

外国債券と国内不動産を組み合わせた「ダブルインカムゲイン戦略」は、経済環境の変化に強く、長期的に安定した収益をもたらす資産運用の形といえます。

私たちウェルス・パートナーでは、富裕層の方々に対し、資産配分全体の最適化から具体的な外国債券・不動産への投資、資産管理会社を活用した税務対策まで、トータルにご提案しております。資産運用についてお考えの方、または既存の資産構成に課題をお持ちの方は、ぜひ一度、当社の個別相談にお申し込みください。

https://wealth-partner-re.com/meeting/