目次

はじめに

経営者として第一線で活躍し、資産規模が5億円を超える頃、多くの方が共通して抱える悩みがあります。それは「誰に資産運用を任せるべきか?」という問題です。これまでの自己判断による投資や銀行・証券会社からのアドバイスに加え、より専門性の高いアドバイザーを必要とする局面に差し掛かっているということでしょう。

この記事では、「IFA(独立系ファイナンシャルアドバイザー)」と「プライベートバンク」を比較し、経営者として「資産運用をどちらに任せるのが最適か?」について、具体的な事例を交えながら解説します。

なぜ「金融資産5億円超」が一つの分岐点になるのか?

「金融資産5億円超」は、資産運用を考え直す一つの分岐点になります。

ここでは、その理由について解説します。

情報格差の明確化

資産1億円と5億円では、利用可能な金融商品や金融機関から受けられるアドバイス、サービスの質が大きく変わります。銀行や大手証券会社の画一的な提案から脱却し、個別のアドバイスや資産運用設計が求められる段階といえるでしょう。

「運用」から「資産保全と承継」へ

資産規模が大きくなるにつれて、運用リターンよりも「資産保全と継承」の重要性が増します。たとえば、相続税・贈与税対策、法人との連携、不動産活用と有価証券の最適配分など、多面的な戦略が必要です。

これらの専門的アドバイスは、銀行や証券会社で受けられないケースがほとんどです。

したがって「金融資産5億円超」は、IFAやプライベートバンクへ相談する段階といえるでしょう。

IFAとは何か? その強みと弱み

IFAの存在について知っているものの「どんなアドバイスを受けられるのか」「サービス内容は」など、気になる方も多いでしょう。

ここではIFAとは何か、またIFAの強みと弱みについて解説します。

IFA(独立系ファイナンシャルアドバイザー)とは?

IFA(独立型ファイナンシャルアドバイザー)とは、銀行や証券会社などの金融機関に属さず、第三者的な立場で資産運用の助言を行う独立系のアドバイザーです。日本では「金融商品仲介業者」として登録されているケースがほとんどです。

ただし、IFAは単なる金融商品仲介業者ではありません。

金融の専門知識と経験から、富裕層の方々のあらゆる悩みや希望に助言し、計画立案や実行の手助けをできるのがIFAです。

IFAの強みと弱み

IFAのおもな強みは以下のとおりです。

IFAの強み

- 中立的なアドバイス(特定商品への誘導がない)

- 顧客利益優先の姿勢

- 長期的な資産設計や承継を見据えた提案が可能

- 顧客1人当たりにかける時間が長い

IFAのもっとも大きな強みは中立的なアドバイスを行うことです。一部の金融機関で見られる「特定商品への誘導」はありません。

また、IFAは原則として転勤がなく、長期的な資産設計や承継を見据えた提案が可能です。

特にオーダーメイドの資産運用提案やポートフォリオ設計、相続・資産継承対策の立案などは、IFAならではのサービスといえるでしょう。

一方、IFAを活用する際には注意点もあります。

IFAの注意点

- IFAによってレベル差がある(経験や知識、対応力)

- 金融商品は提携先証券会社に限られる場合がある

- 不動産や税務、相続などは外部連携になることも

IFAは、それぞれ金融知識や経験、対応力などレベルに差があります。会社の公式ページなどで所属するIFAの経歴やスキルを確認しておくことが大切です。

▶ウェルス・パートナーの アドバイザー紹介は→こちら

また、不動産や税務、相続など専門分野は外部連携になることもあります。なお、私たちウェルス・パートナーでは、社内に税理士や不動産アドバイザーが在籍しており、弁護士など信頼のおける外部の専門家とパートナーシップを結んでおります。

富裕層の方々が抱えるあらゆるお悩みや希望にお答えできますので、ぜひ気軽にご相談ください。

プライベートバンクとは? その魅力と限界

富裕層の方々が資産運用を相談できるのはIFAだけではありません。

ほとんどの方は、プライベートバンクという名前を聞いたことがあるのではないでしょうか。

ここでは、プライベートバンクの定義と強み、弱みについて解説します。

プライベートバンクの定義

プライベートバンクとは、主に富裕層向けに提供される資産管理サービスや金融機関のことです。国内では大手金融機関(三菱UFJ、SMBC、野村、大和など)が中心で、外資ではCiti Private Bank、UBS、HSBCなどが挙げられます。

プライベートバンクの強みと弱み

プライベートバンクのおもな強みは以下のとおりです。

プライベートバンクの強み

- ワンストップでの総合サービス(税務、不動産、信託まで対応可能)

- 海外投資、外貨運用、プライベートエクイティなど商品力が高い

- グループネットワークを活かした優遇条件

プライベートバンクの大きな強みは、富裕層が必要とするサービスをワンストップで受けられることです。

特に、外資プライベートバンクの場合は、海外投資、外貨運用、プライベートエクイティなど商品力が高い点も強みの一つでしょう。

一方、プライベートバンクには以下の注意点もあります。

プライベートバンクの注意点

- 担当者の異動が頻繁(1〜3年で交代することも)

- 実質的に「銀行の営業部隊」という側面がある

- 資産規模に応じて対応の優先度が変わる(10億円以上でようやく本格対応されるケースも)

まず、プライベートバンクは担当者が頻繁に交代する点に注意です。

また、プライベートバンクは実質的に「銀行の営業部隊」という側面があり、商品提案を受けるケースも多くあります。

加えてプライベートバンクは資産規模に応じて対応の優先度が変わります。資産規模10億円以上で本格的に対応される金融機関もあるため注意が必要です。

経営者はどちらを選ぶべきか?判断ポイントと活用法

ここまで解説してきたとおり、IFAとプライベートバンクには、それぞれ強みやメリット、注意点があります。

ただし、忙しい経営者の方々にとっては「信頼関係の築きやすさ」「求めるサービス内容」が大きな判断ポイントになるのではないでしょうか。

ここでは、2つのポイントから「経営者がどちらを選ぶべきか」と活用方法を解説します。

・信頼関係の築きやすさ

IFAは独立した個人または小規模法人であり、関係性が長く続きやすいという特徴があります。一方、プライベートバンクは組織力が大きいものの、担当変更により長期に渡る人間関係や信頼関係が構築しにくい傾向にあります。

・必要なサービス内容による選択

経営者の方々が求めるサービス内容ごとに、IFAとプライベートバンクのどちらが向いているかみてみましょう。

| 求めるサービス | 向いている選択肢 |

| ポートフォリオの最適化 | IFA |

| 税務・信託・相続・海外資産との連携 | プライベートバンク or 外部連携できるIFA |

| 人間的な信頼・相談のしやすさ | IFA |

ポートフォリオの最適化については、資産運用の知識や実績が豊富なIFAが向いています。実際に、私たちウェルス・パートナーでは専任のポートフォリオマネージャーをはじめ、チーム体制で最適なポートフォリオを作成し、お客様に提案しております。

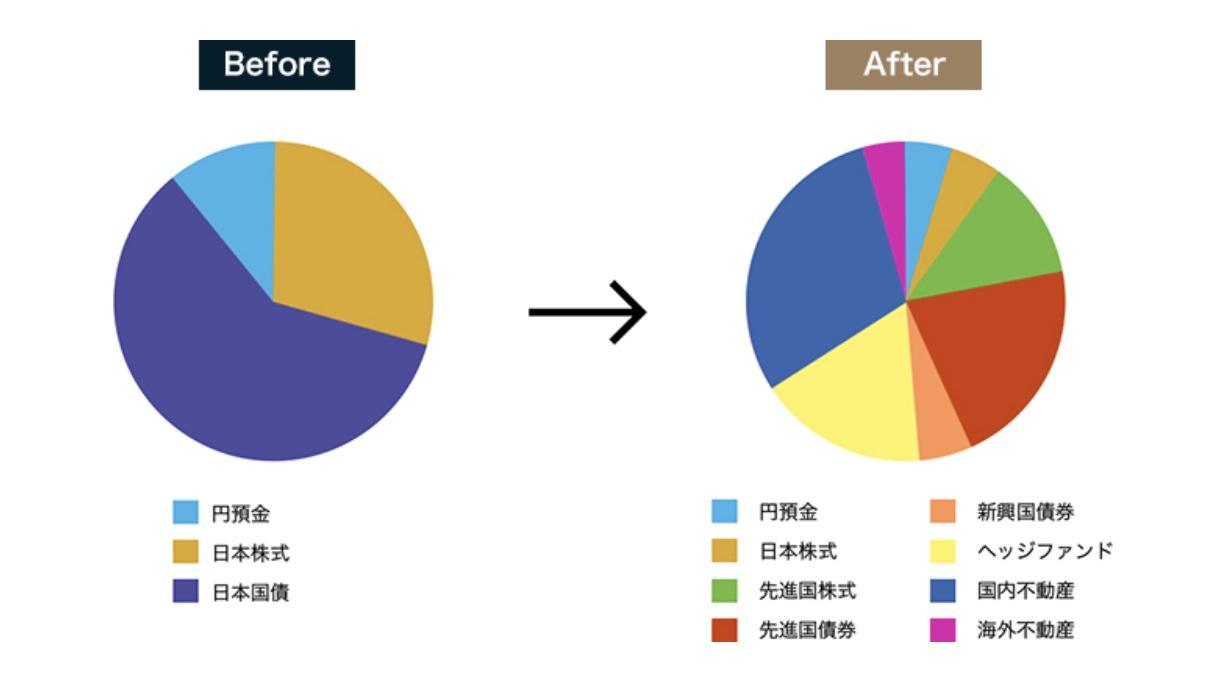

【ポートフォリオ最適化の例】

日本国債を中心に国内資産へ偏っていたポートフォリオを、お客様の希望に沿って最適化した例です。外国債券と国内不動産により、安定したインカムゲインを得られる資産配分です。国内不動産はインフレに強く、相続対策の面からポートフォリオに組み入れました。

税務・信託・相続・海外資産との連携については、ワンストップでサービスを提供できるプライベートバンク、または外部連携できるIFAが向いています。

私たちウェルス・パートナーでは、信頼できるさまざまな専門家と連携しており、経営者の方々が抱えるさまざまな問題に対応可能です。

人間的な信頼・相談のしやすさについては、先に述べたとおりIFAが向いています。ウェルス・パートナーではオンラインの無料相談も承っておりますので、ぜひ気軽にご相談ください。

両方を併用するという選択肢も

実際には「IFA+プライベートバンク+税理士・弁護士」というハイブリッド構成がベストな場合も多くあります。経営者の求める課題は複雑だからこそ、1人にすべてを任せるのではなく「役割分担」が重要です。

ここで重要になるのが、各分野の専門家を「どうつなげるか」ではないでしょうか。この点で注目されているのが、ウェルス・パートナーのような富裕層専門のIFAチームの存在です。

ウェルス・パートナーとは?

ウェルス・パートナーは、金融資産5億円〜数十億円規模の経営者・資産家を中心に、中立的な立場で資産運用・法人設計・承継対策などをワンストップで支援する富裕層向けIFAです。

特徴:

- 金融機関に属さず、顧客本位でアドバイスを行うIFA集団

- 不動産、税理士、弁護士、信託など外部専門家とのネットワークを保有

- 長期視点で「家族ぐるみの資産戦略」をサポート

また、弊社は上場企業オーナーや事業承継を控える経営者からの相談も多く、法人資産と個人資産を組み合わせた包括的な提案を得意としています。

実際の事例紹介

ケース①:60代 事業売却後の資産家(金融資産8億円)

→ IFAを主軸に、プライベートバンクは商品活用のみ。税理士と信託連携。

事業を売却し、高額な金融資産を得たお客様です。事業売却によりリタイアされ、主にウェルス・パートナーで提案を行い、プライベートバンクの商品を活用して安定したインカムゲイン収入を得られています。

ケース②:40代 現役経営者(金融資産5億円)

→ IFAに運用・承継設計を依頼し、法人と連携して不動産も組み合わせた。

40代の現役経営者のお客様です。お仕事が忙しいため、私たちのチームに資産運用設計を依頼したいということでした。まだお若い方ですが、将来的な事業承継・資産承継対策も行っています。また、直近では不動産関連の法人と連携して不動産投資も行っています。

ケース③:70代 元経営者(資産12億円)

→ プライベートバンクを長年利用していたが、関係の希薄化からIFAに切替。

プライベートバンクを長年利用されてきた元経営者の方です。現役引退後、徐々にプライベートバンクとの関係が希薄化。知人経営者様からの紹介でウェルス・パートナーへご相談いただきました。お客様からは「子や孫の代まで相談に乗って欲しい」とうれしいお言葉をいただいております。

結論:経営者にとって本当に必要なのは「パートナー」

金融資産5億円を超える経営者にとって、最も重要なのは「自分と同じ視点に立って考えてくれるパートナー」です。

金融商品ではなく、「パートナー」を選ぶ時代。IFAにも、プライベートバンクにもそれぞれの強みがありますが、「誰に、どこまで、どう任せるか?」の視点が資産運用の成功を左右するといって過言ではないでしょう。

この記事を読んだ方へ

ウェルス・パートナーでは、金融資産5億円以上の方を対象に

IFAによる無料資産運用相談を実施しています。

・「誰に相談すればいいかわからない」

・「複数のアドバイザーをどう使い分ければよいか知りたい」

そんな方は、ぜひお気軽にご相談ください。

▶ 詳細はこちら → [https://wealth-partner-re.com/meeting/]

▶ サービス紹介ページ → [https://wealth-partner-re.com/service/our_service/]

株式会社ウェルス・パートナー

ポートフォリオマネージャー

早稲田大学国際教養学部卒業後、大和証券株式会社へ入社。富裕層と会社経営者を中心とした資産運用のコンサルティング業務に従事。顧客の資産全体の最適化や会社経営者への相続対策まで支援をしたいという思いがあり、株式会社ウェルスパートナーに入社。

とプライベートバンクの違いとは?-1-300x169.jpg)