目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「富裕層が『資産管理会社』で不動産を保有する本当の理由」です。富裕層の方の不動産投資についてご説明していく不動産アカデミーの4回目です。富裕層の方の場合、不動産に投資するときは、個人で投資するよりも圧倒的に資産管理会社といわれる法人を作って投資することが多いです。今回は、なぜ資産管理会社で投資することが多いのかについて、当社で不動産を担当している中武と共にご説明します。

▼今回の内容はYouTubeでご覧いただけます

物件概要

(世古口):早速資料を使ってご説明していきましょう。富裕層の方が、なぜ資産管理会社で不動産を持つのかという核心の話をする前に、個人で持った方がいいか、法人で持った方がいいか、実際に私たちが取引させていただいている物件の事例をもってわかりやすくお伝えしていきます。投資する前提の物件概要を中武からご説明します。

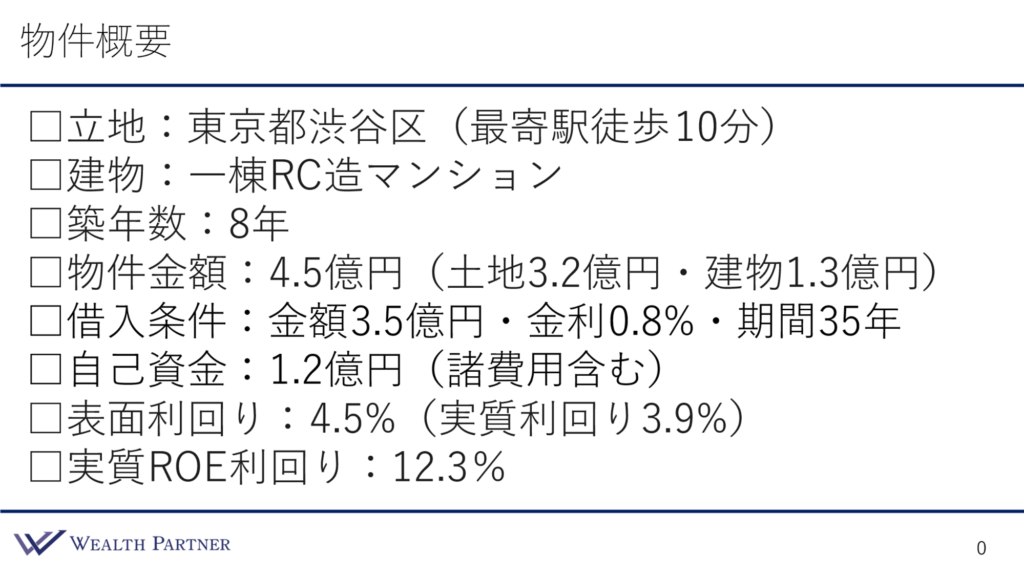

(中武):こちらは、前回の不動産アカデミー#3の際に使用した物件と同じです。まず立地は、東京都渋谷区、最寄駅徒歩10分程度で、山手線の内側のすごく立地がよい物件でした。建物は一棟RC造マンションです。築年数は8年、物件金額は4億5,000万円、そのうち土地部分が3億2,000万円、建物部分が1億3,000万円、ですから、土地部分の割合がすごく多い、資産性が高い物件です。

借入条件は、この方の場合、80%~85%くらいの融資割合で引くことができました。金利も安く、金額として3億5,000万円の借入で、金利が0.8%、期間35年というかなり好条件で組むことができました。

自己資金は1億2,000万円を入れています。銀行からの借入が3億5,000万円で、自己資金が1億2,000万円、合計で4億7,000万円の投資ということになります。諸費用を含むとありますが、物件金額に加え、諸費用に2,000万円くらいが乗っているからです。

収支を見ると、表面利回りは4.5%、管理費等の経費を除いた実質利回りは3.9%という数値です。最後に実質ROE利回りとありますが、これは造語のような感じですが、自己資金に対してどのくらいの割合で資産が増加しているかという値になります。今回、自己資金が1億2,000万円なので、その12.3%、大体1,400万円~1,500万円が、毎年資産として増加していく、そのような値の目安で書いています。

(世古口):富裕層の方はこのような物件に投資することが多いと思います。借入比率が高く、銀行からたくさん借入して投資できたケースだと思いますが、このような条件で投資することが多いのでしょうか?

(中武):そうですね。金額はかなり良いと思いますが、金利0.8%は、一般的な水準ではないかと思います。

(世古口):なるほど。では、この物件をご自身が投資すると考えた場合、個人で投資した方がいいのか、法人(資産管理会社)で投資した方がいいのか、どちらがいいでしょうか?皆さんに考えていただきたいのですが、私たちプロからすると、そこまで考える余地もなく、富裕層の方の場合、資産管理会社で投資した方がいいケースが多いです。それをわかりやすくご説明するために、資産管理会社でこの物件を保有したときのイメージを見ていただければと思います。

資産管理会社で不動産を保有するイメージ

(世古口):実際に、資産管理会社で先ほどお伝えした物件を保有した場合の資産管理会社のイメージや全体像、資産管理会社で持った方がいいポイントを、中武からご説明します。

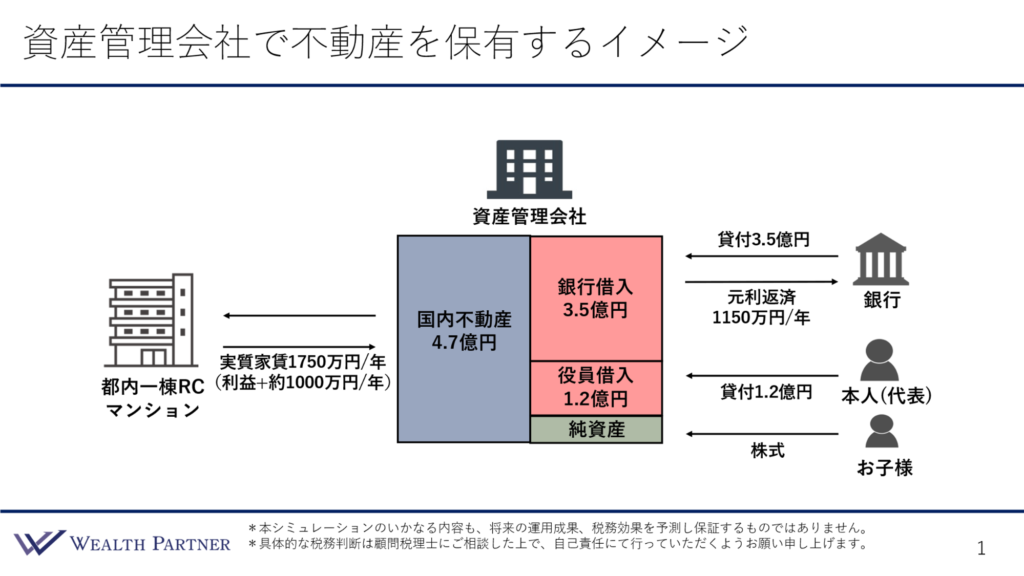

(中武):こちらは資産管理会社のバランスシートです。まず全体像として、左側が購入した国内不動産4億7,000万円、右側に借入部分があります。銀行借入を3億5,000万円しているので、右上に銀行借入があります。加えて法人の代表者が1億2,000万円の自己資金を入れているので、それを役員貸付として役員借入1億2,000万円という形でバランスシートが成り立っています。

資産管理会社で投資する理由としては、大きく2点挙げられると思います。まず1点目は一番左の部分です。実質家賃として毎年1,750万円が入ってきます。

(世古口):実質家賃というのは、その物件に対する表面利回りから管理費や諸費用を引いた後の手取りになる家賃ですね。

(中武):はい、そのとおりです。

(世古口):それが毎年1,750万円入ってくるのですね。

(中武):はい。手取りの家賃が1,750万円ですが、一番右の部分、元利返済1,150万円/年とありますが、これは銀行に毎年返済していく必要があるので、その金額が毎年1,150万円ということです。つまり実質家賃1,750万円から、銀行借入の返済1,150万円を引いたら、600万円というキャッシュフローが手元に残ります。これが実際に銀行口座に残るお金です。

しかし、税金を計算する上での数字は、実質家賃の下に書いてある(利益+約1,000万円/年)という部分ですが、資産管理会社の税務上の利益は1,000万円で計上されています。

(世古口):この物件に投資した場合は、キャッシュフローとしては毎年+600万円ですが、税金を計算する上での利益は毎年+1,000万円ということですね。

(中武):そうです。ですから、キャッシュフローより税務上の利益の方が多い状態になっています。これは今回の物件だけではなく、大体このような物件はほとんど同じ形になっていまして、キャッシュフローと同じ程度、もしくはキャッシュフローより税務上の利益の方が多い形になっています。

(世古口):これを個人で持っていた場合、どのような問題が発生するでしょうか?

(中武):個人の場合は、税率が法人より高くなっています。税率としては最高55%まで課税されるので、手元には600万円しか残っていないのに、税務上の利益が1,000万円出ていたら、手元に100万円くらいしか残らなかったというような話が出てくる可能性もあります。

(世古口):キャッシュフローで600万円入ってきますが、税金計算上の利益は1,000万円なので、税率が50%の場合、500万円払って差し引き100万円しか残らないということですね。

(中武):はい。ですから、実質のキャッシュフローと税務上の利益に差があるところが1つ目のポイントかと思います。

(世古口):個人で持つとそのようになることがありますが、資産管理会社で持った場合は、そこが少し違うわけですね。

(中武):税率が少し違うので、税金の分がお得になります。

(世古口):法人の場合、所得税率ほど税金は高くなく、最高でも実効税率ベースで33%~34%です。そもそも個人より税率が低いことに加えて、税務上の利益1,000万円を、資産管理会社の中で経費として使うことができて、もし0になれば、税金すら発生しないことになります。資産管理会社の方が有利に税金の処理を進めることができる、税務効率が良い可能性が高いということでしょうか。

(中武):はい、そうです。

次に2つ目のポイントは、長期的な目線で相続対策になっている点です。右下の株主がお子様になっています。今、国内不動産4億7,000万円、銀行借入が3億5,000万円、役員借入が1億2,000万円なので、純資産は0の会社ですが、毎年国内不動産から生み出される収益、先ほど実質ROE利回り12.3%と書いていましたが、4億7,000万円のうち、毎年10%以上は資産として増えていく計算になっています。この増えた資産はお子様に既に承継済みということになります。お子様に帰属するので、ここが長期的な目線でいくと相続対策になっているというポイントです。

(世古口):この資産管理会社はもともとあったわけではなく、不動産投資のために新たに作った資産管理会社です。資本が薄く、その分お子様に持たせておいて、お子様名義の資産管理会社にします。お金がないので、本人(代表)や銀行から借入を受けて不動産に投資します。この国内不動産は、成長していく可能性が高い家賃収入があるのと、物件価格も上がっていく可能性があるので、それによる資産価値上昇と銀行借入がポイントです。銀行借入はどれぐらい減っていくイメージでしょうか。

(中武):今回は35年で組んでいますが、35年で3億5,000万円がなくなる計算なので、大体10年で1億円は減っていくイメージです。

(世古口):仮に、国内不動産が家賃収入と物件価値上昇で毎年2%成長したとすると、5億円の物件の場合、1億円なので、その1億円+銀行返済で1億円済んだとすると、純資産ベースでは10年後に2億円増えることになるのですね。

(中武):そうです。

(世古口):それが誰の資産として増えているかというと、お子様の資産として、資産管理会社の株の価値として増えていきます。本人で投資した場合、本人の財産として増えているので、相続税の相続対象になりますが、お子様の資産として増えている2億円はお子様の資産なので、相続対策になっているということです。時間をかけた相続対策というイメージです。

このような税金計算上の利益の大きさや、中長期的な相続対策、お子様を株主にすることによって相続対策ができるところが、富裕層の方が資産管理会社で不動産を持つ理由ということでよろしいでしょうか。

(中武):はい、そうです。所得税の分散と相続税対策、ここが大きな理由になるかと思います。

(世古口):これは、ある程度代表者本人の状況によっても違うと思います。一つ質問したいのですが、仮に、税務上の利益が発生したとしても、本人が仕事をしていない、引退している、収入がない方の場合、税金としては個人で持った方がプラスになる可能性もありますよね?

(中武):そうです。そのような場合に個人で行うか法人で行うかは、相続対策の観点などから総合的に判断する形でご提案させていただいています。

(世古口):本人(代表)の所得状況も、個人で持つか、法人で持つかの分岐になるということですね。また、本人(代表)の年齢にもよると思っています。時間をかけて相続対策する形になるので、60代までの方や死亡確率が低い方は良いと思いますが、70代や80代の方が10年、20年かけて対策できるかというと、できないと思います。資産管理会社は、大体何歳ぐらいまでの方がよく取られる形なのでしょうか?

(中武):60歳未満の方が多く取られる形ではないかと思います。亡くなるまでにかなり時間があるところが大きいと思います。

(世古口):50代ぐらいまでに、不動産投資される方ということですね。ご自身が亡くなったときに相続税額を減らしたい方の場合は、この形では効果が得られません。60代、70代以上の方の場合、直接個人で不動産投資するのがよいでしょう。また、引退していて個人の所得がない方は、より個人で持った方が良い可能性が高いので、そのような条件ではそうなることもあり得るのでしょうか?

(中武):そうですね。ですから、資産管理会社を設立するかしないかは、かなり難しいポイントなので、ぜひ我々にご相談いただければと思います。

(世古口):わかりました。ポイントは個人の所得状況と年齢という感じです。

まとめ

今回のテーマである「富裕層が『資産管理会社』で不動産を保有する本当の理由【不動産アカデミー#4】」を最後にまとめます。ポイントは4つです。

ポイント1)個人が高収入の場合は所得税>法人税となるため

(中武):まずは所得税の観点です。先ほどのページでもお話ししたとおり、個人が高収入の場合、所得税率は最大で55%なので、法人税の方が安くなるケースが結構あります。ですから、個人が高収入の場合は、所得税の観点から資産管理会社で投資した方が良いと思います。

(世古口):逆にいうと、引退した場合や、会社売却してご本人様に収入がない場合は、もしかしたら法人で投資するよりも個人で投資した方が良い場合もあり得るわけですね。

(中武):はい、そうです。

ポイント2)資産管理会社の方が利益と経費を相殺しやすい

(中武):先ほど利益で1,000万円とお話ししましたが、ここの利益と経費を相殺しやすい点が挙げられます。法人の方が経費がどんぶり勘定で使える傾向があるということです。そのような観点から、資産管理会社の方が良いというポイントもあります。

(世古口):個人で不動産を持った場合、不動産の収入は不動産所得に分類されますが、個人は所得の種類によって細かく分別されています。同じ所得の中での利益と経費しか基本的には相殺できないので、個人で不動産を持っていると、不動産の家賃収入を得るために発生した経費しか利益と経費を相殺できないわけです。通算できる経費はかなり少なくなります。

しかし、法人の場合は、法人の事業目的を達成するための経費であれば、全て経費にできます。不動産の収入とあらゆる経費を通算しやすいということで、資産管理会社の方が有利ではないかということです。

ポイント3)50代までの富裕層は資産成長による相続対策が有効

(中武):相続の観点の話です。50代までの富裕層は、資産成長による相続対策が有効だと考えられるので、即効性はないですが、長期的な目線で、少しずつお子様に渡していけるという面で資産管理会社が有効かと思います。

(世古口):実際に、当社のお客様でも50代までの富裕層の方の場合、先ほどの資産管理会社のイメージの形が多いですよね。

(中武):ほとんどの方がそうされているイメージがあります。

(世古口):ただし60代以上の方の場合、亡くなるリスクも高くなります。そのようなリスクを考えて、亡くなった際に相続税効果がある、個人で保有するという選択をされる方もいらっしゃいます。

ポイント4)法人なら子供と銀行の間で契約が必要ないから

(中武):これは今まで触れてはいませんが、法人で不動産を投資するために借入をします。個人名義の場合、借入をするときに、「子供(相続人の方)にきちんと相続します」というような覚書を書かされるケースが割とあります。その場合、お子様に内容が全てわかってしまいます。

対して、法人の場合は、代表者が保証人になると書けばいいだけなので、お子様にバレたりする心配はないというところはポイントとして挙げられると思います。これは人によって考え方がそれぞれですが、このような理由から資産管理会社が好ましいという方もいらっしゃるのではないかと思ったので、最後に記載させていただきました

(世古口):これは意外といらっしゃいますよね。私たちの勝手な考えだと、相続が急に起こったときに対処しやすいので、ご自身が投資する内容はお子様も共有した方がいいイメージがあります。ただ、ご自身の家族に、「資産がたくさんある」「不動産があることを知られる」「自分が承継することがわかる」ことによって、金銭感覚がずれてしまうことや、働くことへのモチベーションが下がるなど、お子様へのマイナス影響を懸念される親御さんは結構多いです。

(中武):そうですね。意外ですが、結構聞く話です。

(世古口):特に年齢が40代、50代のお若い富裕層の方の場合、お子様がちょうど10代、20代で、これから将来がある、働き盛りという年齢にさしかかっています。個人で借りるとお子様に知られてしまうので、お子様にわからないように、不動産は資産管理会社で運用したいという方が結構いらっしゃいます。

本日は「富裕層が『資産管理会社』で不動産を保有する本当の理由」という内容でお届けさせていただきました。

(中武):今回お話ししたとおり、資産管理会社で投資していくのか、個人で投資していくのかは、その人の状況によってかなり分岐ポイントがあると思います。ここはプロに聞かないとわからない部分ですので、ご相談いただければ、個人名義がいいのか、資産管理会社を作って投資した方がいいのか、アドバイスさせていただきます。ぜひお問い合わせいただければと思います。よろしくお願いします。

(世古口):初めて不動産に投資される方の場合、資産管理会社設立もセットでご相談いただくことが多いです。ぜひ皆さん、ご相談いただければと思います。

株式会社ウェルス・パートナー

リアルアセットマネージャー

早稲田大学商学部卒業後、大和ハウス工業株式会社へ入社。

富裕層・地主に賃貸住宅での土地活用ソリューション提案に従事。東急リバブル株式会社にて投資用不動産の売買仲介を経験後、株式会社ウェルスパートナーに入社。マネー現代など大手メディアでの記事執筆も行う。