目次

はじめに

米国債の購入を考える上で、残存期間が長い長期の国債を選ぶメリットに興味を持っている方も多いのではないでしょうか。長期的な安定した利回りが確保できるのだろうか、インフレ対策として本当に有効なのか、また、市場の変動に対して強いのかといった疑問や悩みがあるかもしれません。そこで、この記事では、残存期間が長い米国債を買うメリットについて詳しく解説します。

米国債とは?仕組みについて

米国債とは、アメリカ合衆国政府が資金調達のために発行する債券です。これにより、政府は公共事業や予算の赤字補填などに必要な資金を得ることができます。投資家は米国債を購入することで、一定期間後に利子を受け取り、元本を返済してもらうことが約束されますが、米国が調達した元本や利子について、債務不履行になった場合には支払いを受けられない可能性があります。

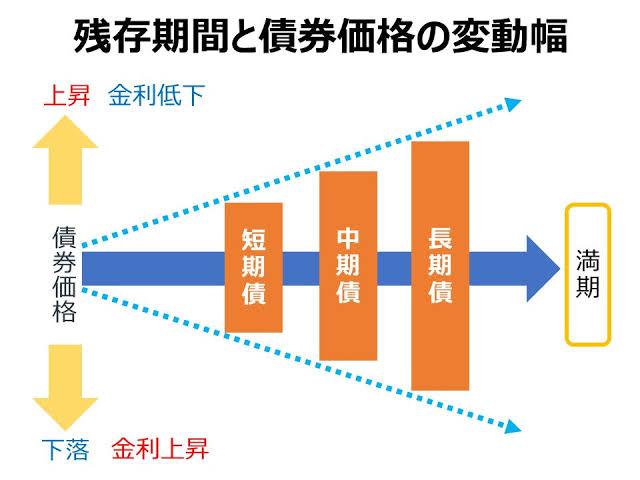

米国債には主に三つの種類があります。まず、短期債は通常1年以内の期間で満期を迎えるものです。次に、中期債は1年から10年程度の期間で満期となります。そして、長期債は10年以上の期間が設定されているもので、20年や30年のものもあります。短期債は投資家が償還までに背負うリスクが低い反面、利回りも低めですが、長期債はリスクが高い分、利回りも高くなる傾向があります。

米国債の発行方法は主にオークション方式で行われます。政府は定期的にオークションを開催して新たに債券を発行します。証券会社等の機関投資家はこのオークションに参加して、希望する利率や価格で入札を行います。オークションの結果に基づいて、発行価格と利率が決定されます。このほか、市場を通じて既に発行された米国債の売買も可能です。

個人投資家が購入手続きを行う場合は、主に証券会社を通じて行うことが一般的です。個人投資家は証券会社の口座を開設し、取引プラットフォームを利用して米国債を購入することができます。購入の際には、手数料や税金などのコストについても考慮する必要があります。

米国債の種類

米国債は、その残存期間によって大きく3つに分類されます。

短期国債は1年以内に償還されるもので、投資家が背負う期間のリスクが短いため、長い年限に比べてリスクが低く、一般的には利回りもそれに比例して低いことが多いです。流動性が高いため、資金を短期間で運用したい投資家に適しています。

中期国債は1年以上10年以内に償還されるもので、短期国債よりも高い利回りを期待できる反面、価格変動リスクが増加するほか、投資家は発行体のデフォルトリスクも長い期間背負わなければいけなくなります。このタイプは、多少のリスクを取ってでも利回りを重視する投資家に人気があります。

長期国債は10年以上の償還期間を持ち、通常は最も高い利回りを提供します。ただし、価格変動リスクも最も大きくなるほか、投資家は長期にわたって発行体のデフォルトリスクを背負うことになります。インフレリスクや金利変動リスク、米国の財務状況などを考慮する必要がありますが、長期的な資産形成を目指す投資家にとっては魅力的です。

※出典 https://www.fp-step.com/post/投資信託vs-債券-アメリカ国債-買うならどっち?

各種類の米国債は、それぞれの特徴によって異なるメリットとデメリットがあります。短期国債はリスクが低く、流動性が高い反面、利回りが低い。中期国債は利回りが高くなるが、価格変動リスクも増加。長期国債は最も高い利回りを提供する一方で、価格変動リスクとインフレの影響を受けやすいです。また、満期までの期間が長いほど、投資家は米国のデフォルトリスクを長期にわたって背負う必要があります。投資家は自身のリスク許容度と投資目的に応じて、適切な種類の米国債を選択することが重要です。

【2024年9月】FRBが0.5%の大幅利下げで4年半ぶり利下げ開始

2024年9月、米国連邦準備制度理事会(FRB)は0.5%の大幅利下げを実施しました。これは4年半ぶりの利下げとなり、その背景には米国経済の成長鈍化やインフレの抑制の目的が挙げられます。特に、消費者物価指数の伸びが予想を下回ったことや、企業の投資活動が低迷していることが大きな要因です。

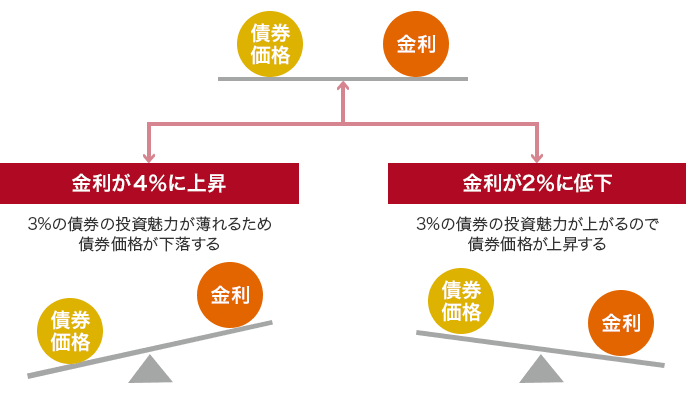

この利下げは米国債市場にも大きな影響を与えました。金利が下がることで新発の国債の利回りも低下し、既発の高利回り国債が相対的に魅力的になります。これにより、既発国債の価格が上昇し、既に米国債を保有していた投資家にとって有利な状況が生まれました。一方で、新規で買付する投資家は利回りが低下し価格が高い状況となっています。

利下げ後の米国経済の見通しについてですが、低金利政策の効果により、消費や企業による投資が刺激されることが期待されています。特に住宅市場では、低金利による借り入れコストの低下が需要を押し上げるでしょう。しかし、長期的にはインフレのリスクや国際的な経済状況の変動が影響を与える可能性もあります。

米国債はいつのタイミングで買うのがベストなのか?

米国債の購入タイミングは市場の動向や経済指標に大きく影響されます。まず、米国債の利回りが上昇する局面では、債券単価が下落しより高い利回りを享受できるため購入の好機と言えます。例えば、FRBが利上げを発表すると、市場金利も上昇するため投資家にとって有利な条件となることがあります。また、経済指標が示す景気後退の兆しやインフレ率の低下も、米国債購入を検討する重要なタイミングとなります。これらの指標は発行体の信用リスクが高く、長期的な安全資産としての米国債の魅力を一段と高めるからです。

さらに、米国債購入のタイミングに影響を及ぼす政治・経済イベントも見逃せません。大統領選挙や重要な経済政策の発表が控えている場合、市場の不確実性が高まるため、リスク回避のために米国債が買われやすくなります。このような状況では、金利が下落し価格が一時的に上昇することがあるため、事前に購入することで有利なポジションを取ることが可能です。

総じて、米国債の購入のタイミングを見極めるためには、利率の変動と市場全体の動向を注視することが不可欠です。適切なタイミングを見つけることで、安定したリターンを期待できるでしょう。

米国債で元本割れする確率は?

米国債はその信用リスクが非常に低く、最高の格付けを持つことで知られています。そのため、償還まで保有した際のデフォルトリスクは極めて低いと考えられています。

一方で、取得価格より低い価格で売却してしまうと、拠出した元本を割る可能性があります。

債券価格は日々変動しますので、経済状況が不安定な時期や金融市場が大きく揺れ動く状況では、米国債の価格も影響を受けることがあります。たとえば、インフレの高まりや予想外の金利変動が発生すると、米国債の価値が一時的に大きく変動する可能性があります。金利が高い時に購入し債券価格が高い時に売却するか、満期まで保有すれば、発行体のデフォルトがない限り「元本割rれになることはありませんが、

上述のように売買のタイミングさえ誤らなければ米国債は依然として非常に安全かつ安定した投資先として評価されています。元本割れのリスクを最小限に抑えるためには、購入タイミングを慎重に選ぶことが重要です。特に、経済指標や金融政策の動向をしっかりと確認し、最適なタイミングで投資を行うことが必要です。

※出典 https://www.daiwa.jp/seminar/study_products/bond_special/interest/

米国債が買えるおすすめネット証券とアドバイザー

米国債を購入する際に利用できるおすすめのネット証券会社には、SBI証券、楽天証券、マネックス証券などがあります。SBI証券は初心者にも優しい画面設計が特徴です。楽天証券は楽天ポイントを利用できる点が魅力で、ポイントを投資に回せるのが大きなメリットです。一方、マネックス証券は多彩な商品ラインナップを誇り、充実した情報提供が強みです。

各ネット証券会社の手数料や取引条件は異なりますが、債券取引の場合は相対取引となり、購入対価・売却対価のみ受払を行う仕組みとなります。証券会社は債券の仕入れ価格と販売価格の差分を収益としていますので、債券を購入する際はその価格がいくらなのかという点に注目しましょう。また、米国債の場合は、債券価格に加え、米ドルの為替手数料の考慮が必要です。既に、米ドルを保有している場合は考慮する必要はありませんが、円貨など他の通貨から投資しようと考えている場合には為替にも注意しましょう。なお、2024年9月現在、SBI証券、楽天証券、マネックス証券では日本円・米ドルの為替手数料はどこも無料となっています。取引条件については、最低購入額や取り扱い商品の種類に注意が必要です。各社の公式サイトで詳細を確認し、自分の投資スタイルに合ったネット証券を選ぶことが重要です。

米国債投資に強いアドバイザーを選ぶ際のポイントとしては、まずは専門知識が豊富であることが挙げられます。金融資格を持つIFA(独立系ファイナンシャルアドバイザー)は、投資戦略の提案やリスク管理に関して具体的なアドバイスを提供してくれます。また、実績や評判も重要な要素です。過去の顧客のレビューや評価は信頼できるアドバイザーを見つける手助けになります。米国債を購入する際には各ネット証券の特徴をしっかりと比較し、自身に最適な選択肢を見つけることが大切です。また、信頼できるアドバイザーのサポートを受けることで、リスクを抑えながら効果的な投資を実現することが可能です。

SBI証券

SBI証券で米国債を購入する手順について説明します。SBI証券で米国債を購入するためには、まず証券口座の開設が必要です。口座開設後、ログインして取引画面にアクセスし、資金の入金を行います。円貨から買い付けを行う場合は米ドルを買付する手続きを行うか、円貨決済で買い付けを行います。続いて、米国債の銘柄を選択します。選択した銘柄の詳細を確認し、購入希望額を入力して注文を確定します。口座開設手続きには、本人確認書類やマイナンバーなどの基本的な書類が必要です。これらの書類は事前に用意しておくとスムーズに手続きが進みます。

SBI証券は米国債に関する情報とツールも豊富に提供しています。具体的には、マーケット情報や金利動向のレポート、チャート分析ツールなどが利用可能です。これらの情報は、米国債の購入タイミングを判断する際に非常に有用であり、初心者から経験者まで幅広い投資家に支持されています。SBI証券での米国債取引は、現在米ドル・円貨の為替手数料が無料です。購入手順も簡単、さらに情報とツールが充実しているため、非常に利用価値が高いと言えます。

IFAに相談する

米国債を購入する際にIFAに相談することで得られる主なメリットは、個々の投資家に対するパーソナライズされたアドバイスを受けることができる点です。IFAは独立しているため、特定の金融機関や商品の販売に偏らず、中立的な立場でアドバイスを提供します。これにより、米国債への投資が自身の財務状況や投資目標に合ったものかどうかを客観的に判断できるのです。

IFAからの具体的なアドバイスとしては、市場動向の分析に基づいた米国債の購入タイミングの提案や、投資家のポートフォリオの観点からどの銘柄が適しているかの助言も行います。たとえば、現在の金利環境を考慮し、長期的な収益を見込める銘柄を選定する際のポイントなどをお伝えします。

IFAに相談する際には、以下の質問事項を考えておくと良いでしょう。まず、自分の投資目標とリスク許容度について明確に伝えることが大切です。さらに、米国債の購入に関連する手数料や税務上の影響についても具体的に質問しておくと、後のトラブルを避けることができます。また、過去の投資実績や他のクライアントの成功事例を聞くことで、IFAの信頼性を評価する手助けになります。

注意点として、IFA選びは慎重に行う必要があります。資格や経験、過去の実績などをしっかりと確認し、自分に合ったアドバイザーを見つけることが重要です。また、契約内容や報酬体系についても事前に確認し、納得のいく形で依頼を進めることが肝心です。

まとめ

米国債投資は、そのタイミングが投資成果に大きく影響します。特に金利が上昇する局面では、債券価格が下がるため、新規に米国債を購入することで相対的に高い利回りを狙うことが可能です。景気が低迷期に入ると、米国債は比較的安定した投資先とされます。収益市場での変動が激しい時期でも、米国債は頻繁な価格変動を避ける安全な資産として認識されています。この安定性は、特にインフレ率が上昇している期間においても有効です。インフレ率が高いときには、米国債の利回りが他の投資に比べて魅力的になることもあります。

購入のタイミングを見極めるためには、米国連邦準備制度理事会(FRB)の政策動向や各種経済指標の分析が不可欠です。FRBの金利政策は市場に大きな影響を与えるため、政策金利の動向やGDP、失業率などの経済指標を注視することが重要です。また、市場がリスクオフの状態にあるかどうかも一つの指標となります。市場がリスク回避の傾向を示している時期には、米国債が買い時となるケースが多いです。長期投資においては、利回りが相対的に高くなるため、タイミングを見極めて購入できると良いです。。このように米国債は多角的な視点から購入タイミングを考慮することで最適な投資効果を得ることができますが、知識がないと投資元本の毀損リスクもある商品です。

このため、はじめて米国債運用を行う方は、まずIFA(資産運用アドバイザー)などプロに相談することをおすすめします。

私たちウェルス・パートナーは、これまで多くの富裕層の方々に米国債運用のアドバイスとお手伝いをさせていただいております。米国債運用に興味のある方は、ぜひウェルス・パートナーにご相談ください。

株式会社ウェルス・パートナー

ポートフォリオマネージャー

慶應義塾大学商学部卒業後、三井住友信託銀行株式会社へ入社。

富裕層や会社経営者、地主を中心とした資産運用、相続対策のコンサルティングに従事。お客様と強い信頼関係を築きたいと思い株式会社ウェルス・パートナーに入社。富裕層、会社経営者の資産配分最適化を行う。具体的な金融資産の投資実行サポートや地主への相続対策を主とした税務の最適化、資産管理会社設立、運営のアドバイス、サポート。また会社経営者の資産承継サポートを行う。