はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「米債黄金時代最終戦2024年秋以降の米ドル債券投資戦略【後半】」です。米債黄金時代最終戦2024年秋以降の米ドル債券投資戦略を、前半・後半の2回に分けて解説しており、今回は、本題である、2024年「秋」以降の米ドル債券投資戦略と、米ドル債券ポートフォリオの最新設計例をお話しします。

▼前半はこちらから

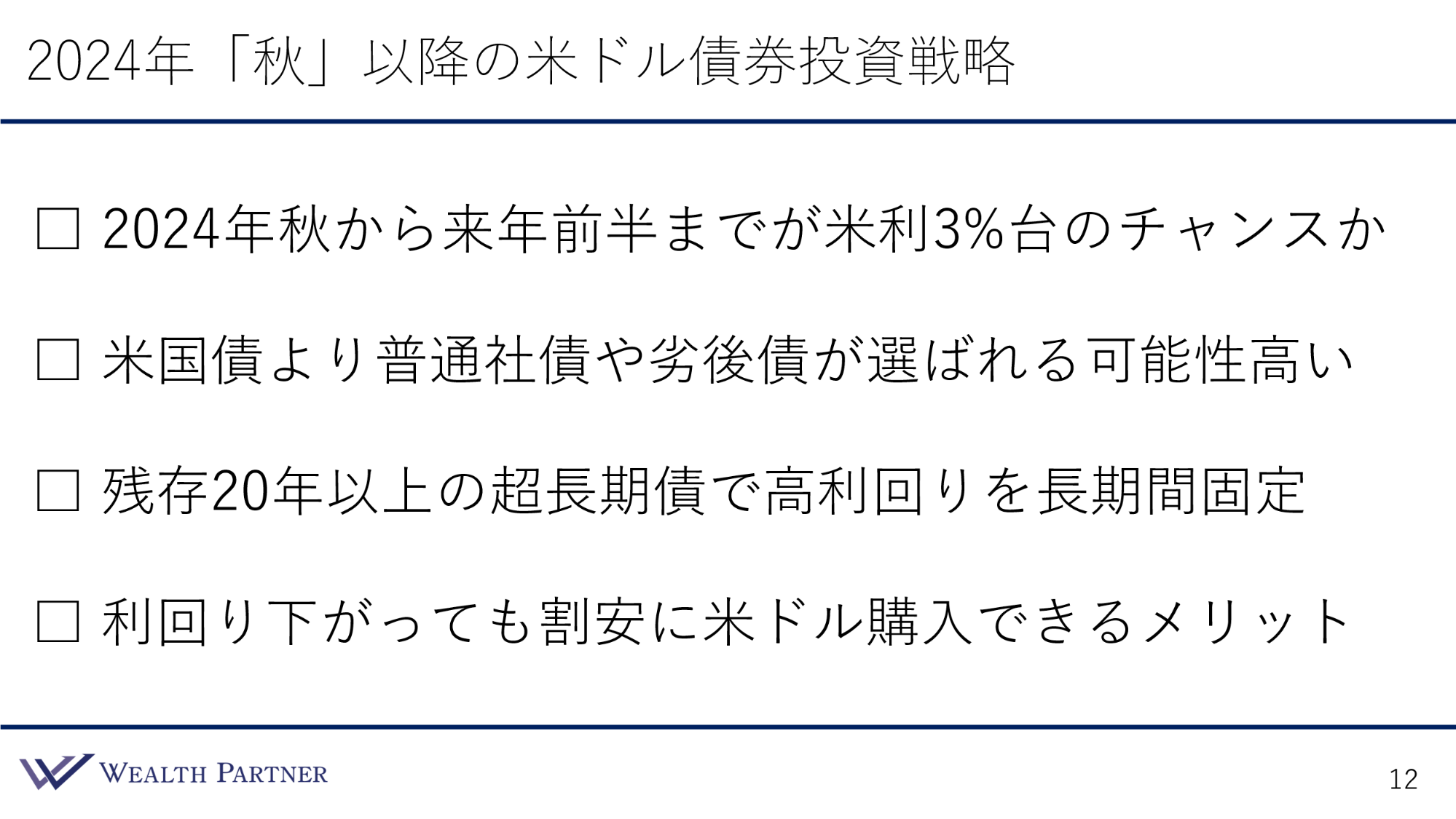

2024年「秋」以降の米ドル債券投資戦略

具体的な2024年秋以降の米ドル債券投資戦略についてお伝えします。ポイントは4つです。

ポイント1)2024年秋から来年前半までが米利3%台のチャンスか

1つ目はタイミングです。2024年秋から来年前半ぐらいまでが、アメリカ10年国債利回りを3%台で投資するラストチャンスになる可能性が高いのではないかと思っています。アメリカの国債の利回りについては、アメリカ経済の実態を考慮しても、3%以上であれば高い金利の状態といえるので、3%台で投資できるのであれば御の字といえるでしょう。今のアメリカの金利が下がる予想などを見ていても、そのような状況で投資できるチャンスは、来年の前半までの可能性が高いと思います。投資するのであれば、1年後や来年後半というより、来年の前半までに実行するのがよいでしょう。

ポイント2)米国債より普通社債や劣後債が選ばれる可能性高い

米国債そのものより、今後は普通社債や劣後債が選ばれていく可能性が高いのではないかと思います。今年はアメリカ国債の利回りで4%以上のタイミングが非常に多かったので、米国債に普通に投資しても4%の利回りが得られたのですが、足元の状況では3.6%で、今後下がっていく可能性が高いと思われていますから、普通に米国債に投資しても3%程度しか利回りが得られないでしょう。

多くの富裕層の方が債券に求める利回りは4%~5%です。米国債だけに投資していてはその利回りは得られないので、会社が発行している社債や、そのなかでも比較的利回りが高いもの、劣後債(会社が倒産したときにお金が返ってくる順番が遅いというリスクを取る代わりに、利回りが比較的高い債券)を組み合わせて投資すること、そのような債券が選ばれる可能性が高いのではないかと思っています。それらの社債や劣後債を選別するのが非常に重要です。

ポイント3)残存20年以上の超長期債で高利回りを長期間固定

債券の残存期間も非常に重要です。今後の投資戦略としては、残存期間が20年以上の非常に長い期間の債券、超長期債などに投資して、高い利回りを長期間固定して得るというのが大事になってきます。

ここ数年は、アメリカの10年国債利回りと20年国債利回り、30年国債利回りは、基本的には利回りが高くなっており、利回り差がなく同じくらいの利回りでした。しかし、ここに来て、経済が正常化し、期間が長い債券ほど利回りが高くなる傾向にあります。全体的に世の中の金利が下がっていくなかで、10年国債の利回りより20年国債・30年国債の方が利回りが高くなっています。足元では0.4%ほど高くなっていると思います。

債券の0.4%はかなり大きいですから、高い目標の利回りを達成するために、戦略的に期間が短い債券よりも20年以上の長い債券をポートフォリオに組み込むことで、全体の利回りを底上げするのが大事です。加えて、米国債3%以上の状況であれば、比較的高金利の状況と考えられるので、長い期間の債券によって高金利を長期間得るということをセットで行っていくことが重要ではないかと思います。

ポイント4)利回り下がっても割安に米ドル購入できるメリット

利回りは確かに下がりました。今年は4.7%がMaxで、そこから1%下がりました。しかし逆にドル安円高にいっています。ですから、為替は割安に購入する形で米ドル債券に投資できるので、ここのトレードオフが成り立っているわけです。金利が下がったらドルが安くなるので、利回りで不利になっても為替ではメリットがあるので、プラスマイナスゼロ状態といえます。そのように考えることができるので、利回りが下がったからといって、債券投資をする価値がないと思うのは間違っているのではないかと思います。

以上が、2024年秋以降の米ドル債券投資戦略の概要です。

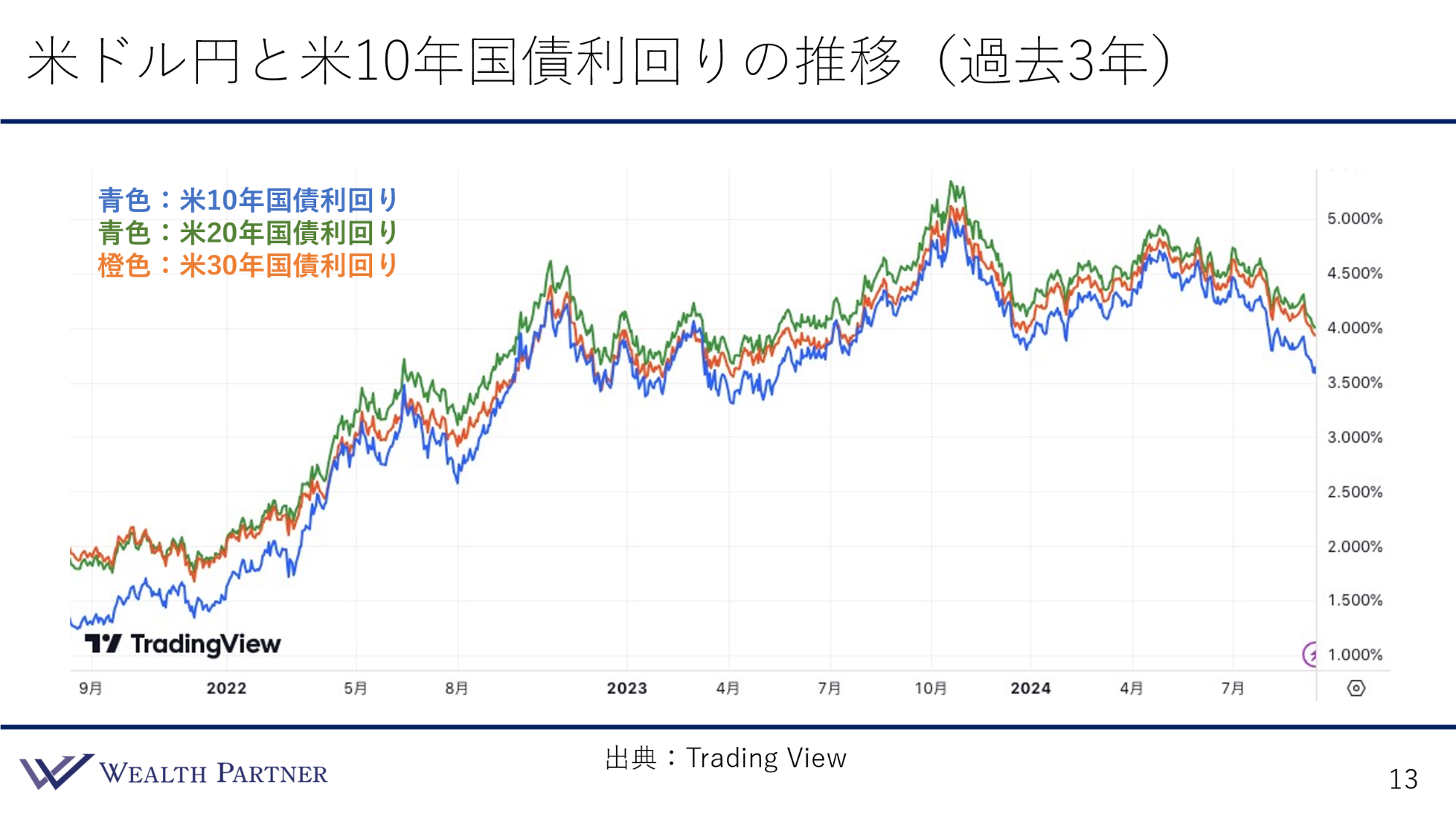

期間別アメリカ国債利回りの推移(過去3年)

さらに詳しく説明をした方がいいポイントが、3つ目の残存期間による債券の利回りの違いについてです。普段はあまりお話ししていないので、簡単に見ていきたいと思います。

こちらは残存期間別のアメリカ国債利回りの推移、過去3年分です。

青色が米10年国債利回り、緑色が米20年国債利回り、オレンジ色が米30年国債利回り、それぞれの利回りの推移です。3年前、一番左側を見ると、結構差が開いており、10年国債利回りよりも20年・30年の方が高い状況になっています。

その後、アメリカのインフレが一時的に高まることによって、期間が短い10年国債利回りがある程度高くなったので、利回り差がほとんどない状態でしたが、2024年7月くらいから開き始めました。インフレの懸念がかなり収まってきたので、10年国債利回りが下がっていくことによって、20年や30年はそれほど大きくは下がらないということで差が広がっています。10年国債利回りと20年・30年の差は0.4%ぐらいなので、かなり大きな差といえます。

このような期間の債券を組み込むことによって、利回りを0.4%底上げすることができます。収益性の面から、期間が長い債券に投資するメリットが出てきます。今後はこの傾向が強まる可能性が高いです。今は0.4%ですが、0.6%~0.7%となってくる可能性が高いでしょう。ここ2年~3年では考えられませんでしたが、この先は、期間を長くすることによって債券の利回りを高める、収益性を高めることを考えていく必要が出てくると思います。

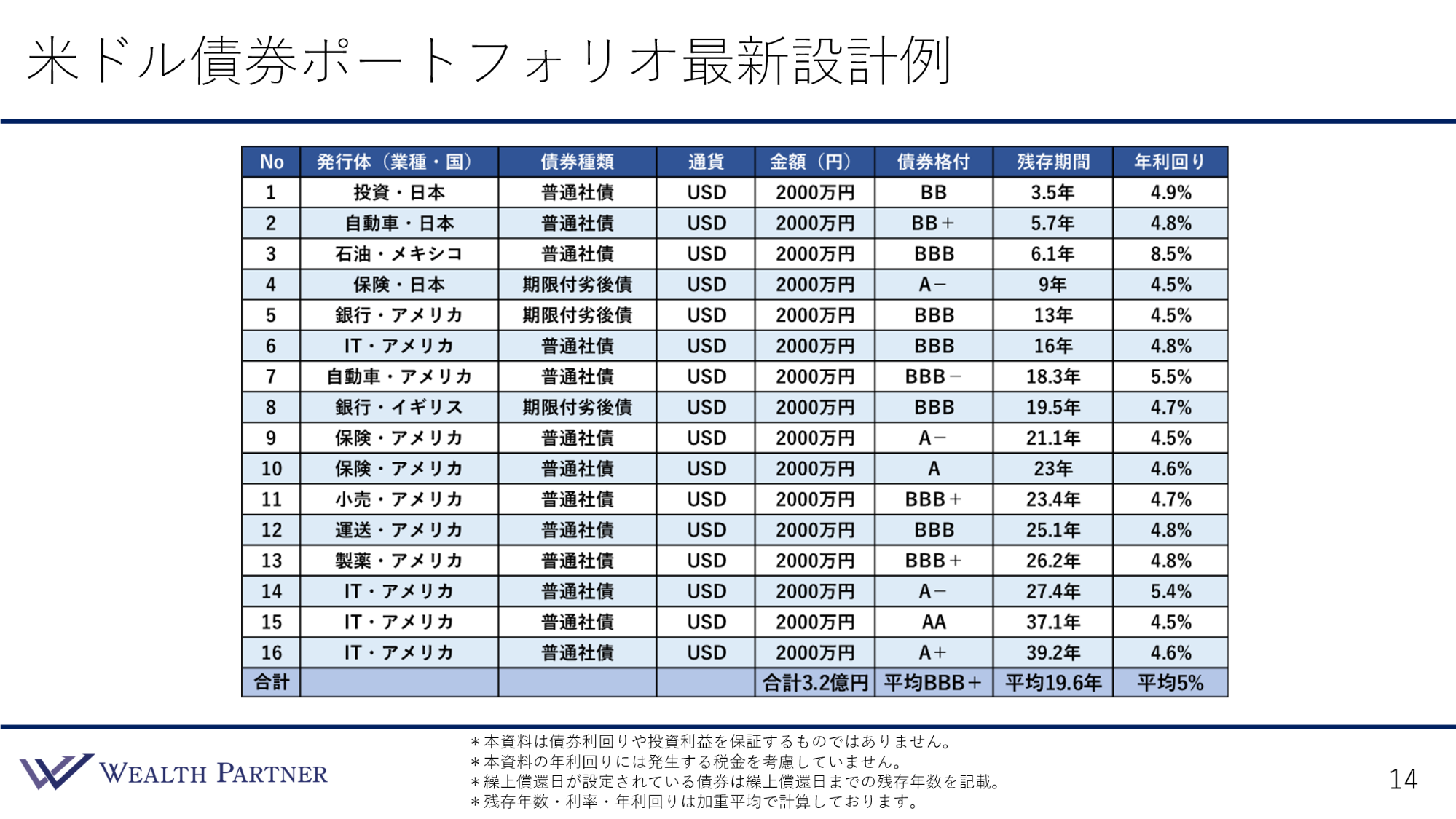

米ドル債券ポートフォリオ最新設計例

最後に、米ドル債券ポートフォリオの最新の設計例についてお話しします。

今回は16債券に分散しており、全て社債です。発行体は、日本の投資会社や自動車会社、メキシコの石油会社、日本の保険会社、それ以降はほとんどがアメリカの会社ですが、1社だけイギリスの銀行が入っています。アメリカの銀行、IT、保険、自動車、ITが比較的多いです。債券種類は普通社債が中心ですが、3債券は期限付劣後債が入っています。通貨は全て米ドルで、2,000万円ずつ、合計で3.2億円のポートフォリオになっています。

債券格付は、投資非適格の低格付け債が一部含まれており、No.1とNo.2は投資非適格の債券で、BBとBB+です。あとは投資適格債ですが、比較的BBB-~BBB+の格付けが多いです。A−以上では、A-の債券が多く、一番高い格付けはAAです。平均格付はBBB+なので、ある程度高い債券格付のポートフォリオといえます。部分的に低格付け債も入っていますが、格付けが高い債券もあるので、平均するとBBB+になっています。

残存期間は一番短くて3.5年で、数年に一度償還されるイメージで組まれており、一番長いもので39.2年、平均の残存期間は19.6年です。この平均残存期間はかなり長いと思います。債券ポートフォリオをあまり考えずに組むと、残存期間はおそらく10年前後になると思うので、それの倍くらい、残存期間が相当長い債券ポートフォリオになっています。

この理由としては、今の利回りが比較的高い状態であるため、この状態を長い期間固定するという意味があるのと、先ほどの戦略でお伝えしたように、利回りは10年国債よりも20年国債の方が0.3%~0.4%高いので、収益性を意識するという意味で、このように平均残存期間を長くして、期間が長い債券を多めに組み込んでいます。

利回りは4%後半の債券が多いです。一番低くて4.5%で、5%以上の債券は3債券、No.3の債券が突出して高く8.5%です。No.7の自動車会社は5.5%、No.14のアメリカのIT会社は5.4%となっています。このように利回りの高い債券が平均の利回りを底上げして、このポートフォリオの平均の利回りは5%になっています。

メキシコの石油会社や5%以上の3債券を格付けで見ると、BBB-以上の投資適格債です。これは、S&Pというアメリカの最大手の格付け会社の格付けで投資適格となっていますが、もう一つのムーディーズでは非適格になっている債券です。ですから、どちらの格付けも参考にするのですが、ムーディーズでは非適格で債券の格付けは低く利回りは高まっています。その債券を組み込んでいるので、実質的には低格付けの債券が見た目よりも多めに含まれていると見ていただければと思います。

そのような債券をポートフォリオに組み込むことで、平均利回りを底上げして5%の利回りを作っています。金額が3.2億円で、平均格付はBBB+、平均の残存期間は19.6年、年利回りは5%という債券ポートフォリオになっています。

設計ポイント

では次に、この債券ポートフォリオの設計ポイントについて端的にご説明します。

ポイント1)利益とリスクのバランス良い社債中心の分散ポートフォリオ

この債券ポートフォリオを表現すると、利益とリスクのバランスがかなりよい社債中心の分散されたポートフォリオといえるでしょう。平均の債券格付はBBB+なので、全体からするとそれほどリスクを取っているわけではなく、ある程度高い格付けで、平均利回りが5%と比較的高い利回りを取っています。まさに、ミドルリスク・ミドルリターンでバランスのいい債券ポートフォリオといえるのではないでしょうか。

ポイント2)平均格付けBBB+で利回り5%(米債上乗せ+1.4%)

今のアメリカ10年国債の利回りは3.6%です。平均格付けBBB+で利回り5%ですから、それに対する上乗せの利回りは1.4%になります。これぐらい上乗せされているので、収益性としては十分といえるでしょう。また、S&Pの格付けでBBB+ということであれば、格付けがそれなりに高い割には高い利回りのポートフォリオなのではないかと思います。

ポイント3)格付けの割に利回りが高い債券を選ぶ工夫

アメリカ国債の利回りがかなり下がっているので、皆さんが投資されているような社債の利回りも全体的に下がっています。そのように利回りが下がっているなかでも、利回りが高い債券があります。ですから、今のようなアメリカの利回りが下がっていて、今後も下がっていく可能性が高いと思われている状況下で、同じ格付けのなかで選ぶのであれば、会社の財務や業績がよいという前提で、比較的利回りが高い債券や収益性が高い債券を選んでポートフォリオに組み込んでいくような工夫をしていくのが非常に大事なのではないかと思います。

今回の債券ポートフォリオの平均利回りは5%ですが、5%を意識して作り込んでいます。債券の目標利回りは人によりますが、4%~5%を目標にする方がいて、5%はキリがいいので目標にされる方が多いです。ですから、そのようなことを意識して今回は債券ポートフォリオを作っています。

ポイント4)ラダーを基本にしつつ平均残存19.6年の長期固定型

最後は期間に関してお伝えします。ラダー型といって、数年に一度債券が償還してきて、また長い債券に投資するように設計しています。基本はそのように設計しつつ、かなり長めの債券、期間が20年以上の債券を組み込んでいるので、平均の残存期間が19.6年という長期間、5%の高い利回りで固定できるような債券ポートフォリオになっています。そのように期間が長い債券を組み込むことによって、戦略のところでお話ししたように、比較的期間が長い債券が多いですから、利回り5%を達成することに貢献しているわけです。

まとめ

今回のテーマである「米債黄金時代最終戦2024年秋以降の米ドル債券投資戦略(2024年9月11日開催オンラインセミナー)」をまとめます。ポイントは4つです。

ポイント1)米国債利回り3%台ならまだチャンス、円高も追い風

米国債利回りは一時期よりは下がりましたが、3%台ならまだチャンスかと思います。4%以上は超チャンス、3%~4%はまだチャンスと私は言っています。3%は普通だと思うので、まだチャンスといえるでしょう。来年の前半まではその可能性が高いとみていますが、最終戦は近い状況ではないかと思います。

また、富裕層のなかで為替を意識されている方には、円高も追い風になっていると思います。背中を押す一つのきっかけですし、さらにドル安円高にいく可能性があるので、今の円高をチャンスだと思って投資するのは非常によいのではないでしょうか。

ポイント2)利回り4%以上目指すなら社債への投資が必要

利回り4%以上を目指すなら、今後は社債への投資が必要になると思います。今年は米国債だけで4%を達成できることも多かったのですが、それは難しくなってきています。4%以上を目指すのであれば、企業が発行している社債が中心のポートフォリオが必要になってくると思います。

ポイント3)社債選別や超長期債、劣後債が利回り底上げのカギ

社債といっても、何にでも投資していいわけではありません。社債のなかでも、会社の財務や業績を見て投資してよい債券を選んだり、格付けのなかでも収益性が高いものを選んだり、また、平均利回りを底上げすることを考えなければいけないので、社債の選別が必要になってきます。そのほか、超長期債、期間20年以上の債券をうまく活用するとか、劣後債を入れて、企業が倒産するときのリスクを多めにとって、利回りを底上げするのがカギではないかと思います。

ポイント4)ここからがアドバイザーの腕のみせどころ

10年国債利回りが4%以上のときは、米国債の利回りは4%はいきますし、社債に投資しても平均で5%はいきますので、ネットで投資したとしても利回り5%は達成できていました。しかし、米国債の利回りが4%を切ってきましたし、今後さらに低くなっていく可能性が高いので、ここからがアドバイザーの腕のみせどころになると思います。

アドバイザーのポートフォリオの組み方一つで、利回りや格付けが相当変わってきます。ですから、ここからが我々が実力を発揮するチャンスではないかと思っています。債券ポートフォリオを組みたい方やご検討される方は、是非とも弊社にご相談いただければと思います。

本日は「米債黄金時代最終戦2024年秋以降の米ドル債券投資戦略【後半】」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中