目次

はじめに

資産運用を始めるにあたって、リスクを分散するための効果的なポートフォリオを作成することは非常に重要です。しかし、初めて資産運用に挑戦するとなると、「どんな資産を選べば良いのか」「リスクをどうやって分散させればいいのか」といった疑問や不安がつきものではないでしょうか。そこで、この記事では、初心者の方でも簡単に実践できる資産運用ポートフォリオの作り方を詳しく解説します。この記事を読めば、最適な資産クラスを選べるようになり、リスク分散の効いたポートフォリオを作成できるようになるでしょう。

ポートフォリオとは何か?

基本的なポートフォリオの定義

ポートフォリオとは、一定の資産を複数の異なる資産に分散して保有することを指します。

資産運用の世界では、リスクを最小限に抑えつつ、リターンを最大化するためにポートフォリオが重要です。主な資産の構成要素としては、株式、債券、不動産が挙げられます。

株式は高リターンを期待できますが、その分リスクも高いです。一方、債券は比較的低リスクで安定した利息収益が見込めます。不動産は実物資産であり、長期的な視点で賃料収入や値上がり益を狙えるほか、相続税対策としても活用できます。これらを適切に組み合わせることで、バランスの取れたポートフォリオを構築することが可能です。

資産運用におけるポートフォリオの重要性

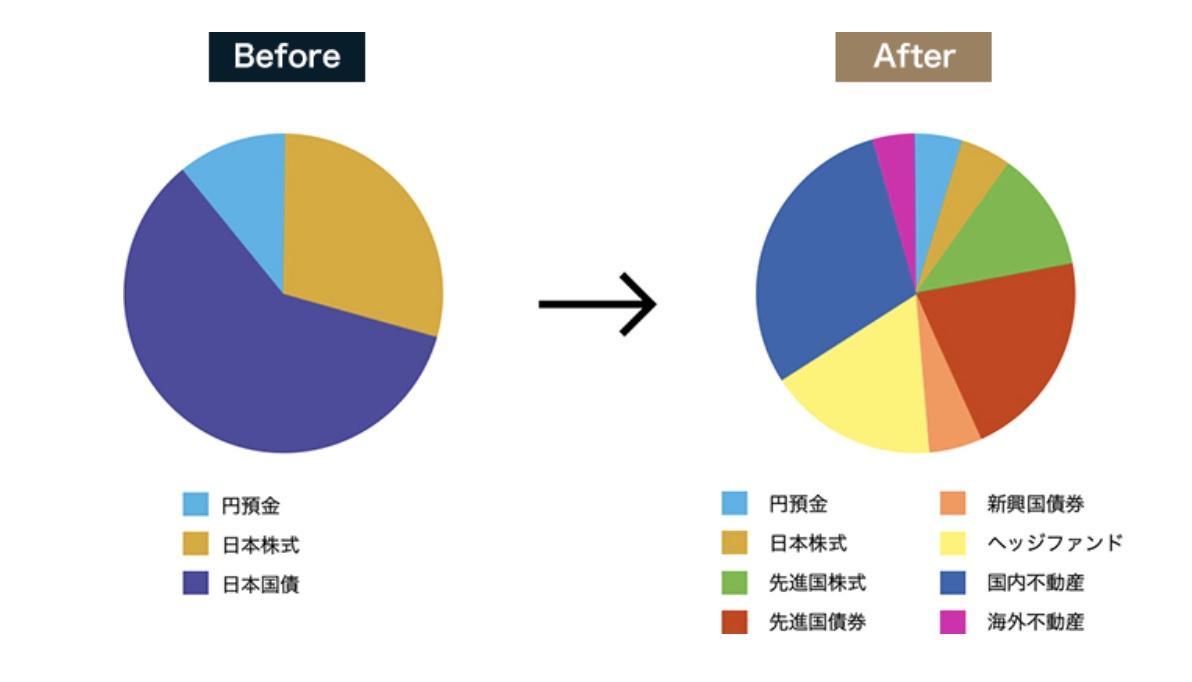

ポートフォリオ運用は資産運用の基本であり鉄則です。これは、投資対象を多様化させることでリスクを分散するという格言「卵を一つのかごに盛るな」に基づいています。

画像出典 : https://www.gpif.go.jp/gpif/diversification3.html

資産運用において一種類の資産だけに集中して投資するのはリスクが高く、相場の変動に対して非常に脆弱です。そこでポートフォリオ運用では、異なる資産クラスへの分散投資を原則としています。

分散投資のメリットは、特定の資産が悪いパフォーマンスを示したとしても、他の資産がその損失を補う可能性がある点にあります。これにより、資産全体としてのリスクを軽減できます。具体的には、株式、債券、不動産、コモディティなど様々な資産を組み合わせることで、リスクとリターンのバランスを最適化することが可能です。

資産運用の目標に応じたポートフォリオの設計も重要です。例えば、キャピタルゲイン(値上がり益)重視の運用を目指すのか、長期的なインカムゲイン(利息収益)を求めるのかによって、選ぶべき資産クラスやその配分が変わってきます。若い世代でリスク許容度が高い場合は株式の比率を高め、リタイアに近い世代であれば債券や不動産の割合を増やす方が適しています。また、定期的にポートフォリオを見直し、市場の状況や保有資産の比率の変化に応じてリバランスを行うこともポイントです。これにより、常に最適なポートフォリオを維持し、資産運用の成功に近づけます。

ポートフォリオ作成の第一歩

ポートフォリオ作成の第一歩は、まず運用の目標設定から始めます。目標を明確にすることで、資産運用の方向性を定めることができます。例えば、教育資金の準備や老後の資金を確保するためなど、具体的な目的があると計画を立てやすくなります。また、目標期間も重要な要素です。例えば「10年後に資産を50%増やしたい」「今後10年の間、毎年5%の利息収入を得たい」など、具体的に期間と運用目標を設定するとよいでしょう。

これにより、資産運用の方法や選ぶべき投資商品、資産配分が変わってきます。

次に、自身のリスク許容度を評価することが大切です。リスク許容度は、収入や生活費の割合、投資経験などによって異なるため、客観的な自己分析が必要です。リスク許容度を明確にすることで、無理なく運用を継続可能なポートフォリオを作成することができます。

最後に、資産配分の基本を押さえておきましょう。資産配分とは、保有資産をどのように分散させるかを決めることです。主な資産クラスには、株式、債券、不動産があります。株式はリターンが高い分リスクも高く、債券は比較的安定していますがリターンは低めです。

不動産は安定した賃料収入が得られるうえ、値上がり益も期待できます。これらの資産クラスをうまく組み合わせることで、リスクを分散しつつ目標を達成するためのポートフォリオを構築することができます。

富裕層も実践する米ドル債券と国内不動産のポートフォリオの構築

資産運用において、富裕層が実践するポートフォリオの構築方法は非常に参考になります。

ここでは、富裕層の資産運用で人気の高い米ドル債券と不動産について解説します。

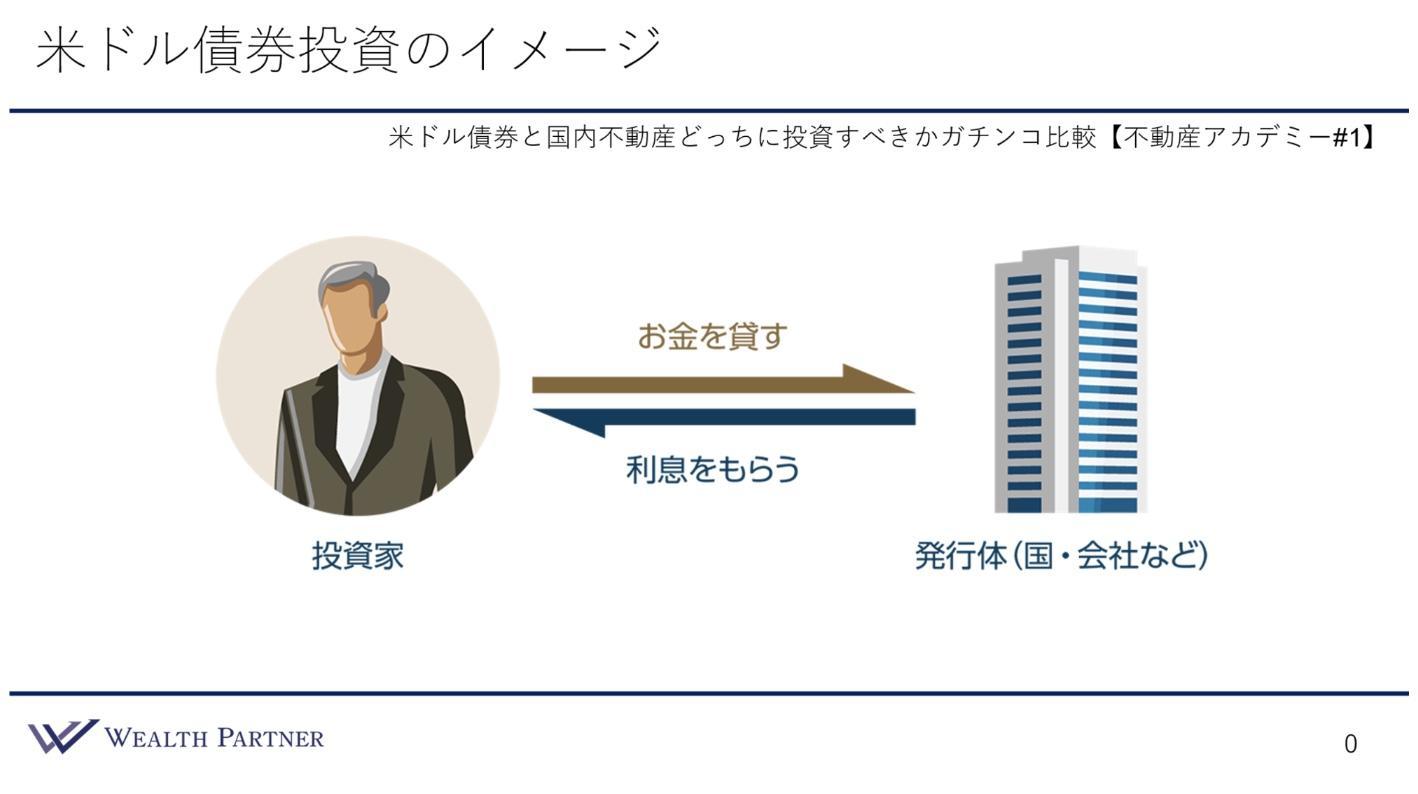

米ドル債券とは?

米ドル債券とは、米ドル建てで発行される債券のことで、米国政府や企業などが資金調達を目的として発行する借用証書のようなものです。おもな発行体は米国財務省や米国大手企業などです。

米ドル債券の特徴としては、信頼性の高い発行体による信用リスクの低さ、安定したドルベースの収益確保が挙げられます。

一方で、為替リスクや金利変動リスクも存在します。為替リスクは、円高へ振れた場合に円ベースでの利息や償還金が減少するリスクです。

一方、金利変動リスクとは、金利上昇によって債券の価格が下落するリスクです。

ただし、米国をはじめ、マイクロソフトやアップルなど超優良企業が発行する債券への投資は安全性・安定収入という面で大きなメリットがあります。

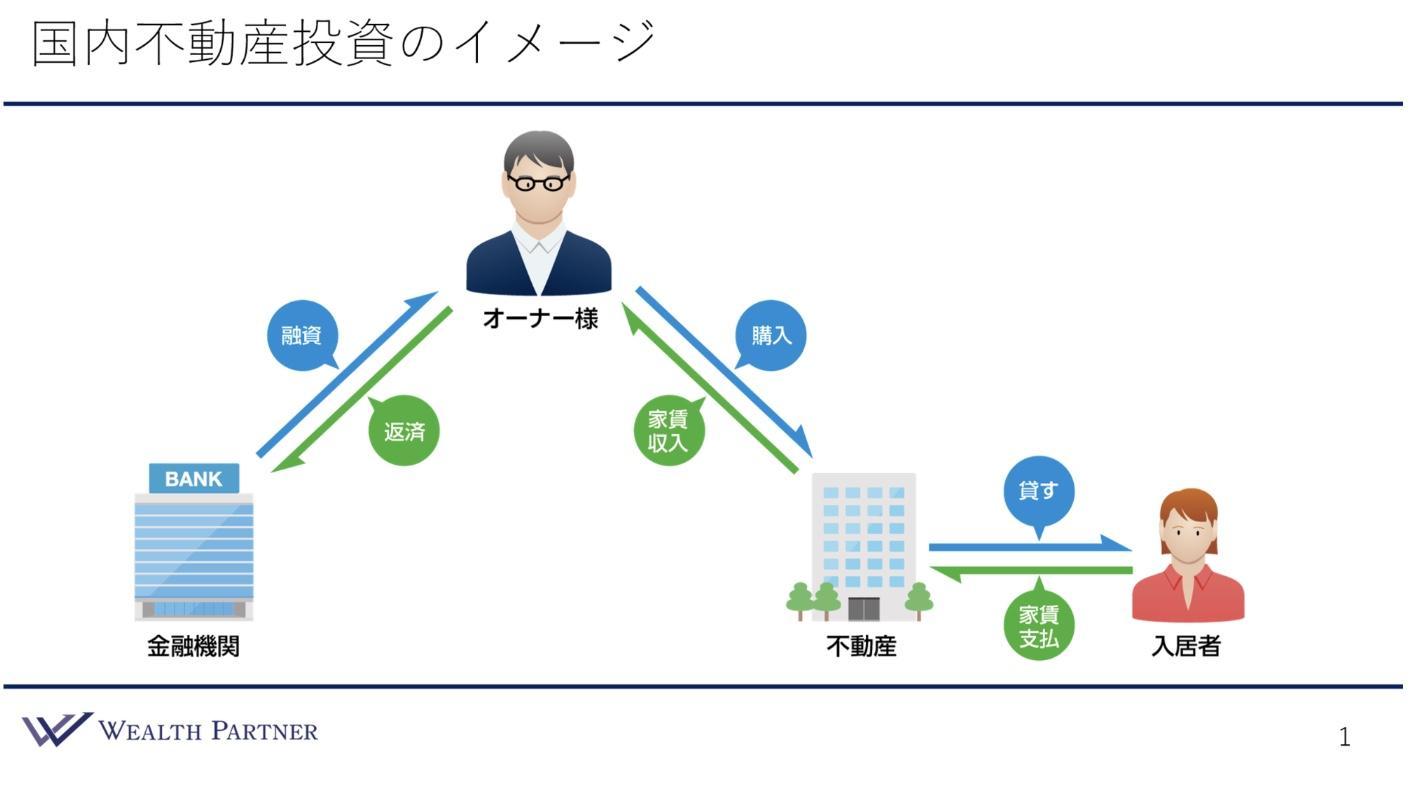

国内不動産投資とは?

国内不動産投資とは、オーナーが国内不動産(賃貸マンションなど)を購入して、入居者から賃料収入を得るものです。

また、国内不動産の価格が上昇した場合には売却して値上がり益を得ることも可能です。

国内不動産投資の特徴は、銀行からの融資によって資金を調達できることです。これは、不動産が高い担保能力を持っているからです。

このため、国内不動産投資は少ない資金(頭金)で投資できることになり、残った資金を他の投資へ充てたり、キャッシュとして保有することができます。

米ドル債券 vs 国内不動産投資

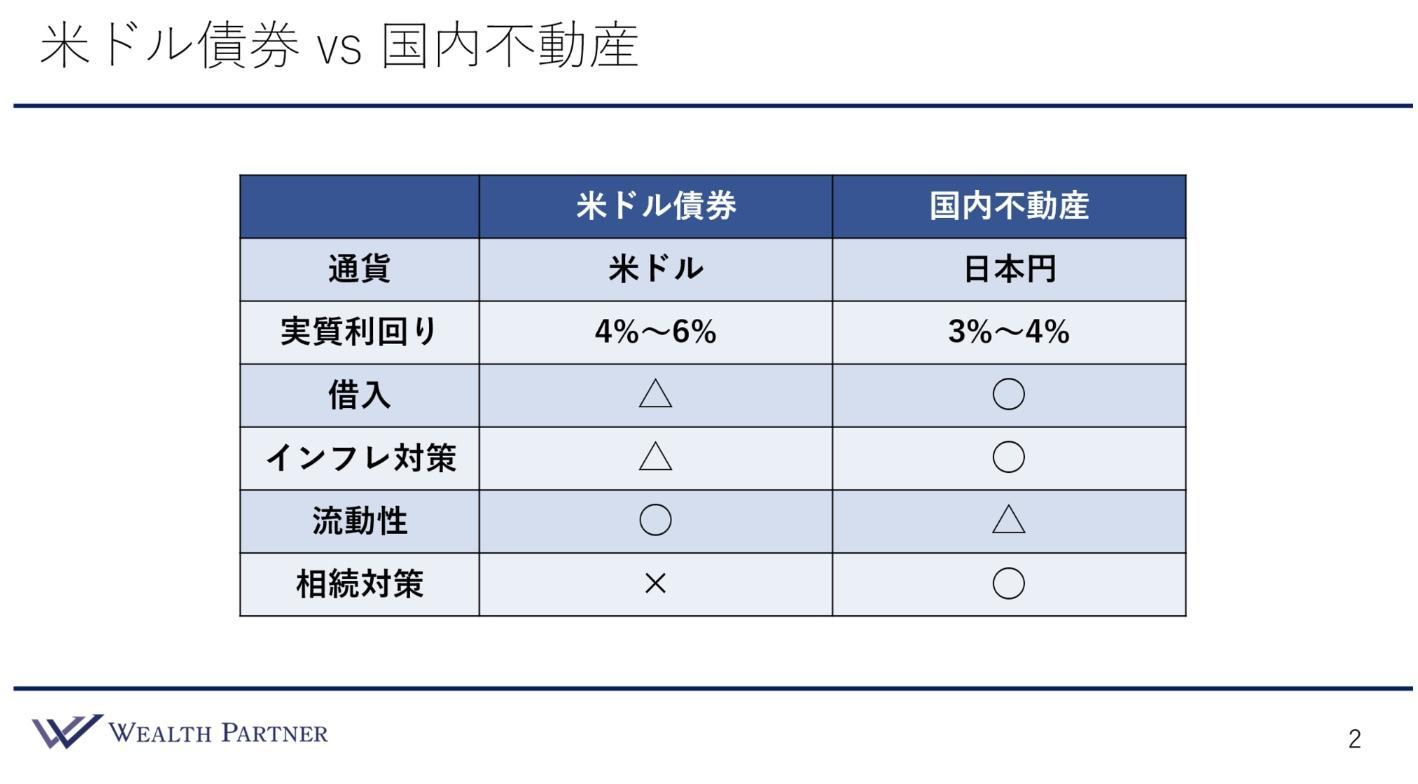

続いて米ドル債券と国内不動産投資を比較してみましょう。

まず通貨ですが、米ドル債券は米ドルであるため、為替リスクがあります。

実質利回りは米ドル債券が概ね4%〜6%、国内不動産投資は3%〜4%程度です。ただし今後、米ドル債券は利回り低下が見込まれているため、両者の利回り差は徐々に小さくなるものと考えられます。

借入についてです。米ドル債券は原則的に手持ち資金で投資しますが、証券担保ローンを利用することも可能です。例えば5億円の米ドル債券を保有している場合、この債券を担保にして2億円の融資を受ければ、合計7億円の投資が可能なため、レバレッジ運用できるようになります。

一方、国内不動産は借入によって投資する場合がほとんどです。このため、手元に資金を保有したまま運用が可能になります。

インフレ対策についてです。米ドル債券は4%〜6%程度の収益が得られるため、現在のように2%〜3%程度のインフレ率であれば対応可能です。ただし、インフレが加速した場合は不動産や株式のような価格上昇がないため、完全に対応できるわけではありません。

流動性についてです。米ドル債券はすぐに市場で売却して現金化できるため、流動性は非常に高いです。

国内不動産は、買い手を見つけるまで3か月〜半年程度かかる場合が多く、流動性は高くありません。

相続対策についてです。米ドル債券には相続対策の効果がありません。

一方、国内不動産は相続税評価額を7割〜8割程度減らすことができるため、相続対策として効果的です。相続税の最高税率は50%を超えているため、保有資産の大きい方にとって国内不動産投資は大きなメリットがあります。

実際のポートフォリオ例

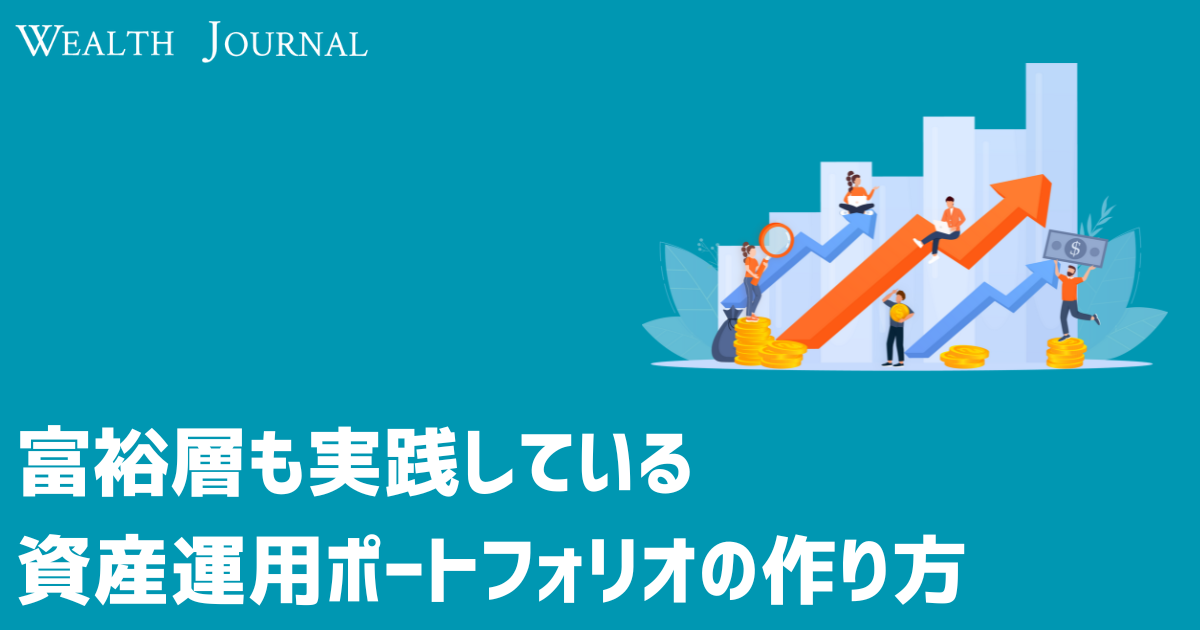

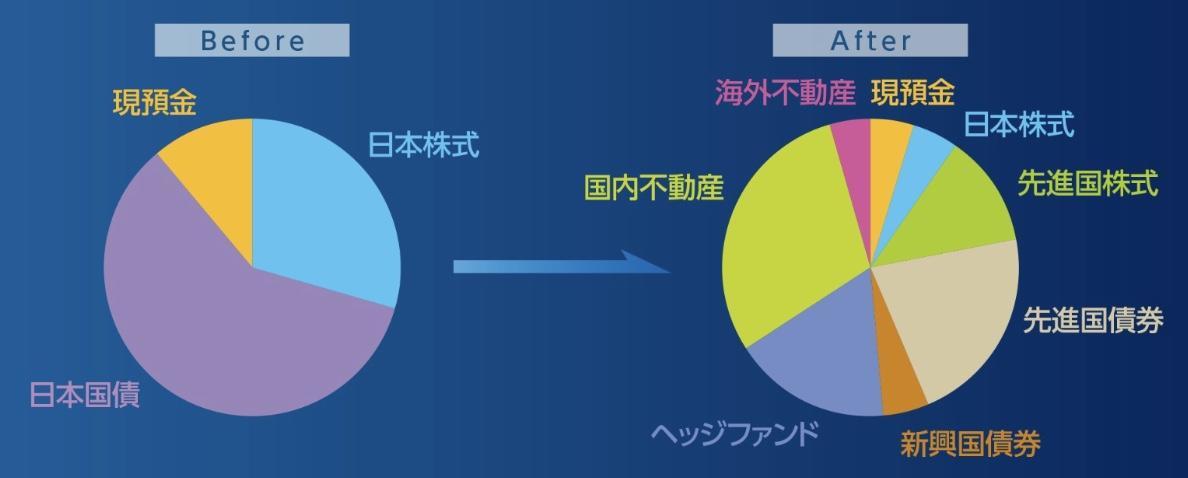

続いて、実際にウェルス・パートナーが行ったポートフォリオの最適化例を紹介します。

このお客様は、日本国債と日本株式に偏った資産配分でした。

問題となったのは、次の3つのポイントです。

- 利回りの低い日本国債の比率が高く収益性が低い

- 日本株の比率も高く円資産のみなので、長期的に円安リスクが心配

- うまく資産の分散ができていない

その後、お客様に目標リターンやリスク許容度、資産背景、今後のライフイベントなどのヒアリングを行い、右の最適なポートフォリオをご提案させていただきました。

最適化後のポートフォリオでは、先進国債券(おもに米ドル債券)と国内不動産が軸になっており、安定したインカムゲインと不動産投資によるインフレ対策が両立できています。

また、先進国株式・新興国債券・ヘッジファンド・海外不動産も組み入れ、資産分散とパフォーマンスの向上を図っています。

ポートフォリオの定期的な見直し方法

ポートフォリオの見直し(リバランス)は、資産運用の成功に不可欠です。

これは運用当初に最適なバランスでポートフォリオを組んだとしても、株価上昇などの要因で資産配分のバランスが崩れてしまうからです。

ここでは、実際にウェルス・パートナーで行ったポートフォリオの見直し例を紹介します。

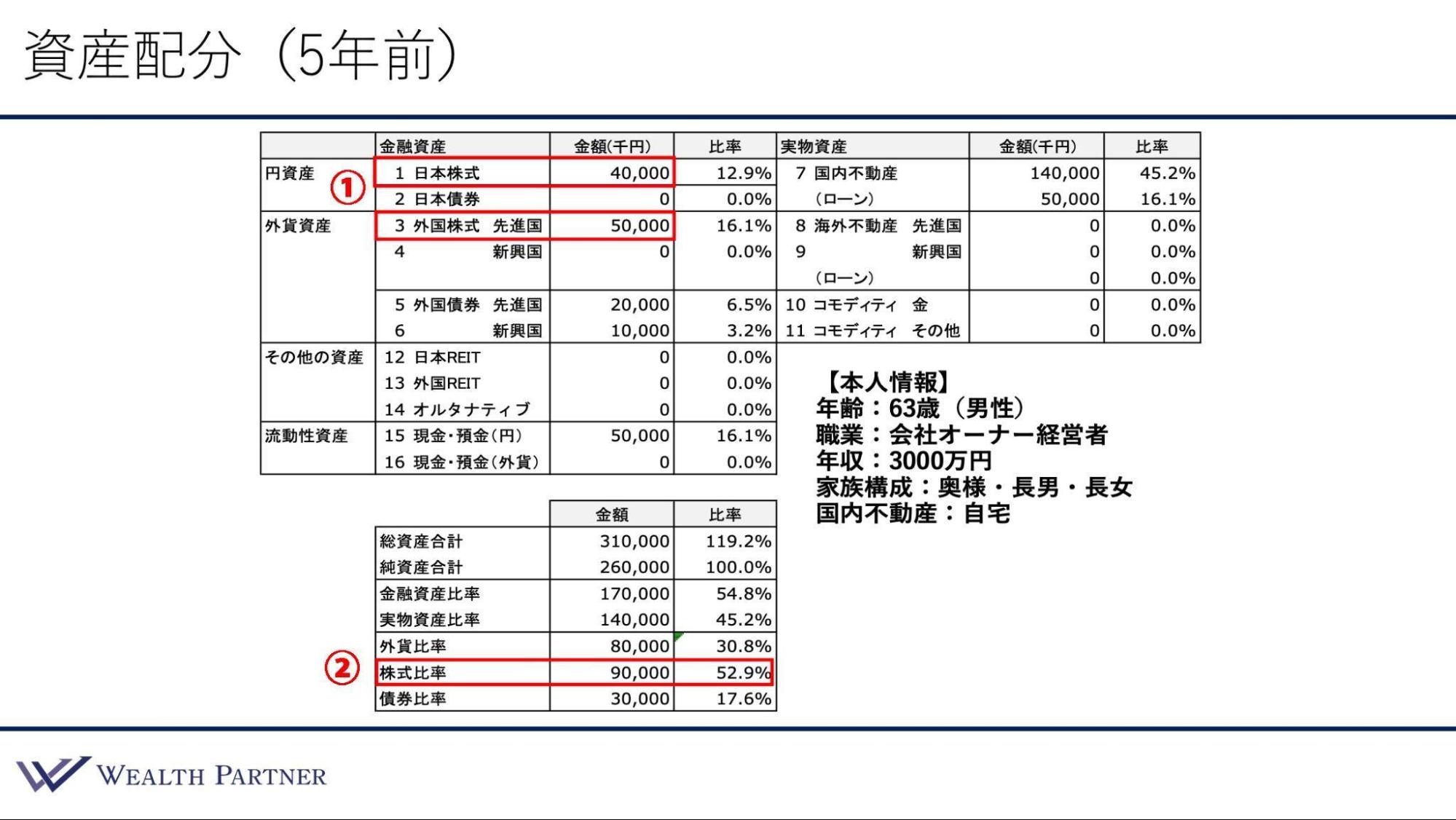

資産配分(5年前)

こちらは、お客様からご相談いただく5年前の資産配分です。

このお客様は、日本株式4,000万円と外国株式5,000万円を保有(①)しており、資産に占める株式比率が52.9%でした(②)。

この時点でかなり株式比率が高かったといえます。

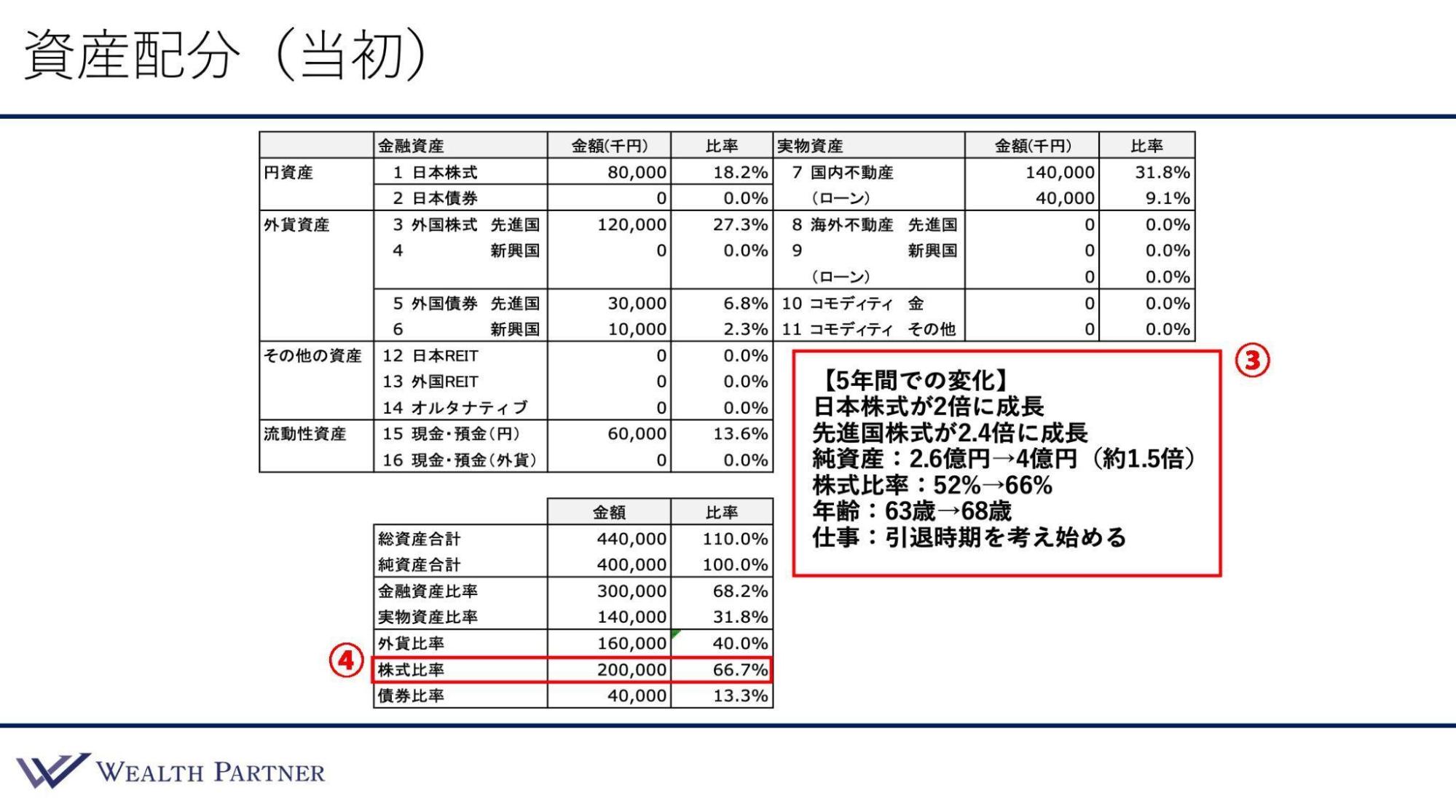

資産配分(当初)

その後5年経過した時点の資産配分が次のとおりです。

この5年間で株価が上昇したことで日本株式が2倍に、先進国株式が2.4倍に成長しました(③)。

また、年齢が68歳ということで引退を考えるようになり、引退後は債券割合を増やしてインカムゲインを得たいというご意向でした。

なお、5年前に52.9%だった株式比率は、この時点で66.7%まで上昇していました(④)。

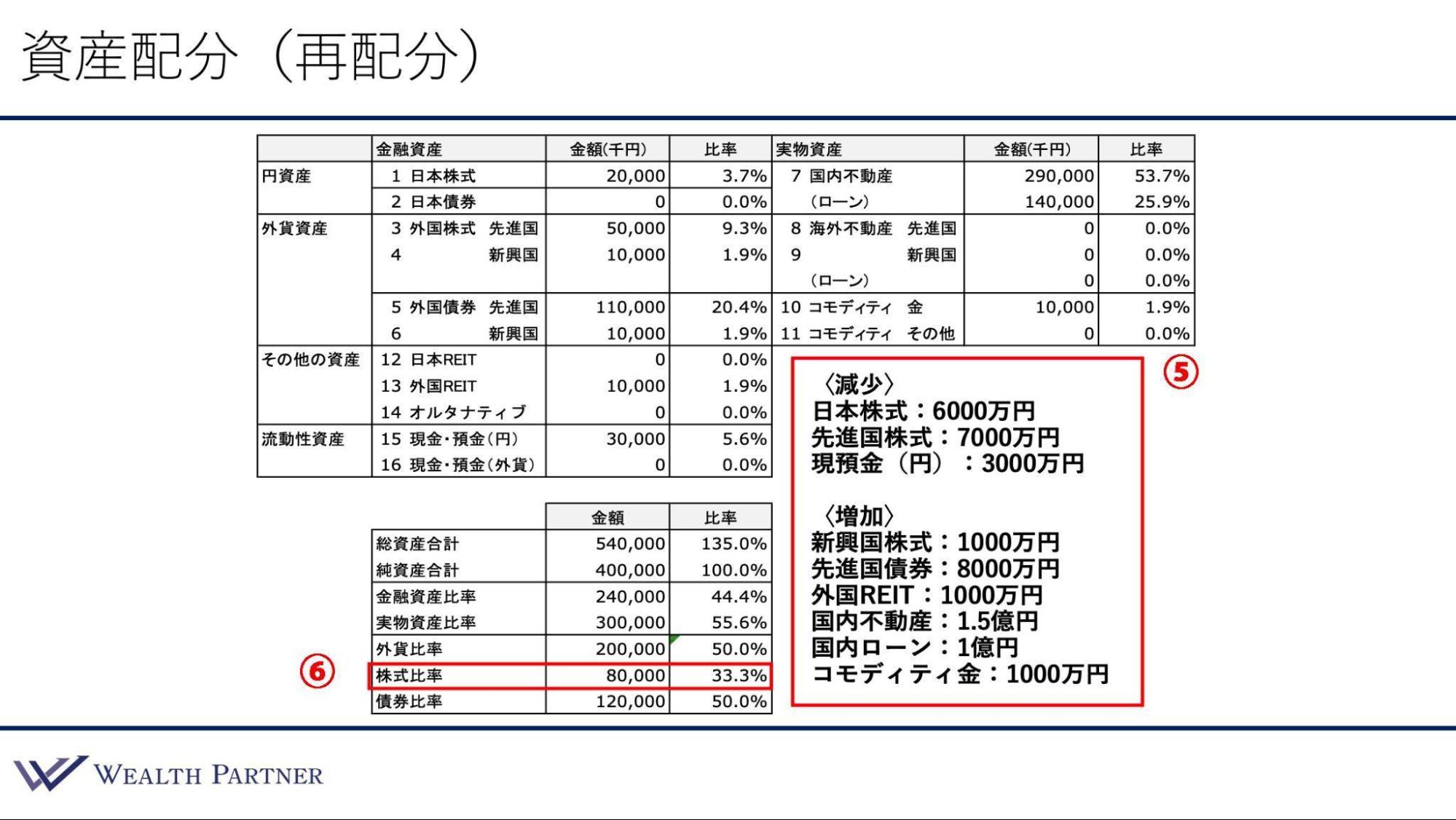

資産配分(再配分)

お客様からヒアリングをした結果、私たちが提案した資産再配分案は次のとおりです。

大きなポイントは、日本株式と先進国株式の保有割合を減らしたことです(⑤)。

そして、先進国債券を8,000万円増加させたほか、国内不動産を組み入れ、引退に向けて安定したインカムゲインを得られるよう資産配分を見直しました(⑤)。

併せて、新興国株式や外国REIT、コモディティ(金)にも投資を行い、資産の分散を図りました。

結果として株式比率が33.3%まで低下(⑥)、債券比率が50%とかなり安定運用型のポートフォリオへ変更することに成功しました。

このように、リバランスは資産価格の変動による保有比率の調整だけでなく、年齢の変化にも対応することが必要です。

具体的には、30台・40台は株式の割合を高くして資産の成長を狙い、50台・60台とリタイアが近くなるにつれて債券の割合を増やし、安定運用に切り替えることになります。

まとめ

富裕層も実践している資産運用ポートフォリオの作り方について解説してきました。

ポートフォリオ設計と定期的な見直し、リバランスは資産運用でもっとも重視すべきポイントです。

このため、可能であればIFA(資産運用アドバイザー)などプロへ相談するのがベストといえるでしょう。

「ポートフォリオ設計を学びたい」「最適なポートフォリオを構築してほしい」と考える方は、ぜひ私たちウェルス・パートナーへご相談ください。

ウェルス・パートナーでは、経験豊富なポートフォリオ・マネージャーが無料で資産運用のご相談を承っておりますので、ぜひ気軽にお申し込みください。

株式会社ウェルス・パートナー

ポートフォリオマネージャー

慶應義塾大学商学部卒業後、三井住友信託銀行株式会社へ入社。

富裕層や会社経営者、地主を中心とした資産運用、相続対策のコンサルティングに従事。お客様と強い信頼関係を築きたいと思い株式会社ウェルス・パートナーに入社。富裕層、会社経営者の資産配分最適化を行う。具体的な金融資産の投資実行サポートや地主への相続対策を主とした税務の最適化、資産管理会社設立、運営のアドバイス、サポート。また会社経営者の資産承継サポートを行う。