目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「円高・米低金利再来!?トランプ大統領復活に備えろ」です。7月13日にショッキングな事件がありました。トランプ大統領候補が演説しているときに銃撃があり、トランプ大統領候補が狙われ耳を怪我するという事件です。

そのようなショッキングな事件があった後も、トランプ氏はガッツポーズをしてハングリーなところを見せ、毅然とした態度を取り、支持率はかなり高くなっています。メディアはこの事件をトランプ氏にとって追い風と捉えており、トランプ氏が大統領に近づいたと印象づけられています。またそれに加え、現大統領のバイデン氏が次期大統領選に出ないことを決めたため、トランプ氏が次期アメリカ大統領にかなり有力であると見られています。

今回の銃撃事件を受けて、かなり多くの富裕層のお客様から、トランプ大統領になった場合、「今後のマーケットはどうなるのか」「アメリカの政策はどうなるのか」「経済はどうなるのか」というご質問いただいております。その中で一番多いのは、為替・金利に関することです。

為替に関しては、米ドルが高すぎるので、トランプ大統領が米ドル安に誘導するのではないかという意味で「円高の懸念」が1つ目です。また、トランプ大統領は金利を下げて景気を刺激するという基本的な考え方を持っているので、高めであるアメリカの金利を下げるのではないかという「アメリカの低金利」が2つ目です。

この2つに関し、「過去のように円高と低金利が再来するのではないか」という予想や、なるかもしれないという不安をお持ちの方からご質問をいただいております。今回は、特に為替と金利に注目しながら、トランプ氏が再就任した場合、どのようなことが起こるのか、経済に影響があるのか、どのように備えればよいのかを中心にお話しできればと思います。

▼今回の内容はYouTubeでご覧いただけます

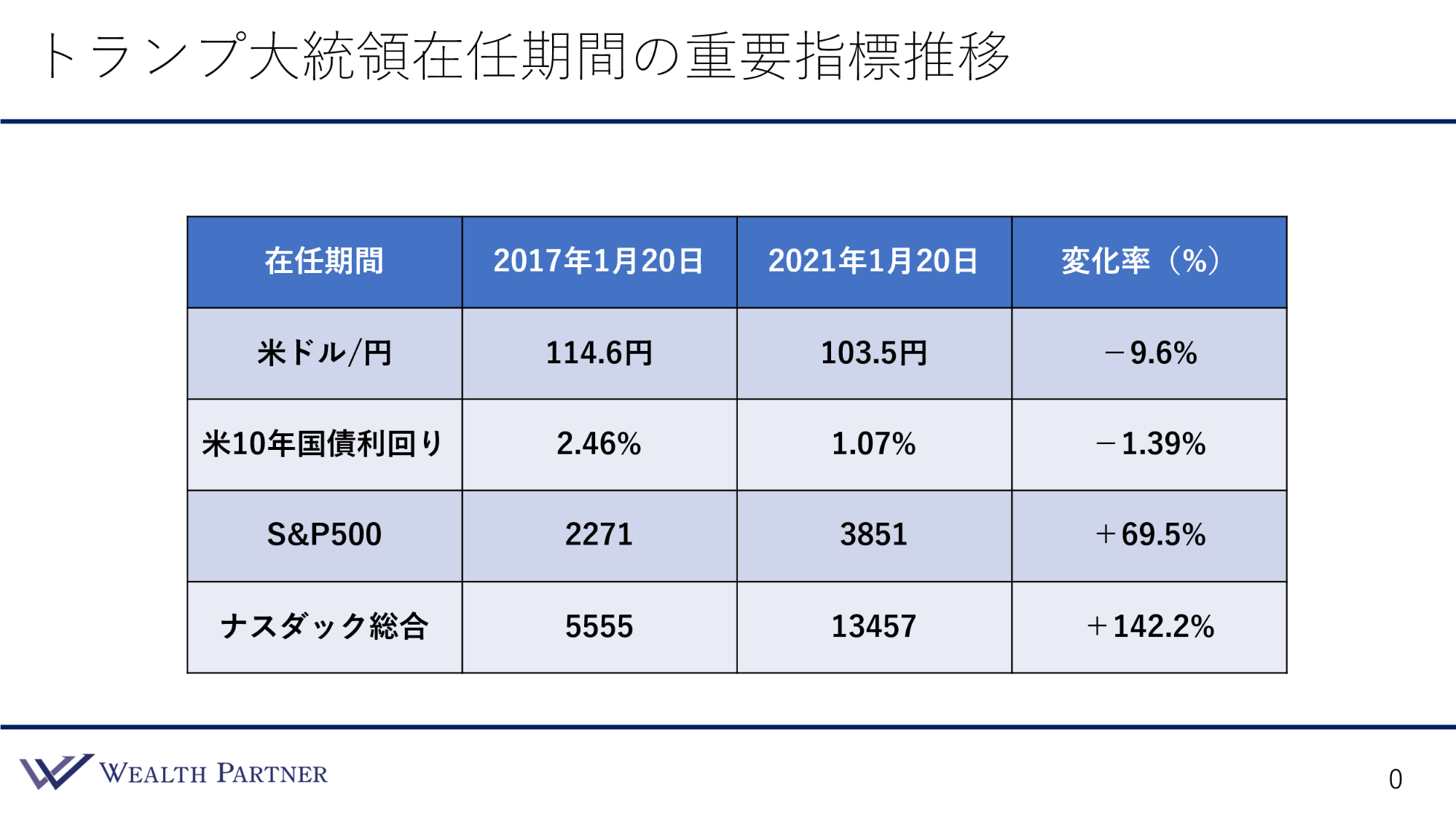

トランプ大統領在任期間の重要指標推移

まずは、前回のトランプ氏大統領在任期間の重要指標の推移を事実として見ていきましょう。在任期間の各指標の動きを確認し、トランプ氏の政策がどのようなものであったのかを見ることで、未来の政策もある程度予想できるのではないかと思います。こちらの表をご覧ください。

2017年1月20日に就任し、任期を終えたのが2021年1月20日、4年間という在任期間です。まずは、今回のタイトルにある為替、米ドル円の推移から見ていきます。就任時は114.6円で、在任期間を終えた2021年1月20日は103.5円です。ドル円の変化率は、-9.6%米ドルが下がって円が高くなっています。在任期間中は10%くらい米ドル安円高になっているので、皆様がトランプ氏に持っている印象通り、米ドル安円高の方向に持っていくイメージの推移ではないかと思います。

ただし、変化率は10%程度です。トランプ氏の当選が決まったのは2016年11月ですが、その時点から在任期間が終わるまでの米ドル円は、ここまで円高にはなっていません。

1%~2%円高にいっているだけなので、当選時から考えると、実際に円高の影響がすごくあったかというと、そうでもないといえます。

また、2020年~2021年はコロナで経済が正常ではなかったため、経済を活性化させるために、アメリカは金利をすごく下げていました。それにより一時的に円高にいったタイミングでもあるので、在任期間の為替の動きだけを見て、トランプ氏は米ドル安円高に誘導する大統領であるという風に一概に断言するのは早計ではないかと私なりに考えています。

次に米10年国債利回りの金利を見ていきましょう。就任時は2.46%、 退任時は1.07%、変化率を見ると、在任期間中に− 1.39%金利が下がっています。金利というのは、アメリカ国債の利回りですので、投資家が決めている長期金利です。実際に在任期間中に下がっているので、為替の円高とともに金利が下がり、低金利に動いているのが現実の動きかと思います。

政策金利は、利上げが7回実施され、その後コロナ対策もあり利下げが5回行われているので、政策金利の上げ下げは、実は利上げの方が2回多いです。ただしアメリカは、2020年~2021年はコロナ対策で大幅な量的緩和をしたり金利を一気に下げたりしたので、米10年国債利回りもかなり急速に下がったという特殊事情があり、これぐらい金利が下がっていると思います。この在任期間中の数字だけを見て、必ず低金利政策を取ると考えるのは、為替同様、早計なのかと思います。ただ現実はこのような動きをしています。

S&P500は4年間で+69.5%、かなり大幅に上昇しており、年率ベースで10%以上成長しています。さらに上昇したのがナスダック総合です。新興市場の株はもっと上昇しており、変化率は+142.2%プラスですので、在任から退任までの間に2.4倍にナスダック総合の株は上昇しています。これは、トランプ大統領がとった法人税や個人所得税を下げるという減税政策(トランプ減税)が大きく効いていると思います。現実的に株価はこれぐらい上昇しているということです。

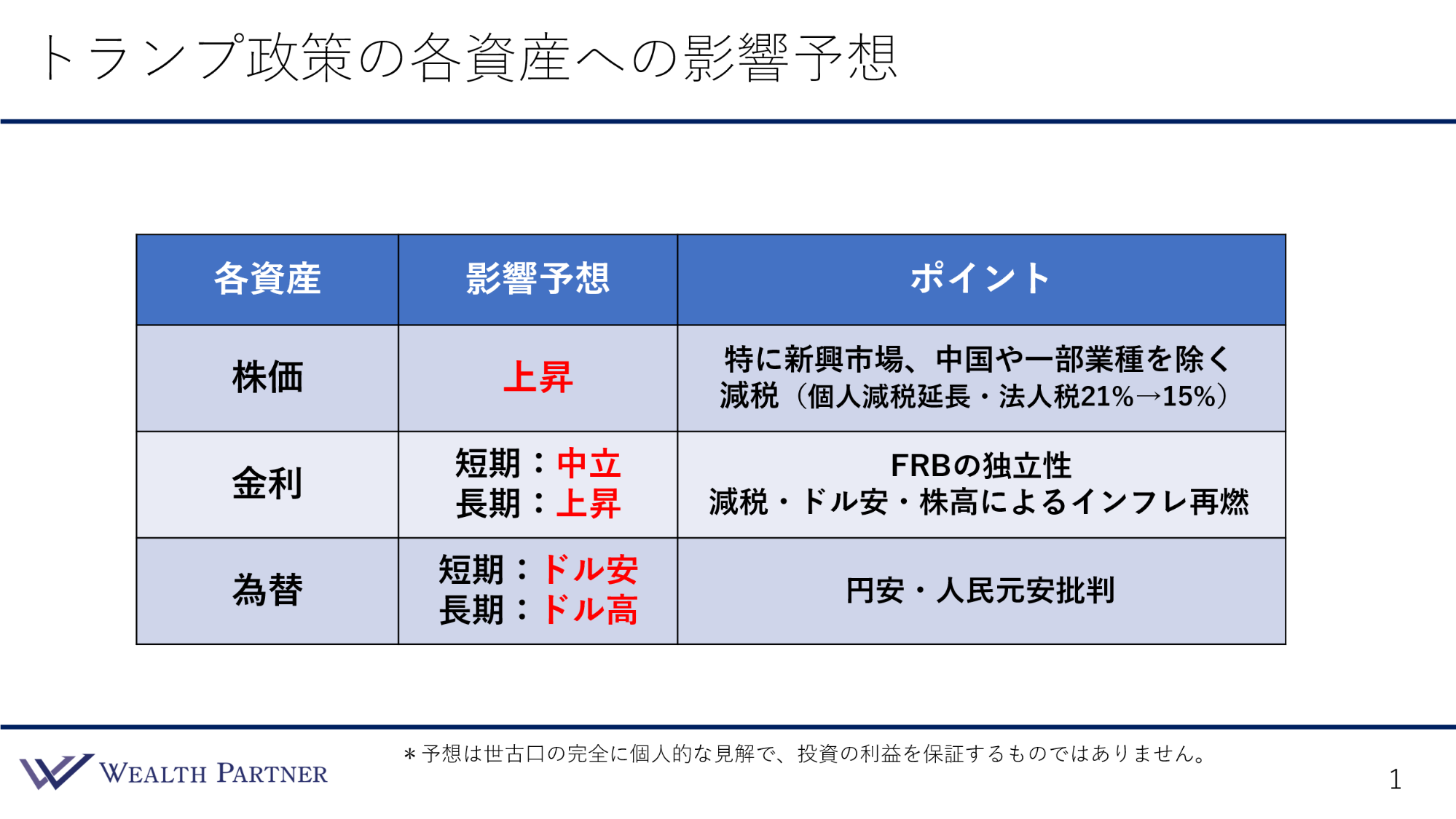

トランプ政策の各資産への影響予想

ここからは未来の話です。トランプ氏が大統領に再就任した場合の政策の予想をしながら、各資産の影響も予想していきます。あくまで私個人の経験則に基づく意見ですので、その点はご留意いただければと思います。

資産別に、株価・金利・為替の3つの資産を見ていきましょう。

株価

株価の影響としては、基本的に上昇の影響の方が大きいと思います。素直に在任期間中の株価の動きを見ていくとわかりやすいでしょう。あの程度上昇するかはわかりませんが、再就任した場合、2025年の年末に切れる個人の所得減税など、トランプ減税の延長をまず先にやると思います。そうすると、純粋にアメリカの個人消費に影響が出るので、かなり株価にプラスに働くと見られます。

また、法人税を21%から15%に下げるような政策が予想されており、もしこれが通れば、株価にはストレートにプラスに影響する可能性が高いでしょう。それから、先ほどの過去の動きを見てもわかるように、ナスダック総合やその他の新興市場には特にプラスの影響を与える可能性があると思います。ただし、今は中国などの特定の国や半導体などが貿易で批判されていますが、一部の業種を除くと、株価に関しては概ねプラスの影響があるでしょう。以上が株価に対する影響の予想です。

金利

次に金利を見ていきます。金利というのは、政策金利や先ほどの10年国債利回りの動きと考えてください。金利は短期と長期の2つに分けており、影響予想に関しては、短期は中立と考えてよいと思います。その理由としては、大統領が誰になろうと、中央銀行が政策を変えることは簡単にできないからです。

FRBというアメリカの中央銀行に限らず、どこの中央銀行もそうですが、政府と切り離され独立性が保たれていると考えられています。特に今のパウエル議長は、今までの大統領(政府)との関係性を見ていると、基本的に政府とは切り離された判断をしていると見て取れます。パウエル議長の在任期間は2026年までかと思いますので、おそらくトランプ氏が大統領になったからといって、金利を一気に下げる方向にいく可能性は低いと思います。

金利に関しては、短期的には中立と見ています。短期を1年以下として、長期は1年以上、長期はどちらかというと上昇の圧力の方が強いと考えています。理由としては減税です。先ほどの株価のところでお話しした税金を下げることや、米ドル安にしてアメリカの貿易をよくすること、また株高に動く可能性が高いと思うので、この3つの要因によって、今ようやく鎮静化したインフレが再燃する可能性が高いのではないかと思います。

個人消費が活発化し、米ドル安で企業も潤い、株高になって富裕層も潤う、そうするとインフレが起こります。その場合どうするかというと、金利を上げなくてはならないフェーズにまた入ってくる可能性があるわけです。今は下げる方向ですが、下げ止まったり、逆に上げる方向になったりする可能性が結構高いのではないかと思います。ですから金利の場合は、短期は中立、長期は上昇傾向にあるというのが予想です。

為替

最後に、皆様も関心の高い為替です。こちらも金利と同様に短期・長期に分かれています。短期の場合は米ドル安の方向に持っていく可能性が高いでしょう。ですから米ドル安円高です。自国の貿易を宣言通り強くする、単純に利益を多く出させてあげるということを考えると、端的に米ドル安にするのが早いので、そのように政治的な発言によって米ドル安に持っていく可能性は高いと思います。1年以内の短期で考えると、米ドル安円高の方向性はあり得るでしょう。

今も円や人民元などに対し、自国を通貨安に誘導していると批判しているので、特に円はターゲットにされる可能性が高いと思います。ただ一方で、長期では米ドル高の可能性の方が高いのではないかと予想します。これはやはり金利です。先ほどお話しした金利に連動しており、基本的にアメリカの金利が上がると、日米の金利差は拡大して米ドル高円安にいく方向が強いと思います。

インフレ再燃で上昇すると、今の為替はアメリカの金利が下がるという予想に基づいて形成されているので、その予想が狂ってきます。「やはり金利が上がった」となると、米ドル買い円売りが再び起こり、1年以上の長期の場合、また米ドル高円安が起こる可能性が高いと考えています。

まとめ

今回のテーマである「円高・米低金利再来!?トランプ大統領復活に備えろ」をまとめます。ポイントは4つです。

ポイント1)株価には上昇要因だが、クラッシュリスクも高まる

トランプ氏が大統領に再就任することは、株価には基本的に上昇要因だと思います。過去の推移を見ると一目瞭然ですが、減税や自国通貨安を通して、純粋に株価にプラスの影響を与えるような施策をとっていく可能性は高いと思います。ですから、株価にはプラスの影響があるのではないでしょうか。

ただ一方で、高まるリスクもあります。リーマンショックやITバブル崩壊のようなクラッシュリスクです。そのようなリスクも高まるというのはネックではないかと思っています。例えば、トランプ大統領が名指しで批判している中国に対して貿易的な攻撃をすることにより、中国経済のバブルが崩壊したり景気後退に陥ったり、それによって全世界にマイナスの影響があったり、また減税や株高を通してインフレが加速したりする可能性もあるので、それにより経済全体がクラッシュするというリスクも高まります。全体的には株価にはプラスの影響でインフレの傾向が強くなると思いますが、万が一のクラッシュリスクも高まるのではないかと考えています。

ポイント2)金利はインフレ再燃により上昇要因になる可能性

お伝えしたように、金利は1年以内の短期で考えると、FRBの中立性があるので、基本的に影響はないでしょう。ただ一方で1年以上の長期で考えると、株高やインフレ、減税などを通してインフレが再燃することにより、金利にとっては上昇要因になる可能性を高いと思います。

今のアメリカは、1年後にかけて政策金利が1%位下がるというのが大方の見通しです。しかし、トランプ氏が大統領になることにより、またインフレが起こり金利が高まり、それによって1%下がると思っていた金利が0.5%しか下がらない、逆に1年後には金利をまた上げるという状況になっている可能性は十分にあると思います。

ポイント3)為替は一時的には円高、中長期的には円安要因

為替に関しては、一時的な円高リスクがあるでしょう。ただ1年以上の中長期で見ると、円安要因の方が強いのではないかと思います。トランプ氏の大統領就任直後は、自国の貿易を有利にしたいと宣言しているので、そのような動きから米ドル安円高の方向性はあると思っています。ただし、1年ぐらいするとトランプ氏が大統領になったことによる政策の影響が出てくるので、それによりインフレが再燃して金利が高止まったり、再上昇したりすることを通して、米ドル高円安の要因になる可能性が個人的には高いと思います。

ポイント4)トランプ氏が大統領になる前提で動くのは早計

ここまではトランプ氏が大統領になる前提でお話ししましたが、まだわからないわけです。確かに銃撃が起こって、トランプ氏の支持(人気)は一時的に高まったと思いますが、今はバイデン氏に代わり、ハリス氏という現副大統領が民主党を代表して大統領選に立候補することになりました。

最新の世論調査では、トランプ氏とハリス氏の支持率は拮抗しており、実際に大統領選を行うまではどちらになるかわかりません。ですから、トランプ氏が大統領になる前提で行動するのは、早計ではないかと考えています。トランプ氏が大統領になる可能性はもちろんありますが、100%なると思って何かをするのは少し早すぎるでしょう。

本日は「円高・米低金利再来!?トランプ大統領復活に備えろ」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中