目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「証券担保ローンで借入して資産運用するリスクの大きさを理解していますか?」です。金融資産を担保にして証券会社で借入をして運用する、「証券担保ローン」を実行されている方や、検討されている方がいらっしゃると思います。私の個人的な感覚では、証券担保ローンを検討されている方があまりにも多すぎるという印象です。

日本の借入金利が特別に低いので検討される方が多いのだと思いますが、特別なスキームであることを理解されているでしょうか。お金を借りて資産価格の変動が大きい金融資産に投資することになりますので、高いリスクを取っていることを理解した方がよいと思います。

海外のプライベートバンクなどでも、この証券担保ローンを使っている方の割合は、お客様のなかの2~3割です。大半の7~8割の富裕層の方は、証券担保ローンなどは使わずに普通に運用するだけという方が圧倒的に多いです。

そのようななかで、日本は今、特別に金利が低いので、証券担保ローンを使うことを検討されている方が多いのですが、日本の金利も今後上がっていく可能性が高いと思われています。当たり前のように証券担保ローンを使って運用するという、この発想自体を今後は変えていく必要があると考えています。今回は、証券担保ローンで借入をして運用することのリスクの大きさを再確認していただけるような、警鐘を鳴らすような内容にできればと思います。

▼今回の内容はYouTubeでご覧いただけます

有価証券担保ローンとは

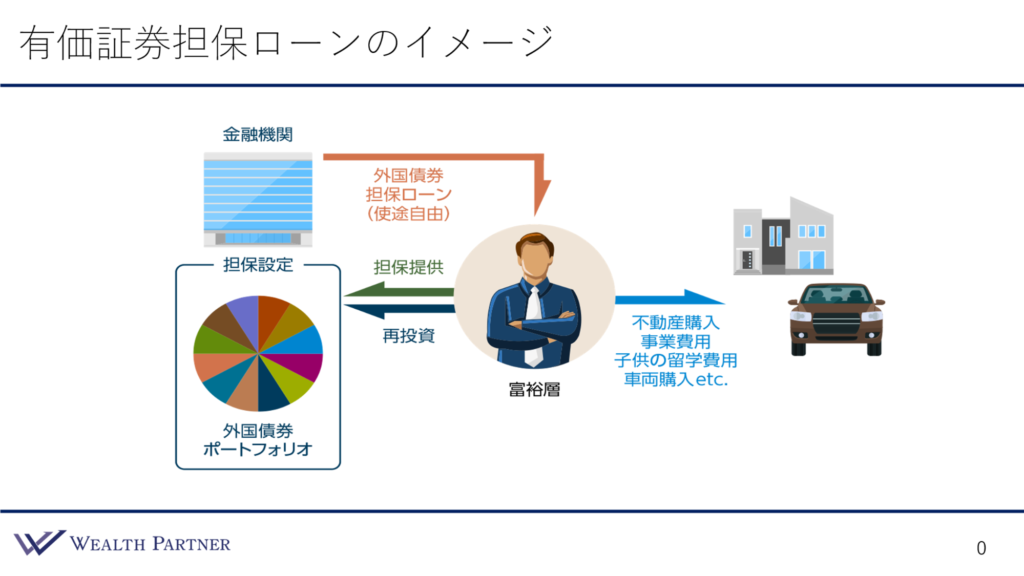

初めての方もいらっしゃるかもしれないので、有価証券担保ローンをイメージしていただくために、簡単にイラストでその仕組みをご説明します。

こちらの富裕層の方が、金融機関で外国債券ポートフォリオを持っていた場合、担保を提供して、金融機関のなかで担保設定しお金を借入します。金融機関から矢印が出ていますが、外国債券を担保にしたことによる借入、これが証券担保ローンになります。

証券担保ローンで借りたお金は、資金使途が自由で、何に使ってもよいことになっているのが特徴です。右側のように、不動産購入の資金、事業費用、子供の留学費用、車両購入などに充てたり、担保にしているような金融資産に投資したり、債券や株式に投資をしたり、それを再投資といいますが、そのようなことをしてもよいということになっています。以上が有価証券担保ローンの簡単なイメージです。

リスク確認事項

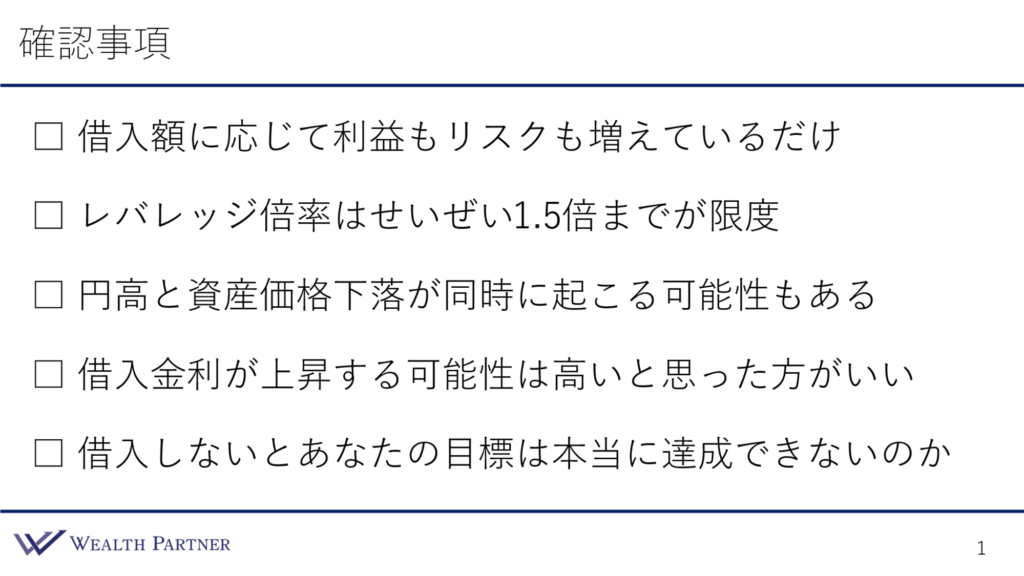

ここからは本題の、証券担保ローンで借入して資産運用するリスクの大きさを理解できているかどうか、確認事項をお伝えします。ご自身の投資の参考にしていただければと思います。ポイントは5つです。

ポイント1)借入額に応じて利益もリスクも増えているだけ

当たり前のことのように聞こえるかもしれませんが、よいところばかりに目がいきがちで、どうしても利益の方にだけ注目してしまいます。ですから、借入すればするほど利益が増えてよいと思うかもしれませんが、その分しっかりリスクも増えているということにも目を向けなければなりません。

借入で資産を2倍にして運用した場合、利益も確かに2倍になるかもしれませんが、リスクも2倍に増えているだけですので、最終的によい結果になるかは正直わかりません。よい結果になるときはなりますし、悪い結果になるときはなるのです。上げ下げの幅が、利益が2倍になる可能性もありますし、リスクが2倍になる可能性もあるという状態なわけです。

ですから、決してレバレッジをかける借入をして運用することは、打ち出の小槌ではないことをご理解いただく必要があると思います。振れば振るほどお金が出てくるだけではなく、その分しっかりリスクも取っているわけです。

ポイント2)レバレッジ倍率はせいぜい1.5倍までが限度

リスクも増えるけれども、それでもやりたいということであれば、証券担保ローンを使っていただいてもよいかもしれません。ただし、それは程度によります。超えてはいけない借入のレベルもあるわけです。せいぜいレバレッジ倍率で1.5倍ぐらいまでが借入の限度ではないかと思います。

レバレッジ倍率1.5倍とは、自己資金が1億円ある場合、5,000万円借入して、運用資産が1.5億円になっている状態です。つまり、借入を使って運用資産を1.5倍に膨らませていることになりますので、レバレッジ倍率は1.5倍ということになります。借入をするリスクの程度としては、せいぜいそれぐらいまでがよいのではないかということです。

借入が3,000万円で、自己資金1億円で運用した場合は1億3,000万円ですので、レバレッジ倍率は1.3倍になります。これぐらいであればかなり低めになっています。

では、1.7倍ではどうでしょう。7,000万円借入して、1.7億円で運用した場合、自己資金1億円に対して1.7倍になっているのですが、この1.7倍は少し高すぎます。

また、1.5倍は、誰にでも通用する数字ではありません。あくまでも、金融資産で運用している資産以外で、流動性がそれなりに高い資産を他にも持っている方ならよいでしょう。それなりの富裕層の方でも、やはり1.5倍までが基準かと思います。運用して、証券担保ローンで使う担保の資産がご自身の資産の中心という方の場合、基本的に、1.3倍程度にレバレッジ倍率を留めることを考えた方がよいと思います。

ポイント3)円高と資産価格下落が同時に起こる可能性もある

基本的に、証券担保ローンを借入する際に担保にする資産は、外貨建て、特に米ドル建ての債券や、米ドル建ての株式などが多いと思います。アメリカの株式や米ドル建ての債券などです。

アメリカの金利が下がると円高になる可能性が高くなるリスクがありますが、金利が下がると、アメリカの債券や米ドル建ての債券は価格が上昇し、アメリカの株なども、金利が下がると上昇する傾向があります。そのように為替が円高になりますが、資産価値が上昇することで、プラスマイナス0になって、担保割れのリスクを低減できるのではないかというロジックが、この証券担保ローンを使うなかではあると思います。

ただし、それは当然セオリー通りにいったらということです。100%その通りになるかどうかは正直わからないわけです。円高になりますし、そして債券の価格、株の価格どちらも下落するということも当然あり得ます。

例えば、担保割れまでの余力がトータルで40%あるとして、円高になって為替で-20%、債券価格や株が+20%になった場合、プラスマイナス0になるので、担保割れはありません。しかし、円高で−20%になり、株や債券も-20%に下落する可能性も当然あります。そうすると、トータルで-40%になりますので、担保割れになる可能性もあるわけです。

通常の経済のロジックで、アメリカの金利が上がったり下がったりすることによってということであれば、最初にお伝えしたような円高と資産価値の上昇になる可能性が高いと思います。円高と資産価格下落が同時に起こる可能性としては、やはり一番考えられるのは、日本の円金利の上昇です。日本の円金利が上昇することによって円の価値が上昇する、ドル安円高です。これによって円高になります。

また、例えば、同時にアメリカの財政不安が高まるとします。アメリカの財政不安は米ドル建ての債券に直結するので、そのような経済現象が起こると、同時に起こる可能性があるわけです。そのようなことが同時に起こると、やはり担保割れのリスクが高くなるので、絶対に起こらないと思わない方がよいです。その円高と資産価値下落は、同時に起こる可能性も一定程度あると想定しておくことが基本的に大事かと思います。

そのようなことまで考えて、2つ目のレバレッジの倍率をそれほど高くしないことが大事なのです。−10%や-20%になることもあるかもしれません。レバレッジ倍率が1.5倍程度であれば、耐えられる可能性が高いと思いますので、ほどほどにしておいた方がよいでしょう。

ポイント4)借入金利が上昇する可能性は高いと思った方がよい

基本的に日本円で借入すると思いますが、借入金利は上昇する可能性が高いと思った方がよいです。上昇するかどうかはわからないですし、決まっていないことではありますが、今の日本のインフレの機運や、日銀の姿勢、政府の考え方、そのようなものを総合的に考慮すると、やはり金利を上げる可能性の方が高いと思います。

例えば、アメリカと同じように0.25%刻みだとは思いますが、日本でも2024年に金利が少なくとも1回は上がる可能性が高いと思われています。もしかしたら2回上がるかもしれません。1回上がったら+0.25%で、2回上がったら+0.5%です。

2025年以降もインフレが継続したり、今の円安が続いたりしている場合、さらに金利が上がる可能性もあります。一番上がったとすると、2024年に2回、2025年2回上がると、トータルで1%借入コストが上がることになるので、証券担保ローンの金利も、現在1.数%だとしたら、2.数%くらいになるでしょう。

そうすると、米国債の利回りは4.数%ですので、差し引きの差が今まで3%程度だったものが、2%に減ってしまいます。このようなことが起こらない可能性の方が高いと思うのではなく、起こる可能性の方が高いと思った方がよいです。借入金利が上昇するのは、経済的には起こる可能性が高い事象だと思っておいた方がよいと思います。

そのようなことを織り込んで、既に金融機関や証券会社、プライベートバンクなどの金融機関によっては、証券担保ローンの金利が少し上がり始めている傾向があります。ですから、やはり今後の日本の円金利は上昇していく可能性の方が高いと思います。

証券担保ローンの借入が1%切っているときもありましたから、逆に、今まで日本がこれだけ低かったことが異常な状態でした。すごく金利が低いので、日本の富裕層の方に証券担保ローンを使うことが浸透しているというか、念頭にある方が多いのですが、海外であれば考えられないことです。金利が数%あると、借入コストで4%、5%になることが一般的なので、今後は日本もそうなっていく可能性が高いです。そのように思った方がよいでしょう。

ポイント5)借入しないとあなたの目標が本当に達成できないのか

そもそも資産運用の目標として、「本当に証券担保ローンで借入をしないと、あなたの資産運用の目標は達成できないですか?」これを改めて考えて欲しいです。例えば、目標の利回りが5%なのに証券担保ローンを使おうとしていないか、本当は5%でよいと思っているのに、証券担保ローンを使って6%や7%にしようとしていないか、考えてみてください。リスクもその分上がってしまいますが、本当に使う必要があるでしょうか。

毎年1,000万円のインカムゲインでよいのに、普通に自己資金で運用すれば1,000万円得られるのに、1,500万円得ようとしていませんか?投資では、このように欲をかくと、よくない結果になることが多いです。そのようなことになって欲しくはありません。

ただし、「どうしても借入をしないと本当に目標達成できない」「絶対に何年後に何億円作る」「10億円を作りたい」「毎年4,000万円のキャッシュフローが欲しくて、そのためには絶対に借入を使わなければならない」など、そのような目標があるのであれば、使っていただくしかないと思います。しかし、そうではない場合は使う必要はないということです。

海外のプライベートバンクで、証券担保ローンを使っている人は2割~3割ほどです。当たり前のように使って資産運用すること自体、少し異例なことなのです。日本の金利が低い状態だからこそ起こっている現象なので、普通の状態に戻った場合、当たり前ではなくなる可能性が高いでしょう。

「それを、あなたは今から本当にやりますか?」と改めて問いたいのです。基本的に、借入をしなくても自分の目標が達成できるかどうかをしっかり確認したうえで、本当に使わなければいけない場合は検討していただいてよいと思います。しかし、必要ないと改めて思ったのであれば、証券担保ローンを使わないという選択肢を選び、自己資金だけで運用していくことが基本的にはよろしいかと思います。

本日は「証券担保ローンで借入して資産運用するリスクの大きさを理解していますか?」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中