目次

はじめに

富裕層にとって、資産をどの資産クラスにどのように配分するのかは極めて重要な課題です。金融市場の不確実性に対処するために、ポートフォリオ(資産配分)を管理することで、リスクを抑え、資産を長期的に成長させることができます。

本記事では、資産配分の基本から、市場変動に強いポートフォリオの構築方法、分散投資の効果、リバランス戦略について詳しく解説します。資産を適切に管理する重要性を理解し、資産を成長させるための効果的な戦略を学びましょう。

富裕層が取り組むべき資産配分の基礎

バランスを考慮して分散投資

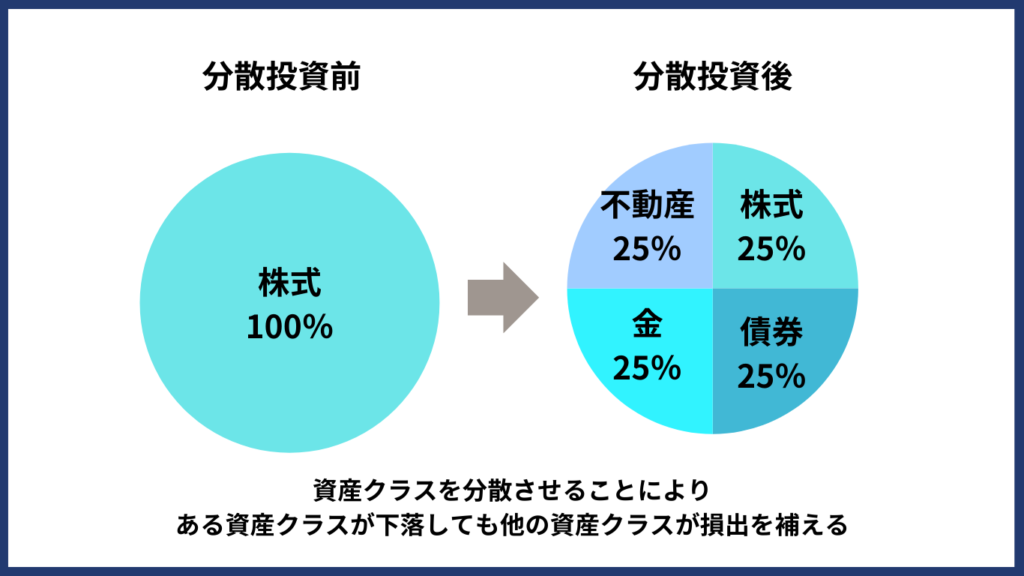

富裕層の資産配分は、バランスを考慮して分散投資することが不可欠です。株式、債券、不動産、プライベートエクイティなど、さまざまな資産クラスへ分散投資することによって、市場の変動に強いポートフォリオを構築します。

定期的なポートフォリオの点検とリバランス

また、定期的なポートフォリオの点検とリバランスにより、資産配分を最適化し、リスクを管理することが重要です。計画的かつ戦略的な資産配分と定期的なリバランスの実施により、富裕層は資産を保全しながら長期的な安定成長を目指すことが出来ます。

市場変動に耐えるポートフォリオの構築

市場の変動に強いポートフォリオを構築するには、分散投資が必要不可欠です。

具体的には株式、債券、不動産、金など、異なる資産クラスに投資することで、大幅なリスクを抑えます。たとえば、株価が急落した場合、株式比率が高いポートフォリオは大きなリスクを抱えることになります。

このような状況を避けるために、株式だけでなく、債券や不動産、金など、異なる動きをする資産クラスに分散投資をすることが重要です。これにより、ある資産クラスが下落しても他の資産クラスが損出を補うため、全体のリスクを分散できます。

また、定期的にポートフォリオのリバランスを行い、運用開始時の資産配分に戻すことで、安定したリターンを実現できます。

富裕層が取り組むべき分散投資の効果

富裕層にとって、分散投資は非常に重要です。株式、債券、不動産など、動きが異なるアセットクラスに投資することで、市場の変動に左右されないポートフォリオを構築しましょう。株式など経済状況に影響を受ける資産クラスだけでなく、経済が減速した場合に価格が安定する傾向にある金や国債なども保有することによって、資産保全を目指しましょう。

リバランスをする最適タイミングと効果的な方法

最適なポートフォリオを保つためには、リバランスをいつ、どのタイミングで行うべきかが重要です。投資戦略や市場環境によって異なりますが、年に一回など定期的に、また市場に大きな変動があった時にも速やかにリバランスを行うことが一般的です。

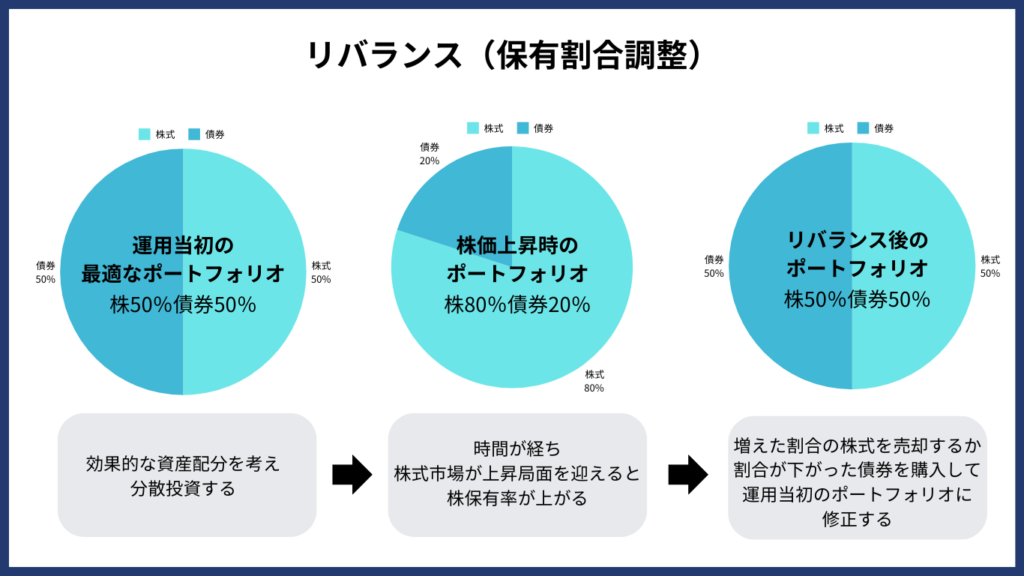

リバランスは、資産クラスの保有割合を調整し、最適なポートフォリオに戻すことを意味します。

リバランスの具体的な方法は、以下の2つです。

2.保有割合が下がった資産を追加で購入します。

これにより、保有比率の乱れを修正し、元の設定に戻します。

以下、具体的な例です。

このようなリスクを回避するために、リバランスが重要です。適切なタイミングで資産配分を見直し、株式を売却して保有比率を下げ、債券を購入して元の資産配分に戻します。これにより、ポートフォリオを調整し、長期的に資産を成長させることができます。

株価上昇時の効果的なリバランス戦略

株価上昇時には、ポートフォリオ内の株式の比率が高くなる傾向があるため、リバランスを行い、資産配分を調整することが重要です。

株式の比率が運用開始時より大幅に上昇した場合、その分の株式を売却し、その他の資産クラスを購入することで、資産配分のバランスを修正します。

これにより、特定の資産クラスへの過度な偏りを解消し、リスクをコントロールしながら、収益の安定を図ることができます。市場の動向を見極め、定期的に、また投資環境の変化時にリバランスを行い、ポートフォリオを適切に整えていきましょう。

市場の変動に合わせたリバランスの頻度

リバランスは、年に一度など定期的に行うだけでなく、市場環境に大きな変動があった際にも速やかに実施することが必要です。価格の変動により資産の保有割合も変わるため。市場の変動に合わせてリバランスすることで、リスクを管理しながら資産を成長させることが可能です。

自動リバランスと手動リバランスの選択

リバランスには、自動リバランスと手動リバランスの2つの方法があります。自動リバランスのメリットは、手間をかけずに最適なポートフォリオを維持出来ることですが、急激な市場変動に適切に対応できない場合があります。

一方手動リバランスは、投資家自身が市場変動を把握し、理想的なポートフォリオに調整できますが、専門知識と時間が必要です。

自動リバランスと手動リバランスのメリットとデメリットを理解し、どちらかを選択する必要があります。また、両者を組み合わせたハイブリッド手法を採用することも有効です。これにより、自動リバランスのメリットを享受しつつ、重要なタイミングでは手動調整を行うことで、柔軟かつ効果的にポートフォリオを管理できます。

資産配分とリバランスのポイント

富裕層は、適切な資産配分と最適なタイミングでリバランスを行うことで、資産を長期的に成長させることができます。市場の変動に強いポートフォリオを構築し、適切なタイミングでリバランスを行うことで、ポートフォリオの安定性を維持できます。有効な資産配分と効果的なリバランスを行うことで、リスクを管理しながら資産を成長させることが可能です。

ウェルス・パートナーは、富裕層向けIFAとして、専門的な知識と豊富な経験を活かし、資産管理プロセスを含め、お客様の資産運用をサポートいたします。無料個別相談も行っておりますので、ぜひお気軽に記事下のフォームからお申し込みください。

株式会社ウェルス・パートナー

ポートフォリオマネージャー

早稲田大学国際教養学部卒業後、大和証券株式会社へ入社。富裕層と会社経営者を中心とした資産運用のコンサルティング業務に従事。顧客の資産全体の最適化や会社経営者への相続対策まで支援をしたいという思いがあり、株式会社ウェルスパートナーに入社。