目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回は、「株価上昇で歪んだ資産配分をリバランスする富裕層の資産運用実例」というテーマをお届けいたします。

今年に入り日本株が上昇しており、またアメリカ株も以前から上昇しているので、ご自身の資産バランスが、「株価上昇によって歪んでしまっているのではないか」「株に資産が偏り過ぎているのではないか」と私たちにご相談いただき、資産の再配分をさせていただくことが増えてきました。

このように、「株価が上昇している」という市況もあるので、今回は株価上昇により資産配分が歪んだ富裕層の方のリバランス実例についてお伝えできればと思います。

68歳男性・会社経営者

ご相談時から5年前の資産配分

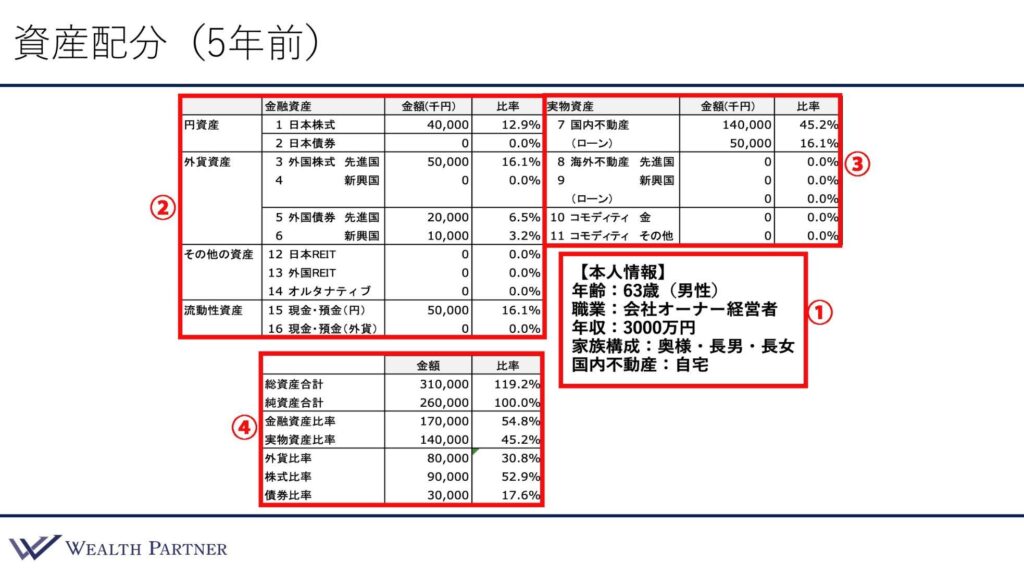

それでは、資産配分シートでリバランスの実例を見ていきましょう。まずは、ご相談いただく5年前の資産配分です。

ご本人様の状況(①)が右下です。

5年前のご相談者様のプロフィールになります。

・職業:会社経営者

・年収:3,000万円

・家族構成:奥様・ご長男様・長女様

国内不動産をお持ちですが、こちらは自宅でローンは国内の住宅ローンとなっています。

資産配分は左側(②)が金融資産で、右側(③)が実物資産です。今回のテーマである株式は、日本株式が時価相当で4,000万円、外国の株式は5年前の時価相当で5,000万円という資産配分でした。

他には、債券がいくらかあり、現金預金が5,000万円あるというのが金融資産の状況でした。

実物資産は右上にある通り、ご自宅として1億4,000万円の不動産があり、ローンは5,000万円という状況です。

全体のバランスは左下(④)で、純資産合計が2億6,000万円、総資産が3億1,000万円です。金融資産と実物資産の割合は金融資産が54%、実物資産が45%、外貨の比率は30%、金融資産に占める株式の比率は52%、債権比率は17%という状況です。

5年前はこのような資産配分だったということです。ただし、この5年前の状態だったとしても、株式の割合が高くなっています

ご本人様の趣味で株式投資を行っており、個別の日本株やアメリカの株なども持っていたので、このような資産配分の比率になっていました。

この5年前の状況から、株価が上昇するという背景がありました。続いて、5年後にご相談いただいたときの資産配分をみてみましょう。

ご相談時の資産配分

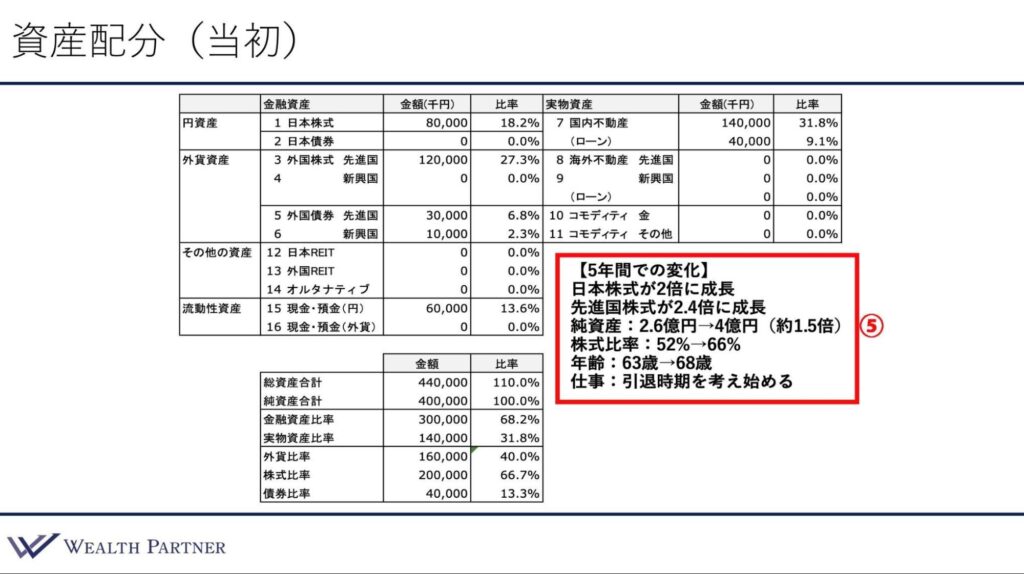

こちらは、株価がかなり上昇したという背景があり、5年後にご相談いただいたときの資産配分です。

ずいぶん変わっていると思うのですが、5年間での変化(⑤)を右下にまとめています。

1つ目は、日本株式が2倍に成長しているということです。もともと4,000万円だったのですが、これが2倍に成長して8,000万円となっています。日経平均でも5年間で1.7倍ほどに上昇しているので、個別で色々な株式に投資していると、同じように上昇されている方もいらっしゃると思います。

先進国株式はさらに上昇しており、2.4倍に成長しています。アメリカの株が中心ですが、先進国株式が5,000万円だったものが1億2,000万円まで増加しています。

純資産は株価上昇と他の資産である預金が増えたり、ローンが減ったりしているので、2.6億円だったものが4億円と約1.5倍に増加しています。

金融資産の株式比率はさらに上昇していて、5年前に52%だったものが66%まで高まっていて、かなり高い比率となっています。

また、ご本人様の年齢も当時63歳でしたが、現在では68歳、お仕事は5年前は現役バリバリという感じでしたが、60代後半になり引退時期を考え始めているということです。ご子息が会社を継がれるということで、後継者の方も決まっているので、いつやめてもよく、ご自身のタイミング次第という状況です。

このような資産状況の変化(株式比率の変化)、ご自身の状況の変化があり、ご年齢が63歳から68歳になり、仕事も引退時期を考え始めるようになりました。

このような状況などの変化も考えながら、資産を再配分して行くことが大事になってきます。

続いて、ご本人様の資産状況を含めて、リバランスのポイントをまとめています。

リバランスのポイント

リバランスのポイントは4つあります。

68歳年齢を考えると株式比率66%は高すぎる

1つ目です。68歳という年齢を考えると、金融資産に占める株式の比率が66%というのは高すぎます。

これは、どの年代の人でも株式比率66%というのは高すぎると思います。30代の方でも多すぎると思うので、減らさなければいけないと考えるのは当然でしょう。

引退すると収入がなくなりリスク許容度が下がる

2つ目です。引退を考えているということで、引退すると会社からの収入がなくなるため、ご自身のリスク許容度は下がります。そのようなことも相まって、引退が近い可能性が高いのであれば、株の比率は下げた方が良いと思います。

株式は趣味なのである程度は持っていたい

3つ目です。株式投資が好きで、趣味のようなところもあるので、「ある程度の範囲で持っていたい」というご希望がありました。

このような希望の方は、確かに多くいらっしゃいます。もともと株に投資していた方は、やはりある程度持っていたいという方が多いです。

相続対策もそろそろ考えていきたい

4つ目です。これまで相続対策を行ってこなかったので、「相続対策について考えていきたい」というご希望をいただいております。

60代前半から対策されている方もいますが、60代後半から始める方が多いと思いますので、適切なタイミングだと思います。

これらが資産をリバランスするにあたってのポイントでした。

こういった資産の状況であったり、ポイントを全て総合的に判断してリバランスしたのが次の資産配分シートになっています。

再配分した場合

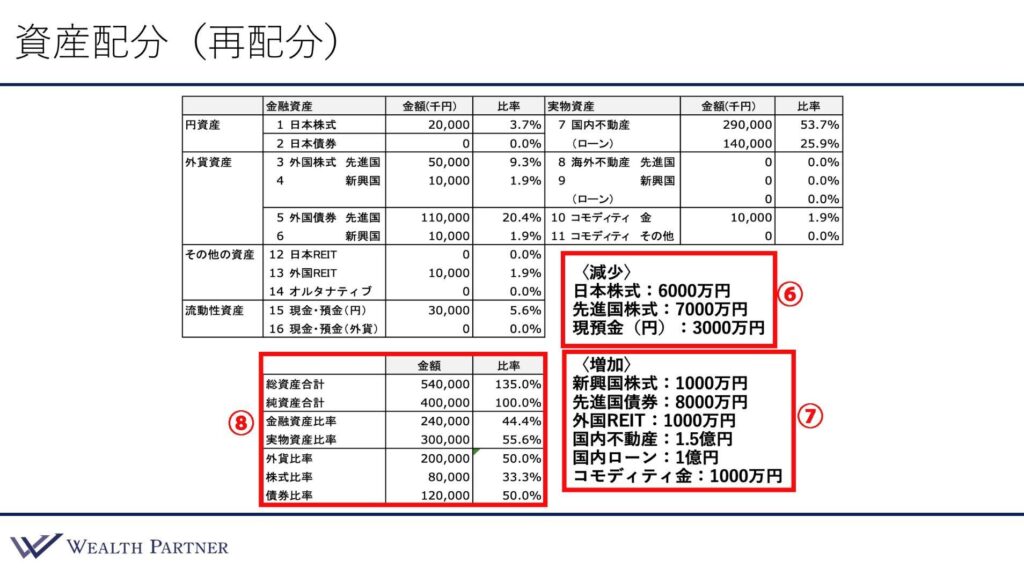

このように再配分させていただきました。

減少させる資産は右側(⑥)にまとめてあります。5年で2倍になった日本株式のうち6,000万円を売却、先進国株式を7,000万円売却、また現預金も3,000万円減らしています。

合計で1億6,000万円分の資産を減らして、別の資産を増加させています。

増加させる資産が右下(⑦)です。株式は全体的に多かったのですが、一方で新興国株式を持っていなかったので、1,000万円を増やしています。

そして、安定的に資産を運用して行くことや、外貨の比率が40%とそこまで高くなかったこと、会社を辞めると定期収入がなくなることなどから、先進国債券を多目に配分していて8,000万円増加させています。

それから海外不動産を持っていないので、インカムゲインを得る目的やインフレ対策として1,000万円を外国REITに配分しています。

他には相続対策の目的もあり、実物資産として国内の不動産に1.5億円投資しており、頭金5,000万円と借入として国内ローン1億円が増加しています。これは千葉県の1.5億円の賃貸アパートに投資したものです。

そして、コモディティの金に1,000万円投資しました。

これが再配分したポートフォリオになっていて、全体のバランスが左下(⑧)になっています。

当初のバランスだと、純資産4億円に対して総資産4.4億円だったので、レバレッジ比率は110%でした。これが純資産4億円に対して、借入が増えて総資産5.4億円になり、レバレッジ比率が25%高まり135%になったのでその分投資効率が上がっています。

金融と実物の割合で言うと、当初だと金融資産が68%、実物資産が31%だったので、7対3で金融のほうが多い状態でした。今回の再配分により、金融資産が44%と実物資産が55%ということで、実物資産が過半数以上に高まっていることで、国内のインフレ対策であったり、不動産投資をしているので相続対策にも寄与しており、良いバランスで持てるようになりました。

それから外貨比率ですが、当初だと40%と若干少ない印象でしたが、円安ドル高にとってニュートラルなバランスと言われる50%になっており、バランスが最適化されています。

あとは、今回のテーマである株式に関しては、66%と比率が高すぎたので、33%までとかなり下げています。

日本、先進国、新興国と合わせて株式の比率が33%ということで、それでもご年齢や引退可能性を考えると高いのですが、「これくらい持っておきたい」ということだったので、協議の上でこの比率にさせていただきました。

一方で債券に関しては、もともと13%しか持っていなかったのですが、比率を高めていただき50%になったので、現在は株より多めに債券を持っているというポートフォリオになっています。

これらがリバランスした後の資産配分になっており、どうしても株に資産が偏り過ぎてしまうと、値動きにより毎日資産が1,000万円単位で動いたり、リスク許容度が低い場合は不安になってしまい、株が多い状態がストレスになる可能性が高いので、リバランスすることで状況にあった資産配分に最適化して行くことが大事になります。

まとめ

それでは、今回のテーマである「株価上昇で歪んだ資産配分をリバランスする富裕層の資産運用実例」についてまとめていきたいと思います。ポイントは4つあります。

株価上昇で資産配分が歪んでいる富裕層が急増

1つ目です。株価上昇によって、資産配分が歪んでいる富裕層の方が急増しているというのが現状だと思います。もともと海外の株(アメリカ株)は上昇していたので、それにより株の割合が増えたという方も多いのですが、加えて最近では日本株もかなり上昇しているので、外国株と日本株のどちらの上昇もあって、株の割合が増えて資産配分が歪んでしまい不安になっているという富裕層の方が増えているようです。

そのようなわけで、今回のタイトルのような相談が増えているのだと思います。

まずは現時点での資産状況を正確に把握

2つ目です。大事なのは、まず現時点での資産状況を正確に把握するということだと思います。

先ほどの実例の方も、5年前は株の比率なども許容できる状態でしたが、その後株価が上昇したので、現時点で資産の棚卸しを行い、資産配分シートで「株の割合がこれくらい」「これくらいリスクを取って」ということを確認しないと、どのようにバランスすればよいのか分からないので、やはり現時点での資産状況を正確に把握することが大事だと思います。

株式比率が状況や希望に合ってなければリバランス

3つ目です。現時点の資産状況を正確に把握した上で、ご自身の金融資産に占める株式の比率が今の資産状況(客観的な状況)に合っていなかったり、比率が高すぎるなど、あとは先ほどの例のようにご年齢的に引退を考えている、または、ご自身の相場観に会っていないなど、そのような状態になっているのであれば、やはりリバランスをする必要があると思います。

株式から債券や不動産へのリバランスが王道

4つ目です。これは、あくまでも一番正解の確率が高い、王道というお話ではあるのですが、資産は大きくコア資産とサテライト資産に分けられると思っています。

コア資産というのは、どのような状況でも資産全体の土台になる資産クラスであり、預金や株式、債券、不動産だと思います。サテライト資産は、その他さまざまな資産があります。

現状で多いのは、コア資産の株式の割合が増えており、株を売却して他の資産にするという話なので、株を債券にするとか、不動産にするとか、コア資産間での資産クラスの移動が好ましく王道だと思います。したがって、そのような方向を基本軸として考えてリバランスを行っていくのが良いと思います。

今回は、「株価上昇で歪んだ資産配分をリバランスする富裕層の資産運用実例」というテーマをお届けしました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中