目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回は、「今、富裕層が米国債に投資する理由」というテーマをお届けいたします。

米ドル債券についての話になるのですが、今回はアメリカの政府が発行している米国債に関する内容です。2024年に入ってから数ヵ月経ちますが、最近米国債に投資される富裕層の方がかなり増えております。

したがって今回は、「なぜ富裕層の方が米国債に投資しているのか」という内容や「今、なぜ投資のチャンスだと思っているのか」という内容について紹介して行きたいと思います。

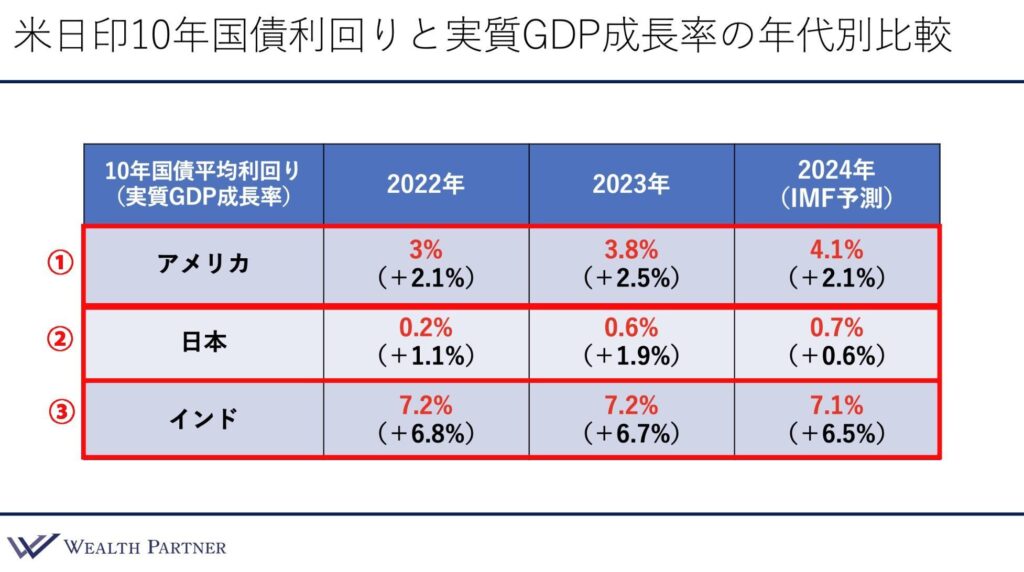

米日印10年国債利回りと実質GDP成長率の年代別比較

こちらの表は、アメリカ、日本、インドの各国10年国債利回りと実質GDP、つまり経済の成長率を2022年、2023年、2024年の年代別で比較したものとなっています。

なぜ、10年国債利回りと経済の成長率を比較するのかというと、だいたい10年国債の利回りは、経済の成長率に連動していることが多いからです。ここは、富裕層の方が「なぜ今、米国債に投資をしているのか」という理由にもつながっていますので、説明していきたいと思います。

アメリカ

まずアメリカ(①)から見て行きたいと思います。インフレが始まった2022年に関しては、10年国債利回りが3%、経済の成長率が前年比プラス2.1%という状況でした。ちなみに10年国債利回りは、その年の大体の平均利回りを表しています。つまり、10年国債利回りと経済成長率の格差は0.9%程度だったわけです。

2023年に関しては、10年国債利回りが3.8%、経済成長率がプラス2.5%、1.3%くらい米国債利回りが高かったということです。

2024年は、経済成長率が推計で、10年国債利回りは1月から3月まで3ヶ月間の数字なのですが、国債の利回りが4.1%で経済成長率がプラス2.1%という予想です。利回りと経済成長率の差はだいたい2%となっていますので、2022年〜2024年までの間に、0.9%、1.3%、2%と成長率よりも利回りの方が高くなっているととらえることができます。

したがって、経済の成長率と利回りというのは、やはり連動していく傾向が高いです。そして、経済成長率と利回りとの差が大きくなっていって、10年国債利回りの水準というのはかなり魅力的に見えてきている。つまり、「経済の実力と比較して利回りが高い」ということで、富裕層の方が「米国債に投資するチャンス」であると考えて、米国債への投資がかなり増えてきているということが分かります。

日本

ちなみに、日本とインドを見て行くと、日本(②)は10年国債の利回りが2022年から0.2%、0.6%、0.7%となっていて、経済の成長率は1.1%、1.9%、0.6%となっています。だいたい10年国債利回りが経済成長率よりも少し低いか、同じぐらいの水準となりますので、このようにほとんど同じくらいの状況だとすると、そもそも利回り水準が低いですし、多くの富裕層の方は「あまり投資の意味がない」と考えるわけです。

インド

続いてインドですが、新興国なので経済成長率も高くなっています。6.8%、6.7%、6.5%と非常に高い水準なのですが、これくらい成長率が高いとやはり利回りも高くなります。10年国債利回りの方は、7.2%、7.2%、7.1%となっているのですが、成長率と利回りの差だけを見ると、日本とインドよりもアメリカの方が大きく開いています。それくらい経済の成長実力よりも、一時的なインフレによってアメリカ10年国債の利回りが大きく上振れしているので、「今は投資のチャンスである」と考える方が多いのだろうと思います。

アメリカの現在の経済の成長率の実力を考慮すると、だいたい10年国債利回りは、2%〜3%くらいがニュートラルな利回りと考えられますので、利回り3%〜4%は投資のチャンスで、特に4%を超える場合は「比較的大きなチャンス」といえると思います。

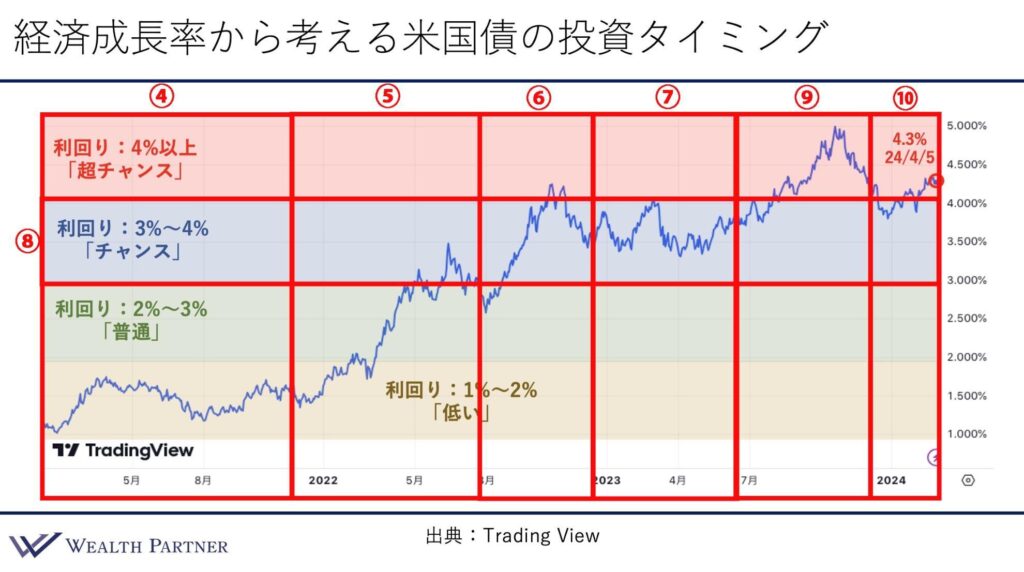

米国債の投資タイミング

こちらは、先ほど表でお伝えしたものをチャートで表したものになります。こちらでも、米国債の投資タイミングをみていきたいと思います。

過去3年のチャートになっていて、2021年の3月・4月くらいからの10年国債利回りの水準を表しております。色分けして利回りの水準を表しているのですが、最初の2021年などは1%〜2%くらいの利回りでした(④)。

これくらいだと、アメリカの経済の実力などを考慮すると、投資する妙味は低いのかなと思いますが、2022年の前半(⑤)くらいからインフレが高まってきたので、2%〜3%くらい利回りベースで普通の状況に戻ってきて、2022年の後半(⑥)くらいから3%〜4%くらいの利回りになってきました。そして、2023年の前半(⑦)あたりまでは、それくらいの水準が続いたので、3%〜4%くらいまで利回りがあったとすると、結構チャンスと捉えられると思います。これは青色のチャート(⑧)のタイミングです

そして「比較的大きなチャンス」と考えられる4%以上の利回りは、2023年後半(⑨)くらいからタイミングとして多くなってきて、2023年の年末などは一時的に3%台になったのですが、今年に入ってから(⑩)また4%以上が続くような状況となっております。

そして、本日4月5日時点だと、4.3%の利回りとなっています。したがって、「4%以上あったら比較的大きなチャンス」ということで、多くの富裕層の方が米国債に投資して高い利回りを得ているという状況になっております。

そして仮に4%を切ったとしても、またこの青色のレンジ(⑧)になってきたとしても、3%以上利回りがあればアメリカの経済の実力などを考えるとまだまだチャンスであると考えられるので、当面の間は米国債投資のチャンスであると考えて、多くの富裕層の方が投資されているのだと考えています。

まとめ

それでは本日のテーマ、「今、富裕層が米国債に投資する理由」についてまとめていきたいと思います。ポイントは4つあります。

経済実力で考えると利回り4%以上は「比較的大きなチャンス」

1つ目は、アメリカの経済の実力などを考えると、利回り4%以上というのは、「比較的大きなチャンス」と考えて良いと思います。

最初にお伝えしたとおり、アメリカの経済の成長率などを考えると、本来の利回りは2%〜3%くらいというのが相場だと思うのですが、そう考えると3%〜4%の利回りだと、普通にチャンスであると考えられますし、4%以上は「比較的大きなチャンス」ということがいえると思います。

次の米高金利がいつくるか誰にもわからない

2つ目です。現在、金利が高いのはわかったのですが、「金利の高いタイミングが次にいつ来るのか」は、誰にもわからないということです。

数年に1回くらい金利の高い状況が来るというのであれば、今投資しなくても、その時でもいいと思うかもしれないですが、今の4%超という利回りの状況というのは、15年から16年ぶりくらいの利回りなのです。したがって、かなり高い利回りのタイミングであって、次いつ来るのかといえば、10年後とか20年後の可能性が高いのです。

つまり、「今のうちに投資した方が良いのではないか」と多くの方が考えるわけです。経済の実力から考えると、アメリカの本来の利回りは3%くらいと多くの方が考えているのです。

しかし、一時的に2022年のコロナ明けのリベンジ消費とか、ロシアのウクライナ侵攻による原油高とか、そういった一過性のインフレによって、一時的に金利が押し上げられているのが現在の高金利なので、次にいつ高い利回りが来るかというのは、本当に誰もわからないわけです。

したがって、「今はチャンスである」と多くの富裕層の方が考えていると思います。

格付け間の利回り差が小さくなっている

3つ目です。債券の格付け間の利回り差がかなり小さくなっているというのも、理由としてあるのだと思います。どういうことかというと、米国債であればAA+とか、社債であればAとかBBBとか、債券ごとに格付けが決まっています。通常は、格付けが高い債券と中くらいの債券、低い債券で、利回り差がかなりあるものなのですが、この差が結構縮まっているというのが最近の傾向です。

したがって、格付けが低い債券でも利回りがそれほど高くない、つまり、米国債と大きく離れていないという状況になっています。

なぜかというと、景気が良く株高で、誰も債券を発行している会社が倒産しないと考えているので、世の中の倒産の予想確率が低くなっているのです。それによって、格付けが高い債券も低い債券も利回りの差があまりないという状況になっているのです。

そして、利回りの差があまりないのであれば、格付けが低い債券に投資する理由がほとんどありません。「それであれば、格付けが最高位の米国債に投資をすればよいのではないか」と多くの富裕層の方が考えています。格付けが高い米国債と格付けが低い債券の利回りを比較して、「この差であれば米国債に投資した方がよい」ということで、富裕層の方が米国債に投資をしているわけです。

これが2023年とか2022年であれば、もっと利回りの差が開いていたのです。格付けが低めの社債とか、BBBとか、Aなどの格付けの社債などは、現在に比べ米国債よりも利回りがかなり高かったのです。

これは、金融不安があったり、インフレが高まって企業が倒産するのではないかという不安があったからなのですが、現在はそれが限りなく小さくなっているので、「それであれば米国債でよいだろう」という流れになっているのです。

富裕層の大半が期待する年利回りが3%から5%

4つ目です。利回りのタイミングなどと関係なく、富裕層の方々の大半が求めている債券の利回りが3%〜5%ということです。

ほとんどの富裕層の方が、年利回り3%〜5%を得られる債券に投資したいと考えているわけです。そうすると、現在であれば米国債に投資しても4%の利回りが得られるので、米国債に投資をすれば自身の債券投資の利回り目標が達成できるのです。

米国債に投資をして目標を達成できるのであれば、さらにリスクを取って劣後債など格付けが低い債券に投資しなくてもよいということです。

米国債に投資しておけば、「自分の目的が叶う」可能性が高いということで、米国債に投資する方がさらに多くなっていると思います。

本日は、「今、富裕層が米国債に投資する理由」というテーマをお届けしました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中

が債券の種類について詳しく解説します!のコピー-300x157.png)