目次

はじめに

皆さんこんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日は、「富裕層がプライベートバンクで資産運用する本当の理由」という内容をお届けしたいと思います。

プライベートバンクとは、スイス発祥で富裕層の方の資産運用に特化している金融機関のことなのですが、私も前職はプライベートバンカーとして、富裕層の方の資産運用をお手伝いしてきたので、よく知っています。

やはり富裕層の方は、プライベートバンクで資産運用するということを一度は検討される方が多いので、そういったご相談も現在たくさんいただいております。

今回は、「富裕層の方がなぜプライベートバンクで資産運用するのか」という本当の理由について、わかりやすくご紹介できればと思います。

有価証券担保ローン

それでは早速始めていきます。プライベートバンクには、いろいろな機能があるのですが、大まかにいって富裕層の方がこういう機能を当てにして、プライベートバンクで取引してるというのが、これまで何度か紹介している有価証券担保ローンです。

有価証券担保ローンとは、その金融機関で運用している有価証券、つまり株や債券、ファンドなどを担保にして、お金を借りる機能のことです。

この有価証券担保ローンを使うことを期待して、プライベートバンクで取引されている方が多いというのが実態になっています。

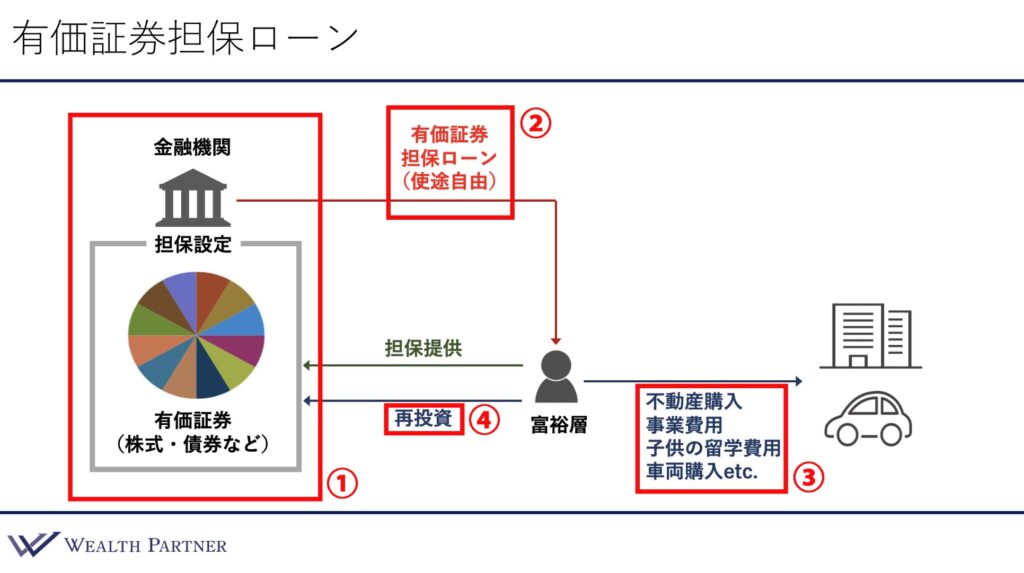

簡単に、どういうイメージかということをおさらいすると、このイラストの通りです。

富裕層の方は株や債券などを、ポートフォリオの中でいろいろ保有していると思うのですが、それをプライベートバンクの中で担保に設定します(①)。

そして、赤いラインで書いてありますが有価証券担保ローンとしてお金を借ります(②)。有価証券担保ローンの特徴としては、使途自由なので何に使ってもよいわけです。

借りたお金を③のとおり、不動産購入に充てたり、事業費用に充てたり、お子様の留学費用に充てたりできます。

また、多くの富裕層の方が行っているように、プライベートバンクで再投資(④)するとか、またその有価証券を担保に設定することもできます。

つまり富裕層の方は、このような証券担保ローンの機能を期待してプライベートバンクで取引しているというのが実は一番多いパターンです。

富裕層は「ROE」で考える

なぜ、富裕層の方が証券担保ローン機能を期待してプライベートバンクで運用しているのかというと、やはり富裕層の方の場合、「ROEで考える」という発想が多いからです。

ROEは何かというと、手元資金や自己資金に対する利益の割合・率のことをROEというふうに呼びます。

普通は、3億円あったら3億円をそのまま運用するので、5%で運用できたら運用の利益率は5%ということになります。

この3億円を元手にして、有価証券担保ローンで1.5億円借り入れして、4.5億円で運用した場合、運用金額自体が増えていますので、それ(4.5億円)×5%になるわけです。

つまり、自己資本に対する運用の利益率というのは、5%より高まってくるということです。このROEという発想は 主に会社を経営されている経営者の方であったり、会社オーナーの方が会社を経営するにあたって、一般的な指標であり、考え方です。

会社を運営するために、自身が出している自己資本だけではなく、銀行からの借り入れなど、そういったものを使うのが一般的だからです。

そういったものを使うことによって、自己資本に対する利益率を高めるという発想が、富裕層の方ほど自然ということです。

したがって、富裕層の方は資産運用においてもROEを意識して、「証券担保ローンを使えた方がよい」ということになって、プライベートバンクで運用する方が多いわけです。

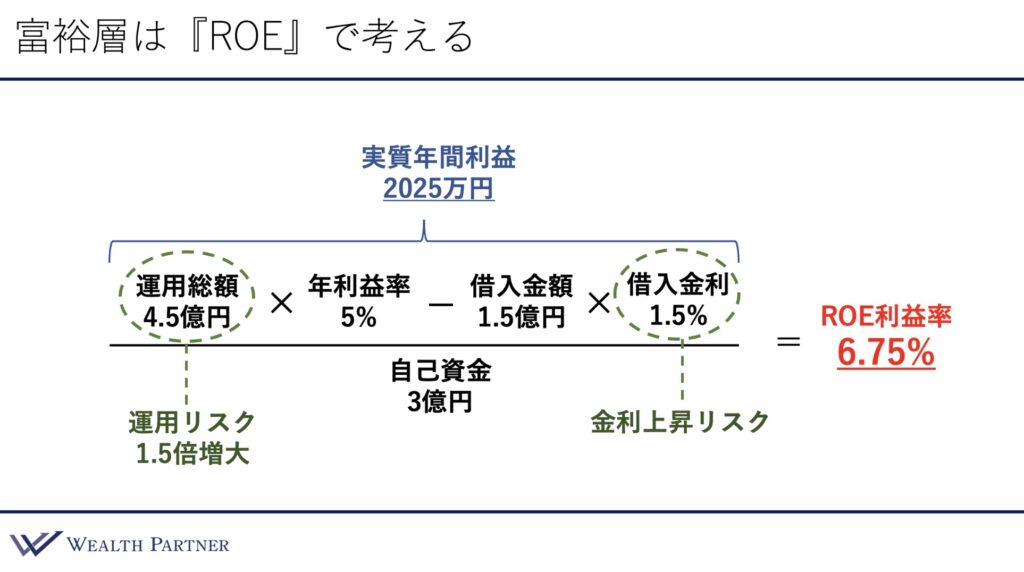

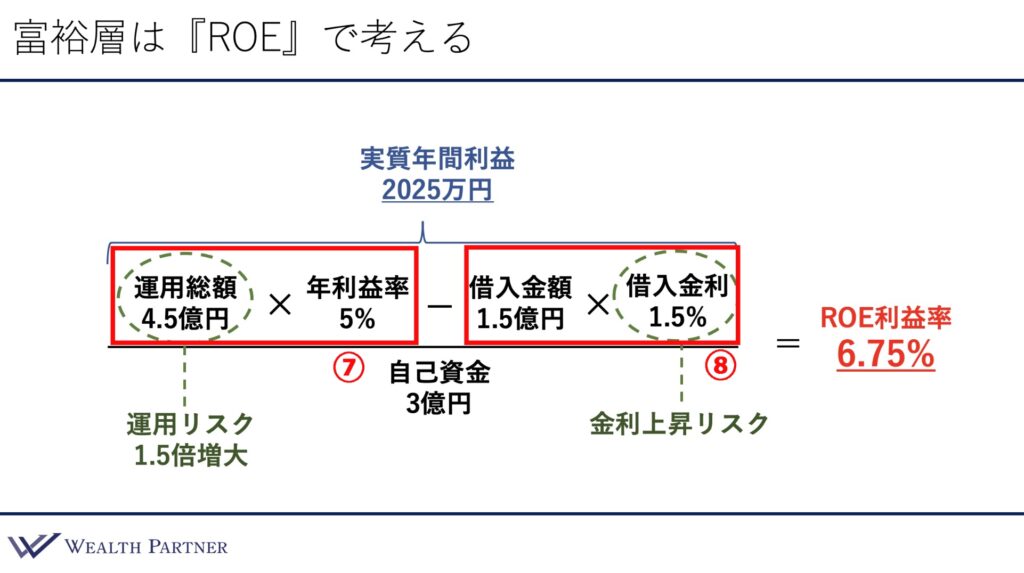

では、資産運用における有価証券担保ローンを使ったROEの考え方について、計算式を見ていきたいと思います。

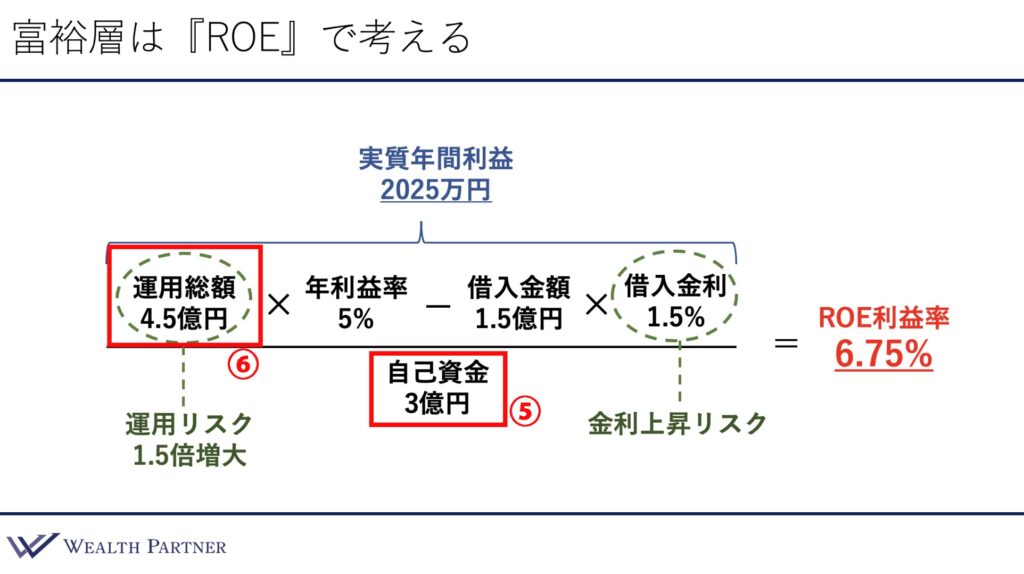

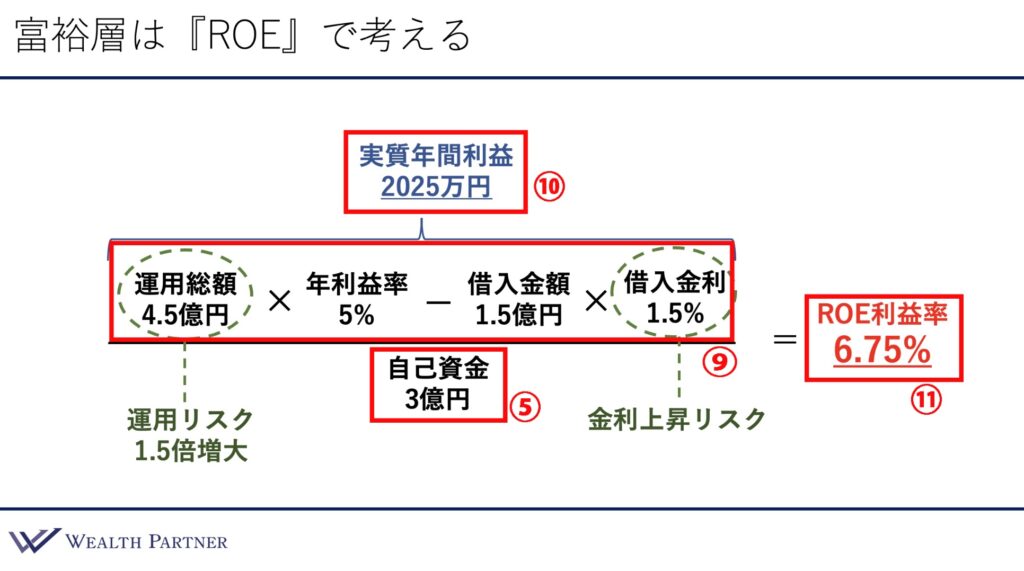

この富裕層の方がプライベートバンクに元々預けていた資金が、自己資金として3億円(⑤)あるという前提で考えたと思います。

ROEを計算するにあたって、分母に自己資金3億円(⑤)を入れます。分子に何が入るのかというと、運用総額4.5億円(⑥)となっています。

つまり、自己資金3億円を担保にして1.5億円の借入を行うと運用総額が4.5億円になります。

その4.5億円×年間の利益率、プライベートバンクで行っている運用の利益率が5%だとすると、4.5億円×5%(⑦)というのが運用に対する表面上の利益ということになります。

ただし、それで終わりではありません。そこから引かなければいけないものがあって、それが借入のコストです。

証券担保ローンの場合でも不動産と同じように、借入金額に対して金利が発生しますので、借入金1.5億円×借入金利1.5%で計算(⑧)すると、それが年間の借入コストということになります。

そして、運用総額×年利益率-借入金額×借入金利で計算(⑨)すると、実質の年間の利益(⑩)が出るわけです。

それがこの計算だと2,025万円ということになり、それが分子になります。

ちなみに、2,025万円という利益ですが、何もせずに3億円×5%だと1,500万円なので、1,500万円から2,025万円に年間の利益が増えるわけなので、35%も実額ベースの利益が増えているということです。

そして、自己資金(⑤)を分母にして、分子に実質的な年間利益(⑩)を入れた率で計算すると、ROEの利益率が出るのですが、それが⑪の6.75%となります。

元々の運用の年間利益率は5%ですから、そこから1.75%上がって6.75%、ROEつまり、自己資本に対する利益率が上がっているということなので、それくらい運用効率が上がっている、それぐらいの利益率で自己資金を運用できているということになります。

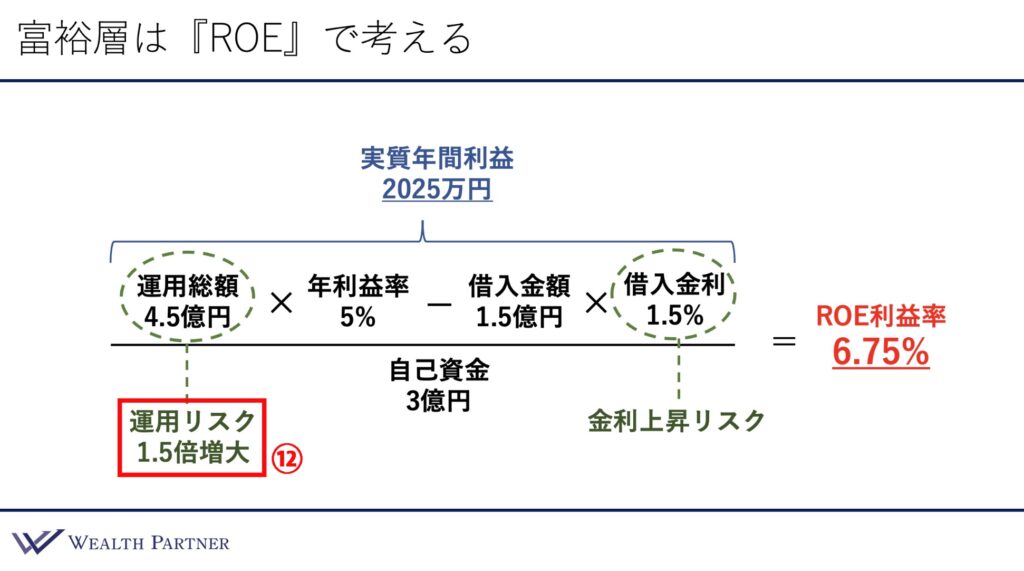

こういったメリットがあるので、富裕層の会社オーナーの方とか、現役の会社経営者の方だと、「証券担保ローンを使って運用した方がいい」という発想になるのですが、ただ一方でリスクも増大するわけで、その点を見落としている富裕層の方も多いので、あらかじめお伝えしておきたいと思います。

ROEが高まるというのは、証券担保ローンを使った運用においては良いことなのですが、一方で高まるリスクも結構あります。

運用総額が自己資金3億に対して4.5億円なので、運用資産が1.5倍に増えているわけです。

ということは、投資のリスク自体も1.5倍(⑫)に増大していると考えてよいわけです。

では、運用している有価証券の価格が10%下落した場合で考えてみましょう。

自己資金が3億円のとき、10%の下落だと3,000万円のマイナスなのですが、運用総額が4.5億円になっていますので、10%下がって4,500万円のマイナスとなるわけです。

どちらも 自己資金3億円に対して、この運用のマイナスがヒットしてくるわけになりますので、単純に借入をして運用しているのは、借入している分、運用リスクが増大していると考えるのが正しいリスクの捉え方になります。

このように、単純に運用リスクが増大しているというのが一つのリスクです。

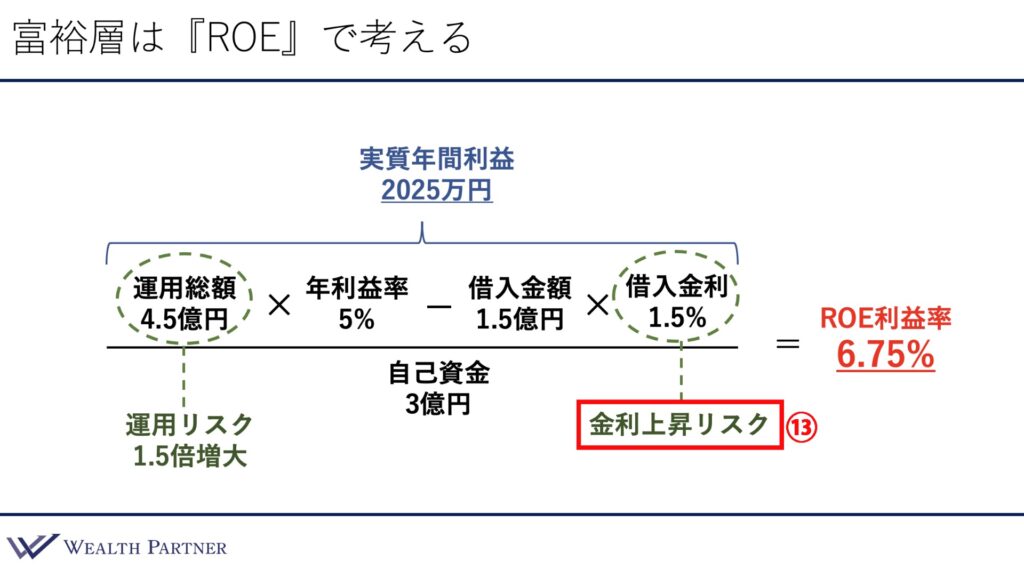

もう1つが右側に記載されているとおり、金利上昇リスク(⑬)です。

この計算式は、前提として借入金利1.5%で計算しています。

ただ、この借入金利は、円で借りることが前提になっているのですが、現状で世の中の金利が低いのは円くらいですから、基本的に円で借入を行うことが多くなっています。

当然、日本も金利が上昇していく可能性があって、マイナス金利解除とも言われていますので、当然金利上昇リスクは他の円建ての借入と同様にあるわけです。

例えば、日本の短期金利が上がって、つまり期間が短い金利が1%上がったとすると、借入金利は現状で1.5%ですが、それに対してプラス1%されたのが借入金利になるわけです。そうすると借入金利は2.5%になります。

では、金利が3.5%上昇したとします。そうすると年利益率5%と同じだけの借入金利ということになりますので、借り入れして運用している意味がなくなるということです。

このように、やはり日本の金利上昇リスクも当然あるわけです。

運用リスクが増大するとともに金利上昇リスクも増し、あとは有価証券を担保にして借り入れをしていますので、価値が下がって担保割れになってしまうとか、そういうリスクもあり、もちろんいいことばかりではありませんので、その点も理解した上で、プライベートバンクを活用していくことが必要だと思います。

まとめ

それでは、「富裕層がプライベートバンクで資産運用する本当の理由」のまとめができればと思います。まとめは4つあります。

PBの真価は「有価証券担保ローン」の活用

1つ目は、PB(プライベートバンク)の真価は、有価証券担保ローンの活用というのキモになっているということです。

多くの富裕層の方が、その機能を期待してプライベートバンクで運用しているということです。

プライベートバンクも、その他の金融機関、日本の証券会社や銀行なども、金融商品自体のラインナップは、そこまで大きな差はないというのが私の認識です。

かなりオープンリソースになっていますので、どこの証券会社やプライベートバンクでも、取引できる株式や債券に違いがあるかといえば、あまり変わりません。

ある程度金融資産にアクセスでき、しっかりと分散されたポートフォリオを組めれば、それなりの運用ができるわけです。

したがって、結局は有価証券担保ローンという機能のところで、プライベートバンクを利用されるという方が富裕層の場合は多いのかなと思います。

次の議論として、どこのプライベートバンクがよいのかという話があると思うのですが、これがまた大体同じです。

どこの有価証券担保ローンがよいとか、ここのプライベートバンクがよいとか、こういう話があるかと思うのですが、この条件はほとんど一緒です。

金融資産ごとの担保の掛け目、金利とか、どういう通貨で借り入れできるとか、もう本当に大体一緒なので、ご自身が好きなプライベートバンクとか、ブランディング的に好きな金融機関とか、あとは懇意にしている担当者の方がいるプライベートバンクで取引すればよいだろうと思います。

富裕層は資産運用のROEを高めるニーズが強い

2つ目は、なぜ富裕層の方が証券担保ローンを使うのかということです。

これは、やはり富裕層の方には、元会社オーナーや現役経営者の方が多いので、資産運用においてもROE、つまり自己資本に対する運用の利益率の高さを意識される方が多く、証券担保ローンのニーズも高いということです。

証券担保ローンは便利だが投資リスクも高まる

3つ目は、先ほどの計算式のところでお伝えしたように、確かに証券担保ローンは便利なわけです。資金使途も自由ですし、再投資するとROEも高められます。

しかし、当然ですが借入した分、投資のリスクも高まるということは、強く認識した方がよいということです。

借入した倍率に応じて、増やした運用総額に応じて、投資リスクが増大しますし、金利上昇リスクもありますし、担保の資産価格が下落すると、担保割れで運用を強制終了しなければならないというリスクもあります。

つまり、実は多くの富裕層の方にとって、本来はそこまで必要ではない金融機関の機能というのが証券担保ローンでもあるわけです。

一部の「ROEを高めたい」、つまり自己資本に対する利益率を高めて、元手の資金に対して7%から8%など、高い利益率で運用したいという富裕層の方には必要な機能かもしれないですが、その他の4%が5%程度の利益率で資産を増やしたいという方、そこまでリスクを取らずに保守的に運用したいという方にとっては、本来は無用の長物ということがいえると思います。

私が前職で在籍していたプライベートバンクのお客様でも、有価証券担保ローン証券を利用している方はいたのですが、やはり明らかに借り入れをしすぎて、リスク過多になっている方も多くいらっしゃっいました。

「そんなにお金があるのに、そこまで増やす必要があるのだろうか」という証券担保ローンの利用をしている方も多かったので、どうしてもリスク過多になりやすいわけです。

したがって、そもそも保守的に運用されたい方にとっては不要な長物といえるのかなと思います。

PBは預かり残高10億円以上が重要顧客の基準

4つ目は、プライベートバンクの預かり残高の基準です。

最低の預かり残高と別の基準があります。最低の預かり残高というのは、プライベートバンクに口座を作るために、最低限必要になるお金ということです。

これは銀行が設定する金額になっていて、大体日本円で3億円とか5億円とかのプライベートバンクが多いと思うのですが、そういった口座を作るための最低限の基準ではなくて、やはり重要なお客様として丁重に扱ってもらえる基準というのがあるわけです。

それは、銀行として数値化してるとか、明確に明示してるものではないんですけども、当然あるわけです。

私が今までの11年間、プライベートバンクの経験で、「どれくらい以上の残高が重要顧客として認定されるか」というところでいうと、やはり有価証券のトータル預かり残高で10億以上とか預かっていないと重要顧客という位置づけではないというのが私の認識です。

これはプライベートバンクにもよるのですが、残高が少ない、4億円から5億円くらいだとラップ口座みたいなパッケージで運用するいう提案しかしない、そういったプライベートバンクも、最近増えてるようです。

したがって、プライベートバンクでいろいろな機能をフル活用して運用したいという希望であれば、やはり10億以上とか20億以上とかを預け入れて、重要顧客と認定してもらって、しっかり運用できるという資産背景の方が、本来活用するべきなのがこのプライベートバンクといえるのだろうと思います。

今回は、「富裕層がプライベートバンクで資産運用する本当の理由」という内容をお届けしました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中

とプライベートバンクの違いとは?-1-300x169.jpg)