目次

はじめに

皆さん、こんにちは。株式会社ウェルスパートナー代表の世古口です。

本日のテーマは、「富裕層の有価証券担保ローン完全攻略#1【基本】」です。運用している金融資産を担保にしてお金を借り入れる、有価証券担保ローンという金融機関の機能について集中的にお話しさせていただくシリーズものをお届けします。有価証券担保ローンは、実際、私たちのお客様の富裕層の方々からご相談をいただき、よく利用されている機能です。今回はシリーズということで、まとめてわかりやすく、かなり中身が濃い内容にできればと思いますので、ご参考になさってください。

アジェンダ

全4回のシリーズですので、1回目になる今回は、まず全体像をお伝えします。こちらが全4回のアジェンダです。

1回目は基本編で、有価証券担保ローンとは何か、そもそもの仕組みや種類、基本的な機能、どのようなメリットがあるのかなどをお伝えします。2回目は使い道、3回目はリスク管理、4回目は実践です。今回は#1の基本についてお伝えしましょう。

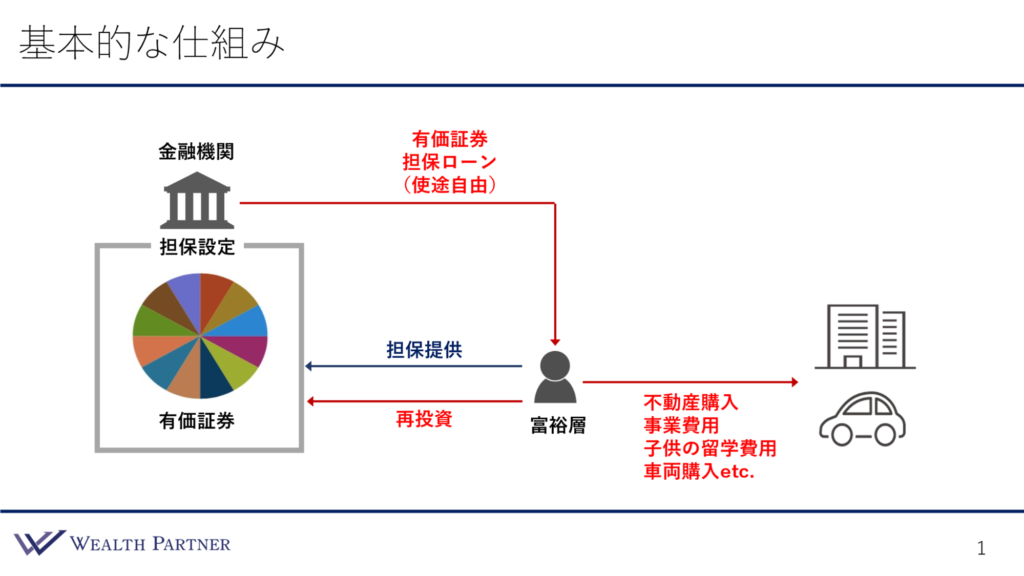

基本的な仕組み

こちらが有価証券担保ローンの基本的な仕組みを表したイラストです。今回は、富裕層の方がこの有価証券担保ローンを利用するイメージで見ていただきます。

左側に金融機関があり、これは証券会社や銀行のイメージです。この金融機関で富裕層の方が有価証券のポートフォリオを持っているとします。金融機関に株式や債券、投資信託などの有価証券を保有し、金融機関で有価証券を担保設定(富裕層の方が金融機関に担保提供する)してお金が借りられるという仕組みです。このようにして、この有価証券担保ローンが富裕層の方に提供されるわけです。

担保にしている金額によっていくら借りられるかが決まります。2億円の有価証券を担保にした場合、50%の1億円を借りたとしたら、この富裕層の銀行口座に1億円が振り込まれます。

有価証券担保ローンの特徴としては、有価証券担保ローンで借りたお金の使途は、基本的には自由に使って良いことになっています。富裕層の方にとっては、非常に使い勝手が良い、何に使っても怒られないというような資金になっています。これが有価証券担保ローンの特徴です。

例えば、不動産の担保ローンであれば不動産に投資することにしか使えませんし、自動車ローンであれば自動車を購入することにしか使えません。基本的にローンは多くの場合、目的が限定されているのが一般的ですが、「何に使ってもいいです、どうぞ」と使い道が自由なところが、有価証券担保ローンの大きな特徴といえます。

ですから、お金を借りた富裕層の方は、例えばお金を貸してもらった金融機関で、担保にしている有価証券と同じような金融資産などにまた改めて投資をして、株や債券や投資信託を購入するなど、再投資に使うことができます。また、イラストの右側のように、ご自宅を購入する際の頭金に使ったり、事業を行っていたら事業の費用に充てたり、お子様の留学費用に充てたり、車を購入したりなど、どのような用途にでもお金を使えるのが有価証券担保ローンの特徴です。これが有価証券担保ローンの基本的なイメージです。

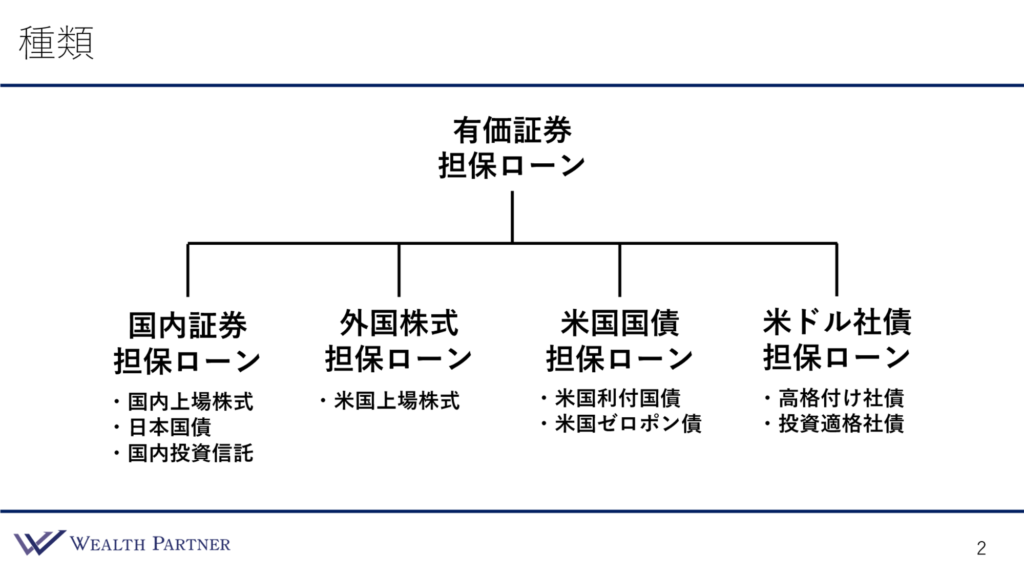

種類

次は種類についてお伝えします。有価証券担保ローンと一括りに言っても、それは総称です。担保にする資産によって、有価証券担保ローンはいろいろな種類に分かれているので見ていきましょう。

こちらのイラストをご覧ください。金融商品を担保にしてお金を借りるローンの総称をイメージしたものです。国内証券、外国株式、米国債、米ドル社債など、それぞれ担保にする資産によって呼び方が分かれています。

国内の上場株式や日本国債、国内投資信託などの国内証券を担保にするときは、一番左の国内証券担保ローンを使い、米国・ニューヨークに上場している株式などを保有し、それを担保にローンを借りる場合は、外国株式担保ローンを使います。米国国債の米国利付国債や米国ゼロクーポン債などを担保にする場合は、米国国債担保ローンになり、皆様が投資されているような米ドル建ての社債、基本的に格付けが高い債券でなければ担保にできませんが、そのような高格付けの社債や、投資適格債以上の社債を保有されていると、米ドル社債担保ローンが使えます。このような機能の担保ローンに分類されます。

一言に有価証券担保ローンと言っても、金融機関に保有していて、担保に提供する資産の種類によって、使っているローンの機能が異なることを覚えていただければと思います。

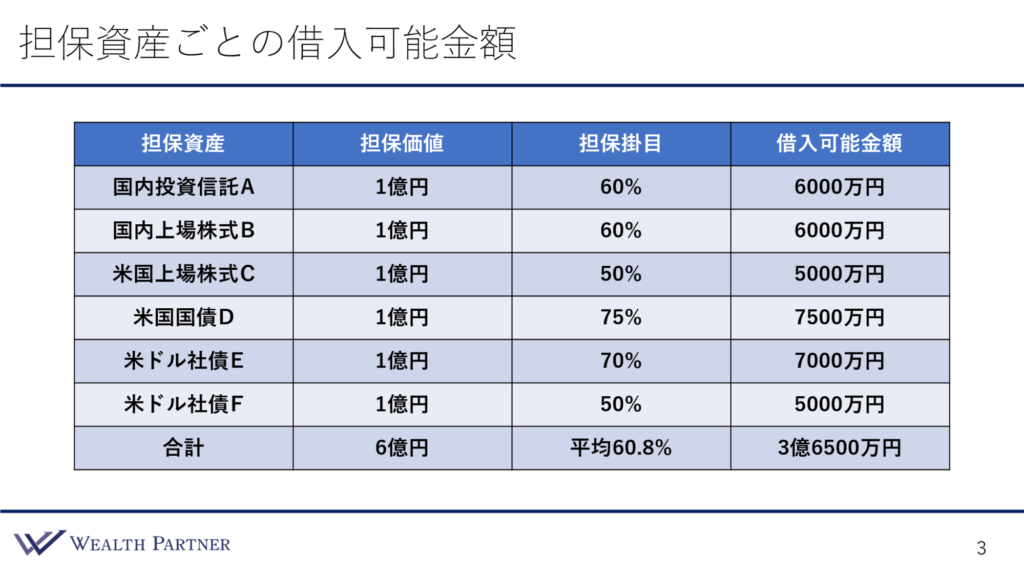

担保資産ごとの借入可能金額

具体的な話に入りましょう。有価証券担保ローンは、担保にする資産ごとにどれぐらいのお金が借りられるのかという借入可能額が変わってきます。それを「掛目」と言います。担保にする資産の安全性や流動性などによっていくら借りられるかが大体決まっています。詳細には金融機関やその時の状況によって異なりますが、今回は一例として、この資産はこれぐらいの掛目であるというものをお示しします。ご参考にしていただき、ご自身が保有されている資産の掛目のイメージを持っていただければと思います。

こちらの表をご覧ください。一番左側が担保にする資産のイメージです。国内投資信託や株式、米国上場株式、米国国債、米ドル社債、E、Fとありますが、同じ社債であってもその社債によって掛目が変わってきます。次の列が担保資産の価値です。今回は分かりやすいように、全て1億円の時価評価で表現し、合計6億円です。証券担保ローンの機能がある金融機関でこれらを保有しているイメージで見てください。

担保価値に対してこれぐらい借り入れることができるというのが、担保掛目です。例えば国内投資信託Aを担保にした場合、担保掛目は60%であることが多いので、借入可能額1億円×60%で6,000万円借りることができます。

国内上場株式Bの場合も担保掛目は60%になることが多いです。プライム市場に上場し、流動性もそれなりにあり、いつでも売却できるような時価総額数千億円以上の株式であれば、掛目60%で6,000万円借入できます。

米国上場株式の場合、掛目が50%のものが多いので、5,000万円借入可能です。米国国債は格付けが高いですし、資産としての価格の安定性も高いので、掛目は75%と高くなっています。1億円を担保にして7,500万円の借入が可能です。

米ドル社債Eは掛目が70%です。この米ドル社債Eは、AA、AA-、AA+など格付けが非常に高く、例えばアメリカのGAFAなどの巨大なネット企業が発行しているような高格付けの米ドル社債をイメージしています。このような高格付けの債券は、掛目が70%ほどで、限りなく米国債に近いイメージであることが多いです。掛目が70%であると、借入可能額は7,000万円になります。

最後の米ドル社債Fは、投資適格債~A+くらいまでの格付けの社債のイメージです。この場合、掛目は50%のことが多いので、借入可能額は5,000万円になるわけです。

先ほどもお伝えしましたが、この掛目は、金融機関やその時の状況、資産の詳細によって変わってきますので、この限りではありません。基本的に資産クラスごとには、大体これ前後程度の掛目になることが多いと思います。

全体として、担保資産合計は6億円、価値で言うと、このポートフォリオは6億円になりますが、その平均の掛目は60%程度になり、この資産全部を担保にすると、借入可能額は3億6,500万円になります。金融機関で保有しているこのような有価証券を担保にすると、3億6,500万円を借りることができるというのが、有価証券担保ローンの全体の借入可能額という考え方になります。

もちろん、この3億6,500万円をそのまま丸ごと借りてしまうと、保有している資産、担保が価格下落することによって追証が発生するリスクもあります。借入可能額全てを借りるとリスクが高いので、適切な範囲で借入をすることによって、借りたお金を再投資したり、不動産購入資金に充てたりして投資効率を高める、資産運用の効率を高めるというのが、有価証券担保ローンの機能になるわけです。

まとめ

今回の「富裕層の有価証券担保ローン完全攻略#1【基本編】」をまとめます。ポイントは4つです。

ポイント1)保有有価証券を担保にした使途自由の借入金

金融機関で保有している有価証券を担保にした借入ですが、資金使途が自由であることがこの証券担保ローンの一番の特徴ではないかと思います。それを金融資産に再投資してもいいですし、不動産の購入資金に充ててもいいという使い勝手の良さが、富裕層の方にとってはメリットがあるので、多くの方が利用されています。

ポイント2)担保資産によって掛目、借入可能金額が決まる

担保にする資産によって担保掛目や借入可能額が決まってきます。その担保する資産が重要になってくるのが特徴です。

ポイント3)借入金額は数千万円以上から取り組み可能

借入の最低金額は、金融機関ごとにかなり低く設定されています。ただし、お金を借りるので、審査やさまざまな資料提出が必要です。金融機関側も、借入する方もかなりの手間が発生するので、手間やコストに対する効果を考えると、基本的には数千万円以上の借入を考える場合に取り組んでいくというのがいいと思います。数千万円借りるということですので、担保にする金融資産としては、1億円以上担保にできて数千万円以上借入する場合を基本にして検討するのがよいでしょう。

ポイント4)借入金利は資産背景、属性次第で0.8%~1.5%

皆様が気になる借入金利です。金利に関しては、担保資産だけではなく、お金を借りる方の資産全体の背景や、その方の属性、上場会社オーナー、会社売却した富裕層、未上場会社オーナーなどの属性や資産背景によって決定することが多いと思います。借入金利は、このような有価証券担保ローンを提供されている金融機関や属性によって変わりますが、基本的には円で借入して、トータルの年間の金利で0.8%~1.5%が多いです。ですから、属性が良ければ良いほど金利が下がるということになります。

ここには書いていませんが、借入の返済にも特徴があります。不動産担保ローンの場合、住宅ローンを組まれている方はご存知かと思いますが、借入の返済時に元本も返済することになっています。利息と共に元本も返済するので、キャッシュフローが結構出ていくことになります。借入返済は元本の部分が多いので、結構たくさん返さなければいけません。

一方で、この有価証券担保ローンの場合は、返済するのは金利の部分、利息の部分だけでいいのが基本です。ですから、借入金利で最初に設定する1%の利息であれば、1億円借りて年間で100万円の利息の分だけ返済すれば、基本的に借入元本は変わらずにそのまま継続されるというのが一般的です。その点は、不動産担保ローンなどと異なる特徴ではないかと思います。

本日は「富裕層の有価証券担保ローン完全攻略#1【基本】」という内容でお届けさせて頂きました。#2の【使い道】も是非ご覧いただければと思います。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中