皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

目次

はじめに

本日のテーマは、「上場会社オーナーの自社株担保ローン最新活用事例」です。多くの上場会社オーナーが取り組まれている施策として、ご自身が保有している自社の上場株式を担保にして金融機関から資金調達する「自社株担保ローン」というものがあります。2023年はこの「自社株担保ローン」に取り組まれる会社オーナーがすごく増えている背景があります。私たちのお客様や私の知り合いにも活用していない方はいないのではないかというほど、取り組まれている方が多いです。今回は、上場会社オーナーに自社株担保ローンの取り組みが増えている背景や、最新の自社株担保ローンの活用事例、条件例、また、私なりの自社株担保ローンに関する考え方についてお伝えします。

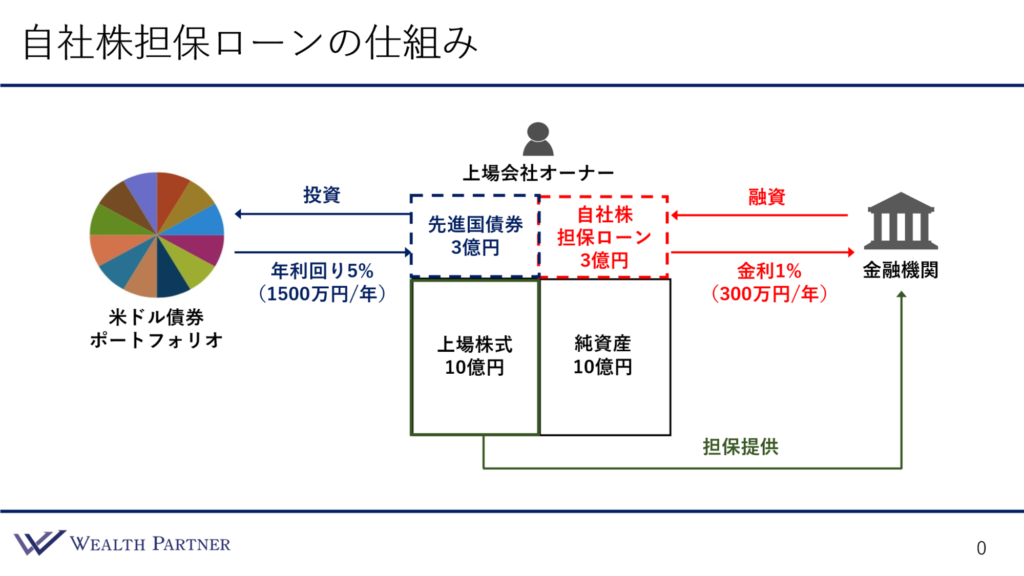

自社株担保ローンの仕組み

ご存知の方もいらっしゃるかと思いますが、あらためて「自社株担保ローン」の仕組みについて分かりやすくご説明します。

上記のイラストをご覧ください。上場して数年しか経っていない上場会社オーナーの場合、まだ自社株式を売却しておらず、キャッシュがあまりない方が多くいらっしゃいます。つまり、「キャッシュはないが、上場株式はたくさんある」という状態の方です。そのような方の場合、自社株担保ローンを使うことが多いです。

こちらは、個人のバランスシートになっていまして、上場株式を10億円持っています。この10億円を金融機関(主に証券会社)に担保提供し、融資を受けるのです。今回の例の場合、自社株担保ローンによって3億円調達し、右上の負債に借入として3億円が増えます。この3億円は預金のままにしておくのではなく、金融資産や不動産に投資するのですが、この場合は先進国債券に3億円投資し、一番左側の米ドル債券ポートフォリオに投資すると、年利回り5%程度で運用できるので、この上場会社オーナーに毎年1,500万円のインカムゲインが入ってきます。

融資には借入コストがあるので、金利が1%、3億円借りているので毎年300万円の金利コストが発生しているという形です。米ドル債券で年利回り5%(1,500万円)の利益を得て、金利1%(300万円)のコストを毎年支払っていくと、この上場会社オーナーに毎年4%(金額ベースで1,200万円程)の利益が残ります。

このように上場株式が豊富にある上場会社オーナーの場合、「低金利で借入できる」という背景や、「米ドル債券で高い利回りで運用できる」という背景が相俟って、活用している方が非常に多いのが、自社株担保ローンの仕組みになります。

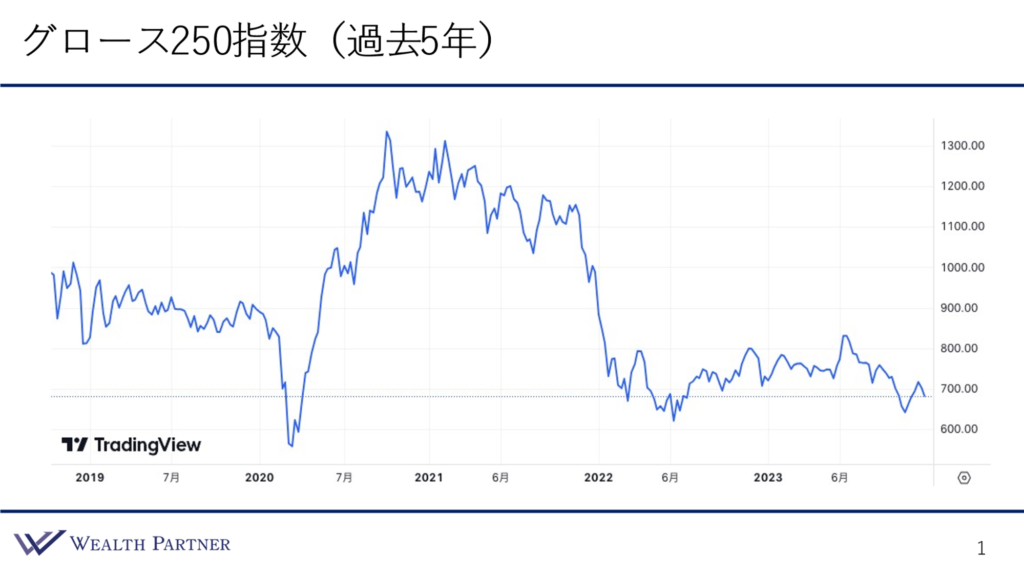

グロース250指数(過去5年)

では、なぜ今、上場会社オーナーの自社株担保ローンが増えているのでしょうか。こちらのチャートを見ながらご説明します。

こちらは「グロース250指数」の過去5年のチャートです。今の区分のグロース市場になる前のマザーズ指数と思っていただければと思います。ですから、最近上場したような新興市場の株式指数、日経平均のようなイメージになります。自社株担保ローンを検討している多くの上場会社オーナーに、ここ最近(5~10年以内に)上場した、グロースの上場会社オーナーが多いです。

こちらのチャートを過去5年で見ると、コロナが起こった2020年以降、2021年は株価が非常に高かったのですが、2022年のアメリカ金利が大きく上昇した後、アメリカの新興市場がボロボロになってナスダックもかなり下落しました。それに引っ張られる形で日本のグロース市場の株価も下落してしまい、その株価はまだ回復していない状態です。これが、どのように自社株担保ローンに繋がるのかというと、この株価の下落が、自社株担保ローンの取り組みを増やす遠因になっています。

株価が高ければ売却できます。上場会社オーナーも株を売却してキャッシュを得て、それを運用やご自身の生活を豊かにするために使うことができるのですが、株価が下がっているとなかなか売却できません。一般の株主の方からの見られ方もありますし、社長はインサイダー取引などもあるので、なかなか株式を売却することができないわけです。株価が下落していると、より売却できなくなるので、「株式を売却せずに資金を調達して何かに使いたい」という方が増えます。株価の下落が、自社株担保ローンに取り組む方が増える遠因になっているわけです。

今はマザーズ指数が数値ベースで700ぐらいですが、いつぶりに低いのかを見てみると、2020年の年初(3月~4月)の頃です。コロナショックがあって、世の中がどうなるか分からない、不安な状態になった時と同じ程度の水準が今の状態です。これはかなり低い水準です。ここから株価が上昇していくと、株を売却して、そのキャッシュを何かに使うという動きに繋がってくるのですが、このような状態が続く限りは難しいでしょう。以上が自社株担保ローンが活用され続ける理由の一つになっていると思います。

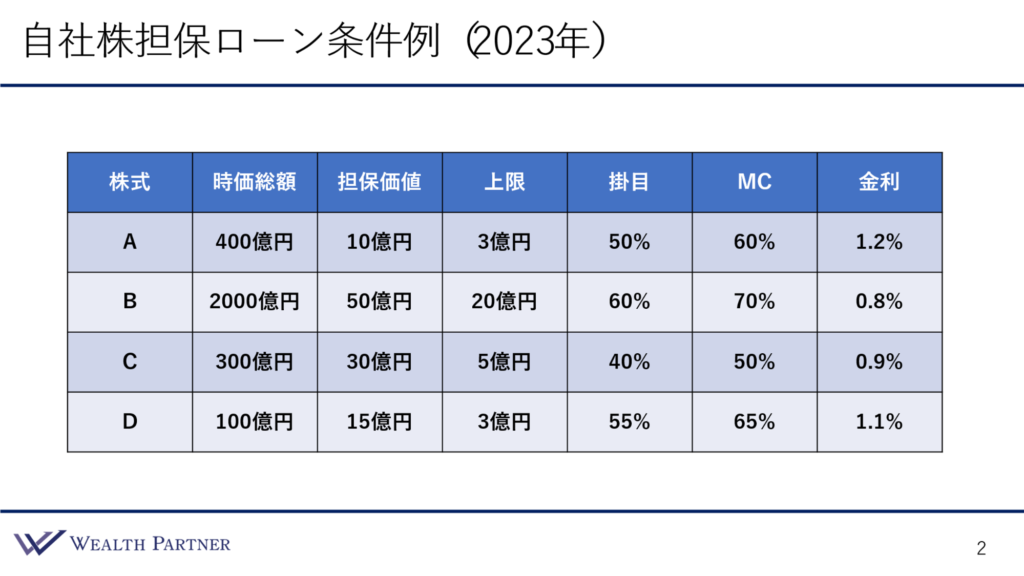

自社株担保ローン条件例(2023年)

こちらは、自社株担保ローンを活用して資金を調達する時の条件例です。

どの程度の担保を入れると、どれぐらいの条件で借入ができて、どれぐらいの掛目で、どれぐらいの金利なのか、という条件例をご説明します。例はたくさんありますが、その中でも参考になりそうな代表例をピックアップして表を作りました。A~Dの4株式の例を見ていきましょう。

最初は上場会社オーナーのAという株式の事例です。Aは時価総額400億円の会社で、一定の規模の新興株式の上場会社オーナーです。担保に提供する想定の価値は10億円という前提です。この方の属性・会社の時価総額・流動性など、担保に提供する価値を判断材料にして、証券会社などから「この条件ならお金を貸すことができます」という風に審査してもらいます。その結果、出てきたのが上限以降の項目になります。

自社株担保ローンの場合は、お金を借りる上限を証券会社が決めるのですが、Aの株式の場合はMAXで3億円借りることができます。掛目は担保価値に対して50%という判断でした。担保価値10億円に50%をそのまま掛けると5億円と考えられますが、どれだけ担保を入れたとしても、掛目が5億円になったとしても、上限は3億円までしか借りられないということです。10億円を担保に入れても5億円借りられるわけではなく、3億円までとなっているので注意が必要です。

次は少し難しいMC(マージンコール)という概念です。このMCが60%になっています。お金(今回のAの場合は3億円)を借りて、その融資額に対して最低限維持する必要がある担保価値の水準、Aの場合は10億円を担保提供しているので、10億円ということになっていますが、これがマージンコールの数字を下回ってしまうと追証になってしまいます。つまり、追加で担保を入れたり、お金を返済したりしなければならない水準を、このMC(マージンコール)が表しています。

マージンコールの水準が高ければ高いほど、必要になる担保価値が少なくなるので、お金を借りる側にとってはよい数値と理解していただければと思います。一番右の金利1.2%が、Aの株式の自社株担保ローンの条件になります。

Bの場合、株式Aよりも時価総額が大きく、2,000億円の上場会社オーナーです。担保価値は50億円、上限は20億円と、かなり大きい金額です。掛目は60%、単純に担保価値50億円に掛目60%を掛けると30億円になりますが、上限は20億円までしか借りられません。MCは70%です。金利は0.8%となり、株式Aと比べると金利の水準は低いですが、その会社の株式の時価総額、流動性の高さ、上場会社オーナーの属性や資産背景の大きさ、担保提供する金額が大きいため、借りることができる金額も大きく、ボリュームディスカウントが効いていると考えられます。そのようなケースでは、このように金利がかなり低い0.8%ということもあり得ます。

Cの場合、時価総額は300億円、担保価値は30億円、上限は5億円で、掛目は40%です。担保価値30億円に掛目40%を掛けると12億円ですが、上限は5億円までしか借りることができません。MCは50%で、金利は0.9%です。

Dの場合、時価総額は100億円、担保価値は15億円、上限は3億円、掛目は55%、MCは65%、金利は1.1%となっています。

こちらは全て、今グロース市場(マザーズ市場)と言われる分類の株式市場区分に上場している新興市場の株式ですが、会社によって時価総額や流動性、会社の業績、上場会社オーナーの属性などを総合的に判断して、上限・掛目・MC・金利が決められています。ですから、平均でこの程度と言うことは難しいのですが、上限にその方の属性・担保に提供できる金額が大きく関係してきます。

掛目・MC・金利は、大体の平均を取れるのでお伝えできます。掛目は、新興市場の株式で、時価総額が数百億円前後の株式が前提だとすると、40%~60%の掛目があってよいと思います。掛目60%までいくと、時価総額1,000億円以上が必要になってくるでしょう。MCは、掛目プラス十%~十数%になることが多いです。金利は、この事例のようによい条件で借りた方で0%台(0.8~0.9%)、私のお客様の中で一番よい方で金利0.6%で調達されている方もいらっしゃいます。その方の会社は時価総額が数千億円で、100億円ほど担保提供し、数十億円を借りているという前提で金利0.6%になっています。金利は高い場合で1%前半が多いと思います。以上が自社株担保ローンの条件例の2023年版になります。

まとめ

本日のテーマである「上場会社オーナーの自社株担保ローン最新活用事例」をまとめます。ポイントは4つあります。

ポイント1)グロース株価低迷で株式担保ローンが増加傾向

グロース市場の株価低迷によって、自社株担保ローンが増加傾向であるといえると思います。株価が高ければ売却してキャッシュにできますが、それがなかなか叶わない状態であるので、自社株を売らずに、それを担保に資金調達して有効活用される方が増えています。

ポイント2)条件は属性・株価・流動性・業績・市場などで決定

気になる融資の条件に関しては、お金を借りる方の属性や会社の時価総額、株が売買される流動性も大きく影響しています。また、その会社の業績、上場している市場などにより総合的に決定されます。

ポイント3)担保割れ回避のため十分な株価下落バッファー持つ

自社株担保ローンの一番のリスクは担保割れです。先ほどお伝えしたように、株が下落したことによりマージンコールの水準を割ってしまい、担保割れになって追証が必要になったり、お金を返さなければならなくなったりする状況になるのが、自社株担保ローンの最大のリスクになります。そうならないように十分に考えて、余裕を持って自社株担保ローンの設定をすべきかと思います。

株価が半値や1/3程度になることもあります。会社の業績が悪くなくても、市場全体が悪くなる場合、例えば、リーマンショックのようなことがあれば、無条件で株価が半値ぐらいになる可能性も十分にあるわけです。ですから、そのような状況になったとしても、担保割れにならないような、株価下落のバッファーを持つ必要があると考えます。条件面では、先ほどのマージンコールの水準、提供する担保価値も余裕を持って入れておくことなどが大事になってくると思います。

ポイント4)投資先は安全性と流動性が高い米ドル債券が最有力

自社株担保ローンで借りているお金なので、借りたお金をどうするのかが重要です。借りたお金を流動性が低い資産、例えば、投資用不動産や自宅を購入する方がいらっしゃいますが、これはできればやめておいた方がよいです。万が一、担保割れになって追証を出せない時に、借りたお金で投資した資産を売却して返済する必要があるからです。

ですから、自社株担保ローンで借りたお金で投資する先は、流動性が高く、あまり値動きが大きくない安全性が高い資産がよいでしょう。例えば、冒頭のイラストでお伝えしたような、米ドル建ての債券が今は最有力候補ではないかと思います。万が一売却した時に、購入した時と価格が大きく変わらず、すぐに現金化できます。1週間ほどあれば円のキャッシュにできますし、その上、投資している間は年利回りが5%程度で安定的に運用できるので、1%の金利コストを払っても毎年4%ほどの利回りやインカムゲインが残ることになります。ですから、自社株担保ローンで借入して投資する投資先としては、安全性・流動性が高い米ドル債券が最有力と考えてよいと思います。

本日は「上場会社オーナーの自社株担保ローン最新活用事例【2023年版】」という内容でお届けさせて頂きました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中