皆さん、こんにちは。株式会社ウェルスパートナー代表の世古口です。

本日のテーマは、「外国債券キホンのキ③劣後債後編」をお届けしたいと思います。

前編では劣後債の種類や永久劣後債について解説いたしました。後編ではCoCo債について解説したいと思います。

元プライベートバンカーが教える「外国債券キホンのキ③劣後債前編」

https://wealth-partner-re.com/wealthjournal/gaikokusaiken-4/

CoCo債の仕組み

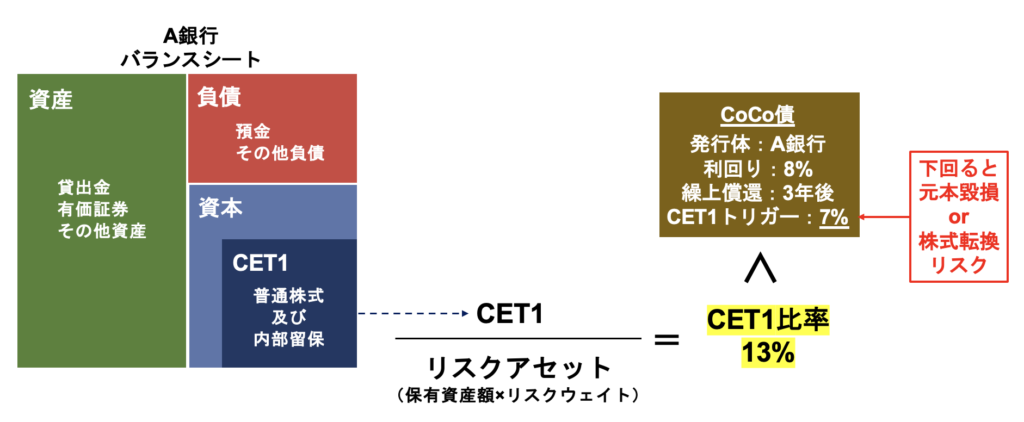

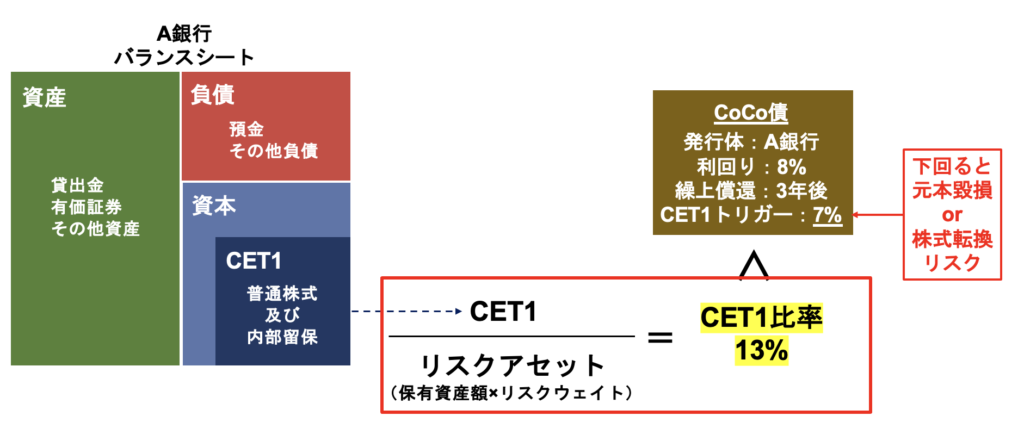

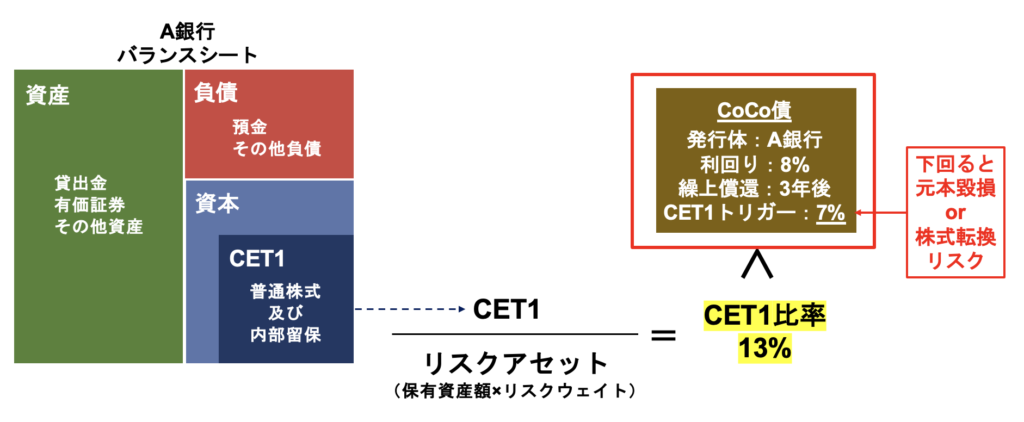

上の図はCoCo債のイメージです。CoCo債はヨーロッパの金融機関が基本的に発行している永久劣後債です。先程お伝えした繰上償還のリスクに一つリスクが上乗せされているのがCoCo債になっています。それは何かというと、CET1トリガーリスクというのが、このCoCo債に上乗せされる特徴的なリスクの一つです。それを理解して頂くためには、まずはこのCET1を理解して頂く必要があるわけです。それを理解するためには、CoCo債を発行している銀行のバランスシートを理解する必要が実はあるのです。バランスシートというのは財務諸表のことです。

左側のイラストにA銀行のバランスシートのイメージを記載しています。左側が資産で、右上が預金などの負債です。右下に資本、その銀行の純資産のようなものが記載されています。この資本の中でもとりわけ資本性が高い純粋な純資産、本当の純資産と呼べる資本のことをCET1と言います。このCET1に分類されるのは、株式を発行して得られた資金の金額、及びこれまで利益を積み上げた内部留保、主にこの2つになります。まさに資本中の資本なわけです。

CET1比率

このCET1は、ここからは少し計算が入りますが、この右側のようにCET1が分子にきます。分母に置くのがリスクアセットという概念になるのですが、これは何かというと、A銀行が保有している資産があると思いますが、その資産ごとにさまざまな資産があるわけです。

企業にお金を貸している貸付金や預金や、国債や債券を持っていると思いますが、保有している資産ごとに、それに対して「この資産はこれぐらいのリスクがあります」「この資産はかなり危ない倒産しそうな会社にお金を貸しているので、これぐらいリスクがありますので30%ほどの掛けになります」など、リスクが高い資産ごとに高い掛け目をして、リスクアセットという金額をはじきます。それを分母に置くわけです。CET1を分子にして、リスクアセットを分母にして計算されるのがCET1比率になります。

要するに、CET1比率が高ければ高いほど、A銀行が保有しているリスク資産に対して自己資本がたくさんありますので、財務の健全性が非常に高い、素晴らしいと判断されるわけです。逆に、CET1比率が低いということは、CET1が少ないか、もしくはリスクを取っている資産、リスクアセット、分母が大きいか、このどちらかになりますので、健全性が低い銀行であるという風に判断するわけです。

リーマンショック以降に銀行がリスクを取りすぎないように、このようなルールが決められ、CET1比率が8%下回ると、国際的な業務ができないというような、実質破綻しているような状態に追い込まれるというような厳しいルールを設けて、CET1比率で、実は銀行の行動や経営というのを規制している、縛っているような現状です。このCET1比率を条件に加えているのがCoCo債のイメージになるわけです。

CET1トリガー

イメージしやすいように、CoCo債の条件を右上の枡に書きました。このA銀行は、CoCo債を発行していまして、利回りは8%で、繰上償還が3年後に来るという永久劣後債のような条件がありまして、ここにCET1トリガーという条件があるわけです。これを7%に設定します。大体5%~7%が多いのですが、CET1比率が7%を下回ると、このCoCo債は、投資家の方が元本を毀損したり、そのCoCo債が株式に転換したりするなどのリスクがあります。このようなものをCET1トリガーと言います。

例えば、ここに書きましたが、A銀行のCET1比率が13%だとして、CET1比率が13%の状態から6%以上下がると、CET1比率が7%未満になりますので、CET1トリガーに引っ掛かることによって、元本毀損もしくは株式転換するリスクをこのCoCo債は持っているということになります。

ヨーロッパなどの大手銀行のCET1比率は、大体これぐらいの比率が多いです。13%前後ぐらいが多いので、このCET1トリガーが5%~7%ぐらいの基準が多いので、ここにヒットするぐらいまでCET1が低くなるということは、基本的には考えられないような水準になっています。本当に破綻してしまうぐらいの状況になったら、このトリガーに掛かってしまうリスクは一応あるということです。そういったリスクがあることによって、普通の永久劣後債や劣後債よりも高い利回りを得ることができるというようなイメージになっているわけです。これがCoCo債のイメージです。

債券種類ごとの格付け・投資単位・利回り

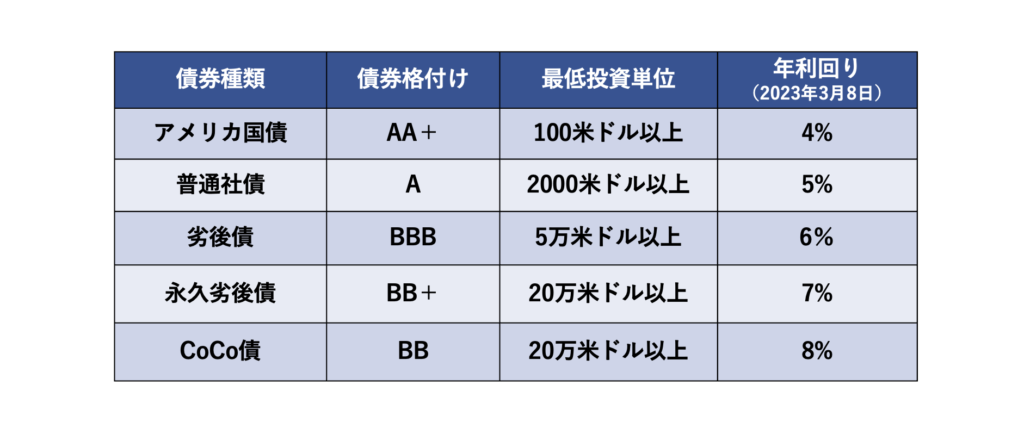

ここからは、債券の種類ごとの格付けや投資単位や利回りなど、具体的に直近のお話をしていきたいと思います。

上の図では債券の格付け、最低の投資単位、直近の年利回りというように並べました。

アメリカ国債

上のアメリカ国債から見ていきます。S&P基準の債券の格付けで言いますと、AA+ということで、ほぼ最高格付けです。最低投資単位は、ネット証券などでは100米ドル以上で細かく刻んで買えるのですが、年利回りでいうと、2023年3月現在で4%ほどの利回りになっています。

普通社債

その下が普通の社債です。企業の倒産リスクを上乗せして、少し高い利回りを取りに行くというような債券です。さまざまな格付けの債券があり、債券によりますが、例えばAの格付けにしたとして、最低投資単位はこういった単位が多いです。最大公約数を取ってお伝えしていますのでご留意頂ければと思いますが、大体2,000米ドル以上でネットなどでは買える社債が多いかと思います。そうすると、年利回りが5%ほどになります。アメリカ国債に上乗せでプラス1%取れるような格付けです。Aの社債でしたらこれぐらいの利回りになると思います。

劣後債

ここからが劣後債になります。債券の格付けでいうと、これも債券によって全然違いますが、例えばBBBの債券だとします。最低投資単位は、劣後債は普通の社債よりは少し大きくなることが多いわけです。5万米ドル以上ですので、今のドル/円で考えると、700万円以上でしょう。年利回りは、普通社債にプラス1%上乗せして6%ぐらいのイメージになる劣後債かと思います。

永久劣後債

その下の永久劣後債は、債券格付けがBB+ほどの債券が多いと思います。ここから、最低投資単位が少し大きくなります。20万米ドル以上になるので、先程までの劣後債より最低投資単位が結構大きくなります。20万米ドルですと、今の為替では2,700万円~2,800万円ほどになるわけです。年利回りは7%ほどの高さになってきます。

CoCo債

最後がCoCo債です。債券の格付けでいうと、永久劣後債よりも少し低くなってBBになります。最低投資単位は20万米ドル以上、年利回りは8%ほどになりますので、永久劣後債よりも少し高い水準になるわけです。永久劣後債とCoCo債は20万米ドルとお伝えしていますが、稀に、5万米ドル~10万米ドル以上から投資できるような債券も一応存在はしていますので、その点はご留意頂ければと思います。こういったところが債券の種類ごとの格付けや最低投資単位、直近の年利回りです。

劣後債の格付けの考え方

最後に、これはぜひお伝えしたい内容です。お客様からよくご質問を頂きますので、ぜひご理解頂ければと思います。劣後債における格付けの考え方です。

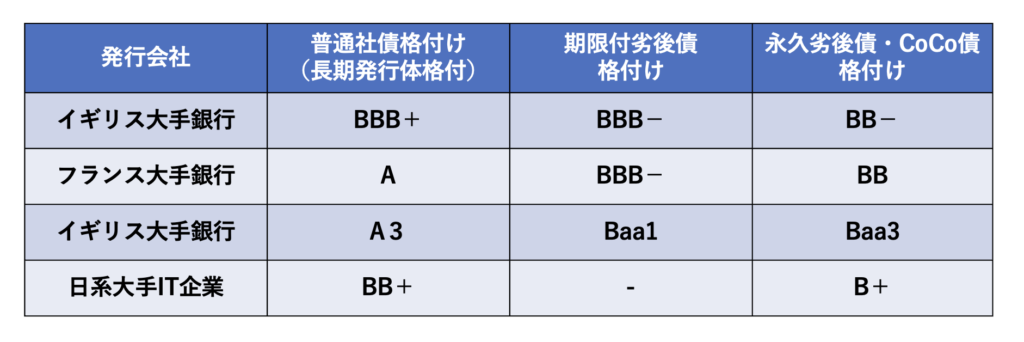

格付けというのは、格付け会社が「この債券はこれぐらいの信用力です」「これぐらい安全性が高いです」というような格付けを債券ごとに与えているのですが、それが実は普通の社債と、普通の劣後債と永久劣後債によって格付けが違うのです。先程の順にどんどん低くなっていくという仕組みになっていて、これがよく分からないというご質問をお客様から頂きます。実際に、劣後債を発行している会社の格付けを記載してみましたので、この表を見ていきたいと思います。

左側の列が発行会社です。一番上の行がイギリスの大手銀行です。普通の社債の格付けがどうかというと、これは発行体の格付けそのものなのですが、BBB+です。その右側が期限付き劣後債、普通の劣後債の格付けはどうかというと、低くなるわけです。二段階ほど実は低くなりまして、BBB-になります。永久劣後債とCoCo債も、そのイギリス大手銀行は発行していますが、BB-になりますので結構低くなります。

次にその下の行のフランスの大手銀行を見ていきたいと思います。普通の社債の格付けはAですが、普通の劣後債の格付けはBBB-で、永久劣後債やCoCo債になるとBBになります。

さらにその下の行のイギリスの大手銀行はどうかというと、これはS&Pがなかったので、Moody’sという格付け会社の格付けで、上や下の格付け会社とは違うので恐縮ですが、普通の社債がA3という格付けになっています。期限付き劣後債、普通の劣後債はBaa1となっています。これはBaaの中で一番良い格付けです。永久劣後債、CoCo債は、Baa3になりますので、普通の劣後債よりも格付けが下がっています。

最後は日系の大手IT企業で、普通の社債格付けはBB+ですが、永久劣後債、CoCo債になるとB+になるということで、かなり格付けが下がっているわけです。

ですから、基本的には、発行会社が同じでも、普通の社債、期限付き劣後債、永久劣後債、CoCo債という風に格付けは下がっていきます。発行会社が同じなのに格付けが債券の種類によって違うのは、不思議な感覚があると思います。なぜかと言うと、発行会社は同じなので、倒産した時の倒産確率は同じなわけです。しかし、倒産した時の回収率や繰上償還されないリスク、CoCo債のCET1トリガーリスクなど、諸々のリスクを織り込んだ、債券そのもののリスクや危険性も含めた格付けになっているということかと思いますので、そのように理解して頂ければと思います。

よく、この発行体の格付けと債券の格付け、どちらが大事で、どちらを重視すればよいか聞かれるのですが、どちらも大事としか言えないわけです。どちらも大事です。強いて言うなら、倒産確率というのは格付けごとに決められているか、過去のデータでありますが、倒産確率は発行体格付けで考えて良いと思います。倒産確率は発行体で決まるので、債券の種類によって変わらないです。倒産確率は発行体格付けで見ます。しかし、債券のリスクそのものは、やはり債券格付けで確認するのが正しい流れになると思います。

まとめ

今回は、「外国債券キホンのキ③劣後債後編」ということでお話しさせて頂きました。

前編と後編のまとめです。ポイントは4つです。

1つ目は、この劣後債というのは、端的に言いますと、諸々のリスクと引き換えに高利回りを得る投資対象、というご理解を頂ければと思います。

2つ目が、劣後債、永久劣後債、CoCo債と特徴が違いますので、投資する場合には、その特性を理解してしっかり検討する必要があるということです。

3つ目が、発行体の格付けと債券の格付け、これは非常にどちらも重要なので、どちらも確認をした上で投資判断の参考にするのが重要かと思います。

最後4つ目が、この劣後債以上、劣後債、永久劣後債、CoCo債は、インターネット経由などではなかなか購入ができないので、劣後債以上の債券で比較的高い利回りを得たい方に関しては、IFAやプライベートバンク経由で購入する方法を取られるのが良いと思います。

弊社でも無料でご相談を承っております。ぜひお気軽にご相談ください。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中