皆さん、こんにちは。株式会社ウェルスパートナー代表の世古口です。

本日のテーマは、「外国債券キホンのキ③劣後債前編」をお届けしたいと思います。

前編では劣後債の種類や永久劣後債について解説いたします。

早速始めていきたいと思います。

債券種類ごとのリスクとリターン

まずは、この劣後債というものがどういった債券なのかを理解して頂くために、こういったイラストを準備させて頂きました。下の図をご覧ください。

出典:株式会社ウェルス・パートナー作成

こちらは、債券の種類ごとのリスクとリターンの関係をイメージしたイラストです。世の中にはさまざまな種類の債券が存在していますが、5種類の債券を並べています。

右の3つが、今回のテーマである劣後債に分類される債券です。左の2つは劣後債ではない債券です。このグラフの縦軸は、リターンとありますが利回りのことです。上に行けば行くほど高くて、下に行けば行くほど低くなっています。横軸がリスクで、左側ほどリスクが低い債券で、右側に行けば行くほどリスクが高い債券になっています。この劣後債は右側にありますので、その他の債券よりもリスクが高い代わりに利回りが高い債券という風に分類されているイメージになります。

一番左側にある国債は何かというと、米ドル建ての債券の場合アメリカの国債を指しています。他の債券に比べるとリスクが低くてリターンも低いです。

その次の右側は、アメリカの国債に会社が倒産するというリスクとリターンをあわせたのが社債になります。会社が発行している債券です。ですから、少しリスクは高まりますが、その分リターンも高まるわけです。

その右側の3つ目の債券、ここからが劣後債になるのですが、これは普通の劣後債です。いわゆる劣後債と言ったらこれを指すというほどの普通の劣後債です。

劣後債は、何のリスクが上乗せされているのかというと、会社が倒産する時に残ったその会社の財産からいろいろな債権者の方にお金を返していくのですが、まずは左側の最後、普通社債を持っている方にお金を返します。それでも会社に財産が余ると、劣後債を持っている方にお金を返してもらえます。ですから、倒産時のお金の返済順位が遅い債券のことを劣後債と、遅いから劣後債と言われているわけです。ただその代わりに、普通の社債よりも高い利回りを得ることができるというメリットがあるのが、おおまかな劣後債の理解になります。

そこにさらにリスクとリターンが上乗せされるのが右側の永久劣後債です。

永久劣後債は、普通の債券と違って満期がありません。5年後、15年後に返ってくるというきちんとした満期の定めがありませんが、例えば、5年後に繰上償還日が設定されているという債券です。繰上償還日に、永久劣後債を発行している発行会社が、お金を返すかどうかを判断するという債券になっています。ここで繰上償還をしない、お金を返さないという選択もできますので、そのリスクが上乗せされているのが永久劣後債です。その見返りとして利回りが高くなっているわけです。

最後は、一番右側のCoCo債です。CoCo債というのは、ここまでの劣後債や永久劣後債の特徴も含んで、さらにリスクを乗せされていて、それがCET1トリガーリスクと言われるものです。ヨーロッパの銀行が中心に発行している債券なのですが、その銀行の自己資本比率がある一定の水準を下回ると、元本が毀損したり、CoCo債が株に転換したりします。そういったリスクが実は上乗せされて、その代わりに高い利回りをさらに得ることができるのがCoCo債になるわけです。

一番左のアメリカ国債から、普通社債、普通の劣後債、永久劣後債、CoCo債という風に右側に行くごとにリスクとリターンが高まっている、これが普通の債券と劣後債との違いというか、特徴を表した大まかな理解のイメージかと思います。

劣後債の種類

こからは、劣後債の3種類である、普通の劣後債、永久劣後債、CoCo債のそれぞれについて詳しく、イメージしやすいようにご説明していければと思います。

まずは、普通の劣後債のイメージに関しての内容です。この劣後債というのは、お伝えしたように、会社が倒産した時に、お金が返ってくる順番が普通社債よりも遅いのが劣後債になるわけですが、もう少しイメージしやすいようにイラストを準備させていただきました。下の図をご覧ください。

まず、倒産会社Aがあります。この時に、普通の社債を持っている方と劣後債を持っている方がそれぞれいたとします。それから、株式を持っている方もいるわけです。

そうすると、まず、倒産した会社Aに残っている財産は、普通社債を持っている方にお金が返ってきます。普通社債を持っている方は、持っている金額の20%、1,000万円だったら200万円、1億円だったら2,000万円ほど、債券の額面に対してお金が返ってきました。

しかし、ここで倒産会社Aのお金が尽きてしまうとどうなるかというと、この普通社債においても残りの80%はお金が返ってこないわけです。20%回収できましたが、残りはお金が尽きてしまったので返ってきません。そうすると当然、劣後債を持っている方の回収率も0%なわけです。当然、株式を持っている方に返ってくるお金も0%です。これが倒産会社Aの例です。

右側が倒産会社Bのパターンです。これは、あまりあり得ない話ですが、分かりやすくお話しするためにご説明したいと思います。

この倒産会社Bはかなり財産が残っていました。倒産したものの、結構資産がありました。普通社債を持っている方にお金を返しました。なんと、全部回収できて回収率が100%でした。こういうことはないのですが、分かりやすくするためにこのような設定にしています。それでも、倒産会社Bにはお金が余っていたので、劣後債を持っている方にお金を返します。しかし、半分返したところでお金が尽きてしまいました。

そうなると、劣後債を持っている方の回収率は50%になるわけです。残りの50%は返ってこないので損失となります。株式に関しても、劣後債のところでお金が尽きてしまったので、倒産会社Aの時と同じで、回収率は0%になるわけです。

このように、劣後債に関しては、倒産した時の回収率が普通の社債と変わってきます。基本的には、普通の社債よりも回収率は低くなるというのが劣後債です。このリスクを取っている代わりに、普通社債よりも高い利回りを得ることができるのが劣後債のイメージになります。この後にご説明する永久劣後債もCoCo債も、この劣後債の性質を全部含んでいますので、そのご理解で続けて聴いて頂ければと思います。

永久劣後債とは

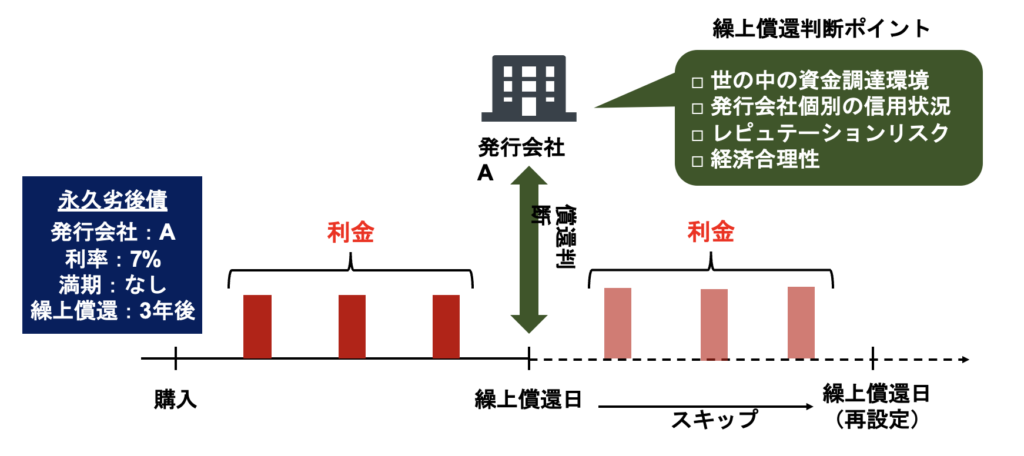

ここからが永久劣後債のイメージになります。満期のない債券を永久劣後債と言います。こちらも具体的な永久劣後債の例がある方が分かりやすいと思いますので、イラストを準備させて頂きました。下のイラストをご覧ください。

左の青い枡の中に永久劣後債という債券が書いてあります。発行会社がAという会社です。利率が高めの7%の債券です。永久劣後債なので満期はありません。しかし、お伝えしたように、繰上償還日が設定されています。これが3年後です。この永久劣後債を投資家の方が購入して、その後、繰上償還日まで3年あるので、このイラストのように毎年利金を受け取るわけです。3年経って繰上償還日が来ました。この時に、発行会社Aは、永久劣後債を繰上償還するかどうかを判断します。この後に償還をすれば、お金が戻ってくるだけになります。

繰上償還しなかった場合

しかし、お金が戻ってこなかったらどうなるかですが、ここの繰上償還をしなかった場合のことをスキップと言います。

繰上償還をスキップしたということです。そうすると、何年後か、3年後や5年後に繰上償還日が再設定されます。この何年後かというのは、永久劣後債ごと、債券ごとに決められています。何年後かというのが多いですが、そこからまた毎年利金は得られるわけです。このイラストのように、毎年利金を受け取れます。そしてまた繰上償還日が来て、そこで発行会社Aが繰上償還するかどうかを判断するということになるわけです。またその時にスキップするのか、きちんと償還されるのかは分かりませんが、このような仕組みになっています。

ポイントは、繰上償還日に発行会社が繰上償還するかどうかというのが大事なわけです。できれば、繰上償還しなかったとしても、その後もきちんと利金がしっかり受け取れるとは思いますので、問題ないと言えば問題ないのですが、資金計画やポートフォリオ全体との兼ね合いなどもありますので、できれば、繰上償還の時にお金が返ってくる方が好ましいわけです。ですから、繰上償還するかどうかの判断ポイントが結構重要になってきます。

繰上償還のポイント

右上の緑色の枡の中に、ポイントを書きました。繰上償還の判断ポイントは主に4つあります。1つ目は、世の中の資金調達環境というのは非常に重要です。例えば、リーマンショックの時やコロナショックの時、欧州危機などさまざまなショックの時があります。著しく資金調達環境が悪いタイミングの時というのは、結構この繰上償還をスキップする、お金を返さないという判断をする発行会社が実は多いです。なぜかと言うと、そこで償還をしてしまうと、またお金を調達できなかったり、調達したとしてもすごく条件が悪かったりという可能性がありますので、それならばスキップしてしまおうと思うわけです。

先程ご説明したのは世の中全体の資金調達環境です。

2つ目は、発行会社個別の信用状況です。発行会社が、その時赤字が続いていて結構厳しい時などは、お金を返してしまうと、また資金調達できない可能性がありますので、個別の事情によって繰上償還をスキップするということもあるわけです。

3つ目は、レピュテーションリスクという評判のことです。会社としての評判が傷つく・傷つかないというポイントも実はあります。それは何かというと、永久劣後債も、投資家の方はある程度お金が返ってくると、繰上償還日に償還するでしょうと思って投資されている方が実は多いです。ですから、繰上償還をスキップしてしまうと、投資家の方の期待を裏切ってしまうことになりますので、また永久劣後債を発行する時に、買ってくれる投資家がいなかったり、少なかったりしてしまうリスクのことをレピュテーションリスクと言います。

今まで繰上償還をしっかりしてきた会社というのは、そういったレピュテーションリスクを気にして、きちんと償還しているというケースも結構多いです。このレピュテーションをどこまで気にしているかというのも結構重要な判断ポイントになるわけです。そういった背に腹は代えられなくなって評判を気にしている場合ではないというような状況の場合は、やはりスキップして然るべきかと思いますが、ここをどれぐらい気にしているかというのも1つのポイントです。

4つ目は、経済合理性です。今のように金利の環境が、アメリカの金利が非常に高いような時は、永久劣後債を発行しようとすると金利がすごく高くなってしまいますが、繰上償還をスキップする、低い金利で済みますということになると、スキップした方が経済合理性が高すぎると、レピュテーションリスクを気にせずに繰上償還しない、つまりスキップするという判断をする可能性もあるわけです。

最後は経済合理性でしたが、このようなポイントに基づいて、発行会社は総合的に繰上償還するかどうかを判断します。ここが、結構難しいのです。なかなか投資の素人の方で、しかも永久劣後債などに投資されたことがない方は、判断がつかないところではあると思います。この部分は、ぜひ専門家の方や当社のようなIFAなどの会社にご相談頂くのが良いと思います。これが永久劣後債のイメージです。次のCoCo債も永久劣後債に含まれる、永久劣後債の中のCoCo債というイメージではありますので、この特徴を引き継いでいます。その理解で聴いて頂ければと思います。

今回は「外国債券キホンのキ③劣後債前編」いうことで劣後債の種類や永久劣後債について解説いたしました。

後編では『CoCo債』について解説いたします。

後編はこちらから

元プライベートバンカーが教える「外国債券キホンのキ③劣後債後編」

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中