目次

はじめに

金融庁によると、日本人の家計資産の51.9%は現預金であり、この状況は、近年大きくは変わっていないのだそうです。結果として、家計金融資産の伸びは欧米に比べ低い水準にあり、運用による増加に大きな差があるのがその理由と考えられています。なぜ日本人の資産は増えないのでしょうか? その原因と対策について考察してみます。

目次

・アメリカにおける資産形成の状況

・資産運用方法の差が大きな理由

・日本で資産運用が進まなかった理由

・日本人の投資に関する国民意識

・金融経済教育の実施と家計の安定的な資産形成に向けた取り組み

・顧客本位の業務運営に関する提言

・NISA、ジュニアNISA、つみたてNISAの創設

・NISAとつみたてNISAの違い

・NISAが向いている人

・つみたてNISAが向いている人

・投資の大原則は「長期・分散・積み立て」+低コスト

・つみたては投資初心者でも始めやすい制度

・まとめ

アメリカにおける資産形成の状況

金融庁の資料を参考にアメリカを例に比較すると、アメリカでは勤労所得と財産所得の比率は3:1であるのに対し、日本では8:1に及んでいます。

この事実は、アメリカでは財産所得が家計所得に大きく貢献していることを浮き彫りにしていると言って良いでしょう。事実、1995年から2015年までの家計金融資産の伸びを比較すると、アメリカではおよそ3.11倍伸びているのに対し、日本では1.47倍に過ぎず、その差は実に2倍以上に及んでいます。

出典:FRB、BOE、日本銀行資料より、金融庁作成。

資産運用方法の差が大きな理由

どうしてこんなにも差があるのでしょうか? 大きな理由の一つとして、資産運用方法の違いを指摘できます。

冒頭で述べたように、日本では家計資産の51.9%は現預金であり、株式や投資信託は14.9%に過ぎません。

一方、アメリカでは逆に現預金の比率は13.7%に過ぎず、株式や投資信託は29.0%にも及んでいます。また、国の政策をみても、アメリカでは税制優遇措置などにより、バランスの取れたポートフォリオの実現を後押ししており、このことも金融資産の増加に大きく貢献している一因と考えられます。

これらの事実は、金融資産を増やすには資産運用の工夫が不可欠であり、現預金として抱え込むだけでは、金融資産は増えないことを意味していると言っても過言ではないでしょう。

日本で資産運用が進まなかった理由

ではどうして日本では現預金が中心になったのでしょうか? アメリカと比較して、政策対応が十分とは言えなかったことは既に記載した通りです。加えて、金融機関の営業姿勢が適切とは言えなかったことも、その理由の一つとして指摘せざるを得ないでしょう。

これまで日本の証券会社は、販売手数料を目当てに、顧客に極めて短期での売買を強いる傾向があったことは否定できず、残念ながら、必ずしも顧客本位の営業方針を貫いていたとは言い難いのが実情です。

一方で、1997年12月には、投資信託委託会社への店舗貸しという形で、さらに1998年12月には、金融システム改革法が施行され、いわゆる銀行等における投資信託の窓口販売がスタートしました。ところが、肝心の銀行の姿勢も、自行の販売手数料に重きが置かれたことを否めず、投資信託の販売の量的拡大には寄与したものの、やはり顧客本位の営業とは言い難い、との声も小さくはありません

。

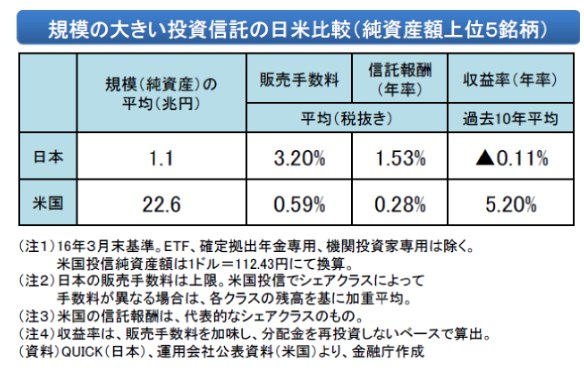

事実、金融庁の資料により純資産額が上位の投資信託5銘柄を抽出し、販売手数料を比較すると、アメリカは0.59%に過ぎませんが、日本では税抜き平均で3.2%にも達しています。同じく信託報酬ではアメリカの0.28%に対し、日本では1.53%、さらに、過去10年の平均収益率を比較すると、アメリカでは5.2%を実現している一方、日本は▲0.11%という結果になっています。

この運用結果が示す事実は、日本の金融機関の営業姿勢が、単に販売手数料目当ての短期売買を強いる傾向が強かったことに留まらず、肝心の金融商品の選択や、投資推奨のタイミング等々、敢えて言えば、金融機関自体のアドバイスや運用のレベルそのものが、決して高いとは言えなかったことを示しているとも考えられます。

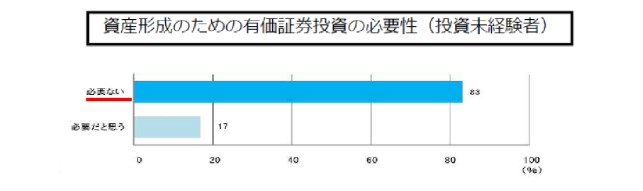

日本人の投資に関する国民意識

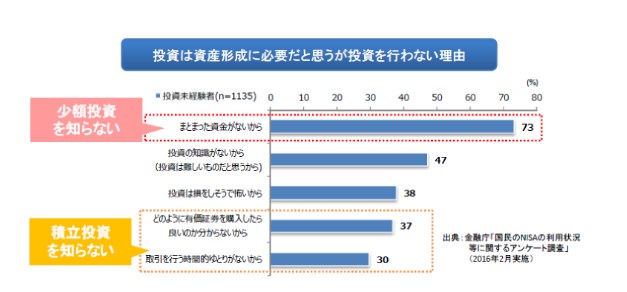

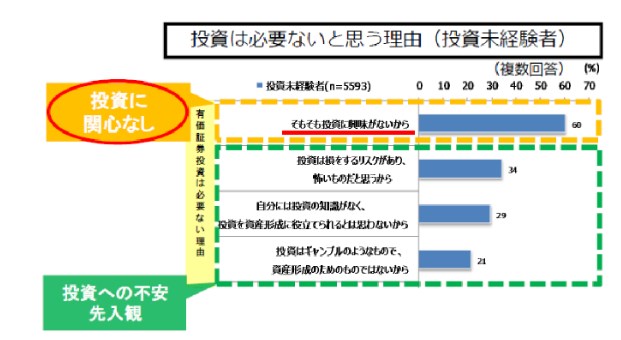

家計資産が現預金へ偏在する遠因は、政策不在、並びに、必ずしも顧客本位とは言い難かった金融機関の営業方針に加え、国民意識からも伺うことができます。同じく金融庁の資料のアンケート結果に目を転ずると、金融投資に関する教育を受けたことが無い方の割合は大凡7割で、さらにそのうちの3分の2の方は、そもそも投資に関する知識は不要と考えている、という結果になっています。

出典:金融庁「国民のNISAの利用状況等に関するアンケート調査」

また、投資は資産形成に必用だと考えてはいても、実際に投資は行わないと言う方へのアンケート結果では、投資は損をしそうで怖いからと答えた方が実に38%を占め、他に投資の知識がないからとの回答が47%、有価証券の購入の仕方がわからないとの回答が37%にも達しています。

これらの事実は、国家としての政策、企業の営業姿勢、国民意識、いずれの立場からも資産運用に関心を示してこなかったことを想起させ、これでは家計金融資産が伸びなかったのももっともと納得せざるを得ません。

金融経済教育の実施と家計の安定的な資産形成に向けた取り組み

こうした結果を受け、遅まきながら日本でもようやく資産運用を推進する気運が政策面から打ち出され、国民の金融リテラシー向上の為の施策も試みられています。

2012年11月に金融庁に「金融経済教育研究会」が、2013年6月には「金融経済教育推進会議」が設置され、実践的な投資教材の作成やセミナーの実施、イベント、コンクールの実施など、諸課題を解決するための様々な取り組みがなされています。

また、家計の安定的な資産形成に向けた取り組みも強化され、なかんずく、金融機関が顧客本位の業務運営を行うことが重要との認識のもと、形式ではなく実質において、顧客本位の業務運営が実現されるための環境整備が必用、と明確にうたわれたことは特筆に値するでしょう。

顧客本位の業務運営に関する提言

こうした取り組みを踏まえ、金融事業者は顧客の最善の利益を図るべきこと。顧客との利益相反の可能性について適切に管理すべきこと。顧客が負担する手数料その他の費用、及び、当該金融商品の詳細をわかりやすく情報提供すること。そして、顧客にふさわしい金融商品、サービスを提供すべきこと、等々が提言され、ここにようやくアメリカに伍する投資環境が整ったと言って良いでしょう。

NISA、ジュニアNISA、つみたてNISAの創設

具体的には、2014年1月に、個人投資家のための税制優遇制度であるNISAがスタートしたのを皮切りに、2016年度からは未成年者を対象とした少額投資非課税制度であるジュニアNISAが、さらに、2018年1月には少額からの長期・積立・分散投資を支援するための非課税制度である、つみたてNISAがスタートしています。

以下、その概要について記載します。

(1)NISAの概要

NISAは、毎年120万円の非課税投資枠が設定され、株式・投資信託等の配当・譲渡益等が5年間非課税対象となり、2023年まで投資できます。

(2)ジュニアNISAの概要

未成年者(0~19歳)を対象に、年間80万円分の非課税投資枠が設定され、株式・投資信託等の配当・譲渡益等がNISA同様5年間非課税対象となり、2023年まで投資できます。

(3)つみたてNISAの概要

累積投資契約に基づき年間40万円まで、長期・積立・分散投資に適した一定の投資信託に限り購入可能、20年間非課税対象となり、2037年まで投資が可能です。

NISAとつみたてNISAの違い

NISAとつみたてNISAの主な違いは、何と言っても年間の投資上限額と非課税期間の違いにあります。NISAは、年間の投資上限額が120万円とつみたてNISAの3倍ある反面、非課税期間は5年間と4分の1に過ぎません。仮に上限いっぱいまで運用すると、運用額はNISAは600万円、つみたてNISAは800万円となり、長期的にはつみたてNISAの方が大きな資産を運用することができます。

また、NISAには投資方法につみたてといった制限はなく、投資対象も投信、ETF、株式など幅が広いのが特徴です。どちらも途中引き出しができることは同様ですが、つみたてNISAは、NISAよりも資産形成により重きを置いた、少額投資非課税制度であると言って良いでしょう。

NISAが向いている人

NISAは、まとまった金額でも積み立てでも投資が可能です。年間の非課税枠が120万円あれば、積み立てだけではなく、まとまった金額でも株式や投資信託の購入がしやすいでしょう。

ただし、非課税期間は最長5年間に過ぎません。非課税期間が終了したら、次の年の非課税枠にこれまで運用してきた金融商品を移行することができる、ロールオーバーという制度を利用しても最長10年間で、しかも新規投資期限は2023年までの予定です。

このことから、ある程度まとまった金額で、幅広い商品を自分で選び、短期から中期的な運用成果を目指したいという方には、NISAの方が向いていると言えます。

つみたてNISAが向いている人

つみたてNISAの非課税期間は最長20年で、新規投資期限は2037年までの予定です。少しずつ積み立てて投資する場合、短期間では大きな運用成果が期待できず、20年などの長期にわたって運用を続けていくことで購入コストが抑えられ、比較的利益を得やすくなります。

このことから、少額ずつある程度厳選された投資商品に絞り、長い期間をかけて投資をしたいという、いわゆる資産形成層、若い方などには、つみたてNISAの方が適していると言えます。

投資の大原則は「長期・分散・積み立て」+低コスト

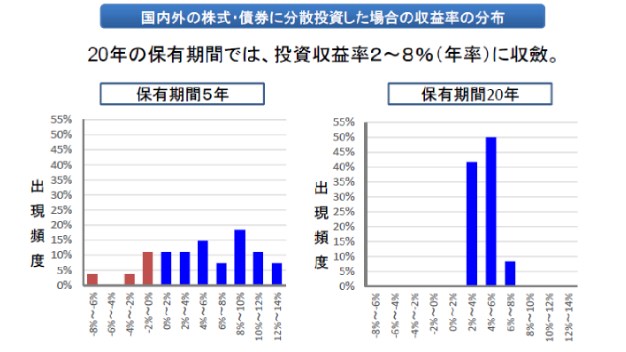

投資の大原則は、一般的には長期・分散・積み立てと言われていますが、筆者はさらに低コストを加え、4原則と考えることを推奨しています。株式などの価格が変動する金融商品は、市場価格が投資額を下回るリスクを否定できない反面、中長期的に分散して投資することで、安定的なリターンを実現できる可能性が高まります。

筆者自身、40年にわたり株式投資を続けていますが、株価は上がり続けることは無い反面、下がり続けることもまた無いことを、身をもって体験しています。ある程度の期間保有し続けることにより、加えて、投資時期を分散することで、高値掴み等のリスクを軽減し、ほぼ安定したリターンが得られる可能性が高まります。

さりとて、せっかく得られた利益が金融業者への手数料で大幅に減殺されたら、本末転倒であることは言うまでもありません。やはり、これから投資を考える人にとっては、投資の大原則は「長期・分散・積み立て」+低コストと考えるべきでしょう。

つみたてNISAは投資初心者でも始めやすい制度

つみたてNISAは、高値圏では少なく、安値圏では多くの口数を買うことになり、結果として平均購入単価を抑えることができるうえ、何と言っても、運用益が非課税投資枠最大800万円分まですべて非課税になることが、最大のメリットと言えます。金融機関により積立金額の上限下限は異なるものの、年の途中で積立金額を変更することも可能です。

例えば、毎月3万円、年2回のボーナス時に2万円を上乗せできる金融機関なら、年40万円の非課税投資枠をフルに活用できます。なお、仮にその年の非課税投資枠に未使用分があったとしても、翌年以降に繰り越すことはできません。

まとめ

日本人の資産が増えないのは、アメリカ人と比較して資産運用方法の差が大きな理由と考えられること。その原因として、政策不在や金融機関の営業方針に加え、資産運用自体に関心の薄い国民意識にも求められること。昨今ようやく、日本でもアメリカに伍する投資環境が整ってきたこと。

その具体例として、つみたてNISAは投資初心者でも始めやすい制度と言えること。等々につき考察してきました。

これを機会に、これまで投資の経験が無い方も、是非資産形成の一環として、投資を検討されては如何でしょう。