目次

はじめに

富裕層の方々にとって、効果的な資産運用方法や相続対策は非常に重要なテーマといえるでしょう。本記事では、富裕層の方々が資産を守りながら効果的に運用し、次の世代へ引き継ぐための基礎知識や戦略について解説していきます。資産を最大限に活用し、相続による税金負担を軽減する手法やリスク分散のための投資戦略など、幅広い視点から資産運用方法を紹介していきます。富裕層の皆様にとって、効果的で安定した資産運用の手助けとなれば幸いです。

資産運用の基礎知識

資産運用の目的と重要性

資産運用の目的は、資産の成長や収益化を図ることです。富裕層の方々にとっては、資産の保全だけでなく成長も重要であり、長期的な資産運用計画に基づいた適切な投資戦略を選択していく必要があります。

リスク分散のための資産の多様化

資産の多様化はリスク分散のために重要です。富裕層の方々は、株式や債券、不動産、実物資産など、さまざまな資産クラスに分散投資することで、リスクを軽減することができます。

また、保有資産の多様化は、長期的に安定的な収益を確保するためにも重要です。

富裕層に適した投資戦略の選び方

富裕層の方々は、自身のリスク許容度や保有資産の特性に合わせた適切な投資戦略を選ぶことが重要です。IFA(資産アドバイザー)や資産運用の専門家と相談しながら、適切なポートフォリオを構築し、ライフイベントや将来の目標、リスク許容度を考慮し、最適な投資戦略を策定しましょう。

相続対策の基本戦略

富裕層の方々は、将来に向けて効果的な相続税対策を行う必要があります。

日本は相続税率が最高55%と高く、保有資産が多いほど相続税負担が大きくなります。

このため、きちんとした対策を行わないと、相続が発生するたびに資産の半分近くを相続税で失うことになりかねません。

相続税の課税対象と基礎控除額の理解

資産運用においては、まず相続税の基礎控除について理解し、課税対象となる財産がどれくらいになるか把握することが重要です。

相続税の基礎控除とは?

相続税の基礎控除とは、相続財産から一定金額を控除できる非課税枠のことで、次の計算式で算出します。

相続税は、相続財産から基礎控除を行い、それでも相続税の課税対象となる資産がある場合に課せられます。

家族構成や資産内容にもよりますが、純資産が概ね5,000万円以上であれば相続税が発生すると考えてよいでしょう。

生命保険や生前贈与などの節税手法の活用

生命保険や生前贈与などの節税手法を活用することで、相続による税金負担を軽減することが可能です。生命保険は非課税枠を活用することで、課税される財産を減らす効果的な手段です。

生命保険の非課税枠は、次の計算式で算出します。

なお、非課税枠の対象となるのは、被保険者と保険料負担者が被相続人、受取人が相続人という契約のみです。相続税対策として生命保険を契約する際は注意が必要です。

一方、生前贈与とは存命中に財産を贈与することで、相続時の財産を減らす効果があります。

生前贈与には大きく分けて「相続時精算課税制度」「暦年贈与」と2つの方法があります。

それぞれ要件や節税効果が異なることから、生前贈与を検討する場合は専門家に相談することをおすすめします。

不動産や資産管理会社を活用した相続対策の効果

不動産や資産管理会社を活用することで、相続対策の効果を高めることができます。不動産に関するプロフェッショナルのアドバイスや、資産管理会社のサービスを利用することで、効果的な相続対策を実施しましょう。

不動産を活用した相続対策

相続税額を大きく減らす方法として、よく利用されるのが不動産を活用した相続対策です。

不動産の活用で相続対策ができるのは、不動産の時価と相続税評価額に大きな差があるためです。

また、不動産は「小規模宅地等の特例」の活用や、アパート・マンション経営による節税など、さまざまな方法で相続税対策に活用できます。

資産管理会社を活用した相続対策

資産管理会社とは、不動産や株式などの資産を保有している富裕層の方が、資産の管理・保全を目的として設立する法人のことです。

資産管理会社は法人のため、課税される税金は法人税です。このため、累進税率が適用される個人で資産を保有する場合に比べて、税金を大幅に減らすことができます。

また、親族を役員や従業員にすることで、本人の所得を減らし、親族へ資産を分散させるなど、さまざまな節税効果が期待できます。

富裕層のための効果的な資産運用方法

富裕層の方が効果的な資産運用を行うには、資産クラスのバランスを適切に管理し、長期的な資産成長を目指すための投資戦略をたてることが重要です。

投資先の選定と資産クラスのバランス

富裕層の方々は、投資先の選定や資産クラスのバランスを適切にすることが重要です。将来の成長やリスクに応じて、株式、債券、不動産など複数の資産クラスにバランスよく投資することで、資産を安定的に成長させることが可能です。

なお、投資先の選定と資産クラスのバランスを最適化するには、専門的知識と経験が必要になります。

株式会社ウェルス・パートナーでは、経験豊富なIFAが無料で資産運用の相談を承っていますので、ぜひ気軽にご相談ください。

長期的な資産成長を目指すための投資戦略

富裕層の方々は、長期的な資産成長を目指すための投資戦略を構築することが重要です。定期的なリバランス(資産配分の見直し)を行いながら、成熟した安定市場だけでなく、新興市場への投資も視野に入れるなど、将来の成長を見据えた戦略を取り入れましょう。

ファミリーオフィスのメリットと活用方法

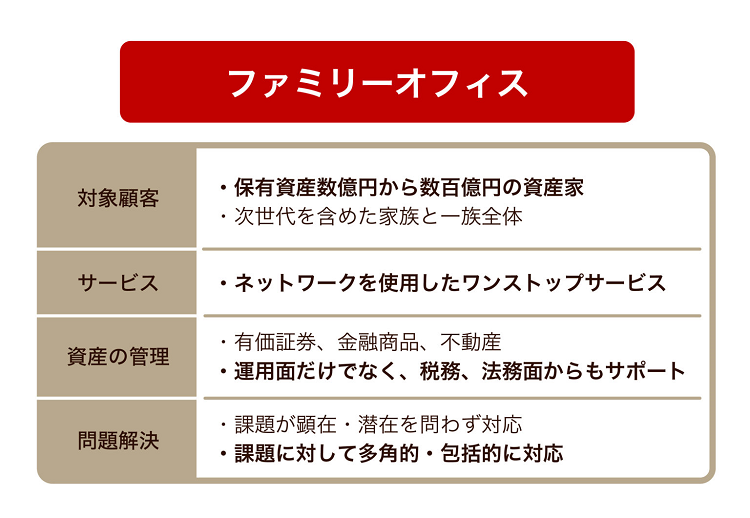

ファミリーオフィスは、一定以上の資産を築いた一族の資産管理や運用を専門的にサポートしてくれる組織です。ファミリーオフィスには法務や財務の専門家だけでなく、不動産や保険などの専門家も在籍し、資産だけでなく、生活上の問題全般をサポートしていくという特徴があります。

出典:https://legacy.ne.jp/knowledge/before/fuyuusou/513-family-office-nihon-souzokutaisaku/

富裕層は、ファミリーオフィスを活用することで、さまざまなジャンルのプロフェッショナルに相談しながら、効果的な資産運用や生活全般のサポートを受けることができます。

相続対策と資産運用の継続的なマネジメント

富裕層の方々にとって、相続対策と資産運用は永遠の課題であり、生涯を通じて向き合っていくライフワークともいえます。

このため、相続対策と資産運用には、継続的なマネジメントが必要になります。

目標設定とリバランスの重要性

富裕層の方々は、資産運用や相続対策において、適切な目標や問題意識を持ちながら、継続的にマネジメントを行うことが必要です。目標設定をきちんと行い、定期的に投資戦略のリバランスや見直しを行うことで、資産を効果的に運用し続けることができます。

専門家との相談と適切なアドバイスの受け方

富裕層の方々は、金融や法律などの専門家と密接な関係を持ち、必要な場合はすぐに相談することが重要です。専門家の意見を聞きながら、常に資産運用や相続対策に関する最適な対策を模索していく必要があります。

次世代への資産引継ぎと教育の重要性

最後に、次世代への資産引継ぎと教育の重要性について触れましょう。富裕層の方々は、資産の適切な引き継ぎを考慮しながら、親族のマネーリテラシーを高めることで、次の世代が資産を有効に活用できると考えられます。

知識と経験が豊富なIFAと継続した関係を築くことは、次世代への資産引き継ぎと金融教育の観点から、とても大きなメリットとなることでしょう。

経営者・ビジネスエグゼクティブの人生を豊かにするための情報を発信しています。

富裕層向けにIFAを始め不動産、税務などの資産全体のコンサルティングを行う

株式会社ウェルス・パートナーが運営