目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「富裕層と非富裕層の資産運用の根本的な『違い』をご説明します」です。なぜこのようなタイトルにしたかというと、私がいろいろな富裕層の方に資産運用アドバイスをしていくなかで、富裕層の方でも、資産運用の仕方が富裕層とは思えない、言い方が適切でないかもしれませんが、非富裕層の方のような運用をしてしまっている方が結構いらっしゃるからです。

私は富裕層の資産運用を20年ほどお手伝いしているので分かるのですが、やはり富裕層と非富裕層の資産運用は根本的に違うと考えています。違ってしかるべきではないかと思います。非富裕層的な資産運用をしてしまっている富裕層の方が非常に多いので、今回は、富裕層と非富裕層の方の資産運用の根本的な違いをご説明します。非富裕層的な運用をしてしまっている富裕層の方は、「本来こういうところが違うのか」「こうするべきなのか」という気づきにしていただければと思います。

▼今回の内容はYouTubeでもご覧いただけます

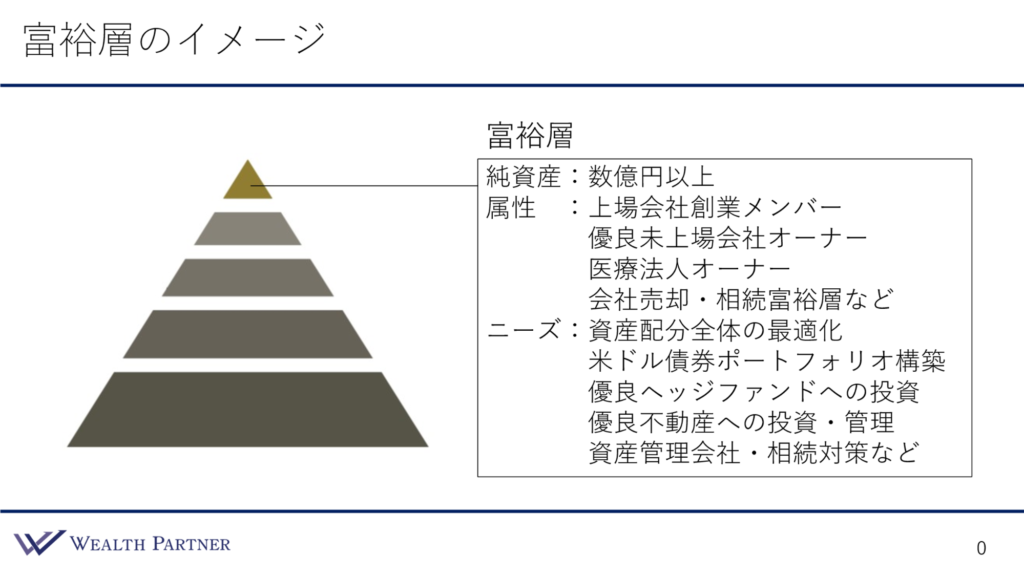

富裕層のイメージ

「そもそも富裕層とは何か」と思われる方や、自分が「富裕層なのか」「富裕層ではないのか」分からない方がいらっしゃると思います。これはいろいろな資料やものの定義によると思うので一概に言えませんが、私が20年ぐらい富裕層の方の資産運用をお手伝いしてきたなかで、「このような方は富裕層である」と感じる私的な基準をお伝えしますので、参考に留めていただければと思います。

富裕層の方のイメージは、割合で言ったらすごく少なく、世の中の1%から数%ほどしかいらっしゃらないです。ピラミッドのイラストがありますが、一番上の三角部分に当たるのが富裕層です。すごく数の少ない富裕層の方のイメージは3つあります。

1つ目は「純資産」です。純資産とは資産から借入を引いたものをいいます。借入を含めた資産が10億円や20億円あっても、ほとんどが借金という感じで、純資産は数千万円や1億円程度という方もいらっしゃいます。そのような方は本当の富裕層ではないと思います。資産から借入を引いた純資産が大事で、これが真水の資産になるわけです。ですから、不動産なども含めて純資産が数億円以上ある方が、基本的に富裕層と呼んでいい方ではないかと個人的に考えております。

2つ目は「属性」です。いろいろなパターンがあるので一概に言えないのですが、富裕層として多い属性は、上場会社創業メンバーの方で上場株を数億円~数十億円持っている方や、優良未上場会社オーナーの方で事業会社・資産管理法人・持株会社にキャッシュがたくさん貯まっている方、医療法人オーナーの方、それらの会社を売却された会社売却富裕層、相続で富裕層になった方、地主の方ではないかと思います。また、最近では暗号資産で資産を築かれた方なども結構いらっしゃいます。

3つ目は「ニーズ」です。どのような資産運用のニーズがあるかというと、富裕層の方であればあるほどさまざまな資産に分散して運用するので、資産全体を最適化したいというニーズや、そのようななかで金融資産の中心が米ドル債券になることが多いのですが、米ドル債券のいろいろな個別の債券に投資してポートフォリオを構築するというニーズ、株や債券に連動しないヘッジファンド(高度な運用をするファンド)への投資というニーズ、優良不動産への投資・管理というニーズ、資産管理会社や相続対策などで税務部分も最適化するというニーズ、これらのニーズをお持ちの方が多いというのが富裕層の方のイメージです。

富裕層と非富裕層の資産運用の4つの違い

今回のテーマである「富裕層と非富裕層の資産運用の根本的な『違い』」についてお伝えしていきます。違いは主に4つあると思います。

富裕層は資産運用に成長より安定を求めている

富裕層の方は、資産運用に対して成長よりも基本的には安定を求めていることが1つ目の違いかと思います。資産がそれほどない非富裕層の方は、毎年資産が何%ずつ増えればいいかという目標に関しては、いろいろな方がいらっしゃいますが、平均すると7%~10%程度の方が多いのではないかと思います。

一方、富裕層の方に関しては、私の感覚では4%~6%ずつぐらい資産が増えていけば十分という方が多いと思います。つまり目標のリターンが低いということです。もちろん増えれば増えるほど富裕層の方も嬉しいはずですが、増えることよりも安心して安定的に運用したいという希望の方が強いわけです。

目標リターンの高さはリスクの高さの裏返しになります。富裕層の方は元々資産をたくさん持っているので、2倍、3倍と成長させることよりも、減らさないで守ることや精神的に安定を求めて運用したいという方が多いと思います。

富裕層は資産分散でリスク管理を徹底している

富裕層の方は資産分散やリスク管理を徹底している方が多いと思います。非富裕層の方は資産がそれほど多くないということもあるので、いろいろな資産に分散するよりは、株式だけやNISAやインデックスファンドだけに投資する方や、保守的な方の場合、債券だけに何銘柄か投資するという方が多く、それで十分ということが多いです。

富裕層の方の場合、資産がたくさんあるので、資産分散できる余地がたくさんあります。ですから、株式、債券、不動産、オルタナティブなどのさまざまな資産クラスへの分散は当然といえます。

また、株、債券、不動産などの資産クラスの中でも、いろいろな資産に分散させることが多いです。例えば、債券に全体で2億円投資する場合、A、B、C、D…と複数の銘柄の債券に分散し、資産クラスの中でもさらに分散するというように、分散に分散を重ねます。

このようにリスク管理を徹底するのが富裕層の方の運用ではないかと思います。全ては1つ目の違いに繋がると思いますが、やはり安定性や安全性、減らさない、保全ということを目的に運用されている方が多いです。増やせるだけ増やしていくのではなく、まさに安心安全に運用したいということの表れではないでしょうか。これが2つ目の違いです。

富裕層は資産管理会社・相続対策がほぼデフォルト

富裕層の方は、基本的には資産管理会社を作って運用することや、相続対策を行っている方が多いです。既に作っている方もいますし、これから作るという方も含めると、ほとんどの富裕層の方が資産管理会社や相続対策を実践していると思います。単純に資産が多ければ多いほど、相続対策や所得税対策は必要ですので、資産管理会社を作ったり、相続対策を行ったりするのは当たり前のことです。

資産が1億円未満、数千万円台の非富裕層の方の場合、資産管理会社があるのであれば運用してもよいのですが、コストや手間の方が勝つことが多いので、資産管理会社はなくてもよいと思います。資産管理会社を作って運用する場合は、数億円以上、少なくとも1億円~2億円以上運用できるような余力がないと意味がないことが多いでしょう。富裕層の方は、このように資産や収入が高いからこそ、資産管理会社や相続対策がデフォルトであることが多いのではないかと思います。これが3つ目の違いです。

富裕層には本当に信頼できるアドバイザーがいる

富裕層の方に関しては、本当に信頼できるアドバイザーの方がいることが多いのではないかと思います。「こうした方がいいのではないか」とアドバイスされたら、その通りに資産運用を実行するくらい、信用しているアドバイザーの方がいることが基本的に多いと思います。

富裕層の方の資産運用の際には、「安定を求めた運用」「徹底的な資産分散」「リスク管理」「資産管理会社を作る」「相続対策」など、かなり専門性が高いことを行う必要があります。その専門性は多岐に渡ります。資産運用は、金融資産だけでなく不動産もありますし、資産管理会社や税務の専門性も必須です。到底、自分一人では完結しないわけです。

自分一人で富裕層の方の資産運用を完結できる方がいるとしたら、元々資産運用のプロで自分の資産を運用する方など、おそらくそのような方ぐらいでしょう。そのような方は少数です。大半の富裕層の方は、さまざまな分野で専門性が高い富裕層の専門家を集め、ご自身の資産運用を最適化させます。ですから、本当に信頼できるアドバイザーがいる方が多いのではないかと思います。

非富裕層の方の運用は、そこまでする必要がないことが多いです。そもそも資産管理会社を作る必要がありませんし、そこまでリスク分散する必要もないでしょう。インインデックスファンドに投資するだけでいいというケースが多いので、アドバイザーがいなくても、自分の判断だけ、インターネット証券だけで資産運用が完結する方が多いかと思います。富裕層の方と非富裕層の方では、アドバイザーの有無は明確に違うのではないでしょうか。これが4つ目の違いです。

以上が、私が考える、富裕層と非富裕層の資産運用の根本的な4つの違いです。これはあくまで私一個人の意見です。富裕層の方で、これに該当していないような非富裕層的な資産運用をしていたとしても、それが正しいと考えていらっしゃるのであれば、その通りやっていただくのがいいと思います。もっと富裕層的に運用した方がいいと思われる方であれば、資産運用の考え方や方法を修正していくなど、ご参考にしていただければと思います。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中