目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「ハワイ旅行がきっかけで投資を始める富裕層が急増している理由がわかりました」です。「このタイトルは何?!」と思った方がいらっしゃるかもしれません。2023年以降、コロナが解禁されて海外に行けるようになり、久しぶりにハワイ旅行に行かれる富裕層の方々が多かったと思います。このハワイ旅行をきっかけに、資産運用や投資をしなければと思い立って当社にご相談いただく方が、2023年以降、今年もすごく多く、急増していると感じています。

実は、私も今年の6月末、久しぶりにハワイに行ってきました。その前に行ったのは2019年なので5年ぶりです。私がハワイ旅行に行って、ついに、富裕層の方がハワイ旅行をきっかけに投資を始めている理由がわかりましたので、それについてご説明させていただきます。

▼今回の内容はYouTubeでご覧いただけます

ハワイの負担増加率(2019年から2024年)

こちらが、ハワイ旅行に行ったことがきっかけで投資を始める富裕層の方が急増している理由そのものを表す資料です。

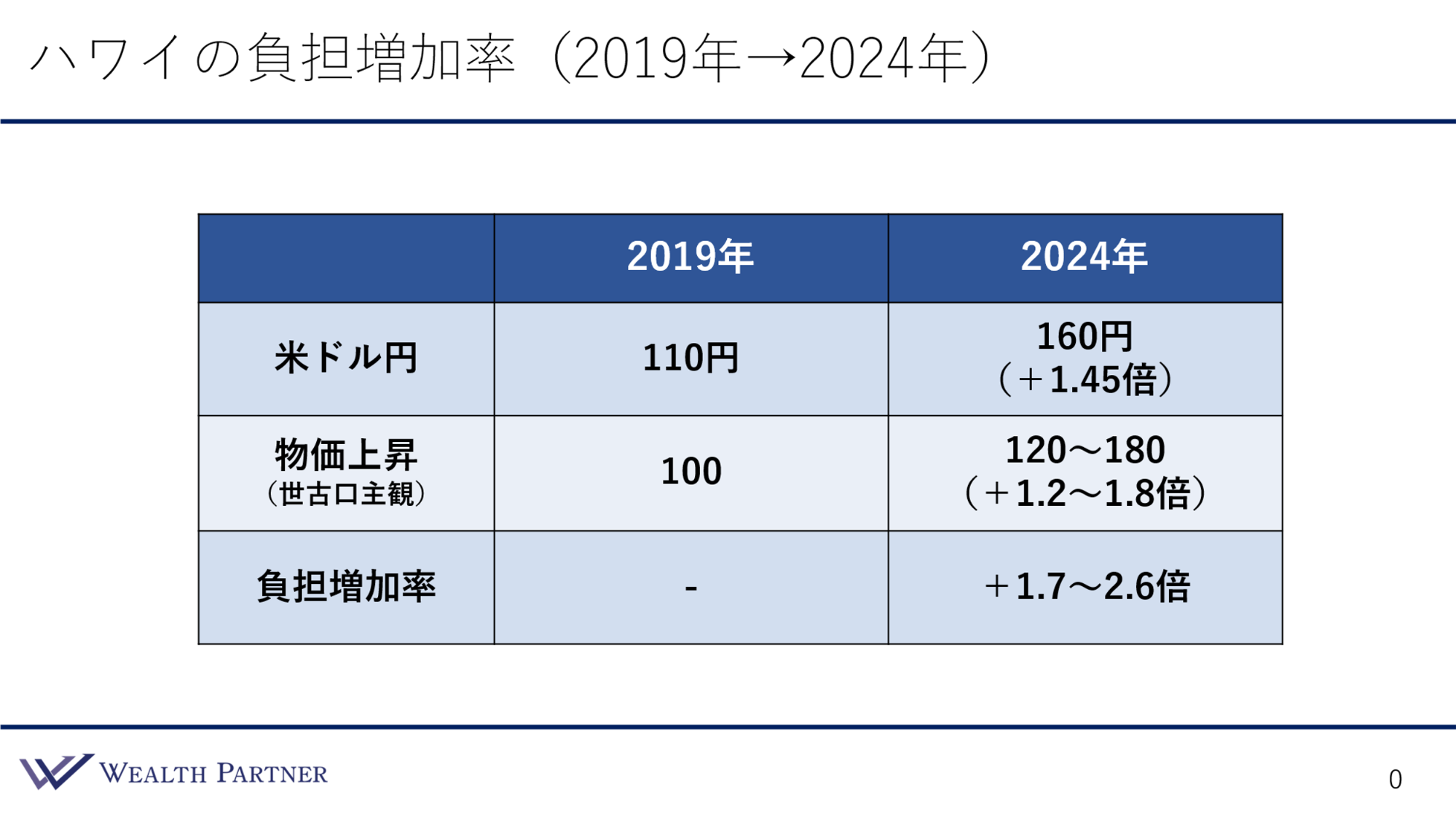

こちらの表は、ハワイに滞在し、食事をしたりホテルに泊まったりする費用の負担増加率を表しています。私が前回行ったコロナ前の2019年から2024年までの5年間で、どのように負担率が増加したのか、わかりやすく表にしました。

米ドル円のレートと物価上昇(世古口主観)、負担増加率とありまして、物価上昇に関しては、正式なハワイのデータや統計がないので、2019年に行ったときの私の主観と、2024年に行ったときにこれぐらい物価が上がったと感じた、私の主観に基づいた数値になっています。ですから、ここは信頼性がどれぐらいあるのかわかりませんが、私の主観だと思って見ていただければと思います。ドル高円安になった分と物価上昇した分を掛け合わせたものが負担増加率です。ハワイに行くことの費用負担が増した負担増加率を表しています。

2019年は1ドル110円で、今と比べると円高でした。2024年は1ドル160円ですので、2019年からの5年間で1.45倍になっています。米ドルが1.45倍高くなり、円が1.45倍安くなっています。ですから、この為替だけでも費用の負担感が1.45倍上がっていると考えられます。1.5倍ほど費用が上がっていると考えると、元々安い国ではありませんし、これだけでもかなり厳しいと思います。

2024年の物価上昇

次に、物価上昇を見ましょう。これには幅がありますが、生鮮食品や生活に身近なものなどはあまり上がっていないという感覚です。2019年を100とすると、2024年の物価上昇は、私の肌感では大体20%ほど上がっています。100だったものが120くらいに上がっているわけです。

しかし、高級品や嗜好品、ホテル代などインフレ連動率が高いものに関しては、すごく上がっている印象です。レストランでも高級なレストランは上がっています。ですから、120~180、20%~80%ほど物価上昇しているのではないかと捉えました。そうすると、5年前の2019年から、+1.2倍~1.8倍に増加していると考えます。

米ドル円も増加していますが、物価上昇も相当上がっています。富裕層の方は、旅行に行くとおいしいレストランに行ったり良いホテルに泊まったりします。ですから、物価上昇の幅のなかでも、限りなく1.7倍~1.8倍などの物価上昇を十分に味わっているわけです。

この米ドル円の上昇と物価上昇を掛け合わせたものが負担増加率です。5年前から+1.7倍~2.6倍、費用の負担感が増えていることになります。

円のまま持っていたらダメだ

この費用の負担感を持って、富裕層の方々は、「円の信用力はこれほど失墜しているのか」「外貨は上昇しているんだ」「米ドルは上がっているんだ」「このまま日本円を持っていてもいいのだろうか?」と思うわけです。また、さらに負担感が上がっている物価上昇もありますから、そう感じるのは当然のことでしょう。

日本はインフレ、物価上昇といわれていますが、大して物価は上がっていない状況です。物価上昇率は2%~3%程度ですし、実際に上がっているのは、一部の高級品やマンションなどで、生活を普通にしているなかで、それほど感じてはいないと思います。

しかし、海外などでは+1.2倍、ハワイの場合+1.2倍~1.8倍なので、「これほど物価上昇するのか?!」「預金でお金を持っていたら大変だ!」「円のまま持っていたらダメだ」「キャッシュで持っていたらダメ」と感じるわけです。

今、米ドル円は1ドル160円ですが、これが200円、250円、300円と上がっていく、さらに円安になるリスクもありますし、「ハワイのように日本も物価上昇していくのではないか?!」というのが、実感としてリアルにわかってしまったわけです。ハワイに旅行に行くことで、富裕層の方が、このような負担増加率、円の信用失墜、リアルな物価上昇をリアルに感じることによって、日本に戻ってきた際、「投資しなければいけない」と感じて、投資や資産運用を始める方が多いのではないかと思います。

これが富裕層の方がハワイ旅行がきっかけで投資を始める方が急増している理由だと思います。日本で生活している方にはわからないかもしれません。2022年までは海外に行けなかったので、物価が上がっても円安になっていても、日本で生活するなかではあまりわかりませんでした。しかし、2023年以降海外に行けることになり、日本がどれぐらい置いていかれているのか、キャッシュでお金を持っていることが、どれほどリスクが高いのか実感し、やはり投資しなければと思って、日本に帰って当社にご相談いただくという流れなのかと思います。これが理由です。

まとめ

今回のテーマである「ハワイ旅行がきっかけで投資を始める富裕層が急増している理由がわかりました」をまとめました。ポイントは4つです。

ポイント1)円の紙クズ化リスクを身をもって実感

日本円の紙クズ化リスクを身をもって実感したのが、非常に大きな理由になっていると思います。為替だけでも、米ドルは5年前の2019年から1.45倍高くなっています。逆にいうと、日本円は1.45倍価値が下がっていることになるので、海外に行って「円は弱い」と改めて実感したわけです。そうなると、「日本円の預金だけを持っていていいのか?」と不安になるでしょう。「5年前なら豪遊できた」「高級品をたくさん買えた」と感じるのは当然です。

ところが、5年後の2024年にハワイに行ったら、何も買えない状態で、「日本円は役に立たない」と思ってしまいました。160円で留まればまだいいですが、「さらに300円、400円、500円になったらどうしよう?!」と思い、「やはり投資を始めよう!」となっているのでしょう。このように為替きっかけで投資を始める方は非常に多いです。これが大きな理由の一つかと思います。

ポイント2)日本の物価上昇の現実感が増幅

ハワイは日本と似ているところがあって、どちらも島国なので輸入に頼っています。輸入した製品を買って生活している側面があるので、やはり輸入物価が上がると物価上昇しやすくなります。今回、世界的なインフレの影響もあって、物価上昇が特に顕著というのがハワイの状況です。

少しずつニュースなどでも騒がれるようになってきましたが、ハワイほど輸入に頼ってはいないものの、「日本もハワイのように物価上昇する可能性があるのではないか?!」「日本でも数%ずつ物価が上がっていく可能性が高い」と考えられています。実際に今のところ物価は上がっています。先ほどのハワイのデータでは+1.2倍~1.8倍になっているので、「もしかしたら同じぐらい物価上昇するのではないか?!」というような現実感が、ハワイに旅行に行くことで増幅されている可能性が高いのではないかと考えます。

預金のまま持っていると、物価上昇した分、実質的な価値は減ることになります。そのため、「預金で持っていてはダメだ」「投資をしなければダメだ」「物価上昇についていける資産を持っていないとダメだ」と感じて、投資を始める方が多いのかと思います。

ポイント3)このままだともうハワイに行けなくなる危機感

特に日本人の方や富裕層の方は、アメリカ全土、なかでもハワイが好きな方が多いです。このまま円安が進み、ハワイの物価上昇が続いた場合、ハワイに行けなくなる危機感を持ってしまいます。もちろん、資産を守ることの方が大事だと思うのですが、やはり富裕層の方にとって、エンターテインメントも重要な要素です。これ以上日本円が弱くなり、海外の物価上昇によって、ハワイや他の海外の国々に行けなくなってしまうリスク、危機感をリアルにハワイ旅行で感じて、投資を始める方が多いのではないでしょうか。

ポイント4)米ドル債券+アメリカ株式への投資が多い

これは理由というより、危機感を感じた富裕層の方々が、どのようなものに投資しているのかということです。やはり、一番多いのは米ドル債券です。

今、1ドル160円ですが、今のタイミングで円を米ドルに換えて米ドル債券に投資すれば、仮に1ドルが200円~300円になったとしても、160円で投資した米ドル債券はそのままです。仮に今後300円~400円になったとしても、160円のときに買った米ドル債券から生み出される利息を使ってハワイ旅行や海外に行けば、為替に関しては160円の感覚のままでいろいろな国に行くことができます。もうハワイには行けないということはなくなるでしょう。

もちろん円高になる可能性もありますが、やはり怖いのは円安の方です。円高は日本が強くなることなので、ご自身の収入などは基本的には増えると思います。しかし円安になってしまうと海外に行けないので、そちらの方が富裕層の方にとってリスクなのでしょう。

今の為替は、ここ数年ではドル高円安が進んでいますが、さらに円安にいくリスクを避けるために、米ドル債券に投資しておき、入ってきた利息をいろいろなことに使う、そのような目的で米ドル債券に投資をされる方が多いのだと思います。

さらにアメリカの株式である米国株に投資する方も多いです。米ドル債券の場合、為替がさらに円安になるリスクを回避することができますが、物価上昇についていくことに関しては基本的に弱いです。

物価上昇に関し、資産価値についていくことができるのは株式です。先ほどのハワイの負担増加率の表でお伝えしたように、基本的には、米ドル円が上がっているのと同じくらい、物価も5年で+1.2倍~1.8倍に上昇しています。物価上昇に伴って資産価値も上昇するのが株式なので、アメリカの物価上昇に伴い上昇するのは、やはりアメリカ株式になるわけです。

ですから、ハワイ旅行がきっかけで、米ドル債券とアメリカ株式の組み合わせでポートフォリオを作り、投資を始める方が多いのではないかと思います。

本日は「ハワイ旅行がきっかけで投資を始める富裕層が急増している理由がわかりました」という内容でお届けさせていただきました。

今回の内容については「世古口俊介の資産運用アカデミー」でもご視聴いただけます。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中