こんにちは。ウェルスパートナー代表の世古口です。私は大学を卒業した2005年からこれまでの15年間、富裕層からお金をお預かりして資産運用する仕事をしてきました。

最初の11年間は日系、アメリカ系、スイス系の金融機関のプライベートバンク部門のプライベートバンカーとして、直近の4年間は独立して資産運用コンサルティングの会社を経営しています。

そういった中で、資産運用の相談と同じくらい多いのが資産管理会社の設立・運営に関する相談です。なぜ富裕層は資産管理会社を作るのでしょうか。富裕層が資産管理会社を作る理由から具体的な活用方法、税制までを詳しく連載でご紹介できればと思います。

個人か資産管理会社か投資主体選定の重要さ

個人で投資するか、資産管理会社(以下、法人)で投資するか、悩む人は多いのではないでしょうか。投資主体の選定は重要です。

個人で投資するか、法人で投資するかによって、経済効果が異なるからです。投資対象によっては、個人より法人の方が良かった、逆に法人より個人の方が良かったというお客様も多くいらっしゃいます。

投資主体がどちらの方がいいという議論は投資対象にもよります。投資対象を大きく金融資産(株式と債券)、実物資産(国内不動産)に分けることができます。本記事では金融と実物それぞれ個人、法人どちらで投資するのがいいかを分析していきたいと思います。まずは金融資産から考えていきましょう。

金融資産(株式と債券)の投資主体は個人がいいか法人がいいか

金融資産(株式と債券)の個人運用の税率は20%(復興税を入れると20.315%)です。株式、債券の値上がり益も株式の配当金や債券の利息収入も全て20%です。そして金融資産の中では幅広く損益通算が可能です。つまり株式や債券の売却損を他の株式、債券の売却益、配当金や利息収入と損益通算できます。

法人の実効税率(実際の所得に対して何%課税されるかと言う税率)は所得が400万円以下は25.89%、400万円超から800万円以下は27.57%、800万円超は33.58%です。

個人と異なり、法人の場合は様々な経費(主に販管費)を差し引いたあとの所得に対して、課税されることになります。この様々な経費と損益通算が可能という点が最も法人投資の優位なポイントです。どれだけ株式や債券で投資収益があっても、経費と通算して利益(所得)が発生しなければ、法人税はかからないということです。

金融資産の税率は前述の通り個人は20%で、法人の最高実効税率は33%です。つまり税率だけで考えると個人で運用した方が良いという結論になります。ただ法人で諸々の経費が発生し、金融収益と相殺ができ、利益(所得)を出さないことができるならば法人の方が良いのです。

つまり経費と相殺できる範囲で法人運用し、それ以上の運用は個人を投資主体とした方がいいでしょう。

金融資産の株式と債券の違いはどうでしょうか。比較的に株式は個人運用、債券は法人運用に向いていると考えています。

理由は、株式はキャピタルゲイン(値上がり益)が大きく出て、法人の経費で相殺しきれず、利益が発生してしまい33%の課税対象になってしまう可能性があるからです。それであれば最初から個人で運用した方がいいという結論になります。

一方で、債券の主な投資目的はインカムゲイン(定期収入)です。定期収入は投資金額に対して年間5%など収益の予定が立てやすく、法人運用に向いています。債券投資により毎年500万円の利息収入があるとあらかじめ分かっていたら、計画的に経費を使用し利益と相殺することが可能でしょう。

株式も高配当銘柄やREITなど配当金が目的であれば、法人所有を検討してもいいでしょう。

少し論点は細かくなりますが、ヘッジファンドなど私募形式のファンドは法人所有を提案することが多いです。なぜならヘッジファンドは未上場の投資信託と認識され、その他の株式や債券の利益や損失と損益通算ができないからです。個人でそもそも損益通算できないなら、法人で所有して様々な経費と通算した方がいいということです。

国内不動産の投資主体は個人がいいか法人がいいか

実物資産の主役の国内不動産はどうでしょうか。国内不動産を個人で投資した方がいいか、法人で投資した方がいいか。この論点の正解は、投資する方の前提によります。

例えば、高収入で所得税が高い方は個人で投資した方がいいことが多いです。なぜなら不動産は建物部分が劣化すると考えて、その価値が劣化する金額(減価償却費)を所得から差し引けることで、所得税を圧縮することが可能だからです。

投資家の所得水準や投資物件によりますが、年収が2000万円以上であれば、まずは個人での投資を検討していいでしょう。

一方で、会社を売却してキャッシュリッチな方は、法人で不動産投資した方がいいことが多いです。なぜなら会社を売却すると、役員報酬などがなくなり先ほどの減価償却を個人でとる必要がなくなるからです。

この場合は法人で不動産投資することで、インカムゲイン(賃料収入)を得て、それを経費と相殺していくことで、税務の最適化をしていくことが理想でしょう。

あと不動産の場合は相続上の観点からも検証が必要です。不動産は相続税評価が大幅に下がることで、相続税軽減に寄与するからです。ただこれを個人で所有するか、法人で所有するかによって相続上の活用方法が変わってきます。

個人で所有する場合はその所有者がなくなったときの相続税の軽減に寄与します。法人で所有した場合はもう一歩、踏み込んだ対策が可能です。法人で不動産を所有することで、その法人の株式の相続税評価は大幅に下がります。この評価が下がった株式をお子様に贈与することで、ほぼ贈与税負担がない形で資産承継することが可能になります。

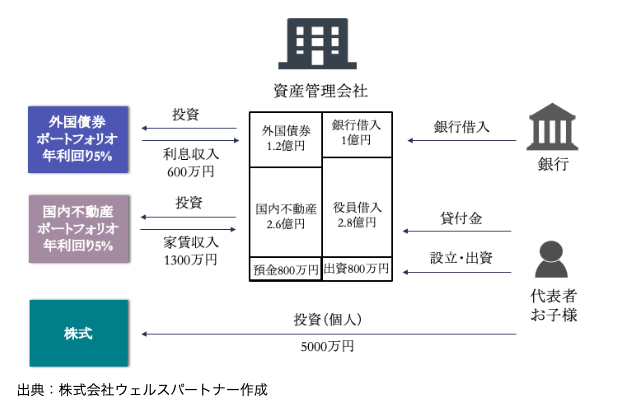

参考にお客様の投資事例のイラストをご紹介します。会社を売却した方で債券と国内不動産は法人で投資し、株式は個人で投資しています。

まとめ

今回は金融資産、実物資産など資産の種類ごとに個人で投資した方がいいのか、法人で投資した方がいいのかを検証しました。個人か、法人かの条件分岐は投資対象の資産性だけではなく、所得税や相続上の観点も必要で実はとても難しいです。顧問税理や専門会社によく相談した上で投資を検討することをお勧めします。