目次

はじめに

劣後債には、一般的な社債とは異なる特徴や仕組みがあります。そのため、劣後債の基礎知識をしっかりと理解することは、その投資において重要な要素です。本記事では、劣後債の特徴や仕組みについて詳しく解説し、弁済順位の違いや利回りの高さ、そのリスクとリターンについても掘り下げます。また、劣後債への投資を考える上でのポイントや注意点もお伝えします。劣後債に関心がある方にとって、投資の判断をする上での一助となる情報を提供できれば幸いです。

劣後債の基本的な特徴とは

劣後債とは何か?

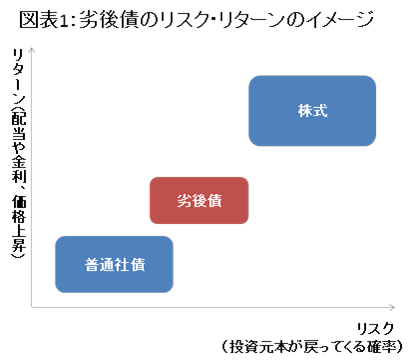

劣後債とは、普通社債に比べて元本と利息の支払いの順位が低い社債で、発行体が破綻した場合には、一般債権者の債務弁済完了後に残余財産が劣後債保有者に弁済されます。劣後債は、残余財産の弁済順位が最も優先される普通社債と、弁済順位が最も低い株式との中間的性格を持っています。

出典:マネックス証券

弁済順位の違いとは?

「弁済順位」とは、債務不履行時に元本や利息の支払い順位の優劣を指します。一般担保付社債のように特別法に基づいて発行される債券は、他の債権者よりも優先して弁済を受けられる権利を持ちます。

一方、劣後債は元本や利息の支払い順位が低く、債務不履行のリスクが大きい代わりに利回りが高く設定されます。弁済順位の優劣が定められていない場合は、既に弁済期を迎えているもの、債務者にとって弁済の利益の多いもの、弁済期日の順、債務の額の順に優先順位が判断されます。その後、優先順位の高いものから費用、利息、元本の順で弁済されます。

利回りの高さとは?

劣後債の利回りは一般的な社債に比べて高い傾向があります。つまり、劣後債は、優先債や社債よりもリスクが高いため、高い利回りを求める投資家にとって魅力的な選択肢となるのです。

劣後債の仕組みとリスク

劣後債の仕組みとは?

劣後債は、通常時は利率が高めである点を除いて普通社債と変わりません。しかし、倒産などによって負債が返済不能になった場合、元本の支払いや利息の支払いが遅延したり、一部返済が免除されるリスクが存在します。

元本割れリスクとは?

劣後債の元本割れリスクとは、倒産時に元本の一部または全額が免除される可能性があることを指します。具体的には、企業や投資家が発行した劣後債が返済不能に陥った場合、元本が免除される可能性があるということです。

このリスクは、優先的な債権者による償還が先に実施されるため、劣後債の元本の返済が十分に行われない場合があります。一方、劣後債は、優先株式と比較して、受け取る利息が高いことが多いため、投資家にとっては魅力的な投資対象となっています。しかし、その反面、元本割れリスクがあることは忘れてはなりません。

期限前償還リスクとは?

劣後債には期限前償還条項によるリスクがあります。劣後債は、発行会社が任意に決定した時期に繰上償還する権利を有しており、一般的にはファーストコールで償還されます。

ファーストコールは利払い5年目や7年目、10年目に設定されることが多く、これまで日本で発行された劣後債のほとんどがファーストコールで償還されているので、実際には5年から10年程度の投資商品といえます。

劣後債の種類と特徴

劣後特約付社債とは?

劣後特約とは、普通社債よりも元利金の支払順位が低い社債に付される特約です。つまり、債券の発行体が破綻した場合、先に普通社債の元本と利息が支払われ、残りの金額から劣後債の元本と利息が支払われることになります。このように債務の優先順位が低いことから、劣後債は一般的にリスクが高いとされています。しかし、その分利回りが高くなることが多く、利回りを求める投資家には魅力的な投資先となることがあります。

期限付劣後債とは?

期限付劣後債は、定められた期限が設定された劣後債です。期限までに返済が行われなければ、元本の一部または全額が免除される可能性があります。一般に満期の定めのない永久劣後債に比べ、期限付劣後債は利回りは低いものの、返済順位が高く、価格変動が小さいという特徴があります。

永久劣後債とは?

期限の定めのない劣後債の一種で(通常、繰上償還条項付)、倒産や会社更生手続開始などの「劣後事由」が発生した場合に、返済順位が劣後することから、普通社債よりも高い利回りが期待できる債券です。満期日が指定されていないことに加え、期限付劣後債よりも返済順位が劣後するため、一般的に同じ劣後債よりも高い利回りが期待できます。

劣後債への投資についてのポイントと注意点

最後に、富裕層の債券投資事例について考えてみましょう。富裕層の方々が債券ポートフォリオの構築に注目している理由は、安定的な収益を得ることができるからです。彼らの投資戦略事例を学ぶことで、投資の考え方がより深まり、自分自身の投資スタイルを確立することができます。

富裕層の方々は、多くの場合、債券ポートフォリオを構築する際には10銘柄以上に分散投資することが一般的です。これは、一つの投資商品に依存しすぎないようにするためです。また、投資家自身のリスク許容度や収益目標に応じた戦略を立て、リスクとリターンのバランスを考慮しながら、運用を行っています。さらに、債券ポートフォリオは、定期的に見直しを行い、市場環境に応じた運用戦略を策定しています。

劣後債の投資する上での注意点

劣後債への投資は、高い利回りを期待する投資家にとってメリットがあります。また、円安の際には有利な投資手段となる可能性もあります。ただし、その一方で、劣後債はリスクが高いため、投資に際しては慎重な判断が必要です。

劣後債の最大の魅力はその利回りの高さであり、元本を回収できないリスクが他債券に比べて圧倒的に高いため、利回りが高く設定されています。また、劣後債は割安な価格で購入できる場合があり、その後の価格上昇により、投資家にとって利益をもたらすことがあります。劣後債はリスクが高い反面、高い利回りや投資チャンスを提供する投資対象となる場合があるので、リスクを理解した上で慎重な投資判断が必要です。

劣後債に投資することは、高いリターンを得る可能性がありますが、リスクも存在します。具体的には、以下の点が挙げられます。

・倒産や経営不振による元本割れや利息の遅延、免除などがあること。

・劣後債への投資は市場流動性が低いため、売却時に損失を被る可能性があること。

・その他、金利の変動や経済状況の変化により、元本や利息が減少する可能性があること。

これらのリスクを踏まえ、劣後債に投資する前には、リスクとリターンをバランス良く考慮し、自己判断できる情報を収集し、慎重に判断する必要があります。

劣後債への分散投資の重要性

投資家にとって、劣後債への投資は魅力的な選択肢の一つです。投資にあたって、リスクを軽減するためにはいくつかの方法があります。

まず、分散投資が重要であることは言うまでもありません。複数の企業や業種に投資することで、リスクを分散させることができます。また、異なる地域に投資することも、リスク分散の方法の一つです。

さらに、信頼性や実績のある企業に投資することも、リスク軽減の一つの方法です。企業の財務状況や成長性を調べることで、投資家はより良い投資判断をすることができます。また、企業の社長や経営陣の人物像やビジョンについても調べることで、企業の将来性を見極めることができます。

最後に、投資家は自分自身のリスク許容度を考慮しながら、投資先を慎重に選ぶことが必要です。投資はリターンが大きい分、リスクも大きいことを忘れずに、長期的な視野で投資先を選ぶようにしてください。

まとめ

劣後債は、高いリターンを求める投資家にとって魅力的な選択肢となりますが、その一方でリスクも高いことを理解しましょう。投資を行う際には、自身のリスク許容度や投資目的を考慮し、慎重に判断することが大切です。劣後債の特徴や仕組み、種類、投資のポイントと注意点をしっかりと把握して投資するようにしましょう。

一橋大学経済学部卒業後、証券会社でマーケットアナリスト・先物ディーラーを経て個人投資家・金融ライターに転身。投資歴20年以上。現在は金融ライターをしながら、現物株・先物・FX・CFDなど幅広い商品で運用を行う。