こんにちは。株式会社ウェルス・パートナー代表の世古口です。

格付け高めの米国債などの債券ポートフォリオは今だと4%~5%の利回りを得られるかなと思います。ただ、これより目標の利回りが高い方も当然いらっしゃいます。平均利回り6%や7%など、もっと高い利回りを得たいという方の場合、方法は2つです。

- 劣後債(会社が倒産したときに普通社債よりお金が返ってくる順番が遅い代わりに利回りが高い社債)に投資する方法

- レバレッジをかけて自己資金当たりの利回りを高める方法(債券を担保にお金を借りて、そのお金でまた債券に投資する方法)

利回りを上げたいときは大体どちらかで利回りを上げることを考えていきます。

ただ、レバレッジをかける方法と劣後債に投資する方法は「利回りを上げる」という目的こそ同じですが、実は意味が違います。取っているリスクも全く違っているわけです。

富裕層の方の中には「利回りが結構上がるならどちらでもいいよ」とあまり悩まず決めている方もいらっしゃいます。また、方法を知らずに決めている富裕層の方もいらっしゃるようです。

今回の記事ではそれぞれの方法をしっかり知っていただいた上で「どちらの選択肢を選んで利回りを上げるのがいいのか」を決めていただくための参考になればと思います。

目次

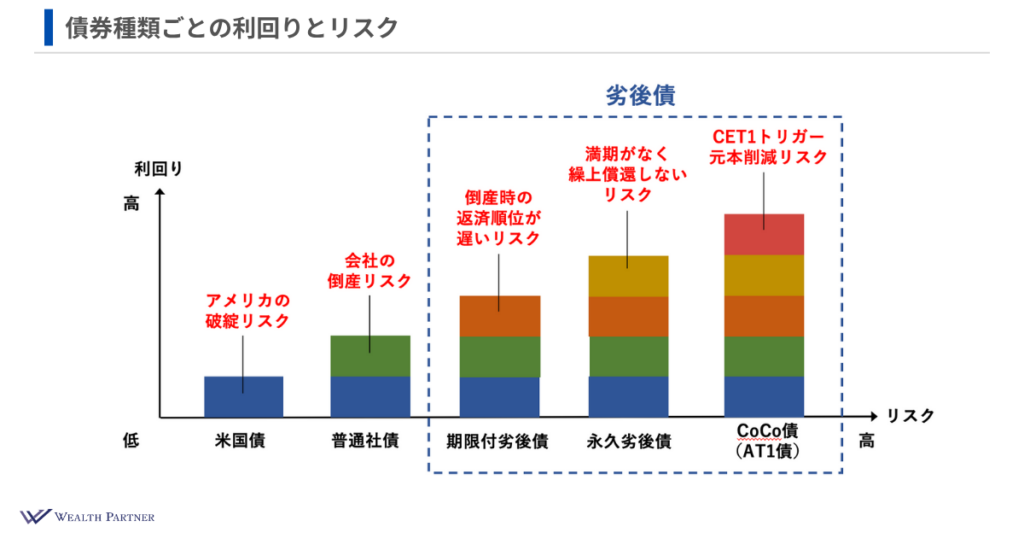

債券種類ごとの利回りとリスク

まずは劣後債に投資する方法から説明していければと思います。

下の画像は劣後債の種類と利回りの関係を表したものです。

画像の表には債券が5種類まとめられており、右側に行くほどリスクと利回りが高くなっています。

左から順に説明します。

- 米国債:利回りもリスクも一番低い

- 普通社債:米国債より利回りとリスクの高い債券

- 期限付劣後債:会社が倒産したときにお金が返ってくる順番が普通社債より劣後する。その代わり利回りが高くなっている債券

- 永久劣後債:期限付劣後債のリスクにプラスして満期がなく繰上償還しないリスクがある債券。期限付劣後債よりさらに利回りが高く、リスクも高い

- CoCo債(AT1債):銀行が主に発行している劣後債。永久劣後債にプラスして、銀行の自己資本比率が一定の水準を下回ると元本も削減される。5つの債券の中で最も利回りとリスクが高い

右側の3種類の債券が今回の記事のテーマになっている劣後債です。

劣後債で債券ポートフォリオの利回りを上げるときは、3種類の劣後債のどれか、あるいは全てを組み込んで平均利回りを上げていきます。

米ドル債券ポートフォリオ設計(劣後債型)

前の見出しで説明した劣後債を債券ポートフォリオに組み込んだ設計事例をご紹介します。

画像の表は15債券に投資している債券ポートフォリオです。

この債券ポートフォリオにはさまざまな発行体の債券を組み込んでいます。ただ、劣後債は金融機関が発行していることが多いので、ポートフォリオ内の債券の発行体は、保険会社や銀行が必然的に多くなっています。これはポートフォリオに劣後債を使った場合の特徴です。

表の債券種類を見ると、期限付劣後債や永久劣後債の他に最もリスクと利回りの高いCoCo債も3債券入っています。債券ポートフォリオの過半数くらいは劣後債になっている計算でしょうか。

各債券の通貨は米ドルで、投資金額は各4,000万円の合計6億円です。期間は約2年〜最長で約27年になっており、平均残存期間は14.5年になります。

この債券ポートフォリオで特徴的なのは格付けです。

劣後債は同じ発行体の普通社債より格付けが低くなります。ポートフォリオに組み込むと、平均格付けも下がる傾向にあります。

たとえば表の一番上の債券は格付けがBと結構低いわけです。その下のフランスの銀行が発行している債券もBBB-になっています。ぎりぎり投資適格債という感じです。表の6番目の債券などは日本の銀行が発行しているものですが、格付けはBB+と低格付け債になっています。

この債券ポートフォリオ全体の平均格付けはBBB-です。平均格付けも投資適格債ぎりぎりになっています。

一番右は利回りです。

劣後債は利回りが高く、特にCoCo債や永久劣後債は6%以上の利回りになっています。債券ポートフォリオ全体の平均利回りは6.1%です。

このように利回り6%台を出すために劣後債を組み込みます。

劣後債を多く組み込むことで平均格付けはBBB-と低くなりますが、その分だけ平均利回りが高くなりますので「目標は6%台」という方はこの債券ポートフォリオで目標達成できるわけです。

これが劣後債を使った利回りを上げる方法です。

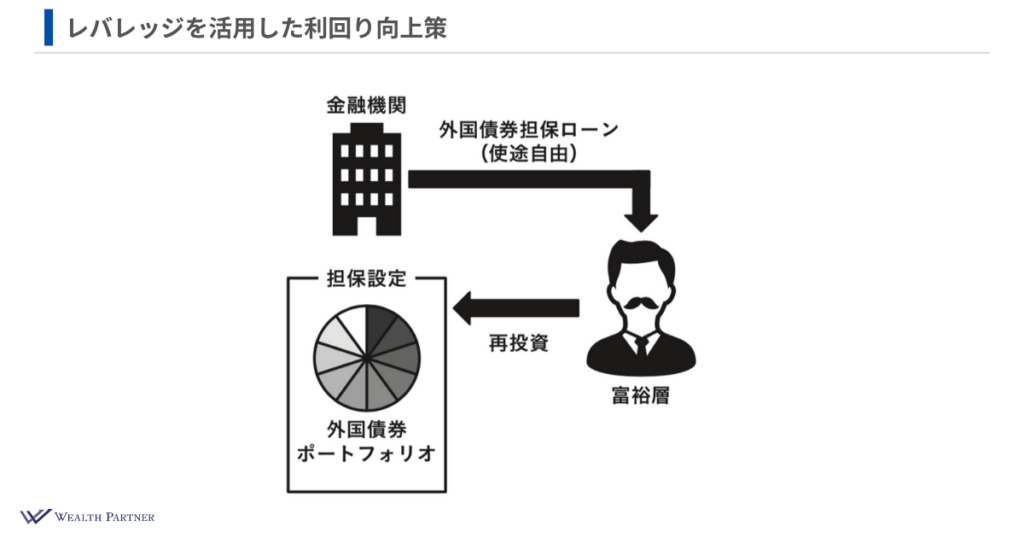

レバレッジを活用した利回り向上策

利回りを上げるもうひとつの方法がレバレッジを活用する方法です。

この方法では、具体的には、外国証券担保ローン(証券担保ローン)を使います。銀行の融資の機能を活用することで利回りを向上させるという仕組みです。

証券担保ローンでは外国債券などの有価証券を預けると、その有価証券を担保にして融資してくれます。このローンは基本的に使途自由になっていますので、この融資で借りたお金をまた債券に投資する、という方法を使っている富裕層の方が多いわけです。

この方法を使うことで自己資金(出したもともとのお金)に対する債券全体の利回りが向上しますので、それにより債券投資の利回りを上げるのがこのレバレッジを活用した方法になります。

自己資金対比利回りの計算

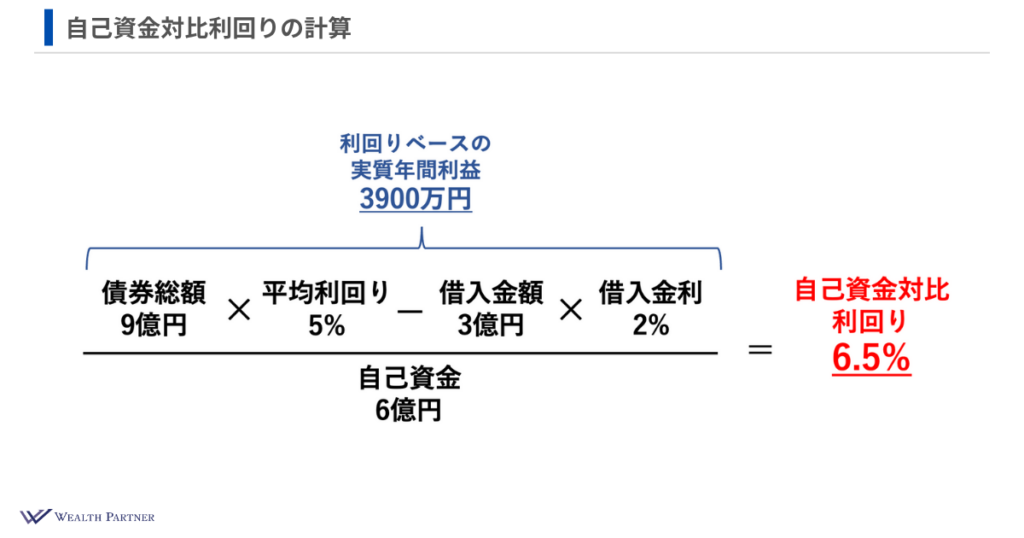

レバレッジをかけて利回りを上げるという意味が若干分かりにくいかなと思いますので、実際の数字を挙げて説明します。

レバレッジをかけて利回りを上げる場合、一番見なければならないのは自己資金対比利回りです。この計算が非常に大事になってきます。

まず、自己資金が6億円あったとします。この6億円という金額は先ほどの劣後債のポートフォリオと合わせるかたちにしました。画像の表を見ると自己資金(分母)が6億円になっています。

この6億円の自己資金に対して3億円の借入をおこないます。そうすると総額9億円で債券運用することになるわけです。総額9億円の債券運用ですから、利回りを9億円にかけてください。さらに借入金額である3億円の金利を払うわけですから、レバレッジの計算では金利分を考慮しなければいけません。3億円の借入金利を2%としてコストを考慮して計算します。

そうすると債券総額9億円の平均利回り5%で4,500万円。借入金額3億円と借入金利2%で600万円が借入コストです。コストを差し引くと、利回りベースの実質の年間利益を算出できます。利回りベースの実質の年間利益は3,900万円です。そうすると、自己資金対比利回りを算出できます。自己資金対比利回りは6.5%です。

債券の運用元本を大きくすることで9億円になり、それにより自己資金6億円の全体の利回りに対する利益だと6.5%になる。最初の債券の利回り5%からレバレッジをかけることで利回りの向上に繋がり+1.5%の6.5%になる。5%と6.5%の差である1.5%がレバレッジをかけることによるメリットになっています。

米ドル債券ポートフォリオ設計(レバレッジ型)

例としてレバレッジをかけることを前提とした債券ポートフォリオを見ていただければと思います。

先ほどの劣後債と同じく15債券に投資しています。

レバレッジをかける前提の特徴がいくつかあり、その代表的なもののひとつが債券種類です。

レバレッジをかける場合、債券を担保に金融機関から融資を受けます。金融機関は劣後債を担保にできないことが多いので、一般的には普通社債を使います。なので、この債券ポートフォリオも普通社債ばかりで構成されているのが特徴です。

投資金額は全て6,000万円で合計が9億円になっています。自己資金が6億円で融資分が3億円なので、合計で9億円です。最初のポートフォリオは自己資金だけだったので4,000万円ずつの投資で合計6億円でしたが、こちらは融資を受けているので6,000万円ずつの投資で合計9億円になっています。

このレバレッジをかける全体の債券ポートフォリオは格付けが高いところも特徴です。債券は全てBBB以上で投資適格債になっています。割合としてはA以上の債券が多いです。これは債券を金融機関の担保にするためです。金融機関はある程度格付けの高い債券でなければ担保として受け入れないことが多いため、このように格付けが高い債券で固めています。債券ポートフォリオ全体の債券格付けの平均はA-です。

A-くらいの債券の場合、利回りとしては5%前後が多くなります。債券ポートフォリオの利回り平均は5%になっています。

レバレッジで利回りを上げる場合は劣後債で上げるときのように格付けを下げて利回りを上げることは基本的にしません。債券自体は格付け高めの普通の債券に投資して、普通の利回り5%くらいにする。それに対してお金を借りて運用する(融資でお金を増やして運用する)という方法で利回りを高くします。

これがレバレッジをかけた債券運用のイメージです。

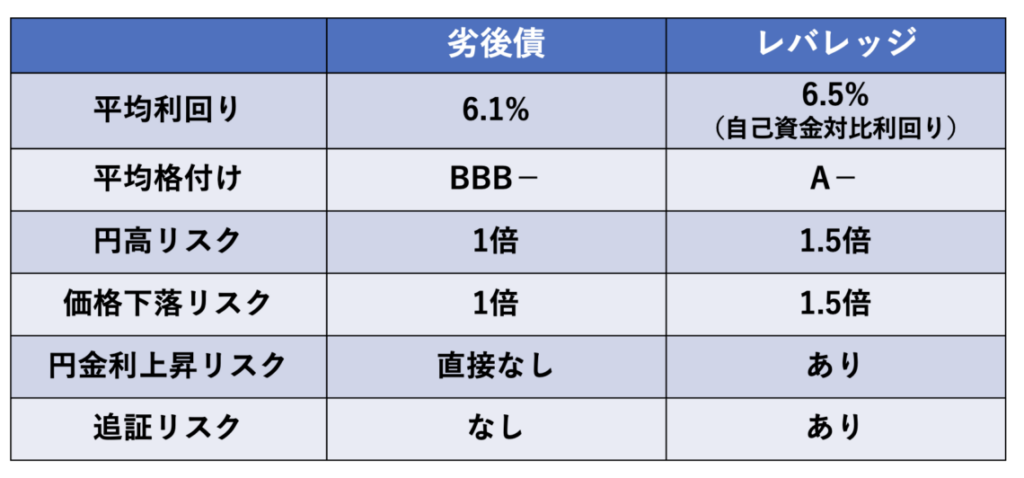

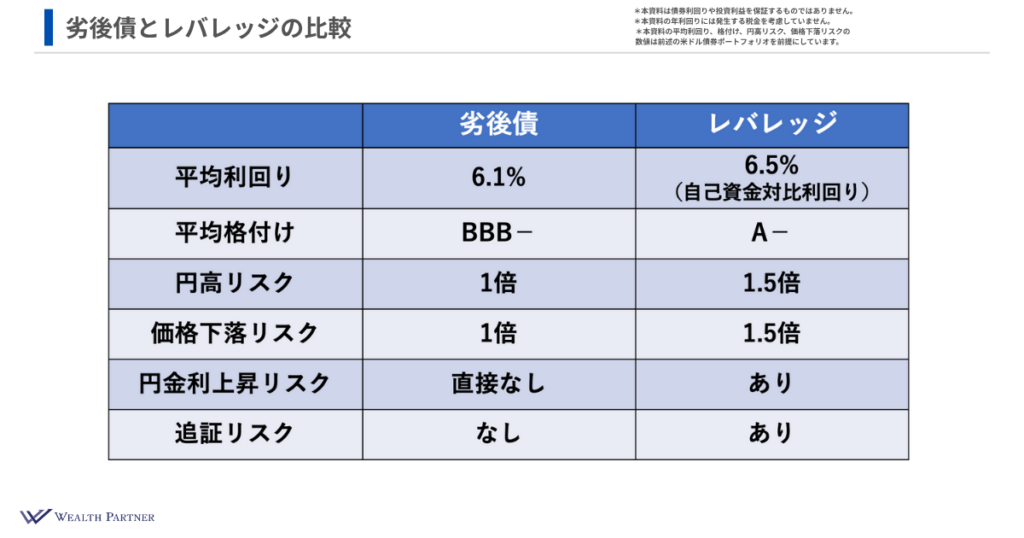

劣後債とレバレッジの比較

ここまで劣後債を使った方法とレバレッジをかける方法をそれぞれ見ていただきました。

ここで2つの方法を比較して見てみます。こうして比較することで2つの方法の違いが凄く分かりやすくなるかなと思いますので、参考にしていただければと思います。

平均利回りの比較

劣後債を使った方法だと、平均利回りが6.1%になります。レバレッジをかける方法では、自己資金対比利回りが6.5%です。

今、格付けの高い債券に投資すると利回りが4~5%になります。劣後債を使った方法、レバレッジをかける方法、共に平均利回り6%台の債券ポートフォリオが作れますので、利回りを上げるという目標は達成可能です。

平均格付けの比較

債券の信用力や破綻リスクを表す格付けを比較すると、劣後債を使う方法の方はBBB-。レバレッジをかける方法の方はA-です。2つの方法の平均格付けを比較すると、劣後債を使う方法の方が平均格付けは3段階低くなっています。

債券の格付けだけ比較すると、破綻リスクは劣後債を使った方が高いことが分かります。

円高リスクの比較

ドル安円高になったときの為替の損失を比較します。

劣後債を使った方法はレバレッジをかけていません。したがって為替で円高に10%いったら、10%の損失が出るだけです。円高リスクは1倍です。

対してレバレッジをかける方法はレバレッジをかけて1.5倍になっていますので、1.5倍リスクを多く取っています。10%円高に行くと損失は15%です。円高リスクが1.5倍になっているので、劣後債を使った方法より円高リスクは高くなります。

価格下落リスクの比較

債券の価格下落リスクは、劣後債を使った方法はレバレッジをかけませんので1倍です。レバレッジをかける方法は円高リスクと同じ1.5倍になります。

債券の価格が10%落ちると、レバレッジをかける方法だと15%の損失になる計算です。

劣後債を使う方法とレバレッジをかける方法を比較すると、レバレッジをかける方法の方が円高リスクと価格下落リスクが1.5倍に増えているわけです。

円金利上昇リスクの比較

お金を借りるときの金利が上昇するリスクについては、劣後債を使った方法は融資を受けませんので、直接影響はありません。

レバレッジをかける方法は金融機関から融資を受けますので、金利が上がるとコストが増えます。結果、自己資金対比の利回りが下がるリスクがあります。

レバレッジをかける方法は金融機関から融資を受けるからこそ、円金利上昇リスクが関係してくるわけです。

追証リスクの比較の比較

融資を受ける際に最低限担保にしなければならない担保(有価証券)の価値が下がり、水準を割ってしまったときは追加で担保の差し入れが必要です。

この追証のリスクの有無を比較すると、劣後債を使った方法はそもそも融資を受けませんので、特にリスクはありません。

レバレッジをかける方法は融資を利用しますので、当然追証のリスクがあります。

この追証のリスクは結構大きいのではないかなと思います。

2つの方法を選ぶときのポイント

劣後債を使った方法とレバレッジをかける方法は「利回りを上げる」という目的は同じでも、取るリスクが全然違うわけです。

劣後債は破綻するリスクは高くなってしまいます。格付けを下げてその分利回りを高くする方法だからです。レバレッジをかける方法は円高リスクや追証リスク、円金利上昇リスクなどその他のリスクを取ることによって債券の利回りを高める方法になります。

2つの方法では「利回りを高める」という目的は同じでも取るリスクが全然違ってきますので、実際に投資する富裕層の方が許容できるリスクの方法を選んで利回りを上げるのがいいのではないかなと思います。

円高リスクが怖いという場合は劣後債で利回りを上げる方法を選択する

円安にいくと思っている。円金利は上がらない。追証にならない可能性が高い。会社の倒産リスクの方が怖いこのように思っているなら、レバレッジで利回りを上げる方法を選択する

その方の許容できるリスクは何かを正確に理解した上で、ご自身に合った利回りを上げる方法を選ぶことがポイントではないかと思います。

劣後債とレバレッジあなたはどちらで債券の利回りを上げますか?|まとめ

今回の記事の内容をまとめます。

ポイントは4つです。

ポイント①自身が求める利回りと許容できるリスクで決める

ご自身が求める利回りと許容できるリスクで方法を決めることがポイントです。

会社の破綻リスクは高くなってもいい。ただ、円高や円安にリスクや金利上昇リスクを取りたくないということであれば、劣後債を使った方法が合っていると思います。

会社の破綻リスクは許容できないが、円高や円金利上昇のリスクは許容できる。このような富裕層の方の場合、レバレッジをかける方法が合っているかと思います。

このように許容できるリスクで方法を選ぶのが良いのではないかと思います。

ポイント②劣後債は格付けと債券種類で利回りとリスク調整

劣後債で利回りを上げる方法を使うときは、格付けと債券種類をコントロールすることで利回りとリスクを調整していくことがいいのではないかと思います。

劣後債で債券ポートフォリオを作って平均利回り6%を得ることが目標の方であれば、ご紹介した事例のようにポートフォリオを作る必要があるのですが、平均利回り5.5%でいいということであれば、CoCo債(劣後債の中で最もリスクの高い債券)などは入れなくてもいいのかなと思います。

求める利回りによって債券ポートフォリオに占める劣後債の割合を減らしてもいいのかなと思います。

- 劣後債の種類の選定

- 格付けをどのくらいにするか

- 劣後債の割合をどのくらいにするか

これらを調整して利回りやリスクを希望に沿ったものにしていくことがポイントです。

ポイント③レバレッジはレバレッジ倍率で利回りとリスクを調整

レバレッジをかける場合、レバレッジ倍率と利回りでリスクを調整する方法がいいのではないかと思います。

事例では6億円に対して9億円で運用していました。自己資金に対して1.5倍にして自己資金対比利回りを6.5%に高めているわけです。

ですが、目標の利回りが5%強ということであれば、レバレッジ比率1.3倍でも十分な可能性が高いですので、このように求める利回りと取れるリスクによってレバレッジ比率を調整することがポイントになります。

ポイント④レバレッジは円金利上昇で利用者急減

レバレッジに関しては、現状は結構向かい風です。日本の金利が上昇しているからです。

円金利が上昇することで借入コストが増大しています。おおむねほとんどの証券担保ローンで、昨年から+0.5%くらい借入金利が上がっていて、見通しだとさらに+0.5~1%ぐらい金利が上昇していく可能性の方が高いのではないかと言われている状況です。

私個人の感覚では、こうした金利が影響し、レバレッジの利用者が激減している感覚があります。

円金利が上昇すると借入コストが上がりますし、外貨よりも日本円にお金が集まる傾向にあります。ドル安円高にもなりやすいです。そうすると円金利上昇とドル安円高のマイナスによりダブルパンチになる可能性があります。そういったことを恐れてレバレッジをかける方法の利用者が減っている傾向にあるのではないかと思います。

当社ウェルス・パートナーは富裕層の方の資産運用をお手伝いしています。

ご自身に合った方法で債券の利回りを上げたい富裕層の方はぜひご相談ください。

https://wealth-partner-re.com/meeting/

-1024x538.jpg)

-1024x538.jpg)