こんにちは。株式会社ウェルス・パートナー代表の世古口です。

個別の債券を選び、ご自身にとって最適な債券ポートフォリオを作る。

これは、私の記事でもよくお話ししていることです。これが米ドル債券への一番良い投資の仕方かなと思います。

ただ、ご自身にとって最適な債券ポートフォリオを作ることは結構難しいです。

債券ポートフォリオの作成には投資の知識が必要になります。また、債券ポートフォリオの作成には、ご自身の投資への希望や傾向を正確に把握する必要があります。債券に詳しい方でないと、最適な債券ポートフォリオの作成は意外と難しいのです。

そこで今回は、債券ポートフォリオを作って20年の世古口が、あらゆる富裕層の方が行きつく債券ポートフォリオの設計タイプを作りました。設計タイプは全部で3つです。

債券ポートフォリオを作るなら、まずはこの3つの設計タイプの中からご自身の投資方針や好みに合うものを選んでいただければと思います。

3つのうちのどれかの設計タイプが理想ということであれば、そのまま投資していただくことも可能です。理想から少しズレるという場合は、ベースになる設計タイプをカスタマイズして、富裕層の皆様の投資に役立てていただくことも可能になっています。

富裕層の皆様の債券ポートフォリオ作りの参考にしていただければと思います。

目次

米ドル債券ポートフォリオの設計タイプ①安定性重視型

まずは1つ目の設計タイプです。

この設計タイプは安定性を最も重視したタイプになります。

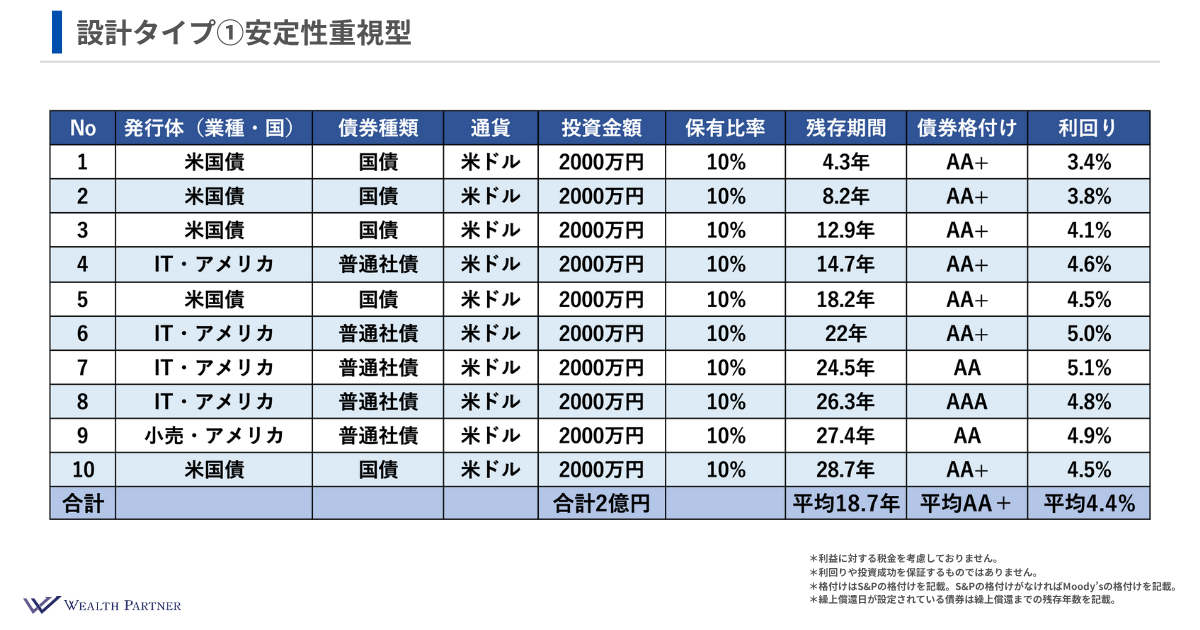

このポートフォリオ内の債券は10銘柄です。具体的にどのような債券なのかは、表の発行体や債券種類などで分かるようになっています。

安定性重視型の内容|保有比率・残存期間・利回り・格付けなど

こちらの債券ポートフォリオの債券は、10種類のうち5種類が米国債です。残り半分の5債券が社債になっています。社債はIT系の企業や小売業などの会社の債券です。

債券の種類は国債と普通社債の2種類になります。一番安全性の高い債券種類が中心になっています。

投資金額は2,000万円ずつ。全部で10債券ですから、合計で2億円です。

表の次の欄(保有比率)とは、「1債券が債券ポートフォリオに占める割合(%)はどのくらいか?」を表す数字です。この債券ポートフォリオは10債券で構成されていますので、それぞれ10%が投資比率の割合になります。

この保有比率は、仮に1債券が回収できなかったとき(発行体が破綻したとき)に「債券ポートフォリオ全体に与えるダメージ」も表しています。

保有比率10%はそこまで低くはない、そこまで分散されてはいない数値です。

この債券ポートフォリオは格付けが高く安全性の高い債券で構成していますので、そこまで分散する必要がないという前提で保有比率10%にしています。

次は残存期間です。

残存期間とは、「投資してから何年後に投資元本が返ってくるか」を表しています。表は上から残存期間が短い順に並んでおり、約4年、約8年、一番残存期間が長い債券で28年以上です。

10債券の平均残存期間は18.7年になっています。この債券ポートフォリオは安全性の高い債券で構成しており、現在の金利が高い状況も加味して、残存期間は長めに設定しているイメージです。

債券の格付けはAAやAAA、AA+などで、債券ポートフォリオ全体の格付けは平均AA+になっています。米国債と同等の信用力と考えられます。

右側は利回りです。米国債は4%前後の利回りが多いですが、ITの会社の社債などは5%くらいの利回りになっています。債券ポートフォリオ全体の利回りの平均は4.4%です。

安定性重視型によく投資する富裕層の方

この債券ポートフォリオは利回りの平均が4.4%とそこまで高くありませんが、何より安定性重視になっています。債券格付けがAA+なので、安定性や信用力を大事にする富裕層の方や投資に関してやや保守的な保有層の方がよく投資する設計タイプになります。

相続富裕層の方や医療法人のオーナーの方、開業医の先生、高齢の富裕層の方がよく投資するのがこの安定性重視の設計タイプです。

米ドル債券ポートフォリオの設計タイプ②ミドルリターン・リスク型

2つ目の設計タイプがミドルリターン・リスク型です。

1つ目の設計である安定性重視型よりリスクを取ってリターン(利回り)を取りに行くのがこの設計タイプになります。

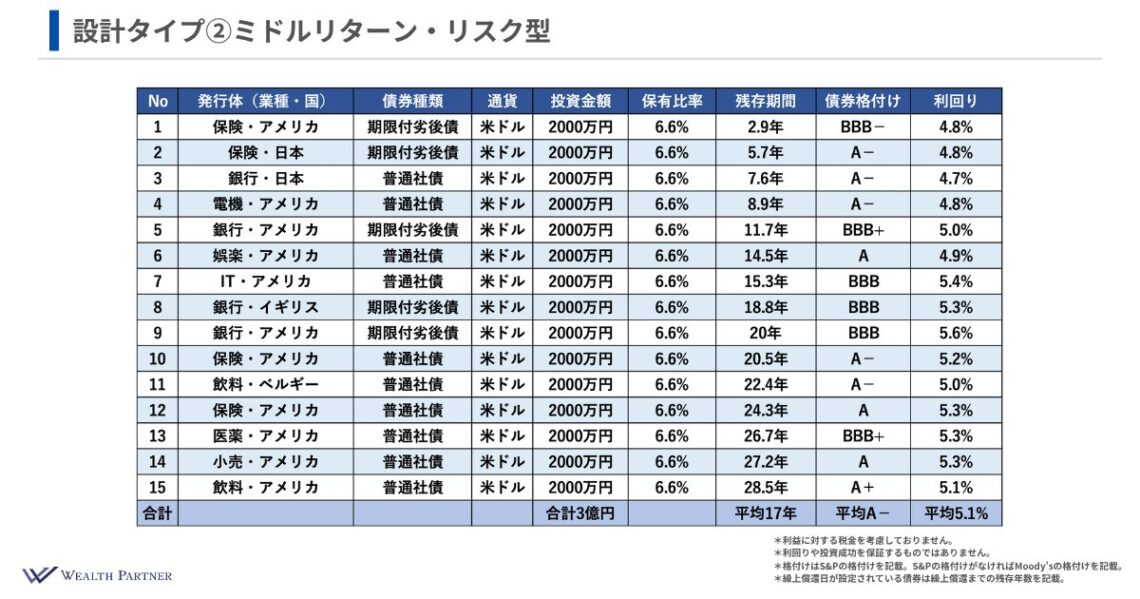

ミドルリターン・リスク型の債券ポートフォリオは15債券で構成されています。

ミドルリターン・リスク型の内容|保有比率・残存期間・利回り・格付けなど

ミドルリターン・リスク型の設計タイプに含まれるのは社債です。中でもアメリカの会社の社債が多くなっています。業種はIT企業や銀行、電気系の会社、飲料系や小売り、保険など。アメリカの会社の他には日本の会社やベルギー、イギリスの会社などもあります。

債券種類は普通社債が中心です。普通社債以外には、期限付劣後債もあります。期限付劣後債は会社が倒産したときに普通社債よりお金が返ってくる順番が遅い代わりに利回りが高いタイプの債券です。

投資の通貨はすべて米ドルで、投資金額は2,000万円ずつ。合計で3億円です。

保有比率は15債券に分散していますので、1債券あたり6.6%になっています。安定性重視型の設計タイプよりリスクの高い債券に投資していますので、安定性重視型よりはより分散しています。そのため、保有比率も6.6%と比較的低くなるわけです。より分散を効かせているということです。

次が残存期間です。残存期間は上から短い順に2.9年や5.7年。20年を超えている債券もあります。債券ポートフォリオ全体での平均残存期間は17年になっています。

次の欄は格付けです。

この債券ポートフォリオでは基本的にBBB-以上の投資適格債にだけ限定して投資しています。

15債券を見ていくとBBB台の債券が多いです。ですが、同じくらいA台の債券も多く含まれています。

債券ポートフォリオ全体の格付けは平均A-です。A-という格付けは日本のメガバンク相当になっています。この債券ポートフォリオ全体で、日本のメガバンク相当の信用力があると言えるでしょう。

この債券ポートフォリオ全体では、5%前後くらいの格付けの債券が多いのかなと思います。また、債券格付けBBB台からA台の格付けの債券だと、今は債券利回り5%前後くらいが多いと思います。そういった債券を組み合わせて、この債券ポートフォリオの平均利回りを5.1%にしています。

安定性重視型の債券ポートフォリオの平均利回りは4.4%でした。格付けをAA+からA-くらいに下げることによって利回りを5.1%ぐらいまで上げているということです。

ミドルリターン・リスク型によく投資する富裕層の方

ミドルリターン・リスク型が、実は多くの富裕層の方が求める債券ポートフォリオかなと思っています。

安定性重視型だと利回りが物足りないという富裕層の方だと、5%前後くらいの利回りを目標とされることが多いのが理由かなと思います。

ミドルリターン・リスク型は程よいリスクです。選びやすい設計タイプではないかなと思います。

この設計タイプには多くの富裕層の属性の方が投資します。

中でも、会社売却富裕層の方や不動産売却富裕層の方、目標にする利回りが明確な富裕層の方、会社や不動産を売却しているのでそこまでリスクは取れない富裕層の方などが比較的多くする設計タイプです。

米ドル債券ポートフォリオの設計タイプ③高利回り追求型

3つ目は高利回り追求型です。

読んで字の如く、高利回りを追求するための設計になっています。ただ、その分だけ債券投資のリスク自体も高くなっています。

リスクよりも高利回りを得たい富裕層の方が投資するポートフォリオが高利回り追求型です。

高利回り追求型の債券ポートフォリオでは20債券に投資しています。

高利回り追求型の内容|保有比率・残存期間・利回り・格付けなど

高利回り追求型の債券ポートフォリオに含まれる20債券の発行体はいろいろな国や業種が多いですが、アメリカの割合が多くなっています。アメリカ以外ではイギリスや日本、フランスなどです。

業種は比較的ばらばらですが、比較的銀行や保険会社などの金融機関が多いです。いろいろな国、業種の債券に投資しているイメージです。

債券の種類は普通社債が一番多く、その次は期限付劣後債が多くなっています。後は、CoCo債も含まれています。CoCo債は劣後債の中で最もリスクが高い代わりに期限付劣後債よりも利回りが高い債券です。

また、表の1の債券は永久劣後債と呼ばれる満期のない債券になっています。このようなリスクの高い(代わりに利回りが高い)債券に投資することで、債券ポートフォリオ全体の利回りを底上げしているわけです。

通貨はすべて米ドルで、投資金額は1債券あたり3,000万円になっています。全額で6億円です。

保有比率は20債券なので、1債券あたり5%になります。ミドルリターン・リスク型よりもさらにリスクを取った債券に投資していますので、20債券くらいに分散したいわけです。

そうすると保有比率がすでにお話ししたように5%になりますので、万が一、1つの債券が倒産したとしても、債券ポートフォリオ全体に与える影響(損失)は5%です。5%であれば1年間の利回りで回収できます。この設計タイプに投資する富裕層の方は、このくらい分散して保有比率を下げることが良いのではないかと思います。

残存期間は上から短い順に約2年、約3年、約4年です。長くなると27年や28年になっており、債券ポートフォリオ全体の残存期間の平均は15年になっています。他の設計タイプよりリスクを取った債券に投資していますので、残存期間が少なめの債券が多くなっています。そのため、他の設計タイプより平均残存期間も短めになっているイメージです。

債券の格付けについても、他の2つの設計タイプより低い債券が多く含まれています。

低格付け債と呼ばれるBB+以下の債券も含まれています。表の1の債券などは格付けがBです。表の4の債券も格付けはBBになっています。表の17の債券などもBB+です。この他にも、S&Pの格付けだと投資適格債ですが、ムーディーズという別の格付け会社の格付けだと低格付け債に分類される債券が多く含まれています。

債券の格付けの信用力などは、①と②の設計タイプと比較するとかなり低くなっています。また、かなり低い債券にも投資しているというイメージです。その理由から先ほどの分散を効かせて、1債券の保有比率を下げることに繋がっています。債券ポートフォリオ全体の平均格付けはBBBです。

一番右側の利回りです。

利回りは、5%以上の債券が中心になっています。また、中には表の1の債券のように利回り7%、表の2、3、8のように利回り6%を超える債券もあります。その他の低格付け債も利回りは結構高くて、6%台などになっているわけです。このような債券を組み込むことにより債券ポートフォリオ全体の利回りも底上げされ、平均は5.8%になっています。

ミドルリターン・リスク型と比較すると、債券格付けはA-からBBBと2段階下がっていますが、その代わりに平均利回りは0.7%くらい上がって5.8%になっています。目標の利回りが高い方は、こういった債券ポートフォリオを作って目標利回りを達成することを考えて投資するわけです。

高利回り追求型によく投資する富裕層の方

債券ポートフォリオに含まれる債券の格付けは低いですが、これくらい分散を効かせていますし、ちゃんとした発行体が発行している債券が多いですから、問題ない可能性が高いとは思います。ただ、やはり万が一のこともありますので、比較的リスク許容度の高い富裕層の方が取られる設計タイプかなと思います。

富裕層の方の属性で言うと、未上場会社のオーナーの方や資産規模の大きい上場会社のオーナーの方、収入が常に入ってくる(リスクを取れる)富裕層の方などです。そういった方が投資するのがこの設計タイプになります。

米ドル債券ポートフォリオ設計タイプ別比較表|3つのタイプのまとめ

米ドル債券ポートフォリオの3つの設計タイプをお伝えしましたので、最後に各タイプについてまとめたいと思います。

重要な指標だけ入れてまとめたのがこちらの表です。

この表は上のタイプほど安全性が高く、下のタイプほどリスクが高くなっています。

下に行くほどリスクが高くなるため、その分だけ銘柄数を増やして分散を効かせているのが特徴です。また、リスクの高い設計タイプはその分だけ残存期間の平均期間を短くする(発行会社のリスクを取る期間を短くする)という工夫をしています。

安定性重視型

米ドル債券ポートフォリオの設計タイプの中でも安定性重視型は、米国債と超高格付け普通社債のみで構成されているところが特徴です。

ポートフォリオの債券数は10銘柄です。間違いないであろう債券に投資していますので、分散に関しては10銘柄くらいでいいのではないかと言うことで、10銘柄に投資しています。平均利回りは4.4%です。

安定性重視型の設計タイプの平均格付けはAA+になります。残存期間の平均は18.7年です。

ミドルリターン・リスク型

ミドルリターン・リスク型は投資適格(BBB-)の普通社債と期限付劣後債のみで構成されています。

この設計タイプはリスクが増しますので、債券は15銘柄に分散しています。平均利回りは5.1%です。

ミドルリターン・リスク型の平均格付けはA-になります。残存期間の平均は17年です。

高利回り追求型

高利回り追求型は低格付け債や永久劣後債、CoCo債を多用しているところが特徴です。

高利回り追求型はミドル・リターン型よりさらにリスクが高いので、20債券くらいに分散した方がいいのではないかということで、他の2タイプと銘柄数に違いが出ています。

平均利回りは5.8%です。設計タイプによってやはりこのくらいの利回りの差が出てきます。

この設計タイプの平均格付けはBBBです。残存期間の平均は15年です。

設計タイプの選び方

この表を見ていただいて「自分は安全が第一だ」と思う富裕層の方は安定性重視型を選ぶ。利回り5%を達成したいがそこまでリスクは取れないということであればミドルリターン・リスク型を選ぶ。利回り5%後半は得たいという富裕層の方であれば高利回り追求型を選ぶ。

このようにご自身に合った設計タイプをまず選んでいただくことが、米ドル債券ポートフォリオ作りのステップとしていいのではないかなと思います。

米ドル債券ポートフォリオは3つの設計タイプを紹介!|まとめ

今回の記事についてまとめます。

- 何よりも守りが大切ということであれば①の安定性重視型

- 利回りと守りのバランスが大事なら②のミドルリターン・リスク型

- 利回りを一番重視するなら③の高利回り追求型

を選ぶのがいいと思います。

3つの設計タイプの中からご自身に合ったものを選び、そして選んだ設計タイプをベースにして、ご自身に合わせてカスタマイズすることが次のステップになるわけです。

たとえば発行体が合わなければ外したり、格付けをもう少し上げたければ格付けの高い債券に入れ替えたりする。利回りを上げたいなら、利回りの高い債券に入れ替える、増やす。債券を組み替えることによって自分好みに変更していくわけです。そうすることで、より自分の好みに合った米ドル債券ポートフォリオにして完全オリジナルのポートフォリオができます。

米ドル債券ポートフォリオの作り方の手順としては、

- まずは好みの債券ポートフォリオの設計タイプを選ぶ

- 選んだタイプの債券ポートフォリオをカスタマイズする

が良いのではないかと思います。

当社ウェルス・パートナーは富裕層の方の資産運用をサポートしています。

自分好みの債券ポートフォリオを作りたい方は、ぜひ当社にご相談ください。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中