目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「富裕層の大半が個別生債券でポートフォリオを作る理由」です。私がよくお話ししている個別生債券とは、利率が何%でお金がいつ返還されるという個別の会社が発行している債券のことで、個別債券、俗に生債券といいます。このような個別債券を複数組み合わせて債券ポートフォリオを作って運用する話を当たり前のようにしています。

よくご質問をいただくのは、「なぜ個別生債券のポートフォリオなのか」ということです。元々パッケージでポートフォリオになっているファンドや投資信託、証券会社がよく提案するラップ口座でも債券に投資できますが、なぜ個別生債券でポートフォリオを作るのかというご質問です。私が20年この仕事をして見てきた中で、現実として、富裕層の大半は個別生債券で債券投資する場合はポートフォリオを作って運用しています。今回は、個別生債券のポートフォリオを作るメリットやデメリット、大半の富裕層の方が個別生債券のポートフォリオに行き着く理由をご説明します。

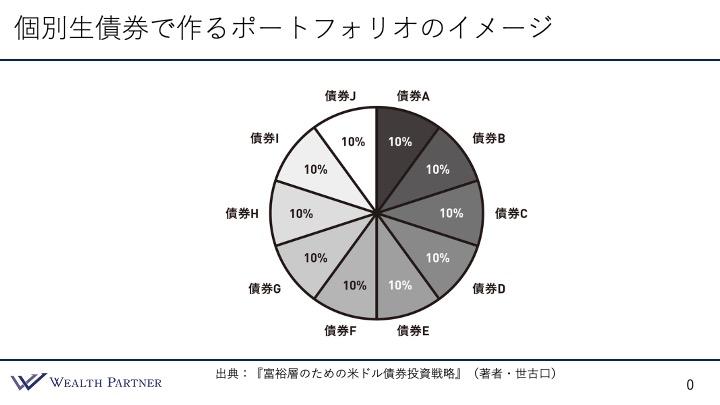

個別生債券で作る債券ポートフォリオイメージ

個別生債券でポートフォリオを作るといわれてもイメージできない方がいらっしゃると思うので、まずはそのイメージから見ていただきましょう。こちらのイラストは、私が2024年に出版した『富裕層のための米ドル債券投資戦略』という書籍の一部のイラストを抜粋したものです。

A~Jの10債券に10%ずつ投資してポートフォリオを作っているイメージです。もちろん、この配分を5%に変えてもいいですし、あるいはAの債券が嫌であれば別の債券に投資するなど、配分は自由に変えられます。個別生債券でポートフォリオを作る際のよいところは、どのような債券にどのように投資しても、何%ずつ投資してもよいという点です。つまり、オリジナルで自分の考えや条件に合ったポートフォリオを作れる、オーダーメイドのポートフォリオを作れるのが、この個別生債券のポートフォリオのよいところといえます。

一方で比較される概念としては、ファンドを通して債券に投資する債券型のファンドに投資する債券投資があります。ファンドの場合は、投資されている債券がファンドの中で何%と決まっています。ですから、ファンドを通して債券投資する場合は、パッケージの決まっている配分で債券に投資するイメージになっているのです。

個別債券は完全オリジナルで自分の好みにポートフォリオを作ることができます。海外旅行の企画で例えると、オリジナルで自分の行きたい場所ややりたいことをプランニングして、完全オーダーメイドのオリジナルの旅行にすることができるのが個別生債券のポートフォリオで、ファンドはどこに行くか決まっているパッケージ旅行、このような違いでイメージするとわかりやすいと思います。

個別生債券ポートフォリオのメリット

では、個別生債券のポートフォリオのメリットとデメリットをご説明し、富裕層の方がなぜ個別生債券のポートフォリオに行き着くのかというお話しができればと思います。まずはメリットから見ていきましょう。

運用実態が明確で現状把握と未来予想が容易

ファンドやラップ口座を通して債券投資すると、どのような債券にどれぐらい投資していて、何のリスクをどれぐらい取っていて、いつお金が戻ってくるのかが分からないと思います。ファンドの中身を詳しく見るとある程度は分かりますが、細かくは理解できないのではないでしょうか。実際に何にどれぐらいどのように運用していて、今後どうなっていくのかが非常に分かりづらいです。ですから、慎重でロジカルな富裕層の多くは、「よく分からないものに投資するのはやりづらい」「もっと正確に理解したい」と思うのでしょう。

先ほどのイラストのように、個別生債券に、何に何%と明確に決めて投資をしておけば、何のリスクをどれぐらい取って、いつお金が返ってくるかがすごく分かりやすくなります。5年後や10年後にはそれぞれの残存期間がこうなっていて、利息収入が変わっていて、未来予想がつけやすくなるのです。ですから、ファンドやラップ口座などの分かりづらいものに投資するよりも、自分で個別の債券ポートフォリオを作って、明確に現状の内容やリスクなどを把握し、未来予想を立てて運用したいということで、個別生債券のポートフォリオを作る方が多いのかと思います。

発行体・債券種類の選別と分散が自由に設計できる

発行体は債券を発行している会社のことで、その発行体のリスクを取っています。債券種類は、普通社債や劣後債、劣後債の中でももっとリスクが高いものなどがあります。それらの発行体や債券種類を選別したり、選り好みできたりします。また、5%ずつ分散するのか、10%ずつ分散するのか、分散に関しても完全に自由に設計できるのが大きなメリットになっています。

嫌いな発行体や業績の悪い会社は完全に排除できます。今はインテルやソフトバンク、日産は業績が悪いので入れないという選択も可能です。また逆に、好きな銘柄を入れる、コカ・コーラをよく飲むからコカ・コーラを入れようという具合に、好きな発行体だけを入れることもできます。

一方で、ファンドや投資信託はどんぶり勘定といえます。その方の好みなどは関係なく、ファンドマネージャーの考えに従ってポートフォリオが作られています。ですから、どんぶり勘定で投資してもよい方は投資すればいいと思いますが、富裕層の場合は、しっかり自分で選んで投資したい方がほとんどです。自分で何のリスクを取っているのかを正確に理解した上で投資したい方が多いので、自分で決めて投資したい富裕層の方に選ばれているのではないかと思います。

また、分散も自分で選べます。10債券に10%ずつ、20債券なら5%ずつ、30債券なら3%ずつなど、分散の具合も決められます。管理のしやすさなどを考慮して、20債券程度に落ち着くことが多いですが、分散の具合が選べることが重要です。

債券種類に関しては、普通社債だけということはあまりありませんが、劣後債だけにすることもできます。半々や1対3で普通社債を多めにするなど、債券種類も自由に決められるのです。ご自身が求めている利回りやリスク許容度に合わせて、発行体や債券種類などを自由に組み合わせて設計できるのが2つ目のメリットではないかと思います。

自分の理想にあった残存期間設計が可能

返ってくるまでの期間を残存期間といいます。個別生債券でポートフォリオを作ると、この設計が自由になります。債券ポートフォリオを作る際は、平均の残存期間を5年、10年、20年、25年などに設計することが可能になります。この残存期間によって経済効果がかなり変わってきます。

債券の利回りが高い時であれば、20年、25年と残存期間を長くしておけば、その間は高い利回りをずっと得続けることができます。逆に今の利回りが低く、長く固定するのは割に合っていないと思えば、短くすればいいわけです。このように、ご自身の相場感や考えに合った債券ポートフォリオを作ることができます。

また償還のタイミングは、1年に1回、2年に1回、3年に1回など自由に設計することができます。10年ぐらいは忙しいので運用について考えたくない方は、残業期間が一番短い債券を10年以上にすれば、10年間はお金が返ってくることはないので、その間は考えなくていいというメリットもあります。

少し応用の考え方としては、残存期間で債券の発行体のリスクをコントロールすることも可能です。例えば、格付けが低く信用力が低い債券ほど残存期間を短くして、破綻リスクを取る期間を短くすることもできますし、逆に信用力が高い会社ほど残存期間を長くして長く持つことができるというように、残存期間を使ってリスクコントロールをする設計が可能になります。

しかしファンドや投資信託の場合、ファンドが決めた残存期間があるので、それに従わなければなりません。また、残存期間の設定が大雑把で、10年超だけの債券に投資していたり、残存期間が何年か分からなかったりするファンドも結構多いです。ご自身の理想の残存期間設計が可能になることが個別生債券のポートフォリオのメリットです。

利息収入の金額・時期が明確に予測できる

これも大きなメリットといえるでしょう。投資する前から、毎月決まった日に米ドルで利息がいくら入ってくるのかが債券銘柄ごとに分かります。例えば、1月は円ベースで100万円、2月は80万円、3月は200万円などと、ポートフォリオを作る前から簡単に見通せるわけです。20銘柄くらいの債券ポートフォリオを作れば、大体毎月利息が入ってくる設計にすることができます。インカムゲインが目的で投資される方にとっては、利息収入の金額や時期が明確に予測できて、あらゆる資金計画が立てやすくなるので、安心感が高まるでしょう。

このように、富裕層の方ほど自分に合ったオリジナルのポートフォリオを求めているので、個別生債券のポートフォリオに行き着くわけです。

個別生債券ポートフォリオのデメリット

メリットだけお話ししてもフェアではないので、デメリットについてもご説明します。

投資銘柄の選定や投資後の管理に手間がかかる

これは、あくまでファンドや投資信託と比較すると手間がかかるという意味です。債券ポートフォリオを作る段階で、何に投資するのかを考えなくてはいけないですし、発行体の会社の業績が良いのか悪いのか、入れるべきか入れない方がいいのか、そのような選別に手間がかかります。

また、債券銘柄が決まった後の手続きに時間がかかりますし、投資した後の管理、償還後の再投資を考えなくてはいけません。投資信託やファンドと比較すると、比較的手間がかかるというのが、個別生債券のポートフォリオのデメリットと考えることができます。

ただし、手間がかかるといってもあくまでファンドと比較したらということです。実際にほとんどの富裕層の方は、アドバイザーがポートフォリオを提案して、それに従って投資することが多いので、再投資する際も同様です。「実際に何かしなければならない」「それが苦になる」ということは存在しませんが、ファンドと比べると手間がかかる可能性が高いのではないかと思います。

発行体リスクはファンドほど分散されない

これもファンドと比較した場合です。債券ポートフォリオは20銘柄で作ることが多いですが、その場合、1債券のポートフォリオに占める割合は5%くらいになります。ファンドの場合は1債券が1%~3%のファンドが多いと思います。

ファンドと同じくらい発行体リスクを分散させようとすると、多くの債券に投資しなければならないので、手間や管理が大変になってくる可能性が高いです。このことから、20銘柄で1債券5%ということが多いわけです。現実的に考えて、ファンドほど発行体リスクは分散できないことが多いのではないかと思います。

自力で最適なポートフォリオ作るのは難しい

債券のポートフォリオを作る際は、「発行体」「債券種類」「残存期間の組み合わせ」「リスクをどこまで取ってよいのか」「どれぐらいの利回りを目指すか」など、目標設定から実際に組むところまでを考えると、かなり専門的な内容になります。自分で勉強して作るのは割と難しいことが多いので、それがデメリットではないかと思います。

アドバイスできる専門家が金融機関にも少ない

証券会社が債券等の金融商品を最も多く扱っている金融機関かと思いますが、証券会社で個別生債券のポートフォリオを作っているところはほとんどありません。大抵は単品売りです。セカンダリーという既に流通している個別生債券ではなく、会社が新たに発行する新発の個別生債券を勧めることがほとんどです。ポートフォリオではなく、個別生債券を単品で売っているだけなので、個別生債券を組み合わせて、それをトータルで考える発想は、基本的に既存の金融機関にはありません。個別生債券のポートフォリオをアドバイスできる専門家は金融機関に少ないため、そのような意味でポートフォリオを作るのが難しいのでデメリットといえると思います。

以上のデメリットを踏まえたとしても、初めにお話ししたメリットの方が圧倒的に大きいと考えて、富裕層の方の大半が個別生債券でポートフォリオを作るという結論に至っているのではないかと思います。

https://wealth-partner-re.com/lpsaiken/