目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。今回のテーマは、「資産運用のプロも実践する米ドル債券の投資リスクを軽減させる6つの方法」です。

米ドル債券は「減点法」の投資です。例えば、利回りが5%であれば、それが20%や30%に大きく上昇することはなく、重要なのはいかに5%を維持し、減らさないかという点です。リスクを抑え、-1%や-2%とならないよう管理することが求められます。つまり、利回り5%自体は魅力的ですが、それを減らさないようにリスクを軽減するという視点が必要で、守りの姿勢が重要になります。今回は、私自身が実践している米ドル債券投資のリスク軽減方法について、詳しく解説します。

今回の内容についてはYouTubeチャンネル『世古口俊介の資産運用アカデミー』でもご視聴いただけます。

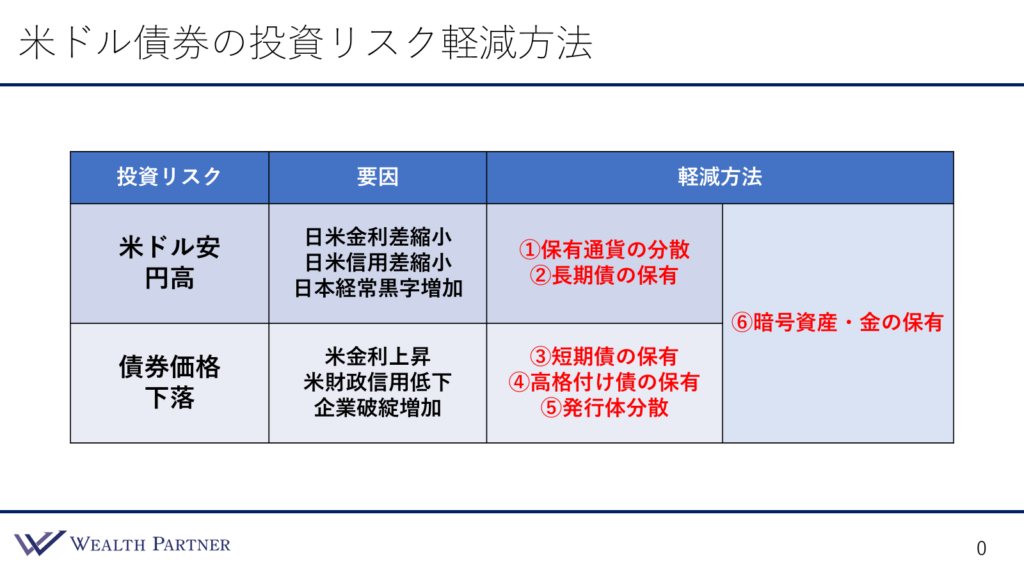

米ドル債券の投資リスク軽減方法

こちらが米ドル債券の投資リスクを軽減する方法をまとめた表になります。表は「投資リスク」「要因」「軽減方法」の3つの要素で構成されており、順番に説明していきます。

投資リスク

投資リスクは大きく2つに分けられます。

1つ目は「米ドル安・円高」です。投資時の米ドル円レートよりも円高が進むと、為替の影響で評価額が下がり、その分円換算でマイナスのリスクとなります。

2つ目は「債券価格下落」です。債券は発行時の価格100を基準に推移し、償還時にも100で戻りますが、その間に市場金利や信用状況の変動によって価格が上下することがあります。したがって、購入時よりも価格が下がる可能性があり、これが債券投資におけるリスクの一つとなります。加えて、ドル安・円高といった為替リスクも影響を与えるため、債券価格の下落リスクと為替リスクが掛け合わさることで最終的な評価額が決まります。そのため、これらのリスクをどのように軽減するかが重要になります。

要因

次に、リスクの要因について簡単に確認します。

まず、米ドル安・円高になる要因として、3つポイントが挙げられます。1つ目は「日米金利差縮小」です。現在、アメリカの金利が日本より高いため、資金はドルに流れ、ドル高・円安が続いています。しかし、今後アメリカの金利が下がるか、日本の金利が上がると、金利差が縮小し、ドルが売られ円が買われることから円高が進む可能性があります。

2つ目は「日米信用差縮小」です。アメリカのS&P(格付け会社)の米国債の格付けはAA+で高く、日本はA+とされ、信用に差があります。この差が縮小すると、円高に進む要因となります。

3つ目は「日本経常黒字増加」です。日本が外貨を稼ぐ力が強まると、経常黒字が増え、外貨準備が増えるため、ドルを売って円を買う動きが強まり、円高につながります。

債券価格下落の要因についても3つのポイントが挙げられます。1つ目は「米金利上昇」です。金利が上昇すると、債券価格は下落するという基本的な原則があり、これは理論的に確立されています。詳しい理由を理解することも大切ですが、まずはこの仕組みを押さえておくことが重要です。

2つ目は「米財政信用低下」です。米国債の格付けが引き下げられると、アメリカの信用が低下し、国債が売られやすくなり、その結果、価格が下落します。米国債が下落すると金利が上昇し、相対的に他の債券の利回りも低下します。また、米国債の利回りが上昇すると、社債などよりも米国債の魅力が高まり、他の債券の価格下落が加速します。アメリカの財政信用が低下すると、市場全体の債券価格にも影響を及ぼし、広範な下落を引き起こす可能性があります。

3つ目は「企業破綻増加」です。景気悪化や企業の財務状況が悪化することで、社債などの信用リスクが高まり、その結果、価格が下落します。

これらが、投資リスクに対する要因となります。

軽減方法

ここからは、具体的な投資リスクに対する軽減方法について説明します。主に6つの方法が考えられますが、まず「米ドル安・円高」に対する軽減方法として2つ挙げられます。

1つ目は「①保有通貨の分散」です。資産全体に占める米ドルの割合を過度に高くしないことが重要です。私自身も資産の多くを米ドルで保有していますが、約35%はドル以外の通貨で分散しています。円が多いものの、その他の通貨も併せて保有しており、全てを米ドルにはしていません。米ドルの信頼性は高いと考えていますが、絶対的に安全とは言い切れないため、万が一の事態に備えて通貨を分散しておくことが大切です。特に日本人であれば、ドルの次に円を保有するのが一般的ですが、それ以外の通貨も一定割合持つことで、米ドルへの一極集中を避けることができます。資産配分の観点からも、外貨比率、特に米ドルの割合が過度に高くなりすぎないよう調整することが重要です。

2つ目は「②長期債の保有」です。一般的に、期間が10年以上の債券は長期債と考えられます。これが「米ドル安・円高」のリスクヘッジとなる理由は2つあります。まず、米ドル安・円高の局面では、アメリカの金利が下がっている可能性が高い点です。一般的に、金利が下がると債券価格が上昇しますが、その影響を最も受けるのは長期債です。短期債は価格の変動が小さいのに対し、長期債は金利低下による価格上昇幅が大きくなります。つまり、米ドル安・円高による為替損が発生しても、長期債の価格上昇によってその影響を相殺し、時価ベースで見た際に損益がトントンになる可能性が高いと考えられます。

を懸念する場合は、長期債を保有し、満期まで持つことで損益分岐為替を引き下げることが重要になります。こうした理由から、多くの投資家が長期債を選択する傾向にあります。

続いて、「債券価格の下落」に対するリスク軽減策として、3つの方法があります。

1つ目は「③短期債の保有」です。これは長期債とは逆のアプローチで、アメリカの金利が上昇する局面では、長期債は価格が下落しやすくなります。そのため、5年後に償還されるような短期債を選択すれば、価格変動の影響を抑えることができます。今後の金利上昇を見込む場合は、短期債を保有することで債券価格の下落リスクを軽減できるため、金利上昇を懸念する際のリスクヘッジとして有効です。

2つ目は「④高格付け債の保有」です。景気が悪化すると、財務状況の厳しい企業の社債は信用リスクが高まり、価格が下落しやすくなります。例えば、リーマン・ショックやコロナ危機のような局面では、低格付けの債券ほど破産のリスクが高まりました。一方で、高格付けの債券は価格が比較的安定しており、景気悪化時のリスクヘッジとして有効です。そのため、企業の財務状況や信用リスクを懸念する場合は、高格付けの債券を中心に保有することが重要となります。

3つ目は「⑤発行体分散」です。異なる発行体の債券を組み合わせることで、発行体リスクを分散するという考え方です。特定の企業が財務悪化に陥り、倒産した場合でも、発行体を十分に分散していれば、債券ポートフォリオ全体への影響を抑えることができます。1社の倒産による価格下落のインパクトを最小限に抑えることが、発行体リスク分散の目的です。高格付けの債券を選択することに加え、発行体を分散させることで、債券価格の下落リスクをさらに軽減できると考えられます。

ここまでで、米ドル安・円高への対策として2つの方法、債券価格の下落に対する対策として3つの方法を紹介しましたが、これらのリスクを同時に軽減できる手段もあります。それが「⑥暗号資産・金の保有」です。

この対策は、特に米ドル債券投資における最大のリスク、すなわち「アメリカの財政破綻」や「米国債の大幅格下げ」に備えるものです。これが発生すると、米ドルが下落し、同時に多くの投資家が米国債を売却することで債券価格も下落します。その結果、為替と債券価格の双方でマイナスとなり、二重のダメージを受けることになります。こうした状況では、米ドル債券に投資している方の資産への影響は無視できないものとなります。そのような局面でリスクヘッジの役割を果たすのが、暗号資産や金といった資産です。

現在、アメリカは世界最大の経済大国であり、その通貨や債券は高い信頼を得ています。しかし、仮にアメリカの信用が揺らいだ場合、次に信頼できる国はどこかという問題が生じます。日本、ヨーロッパ、中国などが候補として挙がるかもしれませんが、どの国も決定的に信頼できるとは限りません。こうした不確実性を考慮すると、国家の信用に依存しない資産を持つという発想が生まれます。

10年ほど前までは、リスクヘッジの手段として金が主流でした。しかし、現在では暗号資産も広く認知され、国家の信用が揺らいだ際には、金よりも暗号資産の方が資金の流入先として有力になる可能性があります。そのため、米ドルや米国債の信用が低下した場合の対策として、暗号資産や金を保有することは有効なリスクヘッジとなるでしょう。

仮に、米ドル安や債券価格の下落により資産価値が3割~4割、場合によっては半分まで減少する事態が起こったとしても、一部を暗号資産や金で保有していれば、それらの価値が大幅に上昇し、損失を補填する可能性があります。そのため、米ドル安・円高や債券価格下落に備える手段として、暗号資産や金の保有は有効であると考えられます。

ただし、注意点として、金は証券会社などを通じて購入できるETFの形で投資されることが多く、基本的に米ドル建てで取引されます。そのため、金の価格が上昇しても、ドル安が進むとその利益が相殺される可能性があります。もちろん、米ドル安による損失を金の価格上昇が上回ればプラスになりますが、米ドル安・円高の影響を抑えたい場合は、為替リスクをヘッジした(為替ヘッジ)金関連のファンドを選択することで、より目的に合った運用が可能になります。

以上が、米ドル債券の投資リスクを軽減する方法となります。基本的な戦略としては、特定の対策だけを重視するのではなく、6つの対策をバランスよく実践することが重要です。

例えば、「②長期債の保有」と「③短期債の保有」は、一見すると矛盾するように思えます。しかし、長期債のみを保有すると米ドル安・円高のリスクには対応できても、債券価格の下落には十分対応できません。一方で、短期債のみを保有すると、米ドル安・円高のリスクを無視することになります。そのため、短期債と長期債の両方を適切に組み合わせ、バランス良くポートフォリオを構築することが、さまざまなリスクに対する最も効果的な対処法といえるでしょう。

これが基本戦略となりますが、ご自身が特に気にしているリスクに応じて重点を変えるのも一つの方法です。例えば、米ドル安・円高を懸念している場合は、「①保有通貨の分散」や「②長期債の保有」を重視し、ドル資産の割合を適切に調整するのがよいでしょう。一方で、債券価格の下落を特に心配する場合は、「③短期債の保有」や「④高格付け債の保有」「⑤発行体分散」を強化することでリスクを軽減できます。このように、基本戦略を押さえつつ、自分のリスク許容度に応じてグラデーションをつけて対策にバイアスをかけるという考え方が有効です。

私自身も、これらのリスク軽減策をすべて実践しています。米ドル以外に円やその他の通貨を30%以上保有し、短期債・長期債・中期債をバランスよく組み入れています。また、高格付けの債券を中心に選び、発行体は30以上に分散させています。さらに、リスクヘッジの一環として、暗号資産や金も一定割合保有しています。

これらの対策を参考にしながら、ご自身の投資方針に合ったリスク軽減策を検討してみてください。ご不明点があれば、お気軽にご相談いただければと思います。

まとめ

今回のテーマ、「世古口が実践する米ドル債券の投資リスクを軽減する6つの方法」をまとめます。ポイントは4つです。

ポイント1)米ドル安・円高対策は通貨分散と長期債保有

資産全体の通貨構成を分散させることで為替リスクを抑えつつ、長期債を保有することで金利低下時の価格上昇を活用し、リスクヘッジを図ることができます。

ポイント2)価格下落対策は短期債・高格付け債保有・発行体分散

短期債を持つことで金利上昇の影響を抑え、高格付けの債券を選ぶことで信用リスクを軽減できます。また、発行体を分散することで対策になります。

ポイント3)両方に共通する対策は暗号資産・金の保有

米ドル安・円高と債券価格の下落の両方に対応する方法として、有効なのが暗号資産や金の保有です。これは通常の市場環境ではなく、アメリカの財政破綻や米国債の大幅な格下げなど、アメリカの信用が大きく揺らいだ場合の対策として有効と考えられます。通常の状況では想定する必要はあまりありませんが、万が一のリスクに備えたい場合は、保険的な意味合いで暗号資産や金を一定割合保有しておくことが有効なリスクヘッジとなります。

ポイント4)基本は全ての対策をバランスよく実施すること

ご本人様が特に心配されている事象、円高が特に怖いとか債券価格や破綻の下落が恐ろしいということであればグラデーションをつけて対策にバイアスをかけていくのがよいと思います。

本日は、「資産運用のプロも実践する米ドル債券の投資リスクを軽減させる6つの方法」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中