目次

はじめに

米ドル債券の売却を検討しているけれど、いつ売却すべきか悩んでいる方も多いのではないでしょうか。

米ドル債券の売却を考える際は、金利動向と債券価格、為替など、適切なタイミングをつかむことが重要です。

そこで、この記事では、米ドル債券の売却に適したタイミングや具体的な売却方法、さらに注意すべきポイントを詳しく解説します。この記事を読めば、米ドル債券の売却に関する疑問が解消され、より安心して売却を進められるようになるでしょう。ぜひ、最後までお読みいただき、今後の参考にしてください。

米ドル債券の基礎知識

米ドル債券とは、アメリカの通貨である米ドルで発行される債券を指します。

ここではまず、米ドル債券とは何か、米ドル債券を購入するメリットについて解説します。

米ドル債券とは何か

米ドル債券は、米ドルで発行される債券であり、主に政府や企業が資金調達を目的として発行する有価証券です。米ドル債券の特徴として、発行体の信用度に応じて利率やリスクが異なる点が挙げられます。

発行体としては米国政府や企業などがあり、それぞれ国債、社債といった種類に分類されます。

米ドル債券に投資するメリットは、まず世界的な通貨であるために高い流動性と信頼性が得られる点が挙げられます。しかし、為替変動リスクや信用リスクが伴うことにも注意が必要です。一般的に米ドル債券は、資産の分散を図る手段やインカムゲインを目的とした投資に利用されることが多いです。特に安定した収益を求める投資家にとっては魅力的な選択肢となる一方、金利や為替など市場環境の変化に対するリスク管理が重要となります。

米ドル債券を購入するメリット

米ドル債券を購入するメリットの一つに、為替リスクの分散効果があります。投資先の通貨を多様化することで、特定の通貨が変動するリスクを低減することが可能となります。

例えば円建て資産だけ保有している場合、長期的な円安リスクに備えることができません。

なお、ウェルス・パートナーでは、理想的な外貨建て資産の保有比率(外貨比率)を50%程度と考えております。

また、高利回りが期待できる点も米ドル債券の魅力の一つです。

記事執筆時点(2024年11月12日)では米国10年債利回りが4%台前半と再び高い水準となっており、高い利回りを求める方には絶好の投資タイミングといえるかもしれません。

ただし、米ドル債券の利回りは発行体の信用力や金利情勢に依存するため、マーケット環境をよく見定めることが重要です。

さらに米ドル建ての債券は、世界中の国や企業から発行されており、安定した信用格付けを持つものが多いため、投資先の選択肢が広がる点も魅力です。

最後に、米ドル債券を購入することにより、米国経済の成長に即した投資機会を得ることができます。米国市場は世界経済の中でも影響力が大きいため、その成長に伴う恩恵を享受できる可能性があるのです。これらのメリットを理解し、米ドル債券を投資ポートフォリオに取り入れることで、資産の安定的な成長を見込むことが可能です。

米ドル債券の売却手順

米ドル債券の売却手順は、証券会社によって異なります。

中途売却の際は、売却日の制限(例えば「償還日の10営業日前まで売却可能」など)が設けられている場合があります。

売却手順や条件などは、それぞれ利用する証券会社に確認してください。

売却のタイミングを見極める

米ドル債券の売却タイミングを見極めるためには、市場動向を理解することが重要です。

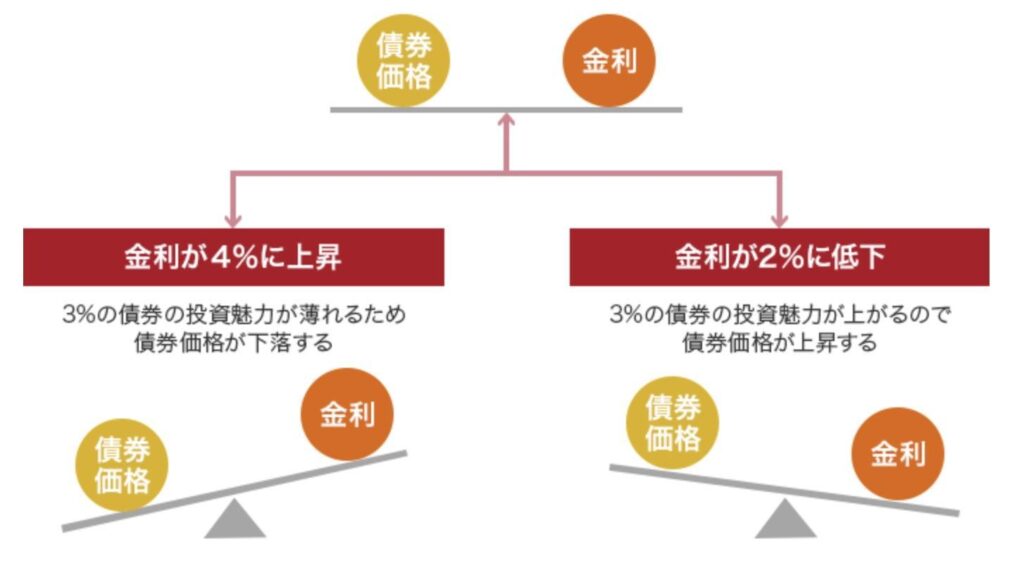

これは、債券価格が金利によって変動するためです。

例えば現在の金利が3%の場合でみてみましょう。債券の金利が4%に上昇すると、3%の債券の魅力が低くなるため、債券価格は下落します。

逆に債券の金利が2%に低下すると、3%の債券の魅力が高くなるため、債券価格は上昇します。

画像出典 : https://www.daiwa.jp/seminar/study_products/bond_special/interest/

また、米ドル債券の価格は、経済指標や大きなイベントによっても大きく変動します。たとえば、米国の雇用統計や消費者物価指数などの重要な経済指標の発表は金利や債券の需給に影響を与えるため、債券価格が変動する要因となります。さらに、地政学的なリスクや政治的な出来事も、投資家のリスク回避行動を促し、債券市場に影響することがあります。

これらの要素を踏まえ、米ドル債券の売却タイミングを慎重に見極めることが重要です。したがって、常に最新マーケット情報を得ながら、適切な判断をすることが重要です。

米ドル債券売却に関する税金について

米ドル債券を売却する際、税金の取り扱いは重要なポイントです。

米ドル債券を売却した場合、売却価格から取得価額を控除した金額が譲渡所得として課税されます。

譲渡益の税率は20.315%(所得税15.315%・住民税5%)です。

なお、売却代金を外貨で受領した場合も、譲渡所得は取得価額および売却価額をそれぞれの時点で円貨に換算して算出する点に注意しましょう。

このため、外貨ベースで利益が出ていなくても、円ベースで利益が出ている場合は、譲渡所得として課税の対象になります。

米ドル債券売却に伴うリスク

米ドル債券に限らず債券には、売却時に次のリスクがあります。

- 金利変動リスク

- 流動性リスク

- 為替変動リスク

金利変動リスクは、先に解説したとおり金利によって債券価格が変動するリスクのことです。金利が上昇すれば、既存の債券の価格は下落、金利が下落すれば債券価格は上昇します。

流動性リスクとは取引量が少ないなどの理由から、すぐに債券を売却できなかったり、希望通りの価格で売却できないリスクを指します。

為替変動リスクとは、為替レートの変動により円ベースの債券売却代金や利息額が変動するリスクのことです。債券取得時より円安に振れた場合は利益となりますが、円高に振れた場合は損失が生じる可能性があります。

米ドル債券の売却後の資金運用方法

米ドル債券を売却した後、その資金をどのように運用するかは重要な問題です。再投資の選択肢としては、株式や投資信託といった投資商品から、不動産やコモディティ、ヘッジファンドに至るまで多岐にわたります。特に、為替リスクを考慮すると、米ドル建て資産を他の通貨建ての資産で運用することも考えられます。例えば、米ドル建て資産の保有割合が高い場合、他の通貨に分散投資することが有効です。

また、米ドル債券の売却代金を他の投資商品で運用する際には、投資商品のメリットとデメリットを考慮する必要があります。

米ドル債券は安定した運用が可能な点が大きな特徴です。他の投資商品で運用する場合も極力リスクを避け、安定運用可能な商品を選ぶとよいでしょう。

米ドル債券の売却を考える際のアドバイス

米ドル債券の売却を考える際には、まずマーケット動向を確認することが重要です。市場の動向を知るためには、金融サイトや証券会社のレポートを活用し、米ドルの動向や債券価格、金利変動を把握する必要があります。売却のタイミングを見極めるためには、市場のトレンドや経済指標、経済イベントをチェックし、最適な売却時期を見定めることが必要です。また、売却に関する税金にも注意を払い、売却資金をどのように運用するか検討しておくことも必要です。これらのポイントを総合的に考慮することで、米ドル債券売却におけるリスクを軽減しながら、最大限の利益を得ることができるでしょう。

専門家への相談の重要性

米ドル債券の売却を検討する際、IFA(資産運用アドバイザー)など専門家への相談は重要です。売却は単なる資金決済の手続きではなく、マーケットの状況や再投資先の検討が絡むため、専門家のアドバイスが必要となるでしょう。

まとめ

米ドル債券の売却はいつなのか?売却方法と注意点について解説してきました。

米国では11月のFRB(連邦準備制度理事会)で2度目の利下げが決定されたほか、今後は大統領選挙の結果を受けてマーケット環境が大きく変動する可能性もあります。

このため、米ドル債券の売却を考える際は、より慎重に売却タイミングを見極める必要があるでしょう。

米ドル債券をはじめ、債券運用でお悩みの方は、ぜひ私たちウェルス・パートナーへご相談ください。

弊社では経験豊富なアドバイザーが無料で相談を承っております。ぜひ気軽に無料相談にお申込みください。

株式会社ウェルス・パートナー

ポートフォリオマネージャー

早稲田大学商学部卒業後、株式会社群馬銀行へ入社。富裕層と会社経営者を中心とした資産運用のコンサルティング業務に従事。銀行での提案には限界があると感じ、もっと付加価値の高い提案をしたいと思い株式会社ウェルスパートナーに入社。富裕層、会社経営者の資産配分最適化や具体的な金融資産の投資実行サポートを行う。

をリバランスする富裕層が増えている理由-300x158.jpg)