目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回のテーマは、「富裕層が実践する米ドル債券ポートフォリオ4タイプの設計例」です。2024年8月9日に、私は『富裕層のための米ドル債券投資戦略』という新著を出版させていただきました。富裕層がどのように米ドル債券に投資していけばいいのかという、実践的な内容を踏まえてお話しさせていただいている書籍です。

米ドル債券は1つの債券だけに投資するのではなく、いろいろな個別の米ドル債券に投資して、ご自身でポートフォリオを作るというのが一般的な富裕層の方の米ドル債券投資の形になります。米ドル債券投資の実践編が、米ドル債券ポートフォリオといえるのです。

米ドル債券ポートフォリオは、米ドル債券を何でも組み合わせて作ればいいわけではありません。やはり型があります。私たちが、富裕層の方にいろいろなアドバイスをしてポートフォリオを作らせていただいてきた経験のなかでは、主に4タイプに分かれます。その4タイプごとの実際の米ドル債券ポートフォリオの設計例を見ていただき、ご自身の債券ポートフォリオを作るための参考にしていただければと思います。

▼今回の内容はYouTubeでご覧いただけます

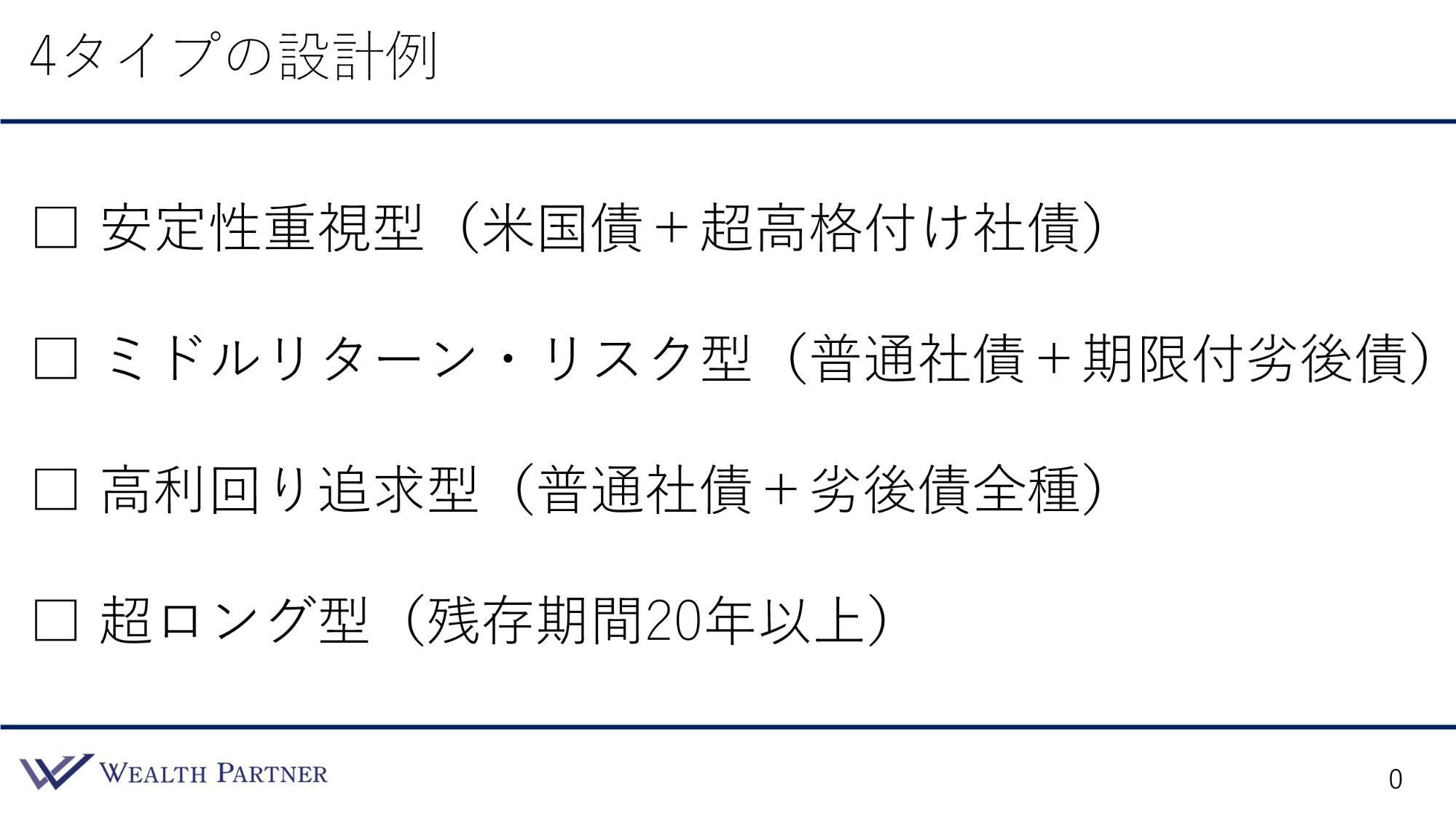

米ドル債券4タイプの設計例

タイトルの通り、主に富裕層の方がポートフォリオを構築されるときに大体4つのタイプに分かれるので、その4タイプの設計例についてそれぞれ見ていきましょう。4タイプに名前をつけて並べています。

1つ目は「安定性重視型」、その名の通り安定を重視した、米国債と超高格付け社債を組み合わせた、保守的な富裕層の方が選ばれる債券ポートフォリオです。

2つ目は「ミドルリターン・リスク型」、安定性重視型ほど保守的ではありませんが、リスクを取り過ぎない、ちょうどミドルリスク、ミドルリターンの形になっています。普通社債と期限付劣後債を合わせたポートフォリオです。もっとも多くの富裕層の方が求められるのがこの2つ目のタイプではないかと思います。

3つ目は「高利回り追求型」、ミドルリターン・リスク型より少しリスクを取って高い利回りを求めていく型です。リスク許容度の高い会社経営者や富裕層の方が選ばれるポートフォリオです。普通社債と劣後債全種を組み合わせて作ることが多いと思います。

4つ目は「超ロング型」、お金が返ってくるまでの期間、つまり残存期間が非常に長い、今であれば残存期間20年以上の債券を組み合わせて作ります。現在、アメリカの金利が非常に高い状況なので、長い残存期間の債券に投資してポートフォリオを作り、長期運用する、高い利回りを長期期間得るという、今の投資環境だからこそよく作られる方が多いタイプです。では、4タイプの設計例のそれぞれ具体的な債券ポートフォリオをタイプごとに見ていきましょう。

安定性重視型(米国債+超高格付け社債)

1つ目は安定性重視型ということで、もっとも保守的で安定性を求める富裕層の方が選ばれる債券ポートフォリオの設計例です。米国債と超高格付け社債を組み合わせて作るというイメージです。

10債券に分散してポートフォリオを作っています。10債券中6債券が米国債で、4債券がアメリカのIT企業です。超高格付け社債なので、AA以上の格付けはアメリカの超大手のIT企業ぐらいしかありません。ですから、このように米国債+アメリカの超大手のIT企業という発行体の組み合わせになっています。

債券種類は、国債と超高格付けの普通社債です。通貨は米ドル、投資金額は2,000万円ずつ、合計で2億円のポートフォリオになっています。残存期間は3年から27.1年まであり、数年ごとに償還してくるような残存期間の分散で、平均の残存期間は16年です。

債券格付けと発行体格付けはご覧の通り高格付けです。米国債はAA+、アメリカの超大手IT企業はAA、AA+、AAAという最高格付けの債券もあるので、平均するとAA +、まさに超高格付けの米ドル債券ポートフォリオといえます。

利回りは、2024年7月上旬時点の利回りで作成しており、米国債はそれほど高くありませんが、4%前後です。アメリカの超大手IT企業でも4%前半か中間という利回りになっています。この債券ポートフォリオの全体の利回りは平均で4.1%です。収益性は米国債と同等か、普通社債を入れることで少し利回りが高くなるようなイメージかと思います。

このように格付けや利回りを見ていただいてわかるように、「安定性を重視する」「保守的に運用したい」「投資で心配したくない」、そのような方が選ばれるタイプの設計例がこちらの安定性重視型になります。

設計ポイント(安定性重視型)

安定性重視型の設計ポイントをお伝えします。ポイントは4つです。

ポイント1)米国債と超高格付け社債だけでガッチリ運用

米国債と超高格付け社債だけで、がっちり運用する保守的なポートフォリオになっています。

ポイント2)平均格付けAA+で保守的な富裕層にはオススメ

平均格付けAA+ですので、米国債同等の平均ポートフォリオの格付けになっています。やはり安全性を一番重視する保守的な富裕層の方にオススメです。ご高齢であまりリスクを取れない富裕層の方やお医者様などは保守的な運用を求められるので、そのような属性の富裕層の方に人気のポートフォリオです。

ポイント3)平均年利回り4.1%と超高格付けの割には高水準

保守的といっても、7月上旬の段階で平均の利回りベースで4.1%くらいの利回りを得ることができます。今のアメリカの金利は非常に高い状況なので、超高格付けの割には高水準の利回りで、収益性があるポートフォリオになっています。特に最近は、このような安定性重視型のポートフォリオを求める富裕層の方が多いです。安全かつ利回りが4%得られるということです。

ポイント4)残存期間は平均16年と長めに設計

残存期間の平均16年というのは、比較的長い残存期間かと思います。普通に何も考えずに、金利などをニュートラルな状態でポートフォリオを作ると、平均の残存期間は10年前後になることが多いと思うのですが、それより6年長くなっています。これは今の金利が高まっている状況を反映し、長い期間の債券を多めにして平均残存期間を長く設計しています。

ミドルリターン・リスク型(普通社債+期限付劣後債)

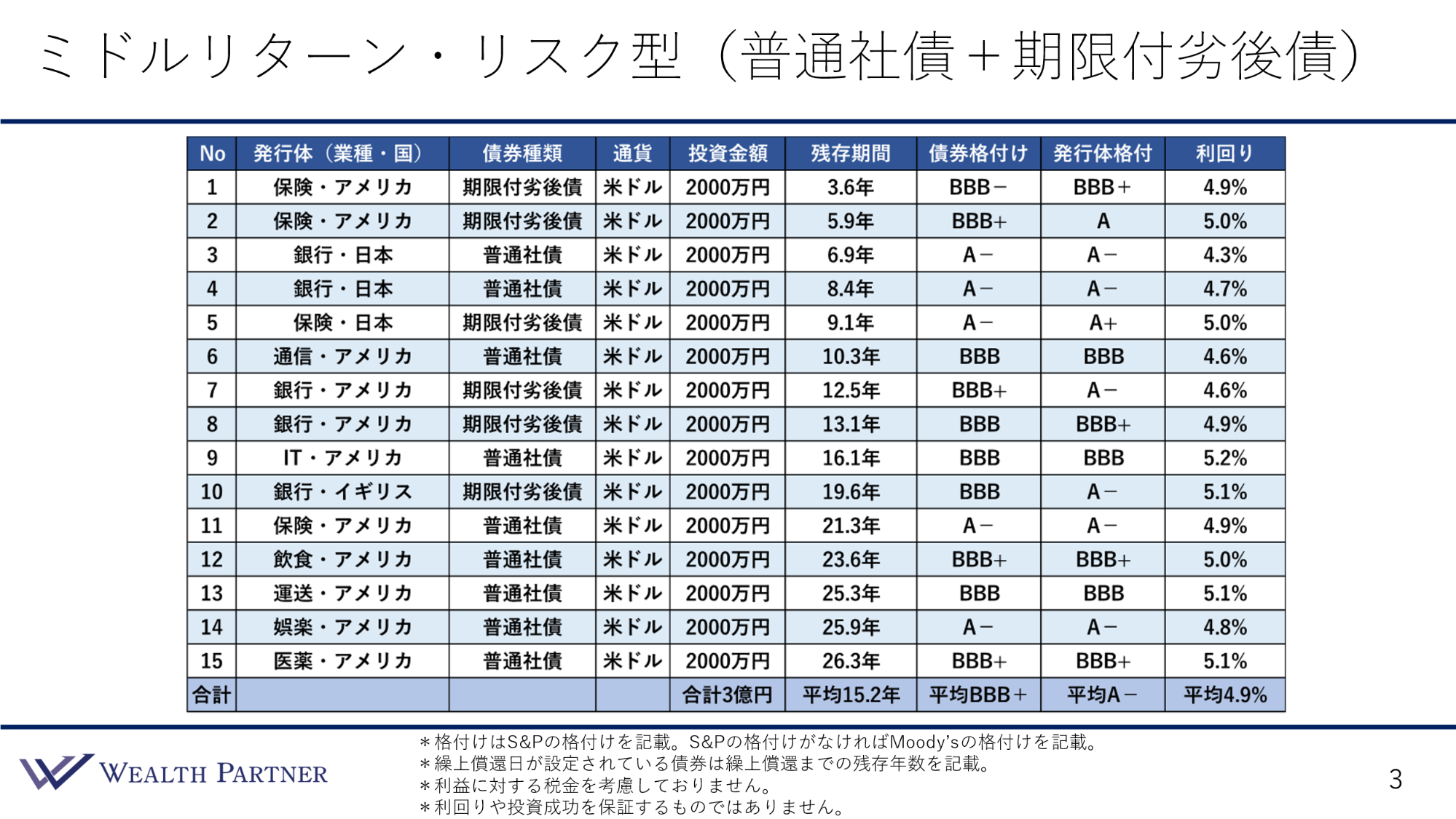

2つ目のタイプの設計例は、ミドルリターン・リスク型、普通社債と期限付劣後債を組み合わせたポートフォリオです。

15債券を組み合わせています。発行体の構成は、銀行や保険会社など金融機関が比較的多めですが、通信会社、IT企業、飲食、運送、娯楽、医薬など、いろいろな業種に分散してポートフォリオを作っています。国はアメリカが多いですが、日本やイギリスも一部入っています。債券種類は普通社債が中心で、そこにプラスして、利回りを上乗せする意味で期限付劣後債を加えています。

通貨は米ドルで、投資金額は全て2,000万円ずつ分散し、15銘柄ですので合計で3億円のポートフォリオになっています。残存期間の設計は、安定性重視型と大体同じになっており、3.6年から長いもので26.3年まで、平均の残高期間は15.2年になっています。

債券格付けは、一番低いものはBBB−で、高いものはA−です。平均の債券格付けはBBB +になっており、Aまではいきませんが、BBBのなかでは一番いいBBB+になっています。ですから、まさにミドルリターン・リスクのポートフォリオになっているわけです。

ポイントは、期限付劣後債を入れると、発行体格付けよりも債券格付けの方が、格付けが低くBBB+になっており、発行体格付けはもう少し高くA−になっています。利回りは債券ごとに異なりますが、5%前後の利回りの債券が多いと思います。金融機関の普通社債は、普通社債のなかでも利回りは少し高めですし、期限付劣後債は5%くらいの利回りの債券が多くなります。平均の年利回りは4.9%のポートフォリオになっています。

このように、普通社債や期限付劣後債を組み合わせて、安定性重視型のポートフォリオでは平均利回り4.1%でしたが、そこに+0.8%上乗せして平均利回り4.9%の債券ポートホールになっています。債券投資では、やはり目標の利回り5%前後を目指す富裕層の方が多いです。このように5%を目指して、普通社債や期限付劣後債を組み合わせて運用する方が多いので、このミドルリターン・リスク型が一番ニーズがあるポートフォリオになっていると思います。

設計ポイント(ミドルリターン・リスク型)

ミドルリターン・リスク型の設計ポイントをお伝えします。

ポイント1)普通社債と期限付劣後債で程よいバランス

普通社債と期限付劣後債を組み合わせることによって、程よいバランスのポートフォリオができるイメージかと思います。

ポイント2)もっとも多くの富裕層が求めるリターンとリスク

今は5%くらいを目指せるポートフォリオが作れます。もっとも多くの富裕層の方が求めるリターンとリスクのバランスなので、多くの方が選ぶ債券ポートフォリオのタイプなのかと思います。

ポイント3)平均債券格付けBBB+利回り5%前後を目指す

現在は、平均債券格付けがBBB+で利回り5%を目指すのが標準的な目標になると思います。

ポイント4)残存期間は平均15.2年と長めに設計

残存期間は平均で15.2年なので、これは安定性重視型と同様に比較的長めの設計になっています。現在、利回り水準が世の中的に高い状況なので、それを長く固定するために、このような残存期間の設計になっています。

高利回り追求型(普通社債+劣後債全種)

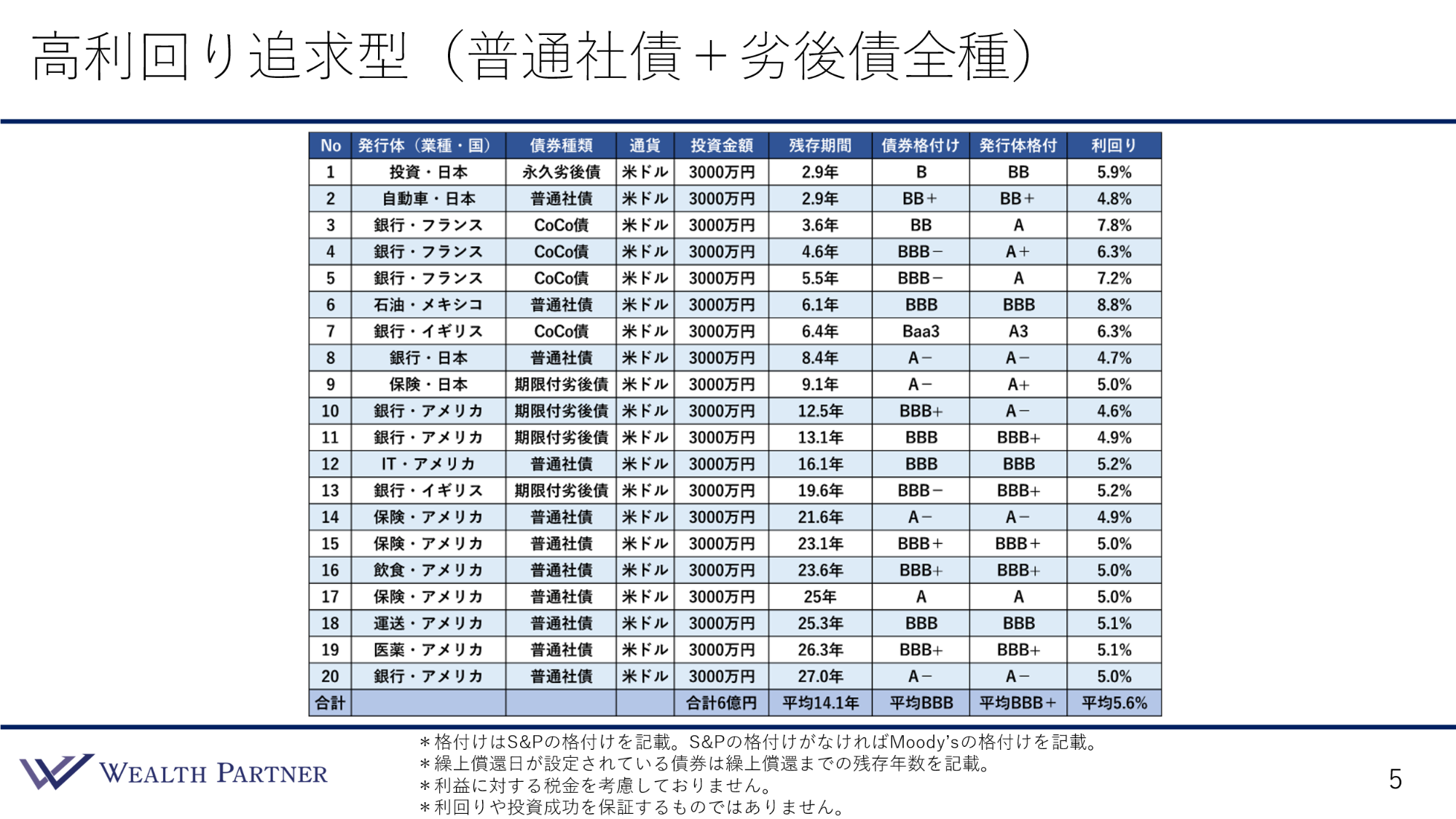

3つ目のタイプの設計例は、高利回り追求型、名前の通り、高い利回りを目指して作るポートフォリオです。ミドルリターン・リスク型は期限付劣後債だけでしたが、こちらは、普通社債に加えて、劣後債の全種類、前回の劣後債の回でもお話しした、いろいろな種類の劣後債を使って高い利回りを目指すというポートフォリオになっています。

こちらのポートフォリオは20債券に分散しています。発行体は銀行や保険会社などの金融機関が比較的多く、投資、自動車、IT企業、医薬、運送などの業種になっています。劣後債は基本的に金融機関が発行することが多いので、劣後債の割合が多くなると、必然的に金融機関が多くなるイメージです。

債券種類は、普通社債が半分、残りが劣後債という割合です。劣後債は、前回お話しした種類が全種類入っています。期限付劣後債が4債券、永久劣後債が1債券、CoCo債といわれる、リスクが高く利回りが一番高い債券が4債券入っています。CoCo債は20年以内の債券に集中して組んでいます。

投資金額は1債券3,000万円で20債券ですので、合計で6億円のポートフォリオです。CoCo債の最低投資額面が20万ドルであることが多いので、それに合わせており、最低でも3,000万円からというイメージになっています。

残存期間は一番短いもので3年、そこから徐々に長くなっていき、一番長いものは27年、平均の残存期間は14.1年です。最初の2つの設計例と残存期間のイメージはあまり変わりませんが、少しリスクが高いCoCo債や劣後債を多めに入れているので、普通社債中心の高格付けのポートフォリオよりは残存期間を若干短めにすることを意識してポートフォリオを作っています。

債券格付けは、低格付けの債券も増えてきます。1つ目の債券はB、2つ目の債券はBB+、3つ目もBBですので低格付けです。それ以降の債券に関してはBBB−以上ですので、投資適格債の格付けの分類になっています。平均の債券格付けはBBBです。

ポイントとしては、債券格付けが低い債券は投資リスクが高いので、残存期間を比較的短い債券にしておくことが無難な方法かと思います。このポートフォリオも低格付け債に分類される格付けの債券は、残存期間は4年以内の債券になっています。一番短い3債券だけが低格付け債券です。ですから、格付けが低い債券ほど短い期間の債券にして、格付けが高いものは長めの債券にするというような工夫をしてリスクをコントロールすることが、債券ポートフォリオを作る上で非常に重要ではないかと思います。

発行体格付けは劣後債が多いので、債券格付けより高くなっており、平均でBBB+です。利回りは、CoCo債や永久劣後債を多めに入れているので、全体的に利回りは高めです。1つ目の永久劣後債の債券は5.9%の利回り、CoCo債は6%~7%、8%近い利回りの債券も増えてきます。普通社債や期限付劣後債は大体5%前後です。先ほどお話ししたミドルリターン・リスク型が平均で4.9%の利回りでした。こちらは平均利回り5.6%なので、債券格付けを一つ落としてBBBにして、さらにCoCo債などを入れて少しリスクを取ることにより、0.7%上乗せの利回りを得ている、まさに高利回りを追求したポートフォリオになっています。

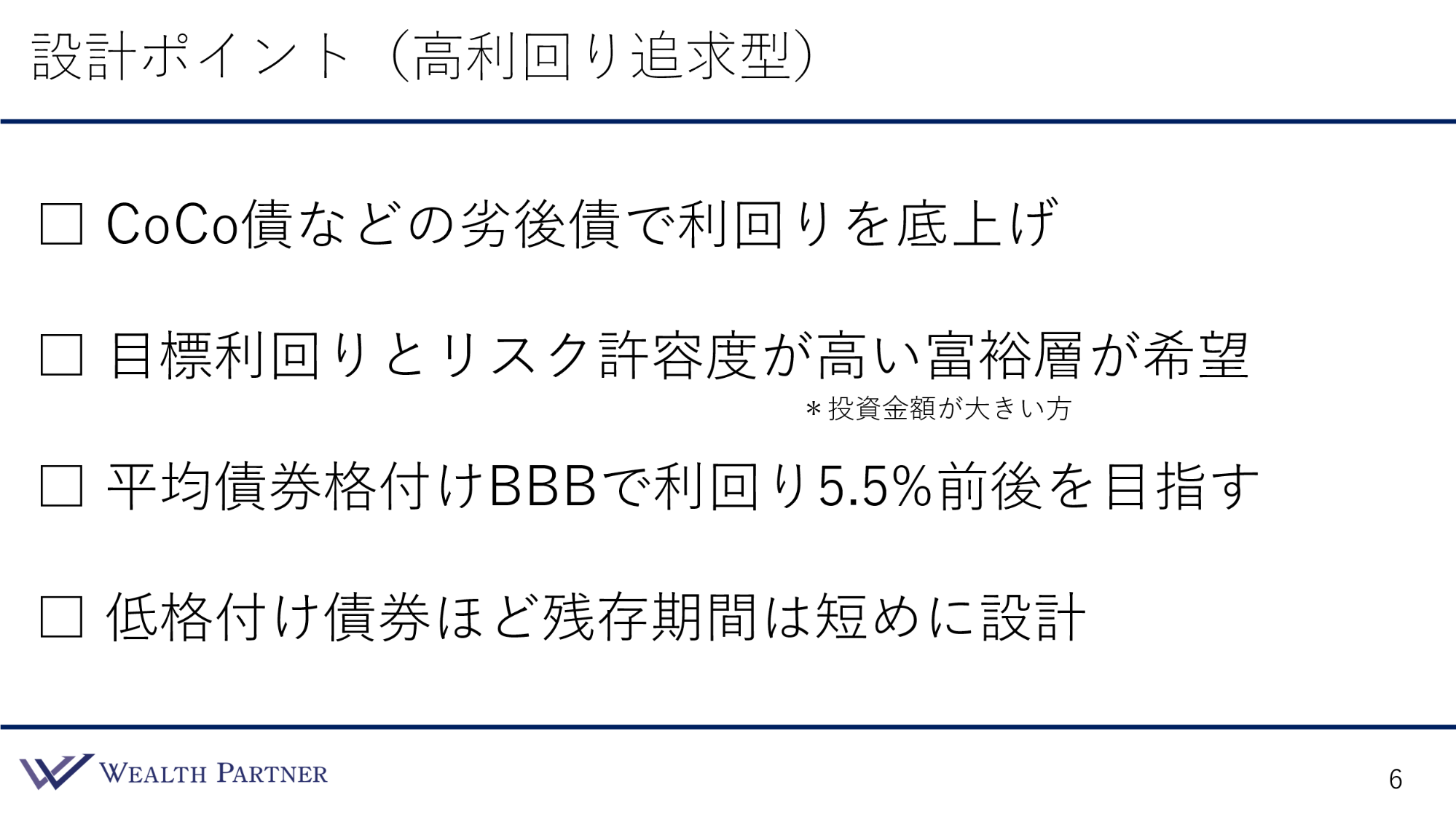

設計ポイント(高利回り追求型)

高利回り追求型の設計ポイントをお伝えします。

ポイント1)CoCo債などの劣後債で利回りを底上げ

CoCo債の債券単体の利回りは6%~8%です。このような債券やその他の劣後債をポートフォリオに組み入れることによって、平均利回りを底上げしているのが高利回り追求型です。

ポイント2)目標利回りとリスク許容度が高い富裕層が希望

この高利回り追求型を求める富裕層の方は、「利回りを5%以上得たい」「利回り6%平均で得たい」など、やはり目標利回りが高い方です。また、CoCo債は投資リスクが当然高くなるので、リスク許容度が高い方です。それ以外にも、CoCo債は最低投資金額が3,000万円と結構高額なので、そのような高額の債券に投資してもしっかり分散できる程度、先ほどの設計例のように5億円や6億円を運用できるような余力のある方が求められることが多いと思います。

ポイント3)平均債券格付けBBBで利回り5.5%前後を目指す

現状であれば、この設計例で、平均債券格付けBBBで利回り5.5%前後を目指すのが、相場の目標かと思います。

ポイント4)低格付け債ほど残存期間は短めに設計

高利回り追求型の場合、リスクが高い債券も増えてくるので、低格付けの債券ほど残存期間を短めに設計して、リスクを取る期間を短くすることによってリスクをコントロールすることが大事です。

超ロング型(残存期間20年以上)

4つ目のタイプは超ロング型です。残存期間が非常に長い債券ばかりを組み合わせるのですが、具体的には、20年以上の債券だけで組むということが多いと思います。「そんな債券がある?」と思う方がいらっしゃるかもしれませんが、たくさんあります。債券投資家や富裕層の方は、投資したまま長期で持っておきたい方が多いです。そのようなニーズが非常に多いので、このように期間が長い債券も存在するわけです。では、具体的に設計例を見ていきましょう。

15債券に分散して、発行体は米国債も一部入っており3債券、それ以外に保険、飲食、娯楽、IT企業など業種が多くなっています。債券種類は普通社債が中心ですが、そこに国債が加わるようなイメージです。投資金額は1債券2,000万円、合計3億円というポートフォリオです。

残存期間は全て20年以上の債券になっています。一番短いもので21.3年、一番長いものは35.5年という期間の債券がポートフォリオに入っています。平均の残存期間は26.8年です。最初に見ていただいた3タイプの設計例が大体14年~16年だったので、それよりも10年強長い残存期間のポートフォリオになっており、相当長いことがわかると思います。

債券格付けは、低いものは投資適格債だけです。一番低いものでBBB、基本的にはAやA A以上の格付けが多くなっており、かなり高格付けのポートフォリオといえます。平均格付けはA+です。やはり残存期間が20年以上の非常に長い債券が中心なので、それぐらい長い間、発行体のリスクを取ることになります。その分、債券格付けが高くて安心感があり、信用力が高い債券に投資することを考えると、このような債券格付けになるわけです。

発行体格付けの平均も同じA+です。利回りは4%前半~5%の債券が多くなっており、平均すると4.7%の利回りのポートフォリオになっています。

このようにポートフォリオを見ていただいて、皆さんはどう感じたでしょうか。その方によって違うと思いますが、私は個人的にはよいと考えます。「平均26年は長すぎる」と思われる方もいらっしゃるかもしれませんが、考え方次第でしょう。私は、現在のアメリカの金利は一時的に高くなっている状態だと考えています。今の高い金利の状態を活かすことを考えると、残存期間をできるだけ長くした方がよいという発想になるわけです。

平均残存期間が26年の債券ポートフォリオの場合、平均利回りは4.7%なので、平均で26年間、4.7%の利回りで運用し続けられることになります。一番短い債券で21年なので、発行体が倒産しなければ、少なくとも21年は4.7%の利回りを得ることができるわけです。しかもA+という高格付けですから、これらを考慮すると、完全な余剰資金で、このような長期で手間をかけずに運用したいと考える方にとって、この超ロング型は、選択肢としては有効な手段の可能性が非常に高いと思います。

あくまで、現在アメリカの金利が高い状況であるため、このようなものを選ぶ方が多いということです。例えば、数年前のようにアメリカの長期金利で1%や2%を切っている状況では、これが必ずしもよい選択肢ではない可能性がありますので、その点はご留意いただければと思います。

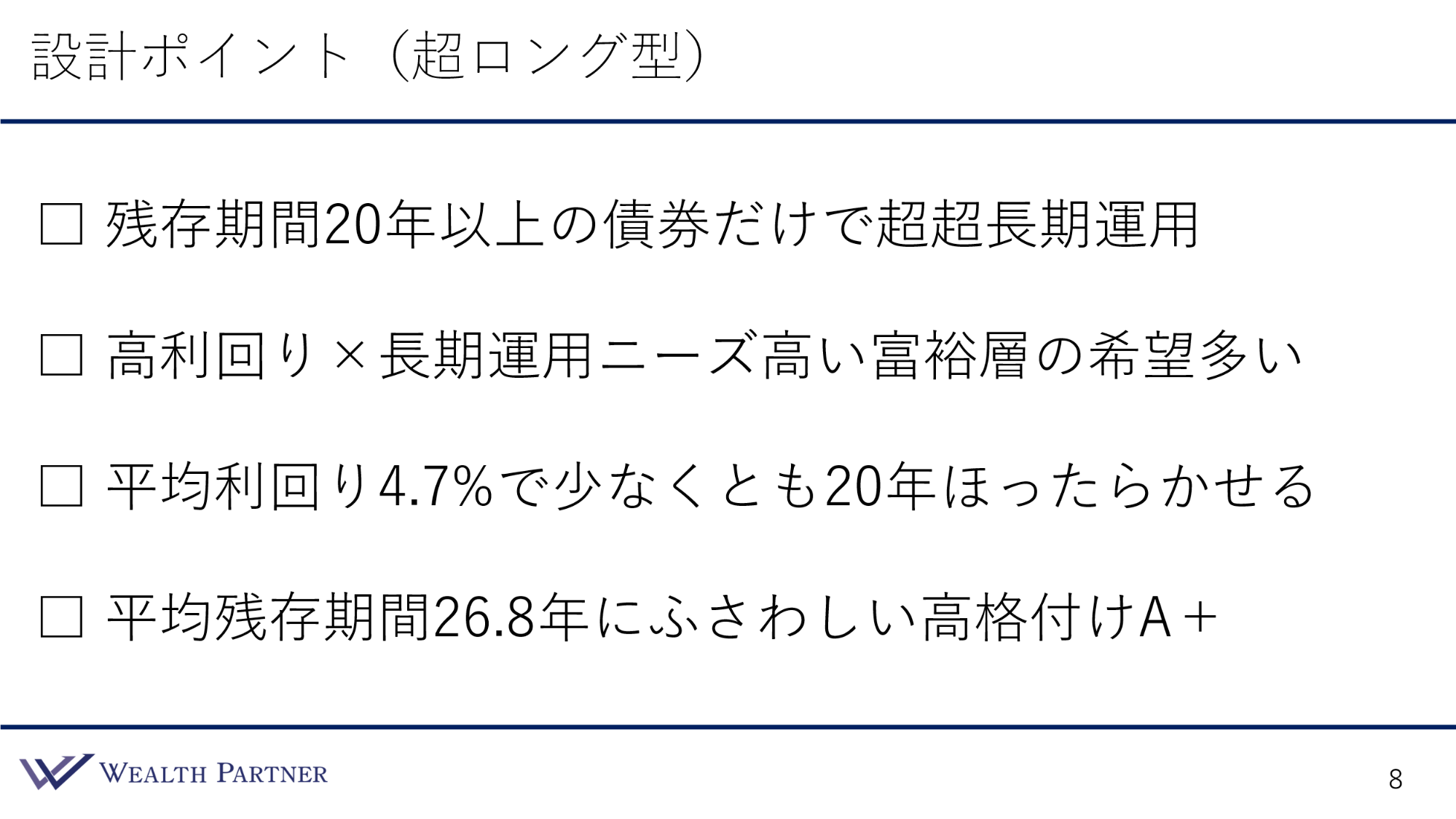

設計ポイント(超ロング型)

超ロング型の設計ポイントをお伝えします。

ポイント1)残存期間20年以上の債券だけで超超長期運用

残存期間20年以上の債券だけで超超長期運用するというのが、この超ロング型の債券ポートフォリオです。

ポイント2)高利回り×長期運用ニーズ高い富裕層の希望多い

現在は利回りが高い状況なので、残存期間が長い債券を選ぶことで、高利回り×長期運用のポートフォリオが作れる状況になっています。普段の仕事が忙しすぎて、このように長期運用して、何も考えたくないという方は結構いらっしゃいます。そのような富裕層の方にとっては、非常に希望が多いポートフォリオになっています。

ポイント3)平均利回り4.7%で少なくとも20年ほったらかせる

現在ポートフォリオを組んだ場合、この設計例では平均利回りが4.7%です。期間が一番短いもので21年、少なくとも20年は何もしないで4.7%の利益を得続けられるので、長期運用したい方にとっては需要が高いわけです。

ポイント4)平均残存期間26.8年にふさわしい高格付けA+

平均残存期間は非常に長く、26.8年です。短くても21年なので、その期間のリスクを取ってもいいと思えるような格付けの債券です。超ロング型の場合、平均で高格付けA+くらいであるべきかと思います。

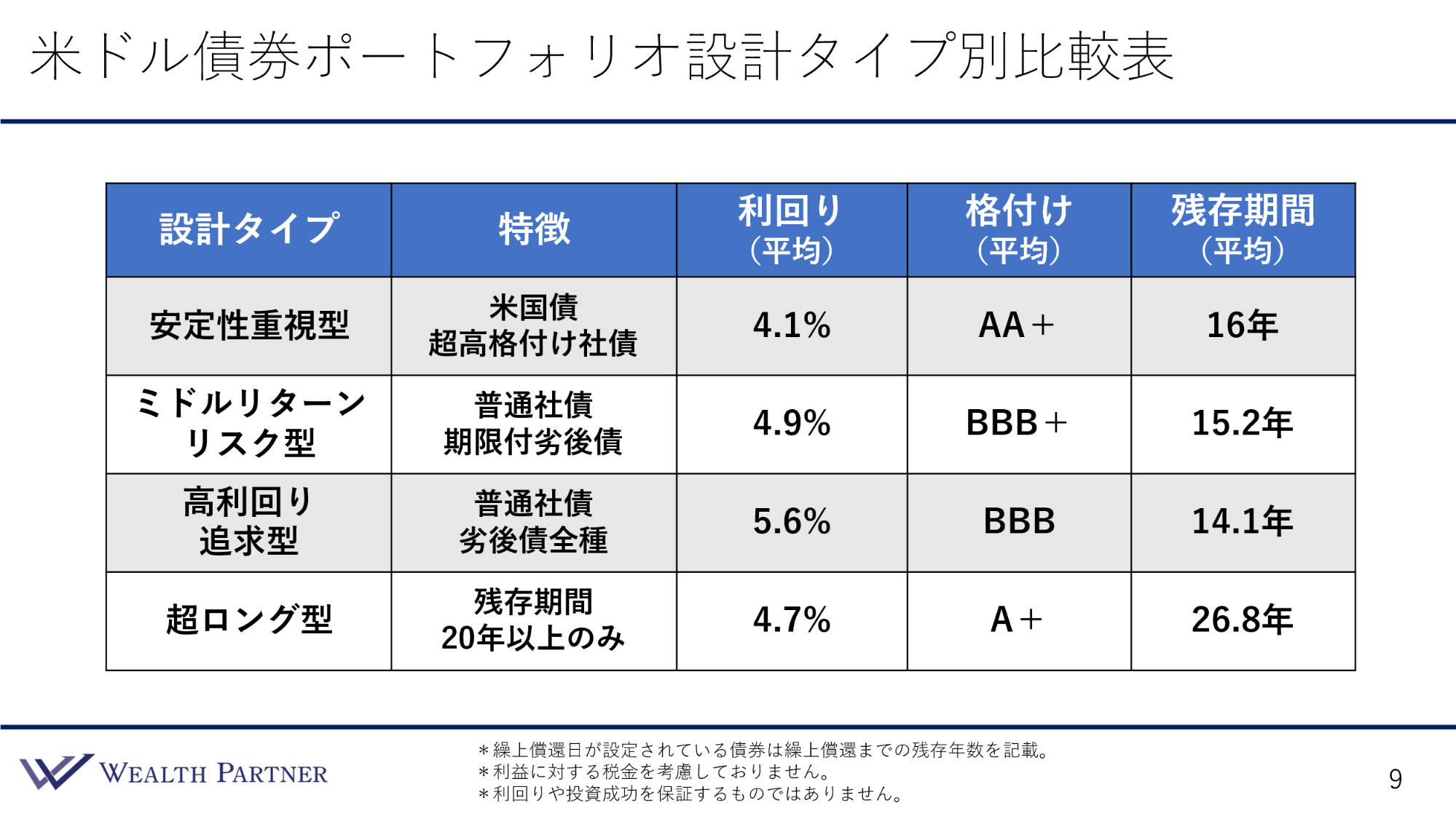

米ドル債券ポートフォリオ設計タイプ別比較表

4タイプの設計例を見ていただきました。設計タイプ別の比較を一覧にしたものがこちらの表です。

それぞれの特徴と平均利回り、平均の格付け、平均の残存期間を、先ほどの設計例の数字のまま載せています。一見してわかるように、債券のポートフォリオの組み方によって、経済効果が違います。

安定性重視型の場合、平均格付けはすごく高いのですが平均利回りは4%くらいです。ミドルリターン・リスク型の場合、平均利回りは4.9%ですが、その分格付けが少し落ちてBBB +です。高利回り追求型の場合、平均利回りはさらに上がり5.6%ですが、ミドルリターン・リスク型よりも平均格付けが一段階落ちます。超ロング型の場合、平均利回りは4.7%で、平均残存期間は他のタイプよりも10年以上長くなり26年程度になります。平均格付けはある程度高いA+です。

ですから、皆さんがどのような運用をしたいのか、債券に何を求めているのか、どのような状況なのかによって、どのタイプを選ぶかが変わってきます。やはり、ご自身のイメージに合っている、性格に合っているタイプを選んでポートフォリオを作るのがよろしいと思いますので、ぜひこちらの比較表を参考にしていただければと思います。ご自身のタイプがわかれば、そのタイプの設計例のようにしっかりポートフォリオを作り、20年以上何もしたくないのであれば、超ロング型のポートフォリオを参考にしてポートフォリオを使っていただくのがよろしいかと思います。

まとめ

今回のテーマである「富裕層が実践する米ドル債券ポートフォリオ4タイプの設計例」をまとめます。ポイントは4つです。

ポイント1)自分にあった設計例を参考にして債券ポートフォリオを作る

自分に合った債券ポートフォリオを作ることが大事です。個別の債券で米ドル債券ポートフォリオを組む一番のメリットは、限りなく100%に近い形でご自身の希望に合っている、完全オリジナルなポートフォリオを作れる点です。先ほどの設計例を参考にして、ご自身の完全オリジナルのポートフォリオを作るのがよろしいかと思います。

ポイント2)一番多くの富裕層が選ぶのはミドルリターン・リスク型

一番多くの富裕層の方が選ぶのはミドルリターン・リスク型かと思います。金利の状況にもよりますが、大体平均の利回りで4%~5%くらいは得られることが多いです。富裕層の方が債券投資に求める利回りは4%~5%が一番多いと思います。ですから、ミドルリターン・リスク型を選んでいる富裕層の方が一番多いということを理解しながら選ぶのがよろしいかと思います。

ポイント3)全設計例、残存期間は平均10数年以上と長めに設定

全設計例に共通していえることですが、残存期間は基本的に10数年以上と長めに設定していました。その理由としては、お伝えしている通り、金利の相場環境を大きく反映しています。現在は高金利ですが、今後は金利が下がる可能性が高いといわれているので、このように期間を長く設計しているわけです。

世の中が低金利になった場合、残存期間を最適なものにする必要があります。2024年8月や9月にこれを見た方はこの考え方でよいと思いますが、半年後や1年後2年後などは状況が変わっている可能性があるので、そのときに合った残存期間を設定することがかなり大事です。

ポイント4)富裕層は詳しい専門家やIFAへの相談がオススメ

ご自身で債券ポートフォリオを組める方はよろしいかと思いますが、組み合わせる場合は、単体の債券に投資するよりもより複雑で難しくなるので、ご自身に合った債券ポートフォリオを作りたい方は、富裕層の方の運用に詳しい専門家や、当社のようなIFAへご相談いただき、ポートフォリオを作るのがオススメです。

本日は「富裕層が実践する米ドル債券ポートフォリオ4タイプの設計例」という内容でお届けさせていただきました。今回私が出版した新著『富裕層のための米ドル債券投資戦略』にも米ドル債券ポートフォリオの4タイプの設計例を載せています。

ここでは発行体などの具体名は伏せていましたが、書籍には、先ほどの設計例の具体的な発行体名まで載せ、より詳しく記載させていただいております。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中