目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回のテーマは、「米ドル債券の定番『普通社債』投資【目標利回り4.5~5%】」です。2024年8月9日に、私は『富裕層のための米ドル債券投資戦略』という新著を出版させていただきました。富裕層がどのように米ドル債券に投資していけばいいのかという、実践的な内容を踏まえてお話しさせていただいている書籍です。

今回は、「普通社債」という企業が発行する社債のなかで一番ノーマルな債券についてご説明します。この普通社債が米ドル債券投資の定番といえるでしょう。多くの方がこの普通社債に投資しているため、スタンダードになっています。

▼今回の内容はYouTubeでご覧いただけます

債券種類ごとの利回りとリスク

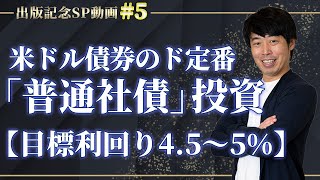

前回の米国債でもお話しさせていただきましたが、債券の種類はいろいろあります。米ドル債券の種類ごとの利回りとリスクの関係を一目でわかるようにしたイラストがこちらです。

5種類の債券種類があります。右にいくほどリスクと利回りが高い債券になっていて、左にいくほどリスクも利回りも低い債券になっています。前回は、リスクも利回りも低い債券の種類、米国債についてお話ししました。その右側が普通社債、利回りとリスクが米国債の次に低い債券の種類です。

普通社債とは?

普通社債は米ドル債券ですので、基本的にアメリカという国の破綻リスクを持っています。そこに発行会社の倒産リスクが上乗せされているのが普通社債のイメージです。社債ですから、アメリカや日本などのいろいろな企業が発行しています。例えば、トヨタ自動車が発行している債券であれば、トヨタ自動車が倒産するのがリスクです。そのリスクを引き受ける代わりに米国債よりも少し高い利回りを得ることができます。ですから、普通社債の場合は、発行会社が信用できる会社かどうかを見極めるのが非常に大事です。これが普通社債投資の一番のポイントといえます。

格付けと発行体のイメージ

発行会社がどれぐらい信用できるかを判断する際の、格付けと発行体のイメージを見ていただきましょう。

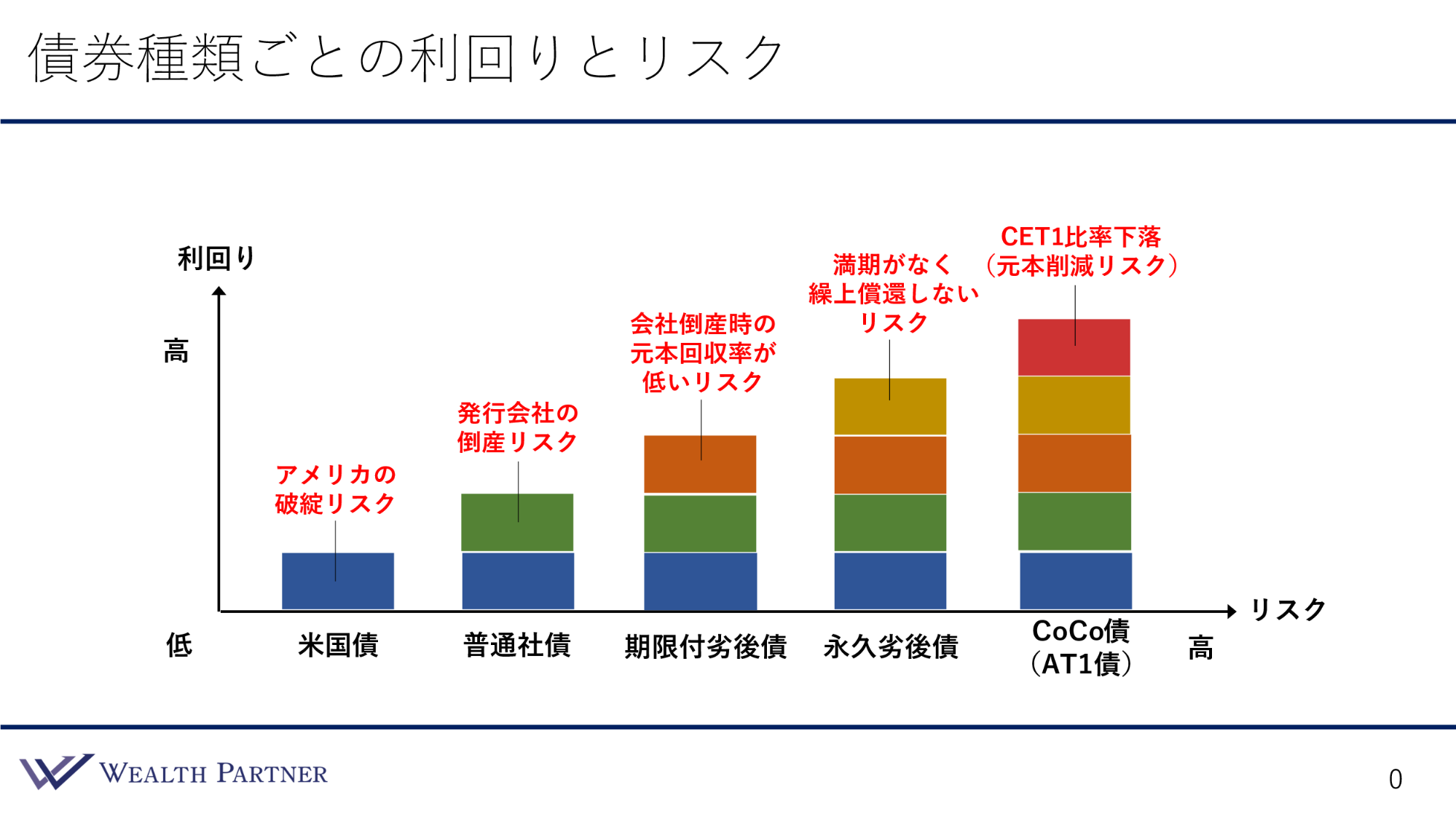

アメリカには3大格付け会社がありますが、そのなかでもS&Pとムーディーズの格付け、どちらか一方を見る場合と、どちらも見るというのが一般的かと思います。S&Pとムーディーズで表記の仕方が若干違いますが、大体それぞれの格付けがイラストのように同じくらいのイメージになっています。

そのなかでもBBB以上AAAまでが投資適格債と呼ばれており、ファンドや投資信託や年金など、機関投資家が投資対象にしているのがこの投資適格債です。比較的破産リスク、倒産リスクが低い投資先になっています。一方で、BB以下の債券が低格付け債といわれており、比較的倒産リスクが高い債券と見なされています。

今回のテーマである普通社債に関しては、発行している会社に応じて格付け会社の格付けが基本的に付与されています。また、格付けに応じて利回りは異なります。格付けがAAAに向かって上にいくほど利回りは低くなり、逆に格付けが低くなるほど利回りは高くなります。

このようなイメージなので、ご自身がどのような格付けの会社に投資すれば安心できて、なおかつ納得する利回りを得ることができるのか、という基準で普通社債の債券を選んでいくのが大事です。では、具体的にどのような会社があるのか、発行体のイメージを見ていきましょう。

AAAの最高位の格付けの発行会社はほとんどありませんが、例えば、アメリカのGAFAMの一角である超巨大なIT企業のマイクロソフトや、ここにはありませんが、アメリカで一番大きいヘルスケア企業のジョンソン・エンド・ジョンソンがAAAです。その下のAAの格付けの会社は、国の場合はアメリカです。また、これもアメリカのGAFAM、巨大なIT企業の一角のアルファベット、Googleを運営している会社です。

Aの会社は、国では日本がA+、日系のメガバンクがA-、トヨタ自動車がA+なので、Aの分類になります。次の格付けの高さ、BBBの会社は、日本で一番大きな証券会社である野村ホールディングスや、武田薬品工業です。ここまでが投資適格債になっています。かなり安全性が高く、業績も財務状況も会社としての規模も非常に大きい会社が多いと思います。このような会社に投資して、投資した会社が倒産し、普通社債のお金が返ってこなくなることはあまり想定できないので、かなり安心感のある基準と考えることができるでしょう。基本的にBBB以上であれば、安心して投資できると考えていいと思います。

次は低格付け債です。BB以下の会社には、ソフトバンクグループがあります。かなり大きな会社ですが、借入が非常に多いことなどから格付け会社の評価は厳しくなります。他には、楽天グループです。モバイル事業をかなり勝負してやっているので、評価が低くなっています。

さらに低いBの会社は、日本では、この程度の普通社債を発行している債券はそれほどありません。国の場合はトルコなど、財政が安定していないような国の債券のイメージになっています。以上が債券の格付けと発行体のイメージです。皆さんがどのような格付けのどのような発行会社であれば安心して投資できて、その債券の利回りが受け入れられる水準かどうかという基準で普通社債の債券を選んでいくのが大事かと思います。普通社債の投資においては、この格付けと発行体と利回りの見方が重要です。

米ドル普通社債の銘柄一例

米ドル建ての普通社債は、具体的にどのような債券の銘柄があるのか、一例を見ていただきましょう。

米ドル債券の普通社債の一番のメリットは、米ドル債券投資の定番でスタンダードなので、さまざまな格付けの発行会社が、いろいろな残存期間や利率や利回りの債券をたくさん発行している点です。つまり、選びたい放題あるわけです。債券のポートフォリオを作るときに、いろいろな格付けの債券を期間に応じて組み込む方がいいという考え方があるので、ご自身の希望に合ったポートフォリオを作りやすいのが普通社債のメリットになっています。

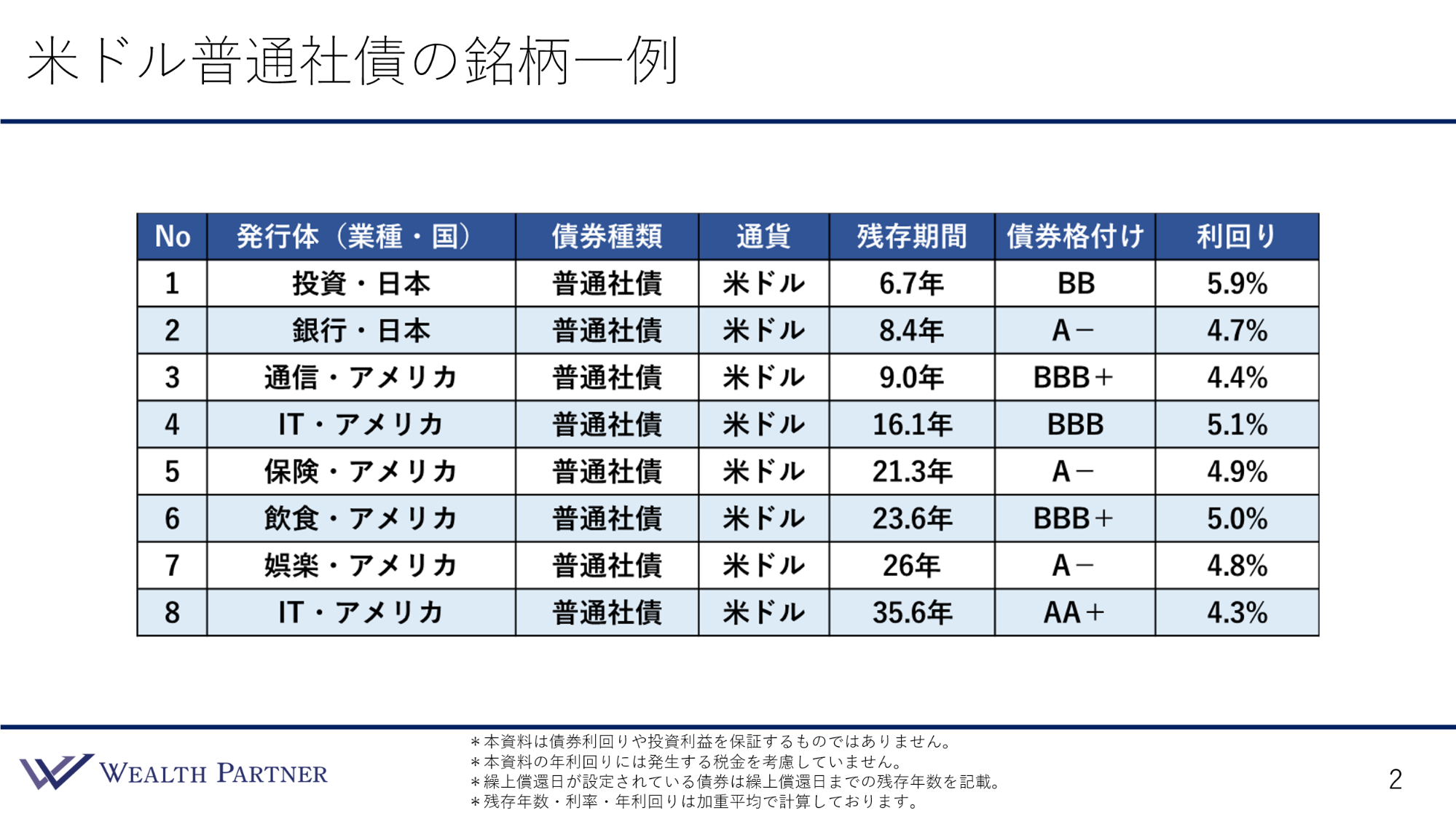

では、バリエーション豊富な普通社債の銘柄の一例を見ていきましょう。8銘柄あります。発行体の業種と国から順に見ていきます。

1つ目は日本の投資会社で、普通社債、通貨は米ドル、残存期間は6.7年、債券格付けはBBなので低格付け債に分類されます。このように格付けが低い債券の場合、利回りは比較的高く、5.9%になります。利回りは高いですが、格付けが受け入れられるかどうかで判断するとよいでしょう。低格付け債なので、そのようなリスクを許容できる投資家で、高い目標利回りの方であれば、投資する価値はあると思います。そのような債券に投資するのが怖いのであれば、基本的にはやめた方がいいと思います。

2つ目は日本の銀行で、残業期間は8.4年、債券格付けはA−、利回りは4.7%になります。3つ目はアメリカの通信会社で、残存期間は9年、債券格付けはBBB+、利回りは4.4%です。4つ目はアメリカのIT会社で、残存期間が16.1年、債券格付けはBBB、利回りは5.1%です。5つ目はアメリカの保険会社で、残存期間21.3年と長めになっており、債券格付けはA−、利回りは4.9%です。

6つ目はアメリカの飲食企業で、残業期間は23.6年、債券格付けはBBB+、利回りは5%です。7つ目はアメリカのエンターテインメントの会社で、残存期間は26年、債券格付けはA-、利回りは4.8%です。8つ目はアメリカのIT会社で、残存期間が35.6年と非常に長い債券です。債券格付けはAA+で、利回りは4.3%です。

このように普通社債は、いろいろな発行体があります。投資会社や銀行もあれば、通信会社、IT会社、保険、飲食、娯楽など、いろいろな業種があります。米ドル債券なのでアメリカの企業が多いですが、いろいろな業種でいろいろな国の会社が発行しており、なおかつ残存期間もさまざまです。1年や2年など数年のものもあれば、10年、20年、長いものでは30年以上の残存期間の債券もあります。

そして格付けも全て異なっており、BBからBBB、AAなど非常に格付けが高いものもあって、それに応じて利回りの水準も異なります。普通社債ほどバリエーションが豊富な債券の種類は世の中にはありません。ですから、基本的に米ドル債券のポートフォリオを作るときは、やはりこの普通社債を中心に組み立てていくのが一番合理的といえます。その方のニーズに合った債券のポートフォリオを作るためには、絶対に必要不可欠な債券なので、「米ドル債券の定番は普通社債」というテーマになっているわけです。

まとめ

今回のテーマである「米ドル債券の定番『普通社債』投資【目標利回り4.5~5%】」をまとめます。ポイントは4つです。

ポイント1)今は普通社債が富裕層にもっとも人気の債券種類

今は特に富裕層の方にもっとも人気なのは、この普通社債です。なぜかというと、米ドル債券の利回り水準自体が結構高いからです。今回のタイトルにもあるように、普通社債に投資しても利回り4.5~5%を得られるというのが今の世の中の状況です。多くの富裕層の方々の、米ドル建て債券に投資するときの目標利回りは大体4~5%です。これぐらいの利回りを得ることができればよいと考えているので、格付けが高めの普通社債に投資していれば、その利回り水準を得られるので、普通社債の人気が高いわけです。

数年前から5年前、10年前までは、普通社債に投資をしても得られる利回りは2~3%でした。その当時、富裕層の方々は、次回ご説明するような劣後債などに投資するのが一般的で、そのような債券に投資しなければ4~5%の利回りを得られない時代が長く続きました。2022年以降はアメリカの金利が高い状況にあります。今の状況のように基本になる利回りの水準が高い状況の場合、普通社債に投資する富裕層の方が多いので、今一番人気の債券種類がこの普通社債になっているわけです。

ポイント2)真骨頂は発行体・格付け・残存期間・利回りの豊富さ

普通社債は、いろいろな発行体・格付け・残存期間・利回りの豊富さがあるので、ご自身のポートフォリオを組むときに、ご自身の希望に合ったものを好きなように組み合わせることができます。完全オリジナルのポートフォリオを作るには、普通社債はなくてはならない存在になっています。そのようにバリエーションの豊富さが、普通社債の一番の魅力ではないかと思っています。

ポイント3)期間20年以上の超長期債はほぼ普通社債しかない

期間がものすごく長い米ドル債券は普通社債しかないでしょう。今はアメリカの金利が非常に高いので、この状況を考えると、すごく期間が長い債券に投資して、今の高金利を長期間得たい方が多いです。期間20年以上の債券に投資したい方がいますが、期間20年以上の超長期債は、ほとんど普通社債しかありません。劣後債などは、期間が長いものは発行されていないことが多いです。ですから、そのような超長期債に投資する方は普通社債しか選択肢がないので、特に人気の理由になっているのかと思います。

ポイント4)普通社債は低金利時代の利回りの低さが課題

冒頭でお話しさせていただいたように、今はアメリカの高金利時代なので、普通社債で、今回のテーマの4.5~5%の利回りを得ることもできますが、普通社債の課題は、低金利時代がやってきたときです。数年前、5年前、10年前のアメリカの低金利時代に世の中が戻ったとすると、普通社債に投資しても2~3%の利回りしか得られないときが来るかもしれません。そのようなときにはどうすればいいのかを改めて考える必要があると思います。これが次回、第6回の劣後債につながっていきます。詳しくは次回の、低金利時代でも高い利回りを得ることができる債券「劣後債」について詳しくお話しできればと思います。

本日は「米ドル債券の定番『普通社債』投資【目標利回り4.5~5%】」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中