目次

はじめに

資産1億円以上を持つ富裕層にとって、資産運用は極めて重要です。。資産運用が適切に行われることにより、資産の成長が期待でき、将来のリスクも軽減されます。富裕層が資産運用を始める理由としては、インフレに対するヘッジや継続的なキャッシュフローの確保などが挙げられますが、資産運用の初心者がまず知っておくべき基本情報にはいくつかのポイントがあります。

1つ目は、資産の分散投資です。一つの投資商品に集中すると、その商品が下落した際に大きな損失を抱えるリスクが高まります。

2つ目は、リスクとリターンの関係を理解することです。高いリターンを追求するほど、リスクも高くなる傾向があります。

3つ目は、長期的視野での運用が推奨されることです。短期的な市場の変動に左右されず、長期的な目線で資産を増やしていくことが安定した資産運用には欠かせません。

富裕層が資産運用を始める際には、以上のような基本的な知識をしっかりと身につけることが成功への第一歩となります。

富裕層が投資をする投資商品

富裕層が投資を検討する際、注目すべき投資商品を大きく3つご紹介します。

まず、1つ目は米ドル建て債券です。一国の経済力が後ろ盾となる米ドルは、世界的に信頼度が高く、為替の変動も見逃せないポイントです。これにより、通貨の分散とリスクヘッジが可能となります。

続いて不動産投資です。特に富裕層にとっては、不動産と、有価証券のような流動性の高い資産を組み合わせたポートフォリオを構築することで、安定した収益を確保しつつ、資産の一部を固定資産に分散できます。都心部や高成長地域の不動産はキャピタルゲインを狙える上、長期的な賃貸収入を得ることも可能です。

3つ目はヘッジファンドです。ヘッジファンドは高リスク高リターンの特徴があり、少数投資家向けにカスタマイズされた戦略でうんようされます。これにより、市場の変動に強い投資ポジションを取ることができ、他の資産クラスと異なるリターンを追求できます。

これらの投資商品を組み合わせることで、安定性と成長を両立したポートフォリオを構築することができます。

米ドル建て債券

米ドル建て債券は、特に富裕層にとって魅力的な資産運用手段の一つです。まず、米ドル建債券の基本概要から説明しましょう。米ドル建債券とは、政府や企業によって発行される米ドル建の債券です。利回りについては、発行元や期間によって異なりますが、一般的にドル建ての資産は通貨としては国際的な信用が高いため、発行体によっては比較的安全な投資先として知られています。

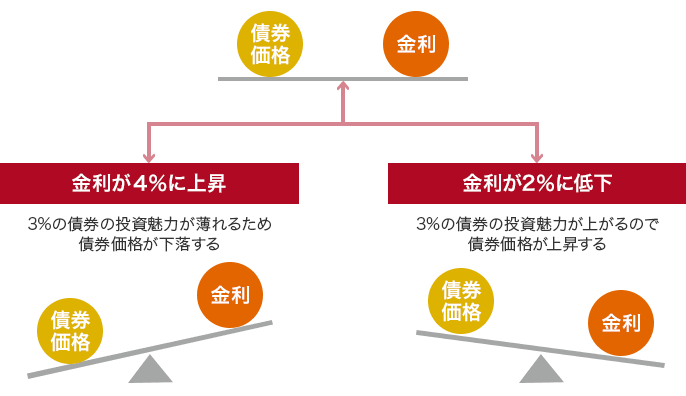

次に、米ドル建て債券のリスクについて考察します。最も一般的なリスクは為替リスクです。日本円での運用を考えている富裕層にとって、米ドルの価値が下がると投資額にも影響が出ます。また、発行体のデフォルトリスクも非常に重要です。発行体が債務不履行となった場合は元本が毀損し利息も受け取れない可能性がありますので、格付けや財務諸表等を参考に、投資する発行体の信用力についてよく確認しましょう。売買のタイミングでは、金利変動リスクも重要です。米国の金利が上昇すると、債券の価格が下落します。償還まで保有する場合はあまり気にする必要はありませんが、買付、売却のタイミングはよく検討の上実行しましょう。

※出典 https://www.daiwa.jp/seminar/study_products/bond_special/interest/

米ドル建て債券の購入方法についても触れておきましょう。購入は証券会社や銀行を通じて行うのが一般的です。多くの金融機関が豊富なラインアップを揃えており、選択肢が多いため自分の投資スタイルに合った商品を見つけやすいでしょう。また、証券会社の専任アドバイザーとも相談しながら、リスクとリターンを考慮した最適な商品を選ぶことが重要です。

最後に、富裕層にとっての米ドル建債券のメリットを確認します。

最も大きなメリットは、安定した利回りが期待できる点です。米国は世界最大の経済大国であり、その通貨の信用力は非常に高いです。また、ポートフォリオに米ドル建債券を組み入れることで、円建て商品のみとなっていた方にとっては資産の分散効果が得られ、全体のリスクが低減できます。他の資産クラスと組み合わせることで、多様なリスクヘッジが可能となります。米ドル建債券は富裕層にとって非常に魅力的な資産運用手段です。適切なリスク管理と選定を行うことで、安定した資産運用を実現できるでしょう。

ヘッジファンド

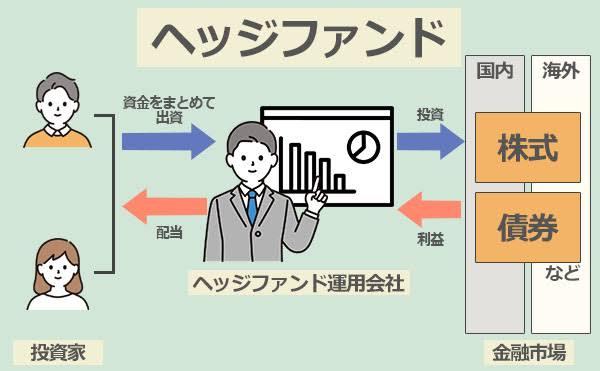

ヘッジファンドは、高額な投資額を動かす富裕層に人気のある投資手段の一つで、その基本概念と仕組みについて理解することが重要です。ヘッジファンドは、複数の投資家から資金を集め、それを運用する投資信託の一種です。ただし、通常の投資信託とは異なり、高い柔軟性と多様な投資戦略を採用することで知られています。

主な投資戦略としては、ロング・ショート戦略、マーケット・ニュートラル戦略、グローバル・マクロ戦略、イベント・ドリブン戦略などがあり、それぞれ異なるリスクとリターンの特性を持っています。例えば、ロング・ショート戦略は、価格が上がると予想される株式を買い、価格が下がると予想される株式を空売りする方法です。一方、グローバル・マクロ戦略は、世界中の経済、政治、金融の動向を分析し、それに基づいて投資を行う戦略です。

※出典https://ssinvest.org/hedgefund_no_recommend/

富裕層がヘッジファンドを選ぶ理由として、分散投資効果が挙げられます。通常の株式や債券とは異なる動きをするため、ポートフォリオ全体のリスクを軽減することができます。また、プロフェッショナルな運用者が市場の変動を熟知し、リスクをコントロールしながら高いリターンを目指すことも魅力の一つですが、ヘッジファンドは高い管理手数料や成功報酬が発生するため、運用コストが高めです。また、運用成績が市場平均を下回る場合もあるため、慎重な選定が求められます。

こうした特徴を理解し、自身の投資目的やリスク許容度に応じて適切なヘッジファンドを選ぶことが、富裕層の資産運用において成功の鍵となります。

不動産

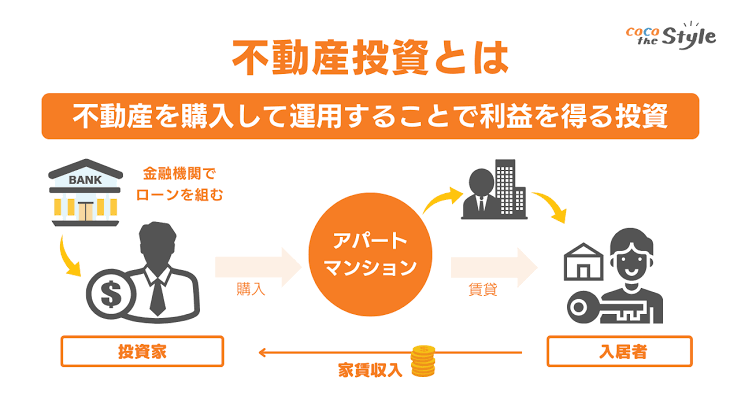

富裕層が不動産投資を選ぶ理由はいくつかあります。まず、不動産は物理的な資産であり、その存在が確実です。資産運用においては、株式や債券と比べて比較的安定した収益を見込めるため、長期的な安心感を提供します。また、不動産はインフレに強い特性を持っています。インフレが進んでも、物件の価値や賃貸収入も併せて上昇する可能性があり、資産価値を維持しやすいという利点があります。

不動産投資の基本的なステップは、まず市場調査から始まります。物件の選定、特に富裕層向けの高級不動産市場では、立地や将来的な価値上昇の見込みも重要な判断材料です。次に、具体的な投資計画を立てます。これには物件の購入資金、運営費、期待収益などを詳細に計算することが含まれます。さらに、購入後は物件の管理やメンテナンスも必要です。プロフェッショナルな管理会社を利用することで、これらの業務を効率的に行うことができます。

※出典 https://cocozas.jp/coco-the-style/1399/

富裕層向けの高級不動産市場には独自の特徴があります。例えば、都市部の高級住宅街やリゾート地に位置する物件は、人気が高く取得の難易度も高いことが多いです。価格が高い一方で、その後の価格の上昇率も高いことが多いです。富裕層にとっては、このような高級不動産への投資は、安全かつ高収益な資産運用の一環として非常に魅力的です。

富裕層の資産運用ポートフォリオ例

富裕層の資産運用ポートフォリオの例は、多様な投資商品をバランスよく組み合わせることが重要です。まず、株式投資の割合については、市場の動向やリスク許容度に応じて調整されますが、ポートフォリオ全体の30%から50%を充当することが一般的です。選定基準としては、安定成長が見込める大手企業の株式や、分散投資を意識したETFなどが挙げられます。

次に不動産投資は、資産の安定化と収益の安定性を維持するために有効です。不動産投資の具体例としては、都心の高級マンションや商業用ビルなどが挙げられ、これにより長期的な賃料収入とキャピタルゲインを期待できます。また、不動産はインフレ対策としても有用であるため、ポートフォリオの20%から30%を不動産に割り当てることが一般的です。

債券投資に関しては、リスクを抑えつつ安定したリターンを得るための手段として有効です。米ドル建債券や企業債券などが選ばれることが多く、特に信用リスクの低い国債が好まれます。債券投資の割合は10%から20%程度が目安で、これにより市場の変動にも耐えうるポートフォリオが構築できます。

オルタナティブ投資は、伝統的な株式や債券とは異なる資産となるため、リスク分散の手段として有力です。ヘッジファンドやプライベートエクイティなどは、比較的高いリターンを狙うことができる一方で、流動性が低いというデメリットもあります。そのため、これらの投資商品はポートフォリオの10%から20%程度にとどめ、全体のバランスを見ながら配分を決定することが重要です。

このように、各投資商品の特徴を理解し、リスクとリターンのバランスを考慮したポートフォリオを構築することが、富裕層にとって最適な資産運用の鍵となります。

3億円の資産運用事例(50代・会社売却資金の運用)

50代の富裕層が資産運用を始める背景には、会社売却によるまとまった資金の活用がよく見られます。特に、長年経営してきた会社を売却することで得た資金をどのように運用するかが重要な課題となります。会社売却後の資金運用の基本方針としては、まずリスク分散を徹底することがポイントです。具体的には、株式、不動産、債券など複数の資産クラスに投資することで、リスクを最小限に抑えつつ運用益を狙いに行くことが求められます。

成功している50代富裕層の具体例として、売却資金3億円を運用するケースを考えてみましょう。まず、リスク分散のために投資ポートフォリオを構築することが基本となります。例えば、3割を株式に、3割を不動産に、2割を債券に、残りの2割をヘッジファンドなどの代替投資に振り分けるといった具合です。

株式投資に関しては、国内外の優良企業の株式に投資することで、安定したリターンを目指します。また、不動産投資では、都心部の商業施設や高級住宅を対象とし、賃料収入と資産価値の上昇を狙います。債券投資については、米ドル債券などの安全性の高い商品を選び、元本の安全性を確保します。ヘッジファンドなどの代替投資は、先物取引やオプション取引を利用して市場の変動リスクをヘッジする役割を果たします。

このように、50代の富裕層が会社売却後の資金を効率よく運用するためには、リスク分散を徹底したポートフォリオの構築が不可欠です。各資産クラスの特性を理解し、それぞれのリスクとリターンをバランスよく取り入れることで、安定した資産運用が実現できます。

1億円の相続資産を資産運用事例(40代・男性)

40代の男性、田中さん(仮名)は、親から1億円を相続したことをきっかけに資産運用を始めることにしました。IT企業で働いている田中さんは、高収入であるものの、これまで大きな投資経験はありませんでした。そんな彼が資産運用に取り組むうえでのリスク許容度は中程度で、リタイア後の安定収入を確保することが主な投資目標となりました。

まず、田中さんはリスク許容度と投資目標を踏まえたうえで、適切な資産配分を決定しました。株式には40%を配分し、成長性を重視しました。具体的には、国内外の主要企業の個別株やETFに投資しました。債券には30%を配分し、安定的な収益源としました。特に米ドル建債券や円建ての社債を中心に選びました。不動産には20%を割り当て、賃貸収入を見込める都心のマンションや商業不動産に投資しました。最後に、残りの10%はヘッジファンドやコモディティなどの高リスク・高リターン商品に分散投資することで、ポートフォリオ全体のバランスをとることを目指しました。

運用を開始してから数年後、田中さんの資産は順調に増加しました。株式市場の好調により株式部分のリターンが大きく、また不動産投資からの安定した賃貸収入も大きな助けとなりました。一方で、経済変動や市場の波により債券の価格が一時的に下落するなど、予想しないリスクも経験しました。

この経験を通じて田中さんが得た教訓は、分散投資の重要性とリスク管理の必要性でした。市場の動向に一喜一憂せず、長期的な視野で資産運用を行うことが重要であると再認識しました。これからも経済環境や自身のライフステージに合わせてポートフォリオを定期的に見直し、柔軟に対応していく計画です。

資産1億円以上を運用する場合はIFAに相談するのもおすすめ

IFAとは、独立系ファイナンシャルアドバイザーのことで、金融機関に属さずに中立的な立場から顧客にアドバイスを提供する専門家です。IFAを利用するメリットとしては、特定の金融商品の販売に縛られることがないため、客観的で幅広い選択肢から最適な資産運用プランを提案してくれる点が挙げられます。また、顧客のライフステージや資産状況に応じたカスタマイズされたアドバイスを受けられるため、富裕層にとって信頼できるパートナーとなるでしょう。

IFAを選ぶ際のポイントとしては、まず信頼性や実績を確認することが重要です。過去の顧客の評価や口コミ、資格、経歴をチェックすることで、そのIFAが信頼できるかどうかを判断できます。次に、コミュニケーションの取りやすさやフィーの透明性も考慮すべきです。最後に、IFAが提案する資産運用戦略が自分の投資理念やリスク許容度に合っているかどうかも確認しましょう。適切なIFAを選ぶことで、資産1億円以上を効率的かつ安全に運用するための強力なサポートが得られます。

私たちウェルス・パートナーは、これまで多くの富裕層の方々に資産運用のアドバイスとお手伝いをさせていただいております。資産運用のアドバイスに興味のある方は、ぜひウェルス・パートナーに一度、ご相談ください。

株式会社ウェルス・パートナー

ポートフォリオマネージャー

成蹊大学法学部卒業後、三菱UFJモルガン・スタンレー証券へ入社。富裕層と会社経営者を中心とした資産運用のコンサルティング業務に従事。 証券会社では金融資産に対しての提案しかできないことに違和感を感じ、金融資産だけでなく実物資産や相続対策を含めた資産全体の最適化提案がしたいと思い株式会社ウェルスパートナーに入社。富裕層、会社経営者の資産配分最適化。 具体的な金融資産の投資実行サポート。 資産管理会社設立から相続対策など税務最適化。 超富裕層のインターネット企業創業メンバーに特化した新規顧客開拓。