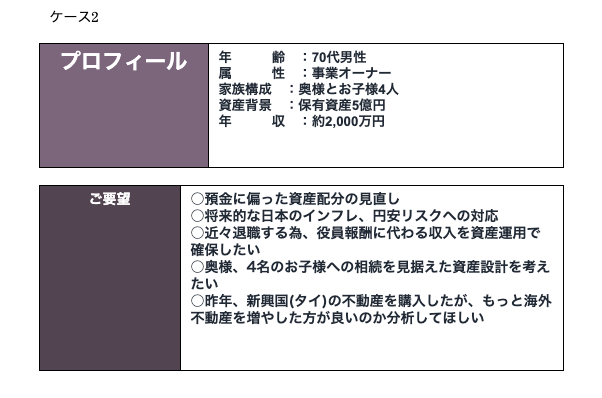

前回からシリーズでお伝えしています、富裕層の方々のポートフォリオ提案。今回は第2回として、次のような方からのご相談に対し、プライベートバンカーはどのように提案するのか、その具体例を見ていきましょう。

目次

プロフィールから考慮すべき点

ご年齢が70歳代とご高齢のご夫婦であり、更にまだ事業を継続されています。また奥様とお子様4人いらっしゃいますので、相続税対策も準備する必要があります。

しかし、事業から引退するので、それに変わる定期収入を得ることを確保したいとのお考えです。

もう一つ特殊事情として、海外不動産をタイにお持ちですが、これを増やすべきかどうかがお悩みのポイントです。

高齢者富裕層の考えるべきポイント〜人的資本と金融資本〜

富裕層高齢者の方々は、Cash Burn すなわち個人の金融資産が枯渇するリスクを考える必要がなく、現在お持ちの資産をいかに維持しながら次世代に引き継ぐか、資産防衛の観点が大切になってきます。

現役世代で考えるべき大切な要素として、「人的資源」があります。これは個人個人が将来働いてお金を稼ぐことができる力のことを意味します。

例えば若い人、そして高年収の人ほど人的資本が高いと考えることができます。

(下記が模式図)

今までの日本の雇用環境は、特にサラリーマンや公務員などは年功序列型で安定していたため、人的資本は定期的に給与や報酬が出ていました。これを金融商品に例えると、債券によく似た性質を持っています。債券であれば、リスクは低い商品です。

しかし、会社オーナーなどは、いつも安定的に役員報酬が出るという期待値は、サラリーマンと比べて低いと考えます。そういう観点からですと、株式型(配当はでるが、ボラティリティは高い)と言えます。

どちらにしろ、若い世代であれば、長期間働く可能性が高く、多くの収入を得る可能性が高いので、「人的資本は大きい」と考えられえます。

しかし、このケースのように70歳台の企業オーナーでそろそろ引退を視野に入れている場合、当然人的資源は小さいと考えます。

そこで、この「人的資本」と「金融資産」を合わせてどのように資産配分を考えていくかが大切なのです。

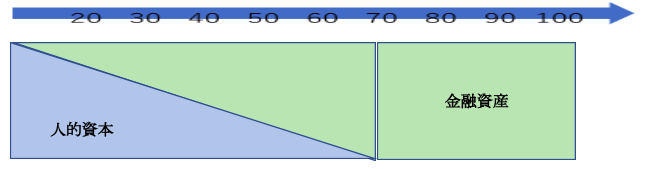

この図を見ていただくと、若いときの方が圧倒的に人的資本は高く、その後定年退職や引退まで減少します。その後は、今まで貯めてきた金融資産を取り崩す生活に入っていきます。

このケース2のご夫婦もまさにそうで、今後は緑色の部分を如何に守っていくかを考えることになります。そして、加齢に伴い、金融資産も債券、インフレ対応商品などの低リスク資産に移行していく必要があります。

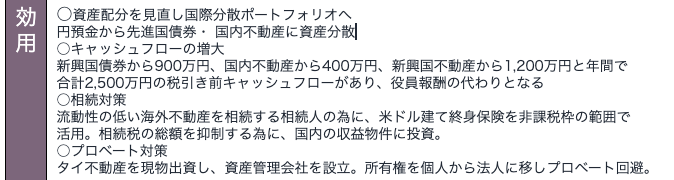

具体的なご提案例として、金融資産3.5億円のうち、1.5億円を先進国債券(日本国債だけでなく、アメリカ、ヨーロッパ各国の債券)に資金移動を提案しました。

人生100年時代にシニア層が直面する課題

ご存じの通り、医療の高度化、環境の変化のより、日本はますます高齢化が確実に進みます。

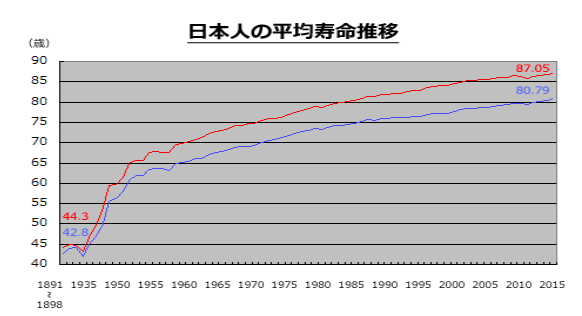

そして厚労省が発表した最新の2017年簡易生命表によると、男81.09歳 女87.26歳となり、2015年と比較しても継続して伸び、今後の推計でもこの伸びは継続すると予想されています。

そこで、人生100年時代で、シニア層が直面する主な問題は、以下の3つを上げることができます。

1 長生きリスクの顕在化

2 公的年金の支給開始年齢引き上げ、・年金支給額の削減

3 運用の可能性がますます高まる中での認知力低下

1について補足しますと、現在の平均で寿命を考えることのリスクがあります。

ケース2のご夫婦は、まだまだ健康です。また平均寿命ということは、50%以上の確率でそれよりも長く生きる可能性があるということです。言い換えますと、平均寿命を基にライフプランを考えていると50%の確率でしか長生きリスクをヘッジできていないことになるのです。

しかも、厚労省の外郭団体である国立社会保障・人口問題研究所の「日本の将来人口推計(2017年)」版によると、5年ごとに再推計するたびに上方修正(想定以上に長寿化が進行)しています。ということは、自分が考えている以上に長生きする可能性が高まっているのが現実なのです。

このグラフは、人生100年時代を提唱したロンドン大学教授のリンダ・グラットンとアンドリュー・スコットが執筆した「ライフ・シフト」から抜粋したグラフです。

このグラフは2007年生まれ(現在12歳)の子供たちが何歳まで生きるか、国別にあわわしたものです。

それによると、日本人の半数が107歳まで生きるということが推計されています。先進国はどの国も100歳を超え、人生100年時代はもはやSFの世界ではないことがわかります。

2の公的年金の受給額減少と支給開始時期の後ろ倒しは、もはやそうすることしか解決策が出てこないのです。参議院選挙が控えていることから、5年ごとに行われている公的年金の財政見直しは、発表が遅れていますが、間違いなくいずれかのタイミングで、法改正が行われこの2点が実施されるでしょう。

さらに、インフレになると年金受給者は実質的に使えるお金が減ることになります。この例を、今話題のマクロ経済スライドで説明してみましょう。

マクロ経済スライドの計算式は次の通りです。

年金改定率=物価(賃金)上昇率―スライド調整率

ではこのスライド調整率とは何でしょうか。

これは、(公的年金全体の被保険者の減少率+平均寿命の伸びを勘案した一定率)です。

官僚が調整という言葉を使うときは、減額という意味で使うことが大部分です。公的年金の被保険者とは、60歳より若い公的年金を支払っている人たちのことです。今後は間違いなく減少しますので、この数字は上がってきます。

そうなると、仮にインフレが発生し、物価の伸びが2%になった場合でも、スライド調整額が1.2%であった場合、年金改定額は2%-1.2%=0.8%しか上昇しないということになります。

少子高齢化が進行し、さらにインフレが加速する場合、年金受給額が減少するのは、現実となるのです。

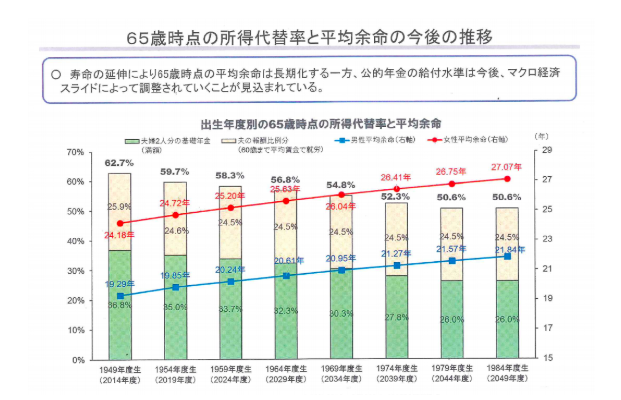

このグラフは、下記の年に生まれた方々が65歳時点でいくら公的年金がもらえ、その時の所得代替率がどの程度なのかを表したグラフです。

例えばケース2の70歳のご夫婦の場合、平均、所得代替率は62.78% 約27万円がご夫婦二人で受け取れれたということです。

しかし、若年になるにしたがって、所得代替率と受け取れる年金額は減ってきます。さらに高齢化は予想以上に進んでいますので、一般的にはかなり厳しい状況になることが予測できます。

また、3に関しては、年齢に合わせた運用が必要となりますが、認知力が低下することで、当然運用実績も落ちてくることとなります。

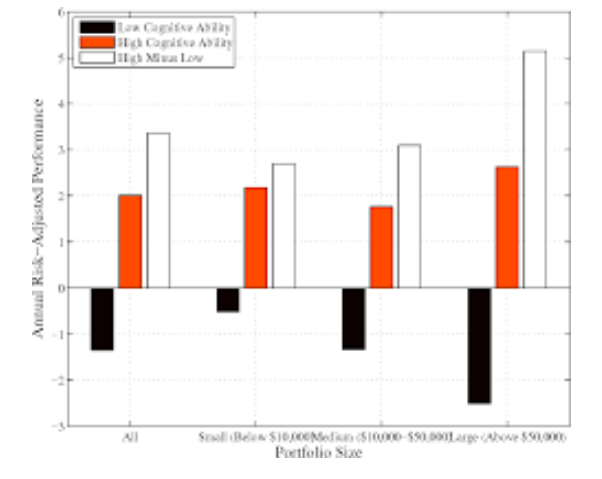

この表は、アメリカの大学で調査した例ですが、ポートフォリオのサイズ別の認知力の低い、真ん中、高いといったケースごとにグラフに表したものです。

ここから読み取れるのは、一番右側、所有ポートフォリオの金額が高い層で、認知力が低い方が運用を行った場合、かなりのダメージが発生していることがわかります(黒のグラフ)。

これにより、認知度と運用実績には重要な関係があり、さらに加齢により、認知力が低下することで、運用成績が悪化し、資産配分の変更などが困難になってくることがわかります。

これを防ぐ方法として、詳細は後述しますが、生前贈与の活用や、民事信託(家族信託)の活用などが考えられます。

少し横道にそれますが、高齢化とともに人の名前をすぐに忘れる、物をどこに置いたか忘れるなどが時々出てきます。これは加齢とともに発生することで、致し方のないことです。

一方、ある高齢者の方々は、大学に行って学び直したり、市民講座などに積極的に参加し、より刺激的で新たな知識を習得し続けようともします。

「自由に過ごせる時間が増えたので、前から興味があったことを勉強してみたい」など動機があり、新しいことを覚えたり知識を深めたり、またそれを生かした活動を積極的に行う方もいます。また、文学、芸術、政治などのさまざまな分野では、若い頃よりもむしろ高齢になってから、人生における最大の業績を残す方も多くいます。

この事実から見ると、老化によりすべての認知力が低下するのかと疑問に思う方も多いのではないでしょうか。

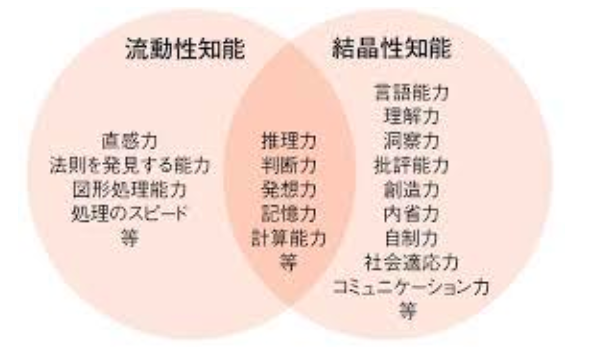

最近の脳科学の研究では、知能は流動性知能と結晶性知能という大きく2つのカテゴリーに分類され、さらにそれらが重なる部分もあることが分かってきました。

結晶性知能とは、個人が今まで積んできた経験、教育や学習、環境などから獲得していく知能であり、言語能力、理解力、洞察力などが当たります。

一方、流動性知能は、新しい環境に適応するために、新しい情報を獲得し、それを処理し、操作していく知能であり、処理のスピード、直感力、法則を発見する能力などを含んでいると定義されます。

脳科学者のホーンとキャッテルは、結晶性知能は20歳以降も上昇し、高齢になっても安定している一方、流動性知能は10歳代後半から20歳代前半にピークを迎えた後は低下の一途を辿るとし、知能には加齢に伴って低下しやすい能力だけではなく、維持されやすい能力があると考えました。

従って、高齢になることが、すべての認知力が落ちるわけではなく、中には維持もしくは向上する分野もあることが分かっています。

閑話休題

まとめますと、リタイアメント世代は、これからますます長寿化することを踏まえて健康寿命と資産寿命の双方を伸ばす必要が出てくるのです。

それでも、自分の認知力に不安を感じてきたら、家族信託制度を使い、自身の資産を家族に託すことも考えられます。

健康寿命を伸ばすコツは、適度な運動を取り入れ、決して衰えることのない知的好奇心を維持し続けることで、認知力をアップさせ、資産寿命は、適切な資産配分を行うことで、少しでもキャッシュバーン(金融資産が燃え尽きる時期)を遅らせ、同時に富裕層は次世代にどう資産を継承していくかを考える必要があるのです。

資産寿命を伸ばすための資産運用の考え方

では、資産寿命を如何に伸ばすかにの方法について考えていきましょう。

まず、予想をはるかに上回る長寿化の進行により、投資目標とリスクを再定義する必要が出てきます。そのお手伝いをするのがPrivate Banker なのです。

資産寿命をいかに伸ばすかは当然のこと、場合によっては健康寿命を伸ばす方法、認知度を保つ方法などもアドバイスします。

投資目標としては、勤労期間中に蓄えた資産を最大化し、さらに取り崩し期間に入っていくに従い、その効果的な取り崩し方法も考える必要が出てきます。

さらに高齢化に伴い、今まで金融商品については市場性リスク(変動リスク、為替リスク、カントリーリスク、流動性リスクなど)を中心に考えれば十分でしたが、それに加え、①長生きリスク、②インフレリスク、

③相続リスク

を加味する必要が出てきます。

上記の赤で示した新たな3つのリスクに対応すべき商品としては、それぞれ青の3つとなります。

高齢化が進展することで、新たに考えなくてはならないことは、今まで現預金や債券にすることで市場変動リスクからは守られていましたが、今後は資産を少しでもふやすことも考慮に入れる必要がある時代になってきました。

従って、比率はそれほど高くなくても株式やインフレ連動債といった、積極運用する金融商品を若干ポートフォリオに加える必要性があるのではないかと考えます。

リタイアメント世代のライフステージは、まだまだ先が伸びることが予想されます。その世代であっても、従来と比較してもう少し積極的な運用が必要な時代に入ったと考えます。

株式は、金融資産の資産慶長の原動力となるものです。従来では市場変動の観点からは株式はリスクが高いとみなされています。

しかし、リタイアメント層であっても今後の平均寿命の伸びを考えるともう少し長期的な運用利回りをアップさせ、物価上昇時にも資産の実質的価値を維持する役割を果たすものです。

債券・短期金融商品は、資産のスタビライザー(安定装置)といえます。市場変動制の影響を受けにくく、安定した収益を提供しますが、株式に比べリターンは低いので、長生きリスク、インフレリスクには備えとしては不十分な商品です。

相続・事業承継

また、このケースでは、資産の承継が、重要なポイントとなります。そのためには、不動産を活用し、また外貨建て生命保険を使って相続税対策を行うことも考慮することが必要です。

特に不動産を相続対策に使うことは、貸家建付地を使い、相続税評価額を下げることが可能です。これにより、場合によってはおおよそ約半分の相続税評価額に圧縮することが可能となります。

この例では、金融商品のうち1.5億円を国内不動産に振り分け増した。特に4人のお子様であれば、区分マンションを4つ購入し、将来それぞれに相続することで貸家建付地評価を使い、相続税を下げることができます。

また、生前贈与の年間110万円まで無税になる暦年贈与課税制度を使い、お子様にお金を渡していけば、80歳までの10年間で4,400万円を無税で贈与することができます。

まとめ

ケーススタディ 2では、リタイアメント層のご夫婦の例で説明してきました。

今後は長生きリスクが最大のリスクとなり、かつ公的年金のサポート力がますます低減してくる中で、資産寿命を伸ばすことが大切です。そのためには、従来債券中心のポートフォリオで良かったものを、少し株式を加え、運用エンジンの一部として活用していく必要が出てきました。

結果として世代別の戦略的ポートフォリオは異なるものとなります。特にリタイアメント年代では、長生きリスクとインフレリスクに対応すべく、相応のリスクを取った運用を継続する必要があります。

さらに相続対策として、収益不動産を使った貸家建付地で、相続税の評価減が可能となります。

また、年間110万円までの暦年贈与を使い上手に生前贈与をしていくことで、お子様4人に資産を移転することができるのです。