皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回のテーマは、「富裕層がプライベートバンクで資産を”溶かす”理由TOP5」です。

私は、大手金融機関で11年ほど、プライベートバンカーとして数多くの富裕層の方の資産運用をお手伝いしてきました。そのなかで、富裕層の方の資産運用がうまくいかなかったとき、いわゆる「資産を溶かしてしまった」ケースもたくさん目の当たりにしてきました。

今回は、富裕層の方がプライベートバンクで資産運用してうまくいかなかった、資産を溶かしてしまうパターン、特に多い失敗事例について、ランキング形式でTOP5をお伝えします。皆さんの資産運用の反面教師として、参考にしていただければ幸いです。

今回の内容についてはYouTubeチャンネル『世古口俊介の資産運用アカデミー』でもご視聴いただけます。

目次

富裕層がプライベートバンクで資産を”溶かす”理由TOP5

富裕層がプライベートバンクで資産を溶かすパターンTOP 5を5位から順に発表します。

5位:投資一任運用

投資一任運用とは、証券会社でいうところの「ラップ口座」のようなものです。プライベートバンクでは、そのラップ口座のことを「投資一任運用」という専門的な呼び方で提供しています。

要するに、富裕層の方がご自身で売買の判断をするのではなく、プライベートバンクに運用を一任する「お任せ口座」というイメージです。投資一任運用を契約すると、プライベートバンクの判断で株式や債券などの売買を行います。

パターンとしては、リスクの低い債券だけで運用しているときが、資産運用がうまくいってないケースが多い印象です。債券の資産運用の利回りはそれほど高くありません。米ドル建て債券の場合、現在は数%の利回りがありますが、それより低い利回りのときもありました。

投資一任運用では、プライベートバンク側は年間1%~2%という比較的高額なフィーを受け取ります。これが顧客にとって運用コストとなるため、債券利回りが1%~2%と低い場合、コストに見合わない「逆鞘」になるケースが少なくありません。

大きく損をするわけではありませんが、安定的に運用し過ぎてしまうことによって、投資一任運用のコスト自体も賄えていないケースも結構あります。そのような点が投信一任運用のうまくいっていないパターンではないかと考えます。ただし、資産が大きく減ってしまうわけではないので、今回は5位に挙げました。

4位:担当者の相場観を信じた短期取引

プライベートバンカーであっても、その多くは日本の証券会社で営業経験を積んできた「証券マン」出身者です。そのため、顧客の資産保全にはなっておらず、その担当者の相場観に基づいてお客様に提案するケースが多々あると私は現場で感じてきました。

私自身、長年プライベートバンカーとしてやってきた経験からすれば、相場観で取引すること自体、受け入れがたいことです。しかし、「今後、日本株式が上がる」「米国株式が下がる」「金価格が上がる」などという担当者の見立てを信じてしまうため、結果としてその相場観が外れ、損失を被ってしまう富裕層の方が一定程度いらっしゃいます。

また、短期取引が損失につながるケースも多いです。デイトレードのような極端な取引はあまりありませんが、1週間~1ヵ月程度で売買を繰り返すと、損失につながりやすい傾向があります。つまり、担当者の個人的な相場観を信じきって短期取引を繰り返してしまうことが、富裕層の資産を溶かしてしまう大きな要因ではないかと考えています。

3位:高利回り個別債券集中投資

プライベートバンクでは、米ドル建てをはじめとする外貨建ての債券の提案が比較的多く行われています。その中でも、リスクが高く利回りも高いような債券、いわゆる高利回り債券という個別債券を提案することが結構あります。

高利回りというだけでもリスクが高いですが、問題なのはその集中度合いです。一部の担当者は、その債券だけに集中投資するような提案をするため、損失につながっているケースがあると見ています。

例えば、資産が5億円ある富裕層に対し、その中の2億円や3億円を1銘柄の債券に集中して投資するような提案です。「集中しすぎでは?」と疑念を感じるほどの提案をする担当者もいるわけです。

しかし、富裕層の方々は、「プライベートバンカーが提案してくれるのであれば大丈夫だろう」と過信し、リスクを顧みず全額フルベットしてしまうケースが散見されます。このような高利回りかつ個別債券に集中投資するケースが、資産を溶かす大きな要因の一つと考えられます。

2位:仕組債

かつて、地銀系の証券会社などが、一般の投資家に販売を強化して逆風が吹いたことがある仕組債ですが、プライベートバンクでは、現在も販売されているようです。

その理由としては、プライベートバンクの主な顧客は富裕層の方が中心であり、「リスク許容度が高いと見なされていること」「仕組債はオーダーメイドで作る債券であること」「今でも需要が高い」ことが挙げられます。そのため、プライベートバンクでは積極的に仕組債を販売しているケースが多くみられます。

仕組債の問題は、流動性と経済合理性の低さにあります。流動性が低いため、途中で売却する際に大きな損失が出る可能性が高いことに加え、特別なオプションが付いているため、一定の状態に達すると、一気にマイナスになることもあります。

このような経済合理性の低い仕組債が多く存在するため、最終的にはよろしくない結果に終わることが多いのではないかと考えられます。プライベートバンクで仕組債を提案している話をよく聞きますし、過去の歴史を見ても、富裕層の方がプライベートバンクで資産を溶かしているパターンの2位といっても過言ではないでしょう。

1位:レバレッジをかけ過ぎたハイリスク運用

プライベートバンクでは、「レバレッジ」というイメージを強くお持ちの方もいらっしゃるでしょう。レバレッジ取引とは、資産運用している金融商品(株式や債券や投資信託など)を担保に入れて借入し、その借入金で再投資する形です。プライベートバンクでは、このレバレッジを提案することが多くみられます。レバレッジはハイリスクな運用になりやすいため、注意が必要です。

例えば、資産運用の元本が5億円あり、2.5億円を借入して合計7.5億円で運用した場合、投資リスクは単純に1.5倍となります。10%下落した場合、15%の損失を被ることになります。

しかし、富裕層の方々の多くは、リターンが1.5倍になるという良い面だけを見てしまい、リスクも1.5倍になっていることに目を瞑ってしまう傾向にあります。つまり、「打ち出の小槌」のように錯覚してしまうケースが多いため、レバレッジをかけ過ぎて失敗することが多いと考えられます。

特に最近、日本に存在しているプライベートバンクでは、担当者ごとのノルマが厳しくなっている現状があります。「資産をこれだけ導入する」「手数料収益をこれだけ上げる」といったノルマが厳しいため、一人当たりの稼ぎをもっと増やさなければいけない状態になっています。

このような状況で、新規顧客から資産を10億円導入することは困難ですが、既存の顧客にレバレッジを提案する方がノルマを達成しやすい状況が生まれます。例えば、元々20億円を運用している富裕層の方がいる場合、レバレッジを提案し、10億円を借入させて残高を増やす方が圧倒的に楽なわけです。

このように、プライベートバンクでは、基本的にレバレッジを前提としたハイリスクな提案が増加しています。富裕層の方には打ち出の小槌に見えて、これを受け入れ、レバレッジをかけてハイリスク運用をしてしまう、この状況こそが、プライベートバンクで資産を溶かす典型的なパターンになっているのです。これが圧倒的に多いパターンであるため、レバレッジをかけ過ぎたハイリスク運用を1位としました。

今回のTOP 5の中で、1位のレバレッジをかけ過ぎた運用が圧倒的に多いパターンです。若干難しい概念ですので、この部分をリスクシミュレーションしました。数字を見ながら確認してみましょう。

レバレッジをかけた場合のリスクシミュレーション

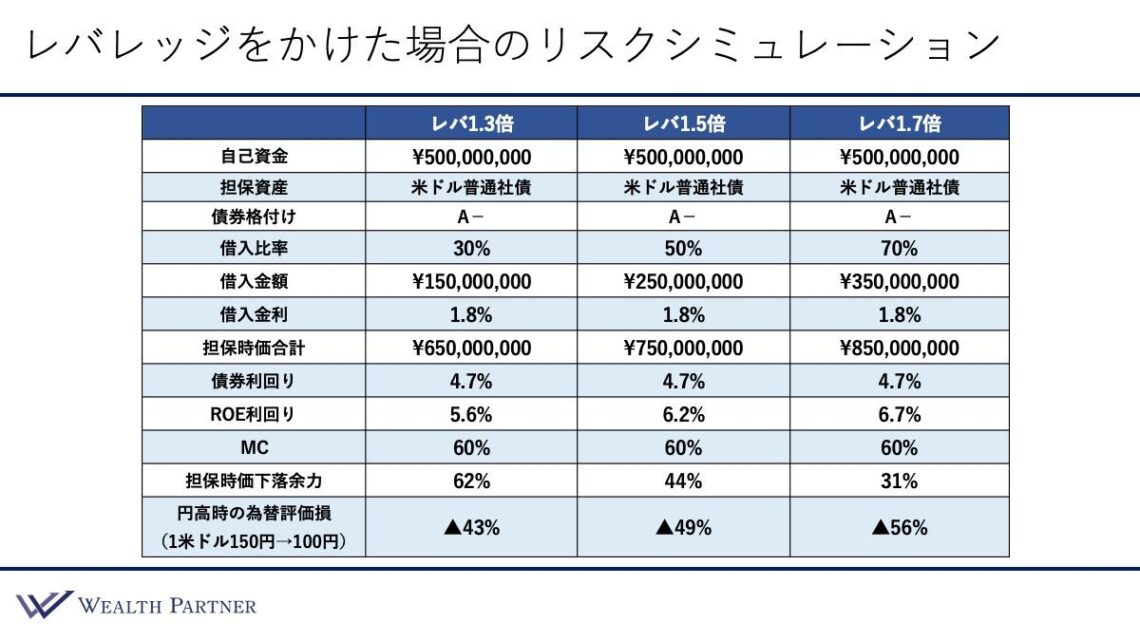

こちらの表はレバレッジをかけた資産運用のリスクシミュレーションです。社債を担保に入れて借入し、さらに社債に投資するというレバレッジのかけ方を想定しています。レバ1.3倍、レバ1.5倍、レバ1.7倍とあり、右側にいくほどリスクが高い運用で、左側はレバレッジが低くリスクが低い運用となっています。

5億円の自己資金があった場合、レバ1.3倍は借入比率が30%、1億5,000万円借入して、担保時価合計は6億5,000万円で運用するイメージになっています。元々の債券利回りが4.7%とすると、自己資金に対するROE利回りは5.6%に上昇します。このように、利回りが1%ほど上がるのが、レバレッジのメリットです。

しかし、良いことばかりではありません。リスクも増えることになり、特に注意が必要なのは担保割れリスクです。MCとは、借入を維持するために必要な担保資産価値を表しており、これが高いほど下落余力があるということです。

MCを60%と想定すると、レバ1.3倍の担保時価下落余力(担保割れするまでにその担保時価が下落してよい余裕が何%あるか)は62%となっています。これはレバレッジが高ければ高いほど下落余力が低くなるため、レバ1.5倍は44%、つまり、約4割は下落に耐えられるけれども、5割下落したら担保割れになるということです。レバ1.7倍は31%なので、約3割下落したら担保割れになってしまいます。

この担保割れが、レバレッジをかけた運用の最悪のリスクです。担保割れが発生すると、追加で担保を入れるか、借入を返済するかしかないので、それができなければ担保資産を強制的に売却することになります。

担保割れは、特に多くの資産が値下がりするタイミングに発生しやすいため、そのタイミングでの全資産売却は絶対に避けなければならない最悪のケースです。レバ1.7倍の場合、担保時価下落余力が31%となっており、その可能性は十分にあり得るでしょう。仮に為替150円が100円になった場合、約33%の評価損が出るケースといえます。

このシミュレーションを見ると、レバ1.7倍は明らかにかけ過ぎというのがわかるのではないでしょうか。どれだけ高くても、レバ1.5倍程度までを上限として考えておくとよいでしょう。

また、投資の損失もレバレッジがかかっている分だけ倍増します。この表の1番下の円高時の為替評価損は、1米ドル150円が100円になると、レバレッジをかけていない場合は-33%ですが、レバ1.3倍は-43%、レバ1.5倍は-49%、レバ1.7倍は-56%となっています。

当然、利益もレバレッジがかかった分増えますが、マイナスもその分増えるということです。良い面ばかりに目がいきがちですが、うまくいかなかったときの損失も大きくなるので、今回のタイトルにあるように、「資産を溶かす」ということにつながりやすいのがこのレバレッジ運用なのです。レバレッジを検討されている富裕層の方は、リスクを十分に考えたが方がよいでしょう。

本日は「富裕層がプライベートバンクで資産を溶かすパターンTOP5」という内容でお届けさせていただきました。

資産を守るはずのプライベートバンクで、逆にリスクを抱えてしまうケースは少なくありません。本当に必要なのは、商品の提案ではなく「資産全体をどう設計するか」という視点です。私たちウェルス・パートナーは、富裕層の方々の資産を守り抜くため、短期的な相場観や高利回りの誘惑に左右されない堅実な戦略を重視しています。長期的な視点で資産設計をお考えの方は、ぜひ一度、無料相談をご活用ください。

とプライベートバンクの違いとは?-1-300x169.jpg)