「会社を売ったら、人生は自由になると思っていた」

A氏(仮名・50代前半)は、IT業界で20年以上にわたって会社を経営し、約12億円で事業売却を果たしました。事業売却に成功した創業者ということで、外から見れば「人生の勝ち組」に映っていたことでしょう。しかし、本人にとってそれは「不安と退屈の始まり」でもありました。

それまでの人生は、日々の経営に追われながらも、決して退屈ではありませんでした。社員を守るため、顧客と向き合い、資金繰りを考え続ける日々。その重圧から解放された直後の数ヶ月間は、まるで現実感のない「空白状態」だったとA氏は語ります。

当然、売却益として得られた資金は巨額です。売却益だけでなく、役員退職金と配当が入り、最終的には約9億円が預金としてA氏の手元に残りました。そこからが、「人生で初めての資産運用」の始まりでした。

目次

最初の選択 ― 証券会社との「出会い」が落とし穴に

会社売却の情報が出てから間もなく、複数の金融機関から連絡がありました。大手証券会社の営業マンが名刺を持って現れ、資産運用の提案を申し出てきたのです。

「何をどう運用すべきか分からない」というA氏に対して、証券会社の担当者は次々と商品を提案しました。海外社債、株価指数次第で高利回りが得られる仕組債、ラップ口座、グローバル分散型ファンドなど、さまざまな商品の提案を受けました。いずれも「年利回り3%〜5%以上が期待できる」「機関投資家向けの商品をご案内できる」などの魅力的なセールストークが並びました。

当時のA氏には、商品そのもののリスクや仕組みを深く理解する余裕はありませんでした。むしろ「プロが薦めてくれるのだから大丈夫だろう」と信用し、最初の半年間で約6億円を商品購入に充ててしまいます。

A氏は、当時を「忙しいときの経営判断は慎重だったのに、暇になったとたん判断力が鈍った」と振り返ります。

リーマン・ショック級の「想定外」 ― 投資資産が半減した日

運用を開始してから1年ほど経過した頃、世界的な金利上昇や新興国市場の信用不安などを背景に、A氏のポートフォリオは急激に悪化していきました。

特に痛手となったのは、「仕組債」でした。満期前には途中解約できず、しかもマーケットが大きく崩れたことで、評価額は大幅に減少。中には元本の50%程度まで下落したものもありました。

ラップ口座内で運用されていた複数の投資信託も、当初想定していた「年利回り3%〜5%の安定運用」とは程遠いものとなっていたことが判明。

最終的に投資した6億円の資産は約3億円に半減、預金として保有していた3億円と合わせ、資産額は6億円まで減少しました。「リスクの低い商品に投資しておけばよかった」「もっと慎重になるべきだった」と悔やんでも、すでに時間は戻りません。

冷静さを取り戻す ― 第三者の視点で見えた真実

資産の大幅な減少により、A氏は初めて「中立的な第三者に意見を聞くべきだ」と気づきました。そこで紹介されたのが、独立系のIFA(独立系ファイナンシャルアドバイザー)でした。

IFAは、特定の金融機関に所属せず、顧客の立場に立って資産設計を行う専門家です。A氏が過去に購入した商品をすべて洗い出してもらったところ、「安定運用を目指すポートフォリオではない」と指摘されます。

つまり、「どのような目的で運用商品を選ぶか」「どのような資産配分にするか」といった「基本戦略」が欠如しており、リスクが過度に集中していたことが問題だったのです。プロを信用したつもりが、実際には単品の商品提案を受けていただけだったのです。

再起への道 ― 本当の意味での資産運用が始まる

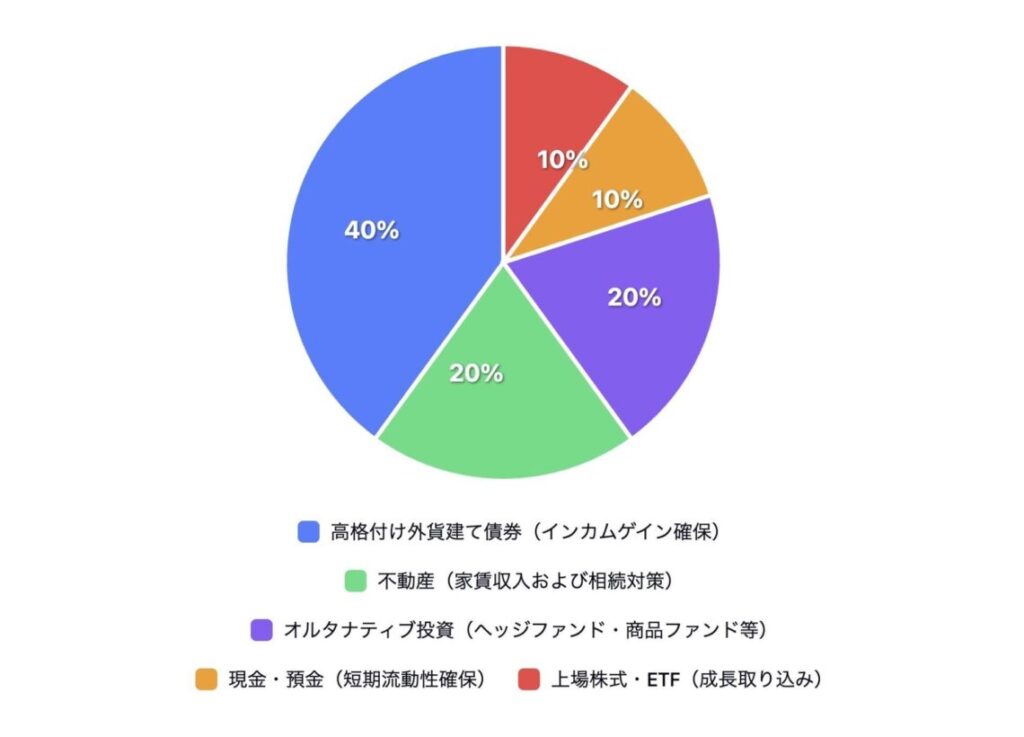

そこからA氏は、改めて資産全体の再設計に取り組みました。まず、リスク資産と安定資産のバランスを明確化し、以下のような新しい資産配分へと移行しました。

- 現金・預金:10%(短期流動性確保)

- 高格付け外貨建て債券:40%(インカムゲイン確保)

- オルタナティブ投資:20%(ヘッジファンド・商品ファンド等)

- 上場株式・ETF:10%(成長取り込み)

- 不動産:20%(家賃収入および相続対策)

このように、「利回り」ではなく「目的」でポートフォリオを設計し直した結果、その後の3年間で年平均4%程度の実質利回りを安定して達成。

継続して安定運用が望めるため、長期的には損失をかなり取り戻せるポートフォリオとなりました。

何より大きかったのは、資産運用について「自分で理解し、判断する習慣が身についたこと」そして「信頼できるIFAと出会えたこと」だったとA氏は語ります。

成功と失敗を分けたもの ― 誰にでも起こりうる落とし穴

A氏のような体験は、決して特殊なケースではありません。会社売却を経験した富裕層の多くが、以下のようなミスを犯しています。

- 大手金融機関を信用しすぎて「おすすめ商品」を買わされる

- 資産全体の設計図(ポートフォリオ戦略)を持たない

- 相続・税金などを別問題として後回しにしてしまう

これらはどれも、事業では絶対に避けるべき基本的な判断ミスです。にもかかわらず、自分が主導権を握らないまま、資産運用を「他人任せにする」ことで、資産を減らす結果につながります。資産運用は、単なる「投資商品選び」ではありません。経営と同じく、「目的に応じた戦略」「役割分担の明確化」「信頼できるパートナー選び」が必要なのです。

あなたが失敗しないために ― 「資産運用の第一歩」で押さえるべき5つのポイント

最後に、会社売却を終えたばかりの方が「資産運用の第一歩」で押さえるべきポイントを5つご紹介します。

1. ポートフォリオを必ずつくる

最初に商品を買うのではなく、「どの資産を何割ずつ保有するか」というポートフォリオを明確にする必要があります。

ただし、ポートフォリオ設計には一定の金融知識と経験が必要なため、IFAなどプロに相談するのがよいでしょう。

2. 資産を時間軸で分ける

短期(3年以内)/中期(5〜10年)/長期(10年以上)の用途に応じて運用対象を分ける必要があります。

急な資金用途にも対応できるように、資産の一部を現金や預金で保有することも重要です。

3. 税金・相続まで含めた戦略を立てる

相続対策や節税対策など、初期段階で税金・相続まで含めた戦略を検討する必要があります。

4. 手数料構造を「見える化」する

見えないコスト(商品の購入手数料や成果報酬など)が長期的に運用成果に影響を与えます。運用でかかるコストを理解し、「コストに見合った運用成果を期待できるか」のチェックが必要です。

5. 「相談できる人」を見極める

金融機関のセールスマンよりも、資産運用の支援やアドバイスを行うプロ(IFAなど)に相談することが大切です。資産運用は生涯続くため、中立的な立場から長期間アドバイスを受けられる「パートナー選び」が必要です。

資産運用は「会社売却後の第2の経営」である

会社を売却したとき、多くの方は「経営者としての仕事が終わった」と感じるかもしれません。しかし実際には、そこからが「次の経営」の始まりと考えてよいでしょう。

会社経営を通じて得た資産を、いかに守り、育て、引き継いでいくかは人生最大の目標といっても過言ではありません。資産運用の成果次第で、人生の安心感も、次世代への承継の在り方も大きく変わります。

ご相談はこちら

会社売却後の資産設計や運用戦略についてお悩みの方へ

ウェルス・パートナーでは、特定の金融機関に属さない中立的なIFAが、資産の診断からポートフォリオ設計・運用・相続対策まで一貫してご支援いたします。

株式会社ウェルス・パートナー

ポートフォリオマネージャー

慶應義塾大学商学部卒業後、三井住友信託銀行株式会社へ入社。

富裕層や会社経営者、地主を中心とした資産運用、相続対策のコンサルティングに従事。お客様と強い信頼関係を築きたいと思い株式会社ウェルス・パートナーに入社。富裕層、会社経営者の資産配分最適化を行う。具体的な金融資産の投資実行サポートや地主への相続対策を主とした税務の最適化、資産管理会社設立、運営のアドバイス、サポート。また会社経営者の資産承継サポートを行う。