こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回は「純資産3億円以上の未上場会社オーナーが実践する資産運用戦略」をテーマに説明したいと思います。

この記事の内容は大きく分けて4つです。

- 未上場会社オーナーの資産運用の3つのポイント

- 未上場会社オーナー3タイプの資産運用戦略

- 持株会社での資産運用

- 未上場会社オーナーの資産運用実例

目次

未上場会社オーナーの資産運用の3つのポイント

未上場会社オーナーの資産運用の3つのポイントから順番にお話ししていきます。

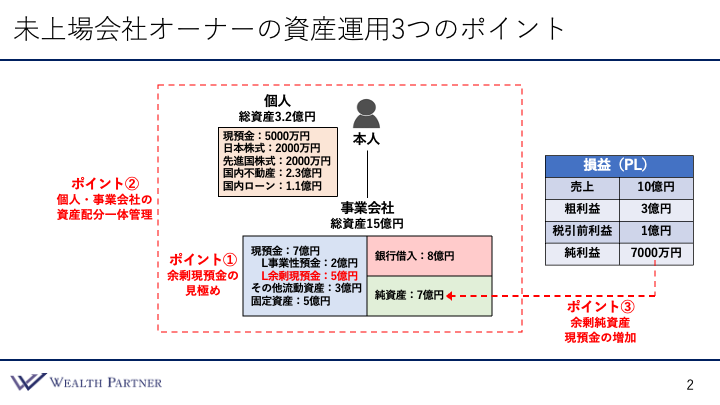

未上場会社のオーナー様の場合、画像のような状況になっている方が多いのではないかと思います。

ご本人様が事業を行う会社の株式を100%持っている。このような状態を想定し、説明を続けます。

こちらの会社には資産が7億円あり、流動資産は3億円、固定資産は5億円ある状況です。総資産は15億円になります。

右側は負債と純資産です。夫妻は銀行借入8億円。純資産は7億円です。

この状態からどのように資産運用をやっていくのか、ポイントは3つあります。

ポイント①余剰現預金の見極め

資産運用のための第一のポイントは、余剰現預金の見極めです。

事業のために取っておかなければならない資金はいくらかを判断する必要があります。今ある現預金から事業に必要な資金を引いた分が余剰現預金です。その余剰の現預金がいくらかを見極めることが大事かなと思います。

たとえばですが、日々の支払いやまとまった支出、固定資産の修繕費などがあったとして、そういった支払いに2億円必要だったとします。そうすると、その2億円を7億円から差し引いた5億円が余剰現預金になるという計算です。

まずは資産運用に使える余剰現預金を見極めることが未上場会社オーナー様の一番のポイントかなと思います。

ポイント②個人・事業会社の資産配分一体管理

未上場会社のオーナー様の場合、資産というのは、もちろん個人の資産はご本人の資産なのですが、それプラス事業会社の資産もご本人様の資産になるわけです。

ですが、事業会社が事業を行うために必要な預金などを個人資産に入れてしまうと、非常にややこしく、資産運用の管理が大変になってしまいます。

事業会社については①で説明した余剰現預金(余剰資産)だけをご本人様の資産と考えて、ご本人様個人と事業会社の資産を一体として管理することがポイントです。

このやり方が分かりやすい資産の整理・管理の仕方になります。

画像の例のように個人の資産として現預金5,000万円や株式、先進国株式などを持っている場合、個人の資産は3.2億円になるわけです。ただ、こうした個人の資産だけで考えるのではなく、事業会社の余剰資産も一体として考え、資産を最適化していくことが大事になります。

個人の部分だけ見ても事業会社の分があるので最適化できません。逆に事業会社だけ見ても、資産の最適配分は難しいということです。どちらもオーナー様ご自身の資産であると捉え、配分を考えていくことが大事なのではないかと思います。

ポイント③余剰純資産現預金の増加

余剰の現預金や資産などは毎年増加していきます。安定的に利益が出ている会社様だからこそ資産運用を検討していると思います。

毎年利益が積み上がっていく会社様ですと、税金などを引いて残った純資産がまた現預金として積み上がるかと思いますので、その増えた分をどのように投資するか、事業に回すかをよく考えなければいけません。したがって損益計算(PL)の方も大事になってくるわけです。

画像の右側にPLが出ています。

売上が10億円で粗利益が3億円、税引前利益が1億円。純利益が7,000万円。毎年この7,000万円が積み上がっていくとしたら、この7,000万円を毎年何に投資するのかもしっかり考える必要があります。

ポイントの3つ目が、この毎年積み上がってゆく余剰純資産をどのように分配するかです。

未上場会社のオーナー様にはこういった事情がありますので、一般の方の資産運用より複雑であると理解することが大事ではないかと思います。

未上場会社オーナーの資産運用の3つのポイントまとめ

ここまでの話をまとめます。

- 未上場会社のオーナー様の資産運用では、資産運用に使える事業会社の余剰現預金を見極めることが第一のポイントである

- オーナー様の資産は、個人は個人、会社は会社と分けて考えるのではなく、事業会社と個人資産を一体として考え、資産運用や管理を考えていくことがポイントである

- オーナー様は毎年の余剰純資産・現預金増加分をどのように投資・配分するかも想定することがポイントである

- 事業性の資産と非事業性の資産をしっかり見極めることもポイント

以上がここまでの話のまとめです。

未上場会社オーナー様の3タイプの資産運用戦略

ここからは未上場会社オーナー様がどのように資産運用すべきかという戦略についてお伝えできればと思います。

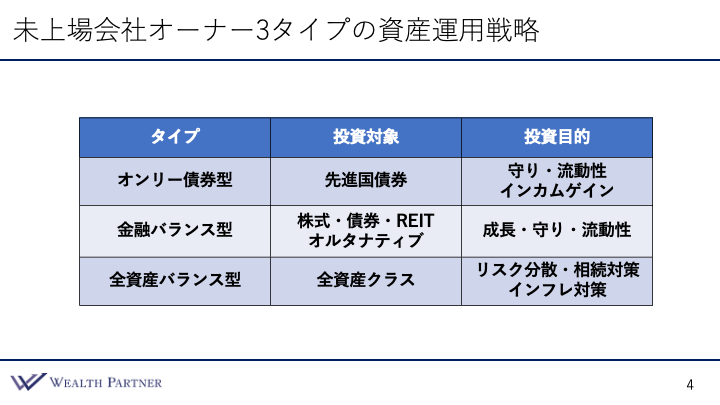

私は20年ほど未上場会社オーナー様の資産運用をお手伝いしていますが、経験上、大体次の3タイプに戦略が分かれるのではないかと思っています。

未上場会社オーナー様の資産運用戦略の3タイプについて順番に見ていきます。

ご自身がどのタイプを求めているかまずは考えていただいて、「自分にはこれが合っている」というタイプを見つけたら、実際にそれぞれの資産配分の具体例を参考にしていただければと思います。

オンリー債券型

ひとつ目のタイプはオンリー債券型です。

名前の通り、債券だけでがっつり運用するタイプの戦略になります。

資産運用するのは事業会社の資産ですし、あまりリスクを取って事業に影響を与えたくない。いざというときにすぐに売却できるようにしたい。このような要望を持っているオーナー様は非常に多いです。

ですので、債券だけで資産運用するオーナー様も結構いらっしゃいます。個人資産ほどリスクは取れないため、債券で固めてしまうわけです。

オンリー債券型の投資対象は先進国債券です。外貨建てで発行される債券が中心になってきます。

この戦略の投資目的は、「資産を守りたい」「いつ使うか分からないのですぐに売却できるようにしておきたい(流動性の高い方法がいい)」「毎年の定期収入(インカムゲイン)を得たい」などです。

こういった投資目的を持っている方がこのタイプの戦略を選ぶことが多いのではないかと思います。

金融バランス型

2つ目が金融バランス型です。このタイプは債券に決め打ちではなく、金融資産クラスがさまざまある中で分散して運用するタイプの戦略になっています。

具体的にどのような対象に投資するかというと、債券や株式、REIT、オルタナティブ(ヘッジファンドや暗号資産)などです。この戦略では債券だけでなく、比較的流動性の高いいろいろな資産に分散して投資するのがこの金融バランス型になります。

金融バランス型を選ぶ方の投資目的は、「資産の成長も取りにいきたい」「とはいえ債券も持って守りも考えたい」「バランスを取って運用したい」「流動性も重視したい」などです。

全資産バランス型

3つ目の戦略が全資産バランス型です。

この戦略は金融資産だけでなく不動産などの実物資産も含め投資するタイプの戦略になります。

全資産バランス型を選ぶ方の投資目的は、「リスク分散を重視したい」「相続対策をしたい」「インフレ対策をしたい」などです。こういった目的を持っているオーナー様はこの全資産バランス型を選ぶことが多いのではないかと思います。

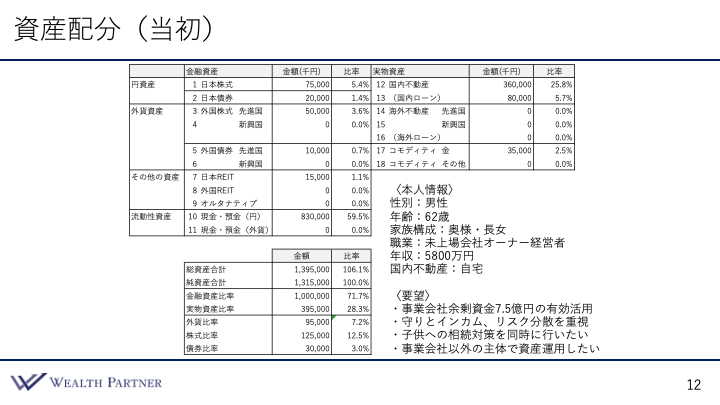

3つの戦略の資産配分実例|当初の資産状況

ここからは3つのタイプの資産配分について具体例で見ていければと思います。

まずは当初の資産配分・資産状況についてご紹介します。

右下にご本人様の情報があります。

この方は45歳の男性の方で、奥様とご長男様、ご長女様がいらっしゃいます。職業は未上場会社のオーナー経営者様です。年収は3,200万円で、国内不動産としてご自宅(住宅ローンあり)を所有していらっしゃいます。

資産を見ると円預金が結構ある状態です。これは事業会社の余剰資金をそのまま入れ、個人の資産とミックスしてこの資産配分シートに記載している状況です。

資産は日本株式が2,000万円。資産の中心は現預金ですね。現預金が5.5億円です。右上の実物資産の方がご自宅になっています。

この資産状況で、現預金5億円(事業会社の5億円)を使ってどのように運用していくか、各タイプの具体例を見ていきたいと思います。

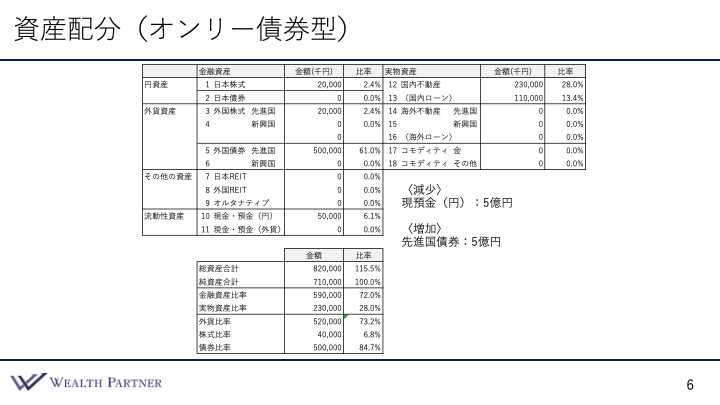

資産配分①オンリー債券型の実例

まずは債券だけで運用するオンリー債券型です。

債券だけで運用すると、このようし資産配分シートもシンプルになります。

このタイプでは現預金5億円を使って先進国債券だけに投資しました。

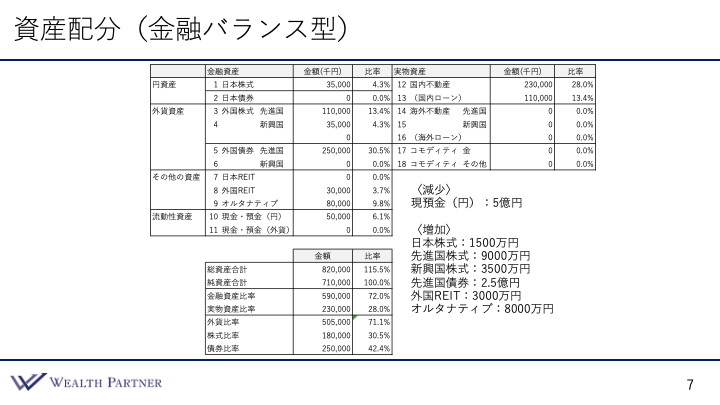

資産配分②金融バランス型の実例

次が金融バランス型です。

金融資産の中でバランスよく分散させるタイプになります。

このタイプだと現預金5億円を使い、日本株式に1,500万円、先進国株式に9,000万円、新興国株式に3,500万円、先進国債券に2.5億円、外国REITに3,000万円、オルタナティブに8,000万円投資しています。オルタナティブはヘッジファンドです。

全体のバランスの中で特徴的なのは株式と債券の比率になります。

先ほどのオンリー債券型だとほぼ債券でした。対してこちらのタイプは株式が約30%、債券が約42%になっています。2対3くらいで債券の方が多いくらいの割合です。

守りの方をやや重視しながら成長も怠っていない、やや保守的なバランスのいい資産配分になっているのではないかと思います。

これらの資産は比較的流動性が高いので、事業で資金が必要になったときにすぐ売却できるところも特徴です。

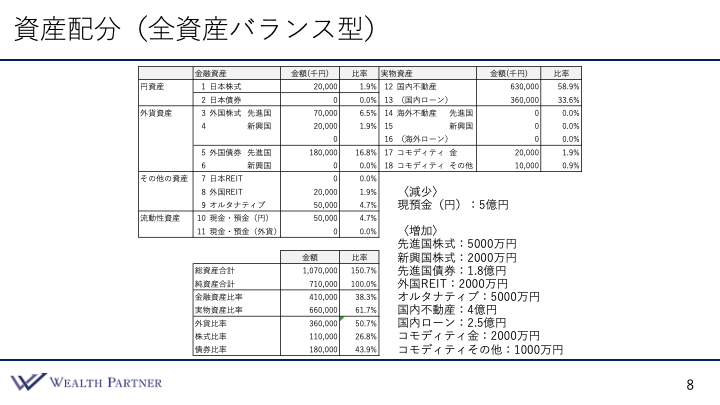

資産配分③全資産バランス型の実例

全資産バランス型は実物資産も含めて全資産にバランスよく投資するタイプです。

現預金5億円を使って増加させるのは先進国株式5,000万円や新興国株式2,000万円、先進国債券1.8億円、国内不動産4億円などです。国内不動産にはローンを2.5億円使っていますので、頭金として1.5億円出したかたちになります。

この他に、コモディティ金2,000万円やその他に1,000万円など投資しています。

表の左下に記載されているのは、資産配分後の資産のバランスです。

まずレバレッジ比率が150%になっています。純資産に対して借入をして総資産を1.5倍に膨らませて運用しているという比率です。

この150%という数値は低過ぎず高過ぎず、ちょうどいい借入比率ではないかと思います。投資効率は良くなっているのですが、リスクは取り過ぎていない比率です。

金融資産と実物資産の比率が38.3%と61.7%になっています。前の2つのタイプは金融資産だけで運用していたのですが、このタイプではこのように実物資産にも投資していますので、バランスが非常にいいわけです。いつも「金融資産と実物資産のバランスは40%・60%が黄金比率」と言っているのですが、それに限りなく近いかたちになっています。

外貨の比率は50%。これもニュートラルな水準で、円高・円安どちらにもニュートラルな状態です。非常に良い外貨比率かなと思います。

債券と株式の比率は約26%と約43%。やや守り主体の運用ですが、株式の割合もそれなりにあるイメージです。

資産運用のバランスを見ると、このタイプが一番バランスがいいと言えるのではないかと思います。

ただ、「事業会社の資金で運用なので、流動性が高い方が好ましい」と考える場合は、やや比率に偏りがありますが、オンリー債券型や金融バランス型の方を選んで運用される方もいらっしゃいます。バランスを考えてこのタイプで運用する方ももちろんいらっしゃいますので、オーナー様の考えや会社の状況次第かと思います。

未上場会社オーナー様3タイプの資産運用戦略のまとめ

未上場会社オーナー様の資産運用戦略について、ここまでの話をまとめます。

話をまとめると、ポイントは4つです。

資産の守りを重視する場合や流動性重視(いざというときの売却)、インカムゲイン重視ならオンリー債券型がいいかと思います。成長や守り、流動性の重視なら金融バランス型の検討がおすすめです。

リスク分散やインフレ対策、相続対策などに重点を置くなら全資産バランス型がいいかと思います。全資産バランス型が一番資産配分の重要な比率もバランスよくなっています。なので、バランスを重視するならこのタイプを検討するのがおすすめです。

3つのタイプは「これが一番いい」と言い切ることはできません。オーナー様の投資に関する考え方や会社に対する考え方、会社の状況でどのタイプがいいか、合っているかが変わってきます。

ご自身の考え方などを踏まえ、どのタイプがいいか決めて実践していくのがいいのではないかと思います。

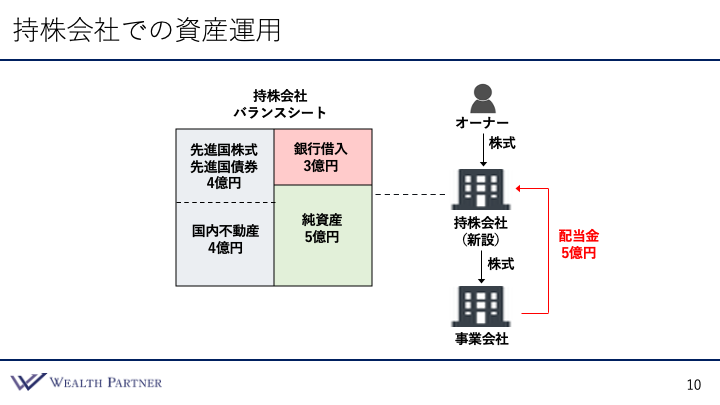

未上場会社オーナー様の持株会社での資産運用

何もない状態では、オーナー様が事業会社の株式を100%持っている状態です。その事業会社とオーナー様の間に会社をもう1社作ります。そして、その作った会社が事業会社の株式を持って、オーナー様は間接的に事業会社の株式を持つわけです。このオーナー様と事業会社の間に入る会社が持株会社になります。

画像をご覧ください。

最初にオーナー様が株式を100%持っていて、途中で間に入る持株会社を作ることは、税制的に特に問題ありません。納税や利益の実現などせずに行える方法になります。そのため、この方法を実践させる方は結構多いです。

ただ、この持株会社を作ったとして、どのように使っていくかが問題です。

まず事業会社ですが、安定的に利益を出していると余剰資金が貯まってきます。その純資産の範囲でこの持株会社に配当を出すわけです。

余剰現預金の範囲で5億円配当を出したとします。そうすると事業会社からこの持株会社に5億円が移りますので、この5億円を使っていろいろなもので資産運用していきます。

画像の事例では5億円を使って先進国債券や先進国株式に4億円投資しました。また、銀行から3億円の融資を受けて国内不動産に4億円投資しました。純資産5億円に加え、銀行からの借入分3億円、合計で8億円を持株会社で運用しているかたちです。

持株会社での資産運用まとめ

なぜ持株会社を作って資産運用するのかも含めてポイントをまとめます。

まずなぜ持株会社を作るかですが、これは事業会社の資産と創業家の資産を公私分別管理できるからです。これが一番の目的かと思います。

事業会社には事業性のある資産や売上、利益などさまざまあります。社員などもいるわけです。銀行から融資を受けていることもあるのではないでしょうか。

事業会社は利害関係人が多く、いろいろな人・会社から見られています。

その事業会社の中でオーナー様が好きに物を買ったり、資産運用したりは、できないわけではありませんが、しない方が穏便に物事が進むわけです。社員が「社長が好きに車を買っている」などと見てしまうと、働くモチベーションや印象にも関わる可能性があると言えるでしょう。

なので、多くの未上場会社オーナー様は事業会社に事業の資産だけ置いて事業活動だけ行います。余剰資産は持株会社で吸い上げて、創業家の資産として資産運用する、と。つまり、事業資産と創業家の資産で分けて管理するわけです。持株会社を作ることでこのような資産運用・資産管理ができますので、こういった目的のために持株会社を作るオーナー様が多いと言えるでしょう。

また、持株会社を作るのは税金対策も目的のひとつです。

事業会社の利益(純資産)を配当で出すと、オーナー様個人の場合は最高税率55%の税金がかかります。すごく税務効率が悪いのですが、画像のように持株会社を間に挟むことによって親会社への配当になりますので、税金をかけずに持株会社に配当を出すことが可能です。

このように税務コストをかけることなく資金を動かせるところが持株会社のいいところではないかと思います。

後は、持株会社は不動産投資の銀行融資を受けやすいという特徴があります。

これはどういうことかと言うと、事業会社でも不動産投資の融資を受けられないわけではないのですが、「できれば事業会社に不動産投資の融資はしたくない」という銀行が圧倒的に多いようなのです。もちろん会社の規模やオーナー様の状況、投資する不動産にもよるのですが、多くの銀行は事業会社での不動産投資に融資したくはありません。

なぜかと言うと、事業会社は事業を行っていますので、その事業のリスクがあるからです。不動産投資の成功、失敗に関わらず「事業が失敗する可能性がある」と考え、純粋な不動産投資に対する融資ができません。事業の融資と不動産投資の融資、切り分けたいと考えるのは普通の考えかと思います。

銀行としては事業会社より、純粋に資産運用する持株会社に対する不動産投資の融資の方が出しやすいわけです。オーナー様がもし銀行の立場であれば、同じように考えるのではないでしょうか。

不動産に投資するなら持株会社を作って、その持株会社で融資を受けて投資するという流れが一番いいのではないかと思います。

たとえば全資産バランス型で不動産にも投資する場合は、持株会社に資産を移動させて不動産投資する方がいいのではないかと思います。金融資産だけであれば持株会社でも事業会社でもいいのですが、不動産に投資する場合はやはり持株会社を作っての投資を検討するのがおすすめです。

ポイントの4つ目ですが、資産運用では損失が出てしまうこともあるわけです。

事業会社で資産運用していると、損失が出たときに決算や融資の与信などに影響が出るリスクがあります。持株会社での投資なら失敗しても事業会社の決算などには影響しません。与信に影響を与えにくい点も、持株会社で資産運用するメリットのひとつです。

このように持株会社での資産運用にはメリットがあります。未上場会社オーナー様の場合、事業会社で資産運用するよりは持株会社を作って資金を吸い上げ、そこで資産運用する方の方が多いのではないかと思います。

未上場会社オーナー様の資産配分実例

まずはご本人様の情報から確認します。

こちらの未上場会社オーナー様は男性の方で、年齢は62歳です。家族は奥様とご長女様がいらっしゃいます。年収は5,800万円です。ご自宅の国内不動産を所有しています。

こちらのオーナー様の資産は日本株式や日本債券、先進国株式、先進国債券、日本REITなどです。現預金が8.3億円あり、ここに事業会社の余剰資金が含まれています。

実物資産として国内不動産を所有しており、その不動産のローンがあります。この他、コモディティ金を所有しているという資産配分です。

資産配分全体のバランスは画像の左下です。

純資産が13億円、金融資産と実物資産の比率が7対3くらいになっています。金融資産の割合が多いです。後は外貨比率が7%、株式の比率が12%、債券の比率が3%です。

この方の資産運用に対するご要望は次のようになっています。

- 事業会社の余剰資産7.5億円を有効活用したい

- 資産運用では守りとインカムゲイン、リスク分散を重視したい(投資の目的)

- 子供への相続対策も同時に行いたい

- 資産運用は事業会社以外の主体で行いたい

最後のご要望については、事業会社は融資などを受けていますので、資産運用のこと自体をあまり知られたくないということでした。

また、資産運用で損失を出したときに事業会社の与信に影響を与えたくないという理由から、事業会社以外の主体での資産運用を希望されていました。

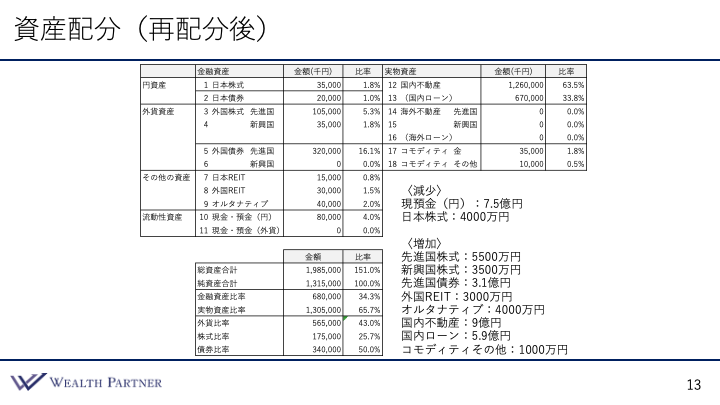

資産配分実例|資産再配分後

こちらが当社で提案した資産再配分になります。

減少させたのは現預金7.5億円。そして、日本株式の割合が多かったので、日本株式4,000万円分を売却しました。7.5億円と4,000万円は次のような資産に再配分しています。

- 先進国株式:5,500万円

- 新興国株式:3,500万円

- 先進国債券:3.1億円

- 外国REIT:3,000万円

- オルタナティブ:4,000万円

- 国内不動産:9億円

- 国内ローン:5.9億円

- コモディティその他:1,000万円

不動産は都内のマンションへの投資です。また、国内ローン5.9億円は国内不動産に使いました。

画像の左下が全体の資産バランスになっています。

まず借入比率が151%。非常に良いバランスの投資効率です。金融資産と実物資産の割合が34%と65%。やや実物資産が多いですが、調度いいくらいです。

外貨比率は43%になっています。ニュートラルが50%と考えるとやや外貨比率低めですが、当初より多くなっています。

株式と債券の比率は25%と50%です。1対2で債券の方が多くなっています。守り主体の運用といってもいいのではないかと思います。ただ、株式もありますので、成長も捨てていない再配分になっています。

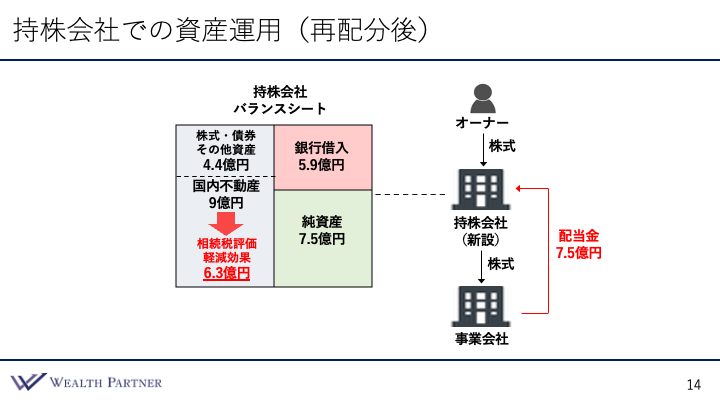

持株会社での資産運用(再配分後)

今回は持株会社での資産運用がポイントになっていますので、資産再配分後の持株会社についても簡単に説明します。

このようにオーナー様が事業会社の株式を直接持っていました。その間に持株会社を作り、ここに事業会社から配当を出すわけです。事業会社にあった7.5億円を持株会社に吸い上げて、そこで資産再配分でお伝えしたような資産に投資します。

銀行から5.9億円を借りて、配当金として吸い上げた資産と共に資産運用するわけです。株式や債券に4.4億円投資し、国内不動産に9億円投資しています。

国内不動産は相続税評価が下がるところがポイントです。この方は相続対策も希望していらっしゃったので、不動産への投資はそういった目的もあります。ここで投資した物件は相続税評価が7割くらい下がる物件です。そうすると、9億円の評価がかなり下がって、6.3億円くらいの相続税評価軽減効果があります。

このケースでは7.5億円が純資産ですが、それが純資産ベースでも6.3億円くらい評価が減るということですので、この持株会社自体の株式の相続税評価が大幅に下がる可能性が高いという効果も得られます。相続対策にも寄与する可能性が高いです。

また、いろいろな資産に配分することでリスク分散もでき、インフレ対策にもなっています。インカムゲインも得られて相続対策にもなるという持株会社の有効活用と資産の再配分になっています。

こちらは代表的な未上場会社オーナー様の資産配分の実例だと思いましたので、今回ご紹介いたしました。

純資産3億円以上の未上場会社オーナーが実践する資産運用戦略|まとめ

今回の記事をまとめます。

ポイントは4つです。

- 資産運用に使える事業会社の余剰現預金を見極める。これが最初のステップ

- オーナー様の資産と事業会社の余剰資産、それぞれを一体と捉えて資産を一元管理し、最適化する

- ご自身の目的に合った資産運用戦略を選ぶことがポイント。何を重視するかによって投資する資産がかなり変わってくる。目的に合った戦略を選び、資産を再配分する

- 借入で不動産に投資するなら持株会社を作って活用する。銀行は事業会社にはなかなか不動産投資の融資をしてくれない

当社ウェルス・パートナーは未上場会社オーナー様の資産運用をお手伝いしています。

持株会社を使った資産運用や事業会社の余剰現預金の投資なら、当社にぜひご相談ください。

https://wealth-partner-re.com/meeting/