目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「未上場会社オーナーの大半が『持株会社』を作って資産運用する理由

」です。未上場会社オーナーのイメージは、未上場の事業を行っている会社の、株を一人で持っているワンオーナーです。さらに、その会社がうまくいって利益も出て、純資産がそれなりにある優良な未上場会社のオーナーというイメージがあります。このような未上場会社オーナーは、大半の方が「持株会社=事業を行っている会社の親会社」を使い、間接的に事業を行う会社をオーナー個人がお持ちになっている状態です。事業を行っている会社を持っているので、この親会社を持株会社といいます。

この持株会社で資産運用をする方が非常に多くいらっしゃいます。先ほどお伝えしたように、利益が出て純資産もそれなりにあって、かつワンオーナーの場合、大半が持株会社を使って資産運用しています。いろいろな未上場会社オーナーとお話し、資産運用のお手伝いをしていると、そのような方が非常に多いと感じますので、今回は、なぜ未上場会社オーナーの大半が「持株会社」を作って資産運用するのか、その理由をご説明します。

▼今回の内容はYouTubeでご覧いただけます

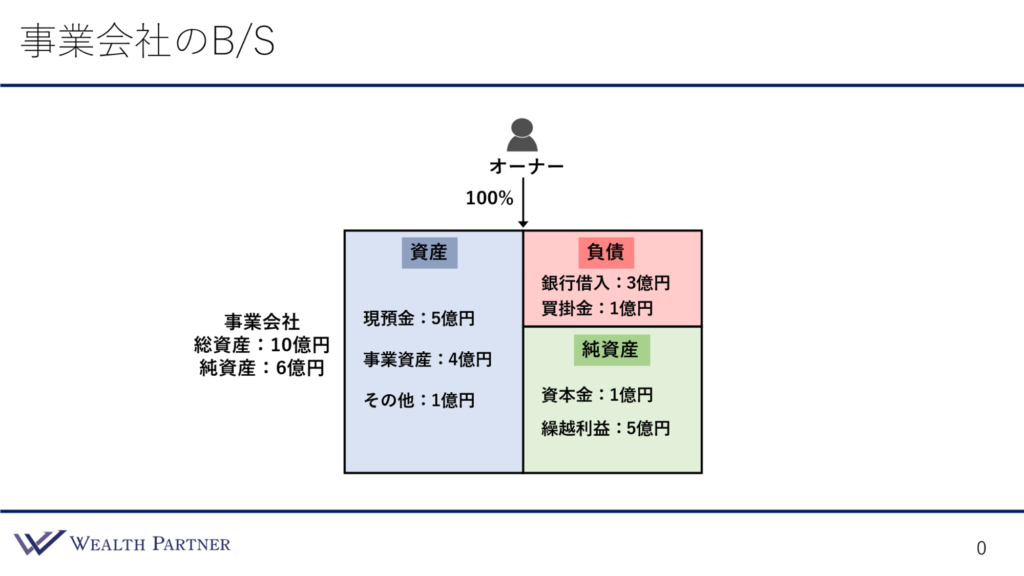

事業会社(子会社)のB/S

実例でご説明するのが一番わかりやすいと思うので、ある未上場会社オーナーの、持株会社を作って資産運用していく過程をお伝えしながら、持株会社を作る理由についてご理解いただければと思います。まずは当初の状態です。オーナーが事業会社の株を100%持っている場合の事業会社(子会社)のバランスシートから見ていきましょう。

オーナーが100%株を持っている事業会社(子会社)があります。このバランスシートは、株を100%持っているというイメージです。この会社の資産は、現預金が5億円、事業資産が4億円、その他の資産が1億円あるという状態です。負債は、事業の銀行借入が3億円あり、買掛金が1億円、未払いの取引先への支払いが1億円残っています。純資産は、資本金が1億円で、繰越利益が5億円あります。事業会社(子会社)で毎年出してきた純利益が、この繰越利益として5億円貯まっている状態です。

したがって、この事業会社(子会社)の総資産は10億円で、純資産は6億円になっています。これぐらいの事業会社(子会社)の規模になってきて、例えば純資産が5億円以上ある未上場会社で、かつワンオーナー、この図のように創業者や社長が一人で株を持っている場合、持株会社(親会社)を作って運用していくケースが非常に多いと思います。このような会社の場合、それを行うメリットが十分にある可能性が高いです。これが当初の状態で、ここから持株会社(親会社)を作るフェーズを見ていきましょう。

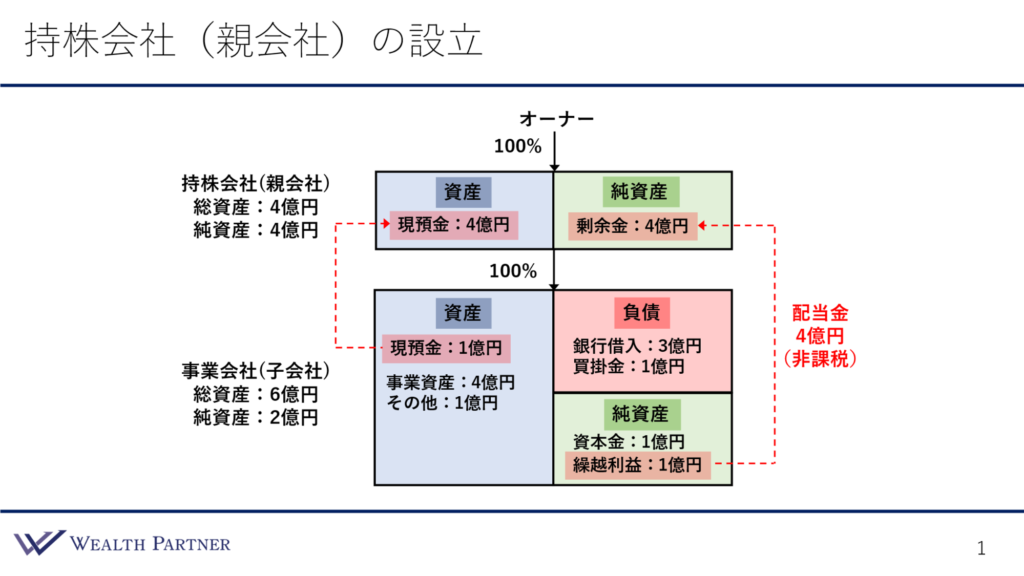

持株会社(親会社)の設立

こちらが持株会社(親会社)を設立した後の状態です。オーナーが直接持っていた事業会社(子会社)は下にいきました。オーナーが株を持っている会社が持株会社で、これが親会社になります。その下に、先ほどの事業会社が子会社という形であります。持株会社(親会社)が事業会社(子会社)の株を100%持っているというイメージです。

持株会社(親会社)を作るだけでは、この持株会社(親会社)は事業会社(子会社)の株を持っているだけの会社に過ぎないので、資産運用を行う原資がありません。ですから、それを作る必要があります。つまり、このイラストで示している資本政策です。

事業会社(子会社)には繰越利益が5億円ありました。イラストの事業会社(子会社)の右下の純資産のところです。繰越利益は元々5億円でしたが、持株会社(親会社)化した後、その中の4億円を配当金として持株会社(親会社)に出します。持株会社(親会社)が100%株を持っているので、配当金の4億円は全て持株会社(親会社)にいくわけです。事業会社(子会社)が親会社に配当金を出すときは非課税なので、4億円が全て持株会社(親会社)の利益剰余金に計上され、純資産に4億円入るイメージになります。

一方で資産は、元々5億円あった現預金の4億円を持株会社(親会社)に吸い上げており、持株会社(親会社)の現預金がそのまま4億円になっています。これにより持株会社(親会社)は、総資産が4億円、純資産が4億円の会社になっているのです。

事業会社(子会社)の方は、現預金4億円と純資産4億円が減り、現預金が1億円、その他の資産は同じで、繰越利益が4億円減って1億円になり、総資産が6億円、純資産が2億円という会社になっています。

どれぐらい繰越利益を持株会社(親会社)に移動させるのがいいかという議論に関しては、大まかにいうと、その事業会社(子会社)が事業を行う際に支障のない、余裕を持った範囲で行うべきかと思います。この事業会社(子会社)の場合は、現預金が1億円あれば十分事業を行うには問題ないということなので、4億円を持株会社(親会社)に配当として出しています。これで持株会社(親会社)の資産運用の原資ができたわけです。次に、現預金4億円をどのように資産運用していけばいいのかご説明します。

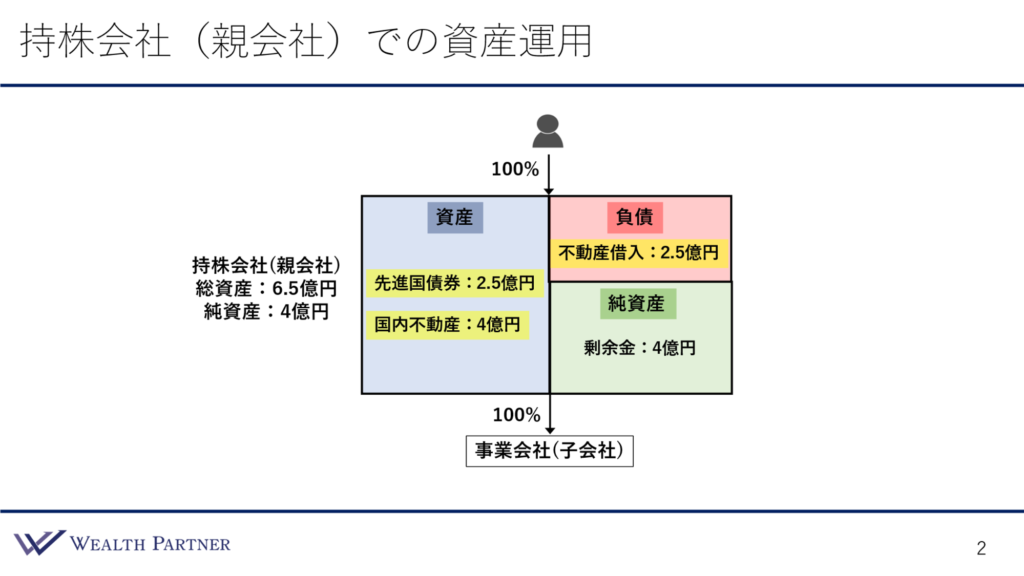

持株会社(親会社)での資産運用

持株会社(親会社)での資産運用のイメージを見ていきましょう。持株会社(親会社)のバランスシートだけ載せている形です。

元々あった4億円の現預金を使って資産運用していきます。投資対象として、4億円のうち先進国債券に2.5億円、国内不動産に4億円投資しています。4億円に関しては、頭金として1.5億円を現預金から出して、銀行から2.5億円の不動産借入をしています。右上の負債のところに2.5億円の借入がありますが、その不動産借入2.5億円と頭金1.5億円を足して4億円の国内不動産の投資を実行しています。したがって、持株会社(親会社)の総資産は6.5億円、純資産は4億円というバランスシートになって資産を運用しています。

持株会社(親会社)がどのような運用を行うかは、オーナーの希望次第ですが、比較的安定的に運用したい方が多いと思います。ですから、このように安定性が高い先進国債券や、国内不動産でも都内の一棟RCマンションのように賃貸需要が高く、利回りはそれほど高くはないものの、安定的に運用できる可能性が高い資産で運用するケースが非常に多く見られます。こちらが持株会社(親会社)での資産運用のイメージになっています。

まずは、まとまった資金を繰越利益から配当金で持株会社(親会社)へ持ってきて運用します。事業会社(子会社)は毎年利益を生み出す可能性が高いので、純利益の分、毎年、繰越利益が増えていきます。今は1億円ですが、毎年5,000万円ずつ増えたとすると、5年で2.5億円くらいになります。ですから、繰越利益のタイミングを見て、毎年、持株会社(親会社)に配当金で出して剰余金に入れることによって、現預金が持株会社(親会社)に増えていきます。それをどのように運用していくか検討しながら運用資産を増やしていき、資産を拡大していくのが持株会社(親会社)での資産運用のイメージです。

まとめ「持株会社」を作って資産運用する本当の理由

今回のテーマである「未上場会社オーナーの大半が『持株会社』を作って資産運用する理由」を最後にまとめます。ここまではイラストを使って、持株会社(親会社)で資産運用するまでの過程や資本政策のイメージを見ていただいたので、まとめのところでは、持株会社(親会社)をわざわざ作って運用する本当の理由についてご説明できればと思います。

理由1)事業会社資産と創業家資産の公私分別管理が可能

この一つ目のポイントが本質ではないかと思います。未上場会社がある程度の規模になってくると、事業会社資産と創業家資産は切り離して管理した方が、全体的にプラスになることが多いと考えます。詳しくご説明すると、2つ側面があります。

1つ目は対社員の方です。事業会社(子会社)で働いている社員の方に対する見せ方として、プラスの面があると考えています。例えば事業会社(子会社)しかなくて、オーナーが直接事業会社(子会社)を持っており、事業もやっているし、創業家の資産も管理しているとします。ある程度の規模の会社の場合、いろいろなものに投資したり、株にも投資したり、FXをやったり、仮想通貨をやったり、絵画を持ったり、いろいろな経費を使ったり、そのように事業会社(子会社)の中で創業オーナーが会社のお金で好き勝手やっていると、経理の人や他の社員に、どのようなことをやっているのかが一定程度わかってしまいます。

会社のあり方や理念がある会社は多いと思いますが、そのようなことがわかってしまうと、社員のモチベーションが低下し、会社に対して社員がロイヤリティを持ちづらくなるなど、負の側面が大きくなってきます。会社の規模が大きくなればなるほど、そのようになる可能性が高くなるので、会社にとってマイナスです。

それゆえ、事業会社(子会社)と創業家の会社を分けることによって、事業会社(子会社)では事業に専念し、経費に関しても資産に関しても事業のものしか持たず、一方で、持株会社(親会社)は創業家のものなので、配当や資金を還流して、そこで創業家の資産を管理します。それをしっかり分けることによって、社員に対して明確にわかりやすく、公私の分別を理解させることができるので、この点は非常にメリットが大きいと思います。

2つ目は家族に対してです。個人的にはこれも大きいと思っています。例えば事業会社(子会社)で事業を行い、事業の収支があり、かつ資産運用もやったり、いろいろなものに投資したりしていると、非常に分かりづらくなってきます。創業オーナーの方しか理解できていなくて、この方が急に亡くなった場合、遺族の方が非常に困ってしまいます。もちろん社員の方も困りますが、一番困るのは遺族の方かもしれません。どこからが事業で、どこからが個人の資産運用の部分なのか、分からなくなってしまいます。

ですから、こちらは事業会社としての資産、持株会社(親会社)の中にあるのが創業家としての資産、というのが切り離されていたら、非常にわかりやすいわけです。これは非常に大きなメリットです。創業家の持株会社(親会社)に関し、「これが私たち家族の資産になるので、もし自分に万が一のことがあったら運用してやっていくように」と家族に説明をしておくと、理解してもらいやすいでしょう。

私も未上場会社を運営していますが、正直、事業会社(子会社)のことを100%理解してもらうのは難しいと思います。なおかつ、そこで資産運用をしていたら、不可能だと思います。私もそうですが、基本的に事業会社(子会社)と持株会社(親会社)を分けて、事業会社(子会社)は事業だけ行い、社員に対してしっかり説明をします。持株会社(親会社)の方は、持株会社(親会社)だけで存在しているので、こちらは創業家の資産を管理していて、このようになっているというのを、ご家族に対して説明します。それにより、公私分別管理ができるわけです。事業会社(子会社)と創業家の資産を分ける最大のメリットは、社員と家族に対する説明が明確になること、彼らが非常にわかりやすくなって、全体にとってプラスであることかと思います。

理由2)事業会社の繰越利益を非課税で持株会社に吸収可能

事業会社(子会社)の繰越利益を非課税で持株会社(親会社)に吸収できるのが非常に大きいと思います。事業会社(子会社)の資産をオーナーが100%持っている場合、事業会社(子会社)の資産、繰越利益から配当金を出して個人に還元し、個人で運用したらよいのではないかと思われるかもしれません。しかし、個人に配当金で出すと、配当課税は総合課税になります。先ほどのイラストのように4億円の配当金を出したら、余裕で最高税率の55%の税金がかかってしまい、半分以下になってしまいます。

事業会社(子会社)から配当金を出さずに、オーナーが別の資産管理会社を作って、事業会社(子会社)から貸付をすると、いずれ返済しなければなりません。貸付や、相場の借入金利が発生するので、事業会社(子会社)からの支払いが必要です。また、銀行からお金を借りていた場合、資産管理会社に又貸ししているイメージに見えてしまい、銀行は嫌がります。

しかし一方で、資本政策として配当金で持株会社(親会社)にお金を還元している状態だとすると、説明がしやすく、銀行にも納得してもらいやすいです。このように、税金のことや銀行に対する見せ方を考えると、持株会社(親会社)を作り、配当で事業会社(子会社)の繰越利益を持株会社(親会社)が吸い上げるというのが、一番合理的な選択になりやすいと思います。

事例のケースは事業会社(子会社)が1社でしたが、会社が複数あって事業をたくさんやっている会社もあります。そのように複数の事業会社(子会社)をまとめるのに、持株会社(親会社)を作るケースも多いです。その場合、複数ある会社の繰越利益、それぞれの会社が生み出した利益を配当金で持株会社(親会社)に還元するというように、たくさん事業会社(子会社)があればあるほど、持株会社(親会社)に資金集中しやすいので、さらに便利になります。

理由3)持株会社は不動産投資の銀行融資が受けやすい

持株会社(親会社)に関しては、不動産投資の銀行融資が受けやすいです。選択肢として、今事業を行っている会社で不動産投資をするという考え方もあると思います。ただ基本的には、事業会社(子会社)での不動産投資の融資は、銀行が嫌がる可能性が高いと思います。会社の状況や行っている事業にもよりますが、不動産投資の融資は、銀行からするとすごく出しづらいのです。

なぜかというと、事業会社(子会社)は事業を行っているので、事業特有のリスクが発生するからです。銀行側は、不動産を担保に取って行う融資だとしても、事業のリスクまで考えなければならない融資になってしまいます。つまり、純粋に不動産投資の融資として出すわけにはいかず、審査もしづらいわけです。それゆえ、事業会社(子会社)で不動産投資を行う融資は通らないケースが多いのです。

ところが、持株会社(親会社)の場合、資金は事業会社(子会社)から吸い上げたものであったとしても、何も行っていない資産管理会社である持株会社(親会社)で不動産投資を行うということであれば、純粋に不動産の担保である価値や賃貸収入の与信や、返済能力など、非常に審査がしやすくなります。事業会社(子会社)で不動産投資を行うよりも、持株会社(親会社)で不動産投資を行う方が銀行も融資しやすく、審査が通りやすくなります。不動産投資を行う場合は、持株会社(親会社)はより必要になってくると思います。

理由4)万が一投資損失出ても事業会社の決算には影響ない

リスクが高い投資を行う方は少ないと思います。うまくいく前提であったとしても、投資ですので、万が一の損失が出る可能性もあります。万が一投資が失敗して損失が出た場合、事業会社(子会社)の決算にマイナスの影響を及ぼしてしまうと、赤字になり、銀行の融資継続や新規の融資を受けづらくなるリスクがあります。事業会社(子会社)には社員の方がたくさんいらっしゃいますし、多くの方が関わっているので、その損失によって与える影響は非常に大きくなってしまいます。

ですから、万が一でも損失を出したり赤字にしたりすることができない事業会社(子会社)で投資や資産運用を行うより、持株会社(親会社)を作って、そこに資金移動して資産運用することによって、決算を切り分けることができるわけです。そのような理由で、持株会社(親会社)で資産運用している方も多いと思います。銀行融資を受けている会社や、今後受ける可能性があるオーナーにとって、非常に重要なことではないでしょうか。

他にも、グループ会社がたくさんある場合は、持株会社(親会社)化することは、グループの統括に有効ですし、事業面、社員育成の面での有効性もあると思います。今回は、資産運用や税金など、事業会社と創業家の公私切り分けの観点から有効性をお伝えしました。

本日は「未上場会社オーナーの大半が『持株会社』を作って資産運用する理由」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中