皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。会社オーナーの方が資産を成長させるために必要な情報をお届けします。

目次

はじめに

本日のテーマは、「会社売却した富裕層の資産運用戦略・王道パターン」です。会社売却した富裕層の方ですので、会社オーナーというより、会社の❝元オーナー❞になります。元々、事業会社の経営者だった方が創業して成長させてきた会社を売却し、その対価としてまとまったキャッシュ(売却代金)を獲得された状態の方々の資産運用に関する王道パターンのお話です。

当社にご相談があるお客様の中には、もちろん、会社オーナーもいらっしゃいますが、会社売却した富裕層の方が非常に多いです。会社売却してまとまった資金が入ったことによって状況が大きく変わります。今まで頼りにしていた会社がなくなり、役員報酬もなくなりますが、まとまった余剰資金ができますので、資産運用する必要性が高まるわけです。当社は、そういった会社売却富裕層の方からのご相談を多くいただき、その方々の資産運用に関するパターンはかなり理解しているつもりですので、ポイントを押さえてご説明できればと考えております。

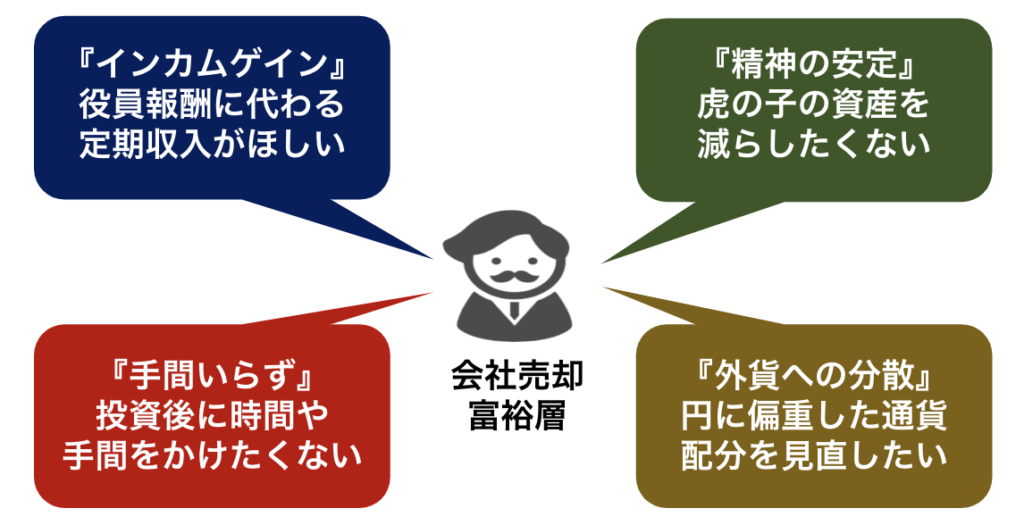

会社売却をした富裕層が資産運用に求める4つの要素

会社売却富裕層の方(元会社オーナー)が資産運用に求めている4つの要素をご説明します。前提としては、会社売却後、売却代金を得て、円の現預金がたくさんある状態、売却代金を受け取ったばかりの会社売却富裕層が求める要素ということですので、ご留意いただければと思います。

インカムゲイン

1つ目は「インカムゲイン」です。

インカムゲインは定期収入という意味です。今まで経営してきた会社の事業で発生する利益から役員報酬を毎年・毎月得ている方が多いと思います。しかし、会社売却することによって役員報酬がなくなるケースが多いです。中には売却後もしばらく社長を続ける方がいらっしゃるので、引き続き半年~1年役員報酬をもらう場合がありますが、基本的に売却後は会社を離れることが多いと思いますので、インカムゲインがなくなるのが悩みになるわけです。ですから、役員報酬に変わるインカムゲインを資産運用に求める会社売却富裕層が多いのでしょう。

精神の安定

2つ目は「精神の安定」です。

会社を売却して得たお金(キャッシュ)ですので、今までは事業を行う会社があって、その会社が安定的に利益や、個人にとっては報酬を生み出してくれていたのですが、売却後は会社からの利益が得られなくなるということで、会社売却代金はいわば「虎の子」になるわけです。つまり、リスクを取って損を大きく出してしまって減らすわけにはいかない資産になりますので、虎の子の資産ということができるわけです。ですから、この資産を安定的に運用することが、ご自身の精神にとっても良いということで、精神の安定は非常に大きいと思います。

今まで会社を経営してきて、事業リスクを取ることで不安な日々を過ごしてきた会社オーナーも多いので、会社を手放した後は、安定した生活を求めている方が多くいらっしゃいます。ですから、資産運用ではドキドキしたくない、安定的に運用したいという方が多いのではないでしょうか。

手間いらず

3つ目は「手間いらず」です。

基本的にはお忙しい方が多いですから、会社を売却した後も新しい事業をされたり、ご家族のために時間を使ったり、投資した後に投資に関してメンテナンスや管理などに時間やコストを掛けたくない、手間いらずの投資をされたい方が多いです。ですから、こういった要素も資産運用に求めているのでしょう。

外貨への分散

4つ目は「外貨への分散」です。

売却代金は基本的に円預金として入ってきますので、売却直後は円の預金に資産が集中している状況です。ですから、外貨はほとんどなく、円資産に偏重した資産配分になっています。こちらを外貨に分散していく必要性を感じている方が多いと思いますので、外貨への分散も求める要素として多いのかと思っています。これ以外にもあるかもしれませんが、主にこういった4つの要素を資産運用に求めている会社売却富裕層の方が多いのではないでしょうか。

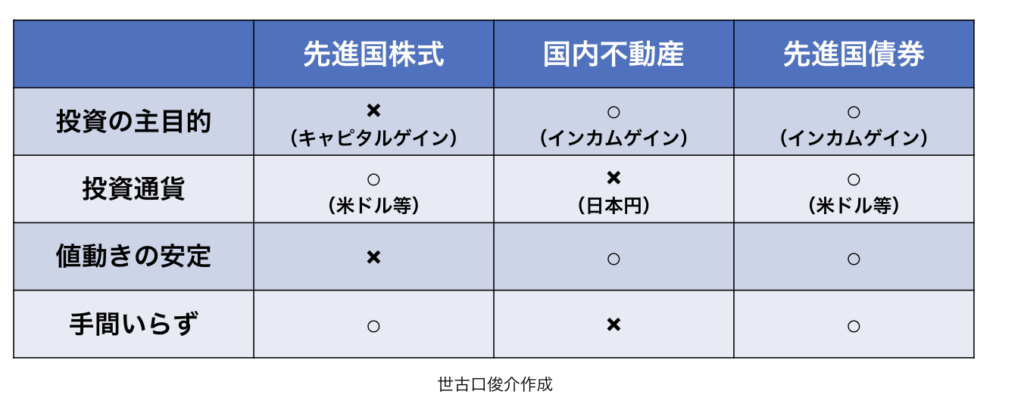

主要3資産の比較

キャッシュが1億円あった場合に投資する、3つの王道資産は、先進国株式(外貨建て)、国内不動産、先進国債券(米ドル建て等)の主要3資産です。先程お伝えした会社売却富裕層の方々が資産運用に求めている4つの要素ごとに、それぞれ各資産がどういった要素が満たされていて、どういった要素が満たされていないのかを〇×で私なりに評価させていただきました。どの資産が適しているのかを表したのがこちらの表です。

一番左からご説明すると、先程の4つの要素、投資の主目的・投資通貨・値動きの安定・手間いらず、上の行には先進国株式・国内不動産・先進国債券の主要3資産が並んでいます。まずは投資の主目的から見ていきましょう。

投資の主目的

・先進国株式:株式はキャピタルゲイン(値上がりの利益)を狙う投資なので、インカムゲイン(定期収入)を得たい会社売却富裕層の方には主目的として合わないので×です。

・国内不動産:インカムゲインを得るのが目的であることが多いので〇です。

・先進国債券:国内不動産同様にインカムゲインを得るのが主目的なので〇です。

投資通貨

・先進国株式:会社売却富裕層の方は円の資産が中心なので、外貨に分散する必要があります。先進国株式は米ドルを中心とした外貨建てが中心ですので、通貨分散の目的に合っているので〇です。

・国内不動産:日本円が中心なので×です。

・先進国債券:米ドル中心で通貨分散の目的に合うので〇です。

値動きの安定

・先進国株式:いろいろな資産の中でも値動きが非常に激しい分類なので、精神の安定を求める要素を満たせず×です。

・国内不動産:安定しているので〇です。

・先進国債券:国内不動産と同程度に安定しているので〇です。

手間いらず

・先進国株式:確かに値動きは激しいので、リバランスを激しくする場合は手間がいりますが、基本的には投資して長期保有することが多いと思いますので〇です。

・国内不動産:やはり手間がかかります。物件にもよりますが、購入するのも大変ですし、不動産融資を受ける際も面倒です。投資後も空き室になったり、何かが壊れたりして大変です。富裕層の方は一棟不動産投資をする場合もあるので、それなりに手間はかかります。ですから×としています。

・先進国債券:こちらも手間いらずなので〇です。先進国株式以上に値動きも少ないですし、基本的に、購入したら償還するまでは何もしなくてよくて、償還後も債券等に再投資するだけですので、一番といってよいほど手間いらずなのが先進国債券ではないかと思います。

このように会社売却富裕層の方が求めている4要素を、主要3資産がどのように評価されるのかをお伝えしてきました。こちらを見ていただいてお分かりいただけたように、先進国株式と国内不動産は、4要素中2つが〇・2つが×、先進国債券だけが唯一全ての要素を満たしています。ですから、会社売却富裕層の方が求めている資産運用の中心となるのは、一番右の米ドルをはじめとした先進国債券になることが多いです。こちらがまさに王道中の王道の資産運用ではないかと思います。

ポイント

今回の「会社売却した富裕層の資産運用戦略・王道パターン」のまとめをします。ポイントは4つです。

会社売却富裕層と先進国債券は相思相愛

1つ目が全てのまとめになります。会社売却富裕層の方と先進国債券は相思相愛な関係といえます。会社売却富裕層の方が求める要素と先進国債券投資で得られる要素は合致しているので、会社売却富裕層の方の資産運用の王道パターンは、まさに先進国債券そのものになると思います。

今なら年利回り5%以上のインカムゲインを獲得可能

いろいろな債券にポートフォリオとして投資することが多いのですが、先進国債券に投資すると、今ならそれほど苦労することなく、年利回り5%以上のインカムゲイン(定期収入)を得ることが可能になります。

例えば、個人で5億円分を先進国債券に投資して、年利回り5%のインカムゲインが入ってくると2,500万円になるので、20%の税引き後は2,000万円の手取りとなります。こちらを役員報酬ベースの手取りとすると、額面の役員報酬は4,000万円に相当します。役員報酬4,000万円を得ているのと、5億円を5%の利回りの先進国債券で運用するのは、税引き後のインカムゲインは同程度になるわけです。ですから、その程度のインカムゲインなら、今の金利が高い状況であれば、それほど苦労せずに作れます。いつの時代でも同じですが、今は特に米ドル建ての利回りが高いので、このような先進国債券が求められているのではないかと思います。

外貨分散・精神安定・手間いらずも同時に達成

会社売却富裕層の方が求めているのは、インカムゲインを十分に満たすだけでなく、外貨分散や資産運用における精神安定、手間いらずの点です。このように求めている要素が同時に達成できるところも、投資する方が多い理由ではないかと思います。

先進国債券で足りない部分を株式や不動産で補完

先程の主要3資産のところでお伝えしたように、先進国株式・国内不動産に投資しては駄目なのかというと、そういうわけではありません。先進国株式や国内不動産が必要な方は当然いるわけです。先進国株式はインフレ対策になりますし、キャピタルゲインを得る、資産を成長させるためには必要な資産ですので、必要な場合もあるわけです。

国内不動産も、借入や相続対策には必要ですので、その方の状況によっては必要になります。ですから、軸になるのは先進国債券ですが、その方の状況や考え方によっては、先進国株式や国内不動産にも投資することによって、資産配分を最適化していくことが必要になってきます。これはケースバイケースです。あくまで会社売却富裕層の方にとって、多くの方が求められるのが先進国債券なのであって、その方の状況や考えによっては先進国株式や国内不動産にも投資したほうが良いということです。

本日は「会社売却した富裕層の資産運用戦略・王道パターン」という内容でお届けさせて頂きました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中