目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「新規上場会社オーナーの正しい資産運用実例【後半・覇道編】」です。前半の王道編に続き、会社が上場して数年以内の新規上場会社オーナーの正しい資産運用実例についてお話しします。王道がセオリー中のセオリーで多くの方が取られる戦略ですが、覇道は力業というか、若干リスクを取り少し無理をして行う方法です。今回はその覇道を、実例を示してご説明します。

▼今回の内容はYouTubeでご覧いただけます

▼前半・王道編はこちらから

ご相談時の資産配分(当初)

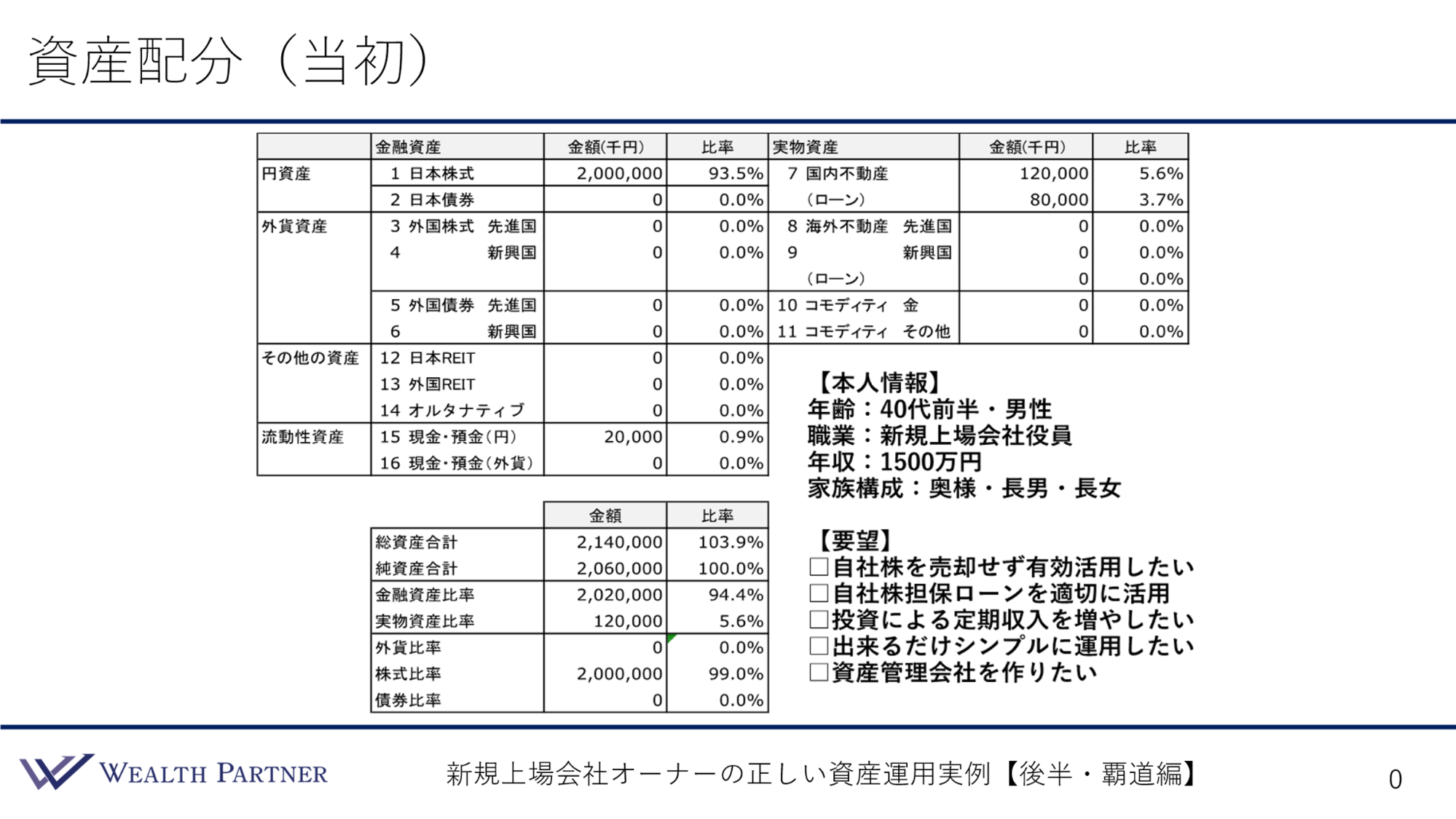

覇道編も、この資産配分シートを使ってご説明します。実際に私たちがお手伝いさせていただいた富裕層、上場オーナーの方の実例です。

ご本人情報は、年齢が40代前半の男性、職業は新規上場会社の創業メンバーで、現在役員の方です。年収は1,500万円、家族構成は奥様、長男、長女です。

資産配分は、当初このようになっていました。金融資産は現預金が2,000万円、日本株式が20億円、こちらがこの方が創業メンバーで役員を務めている会社の自社株式1社のみの価値です。右上に国内不動産があります。1億2,000万円の不動産で、住宅ローンを8,000万円借入した、投資ではないご自宅マンションです。

この方の資産全体のバランスは、純資産合計で20億6,000万円、借入が多少あるので、総資産合計は21億4,000万円です。大半が金融資産で94%です。外貨は持っていないので外貨比率は0%、株式比率は資産の99%で、債券比率は0%です。

この方のご要望は、自社の20億円の株式を売却せずに有効活用したいというのが1つ目です。2つ目はその具体的な方法ですが、自社株担保ローン、自社の上場している株式を担保にしてお金を借り、資産運用したいというご希望です。

3つ目のご要望は、投資によって定期収入を増やしたいということです。上場会社オーナーの方はこのようなご要望が多く、新規上場会社オーナーの方は特に多いです。40代前半の方で、会社が上場して1~2年なので、まだまだ会社を成長させなければなりません。特に赤字で上場した場合は、黒字にするために頑張らないといけないわけです。また、ご家族が4人でお子様も小さいので、これからお金がかかります。

年収は1,500万円ですが、資産がこれだけあっても売却できないとすると、年収1,500万円の中でやりくりしなければいけません。やっていけないことはないですが、贅沢や、富裕層と思えるようなお金の使い方は基本的にはできないでしょう。

贅沢にお金を使うためには、自社株式の売却をしなければなりませんが、現職の役員が会社の株を売却することはできるでしょうか。その会社を辞めている方は割と簡単にできますが、現職で役員をされている方が上場会社の株式でまとまった金額を売却することは、かなり難しいでしょう。他の株主や周りの目、その会社のメンバーからの見られ方もあるので、現役の役員が、持ち株の半分や4分の1、3分の1を売却するのは、現実的には難しいです。

そのような場合、現役の役員の方などは、会社の株を売却せずに証券担保ローンという自社株を担保にして借入をする手法を使って資金調達し、資産運用します。この投資によってご自身の定期収入を増やす、年収1,500万円と同等かそれ以上の収入を得て、ご自身の生活を豊かにするためやご家族のために使っていただきます。

資産に関しては、証券担保ローンをずっと続けるわけではありません。会社がさらに成長して株が上昇したときに株を一度売却し、証券担保ローンは止めるなど、中長期的にはそのようなことを検討していきます。まずは証券担保ローンで借入して、その分で運用することを考える方が、新規上場会社オーナーの方に多いと思います。これが3つ目のご要望です。

4つ目のご要望は、できるだけシンプルに運用したいということです。上場から数年ほどの会社の役員の方は忙しいので、仕事だけ、会社の成長だけにコミットしたいという方がほとんどです。国内の一棟不動産に投資して、それを管理する時間を割くことができない方の方が多いと思います。ですから、できるだけシンプルに運用できる方法を希望されています。

5つ目のご要望は資産管理会社を作りたいということです。中長期的にお子様への相続対策や、会社を作って法人独自の経費参入ができることを希望されています。このようなご本人様情報や資産状況、ご要望の全体を考慮し、ご提案させていただいたのが次の資産配分です。

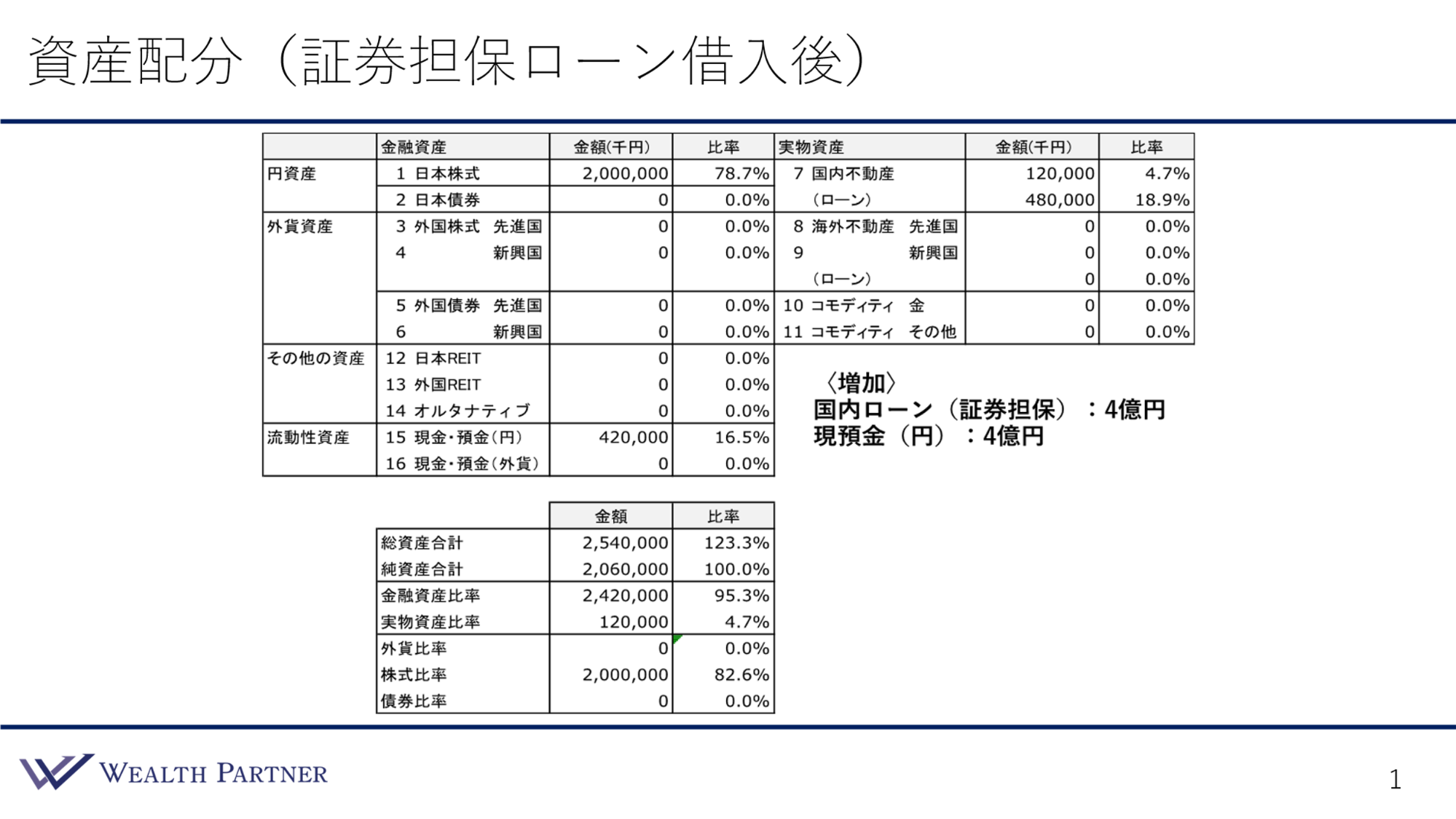

資産配分(証券担保ローン借入後)

この方が、20億円の株を担保にして証券担保ローンで借入した後、どのような配分になったのでしょうか。こちらが資産配分シートです。

証券担保ローンで借入したので、国内ローンが4億円増えています。それによって現預金が4億円増えました。その借入した後の資産配分は、単純に国内不動産の国内ローンが4億円増えて、左下の現預金が4億円増えています。この借入した4億円をそのまま再配分して運用します。

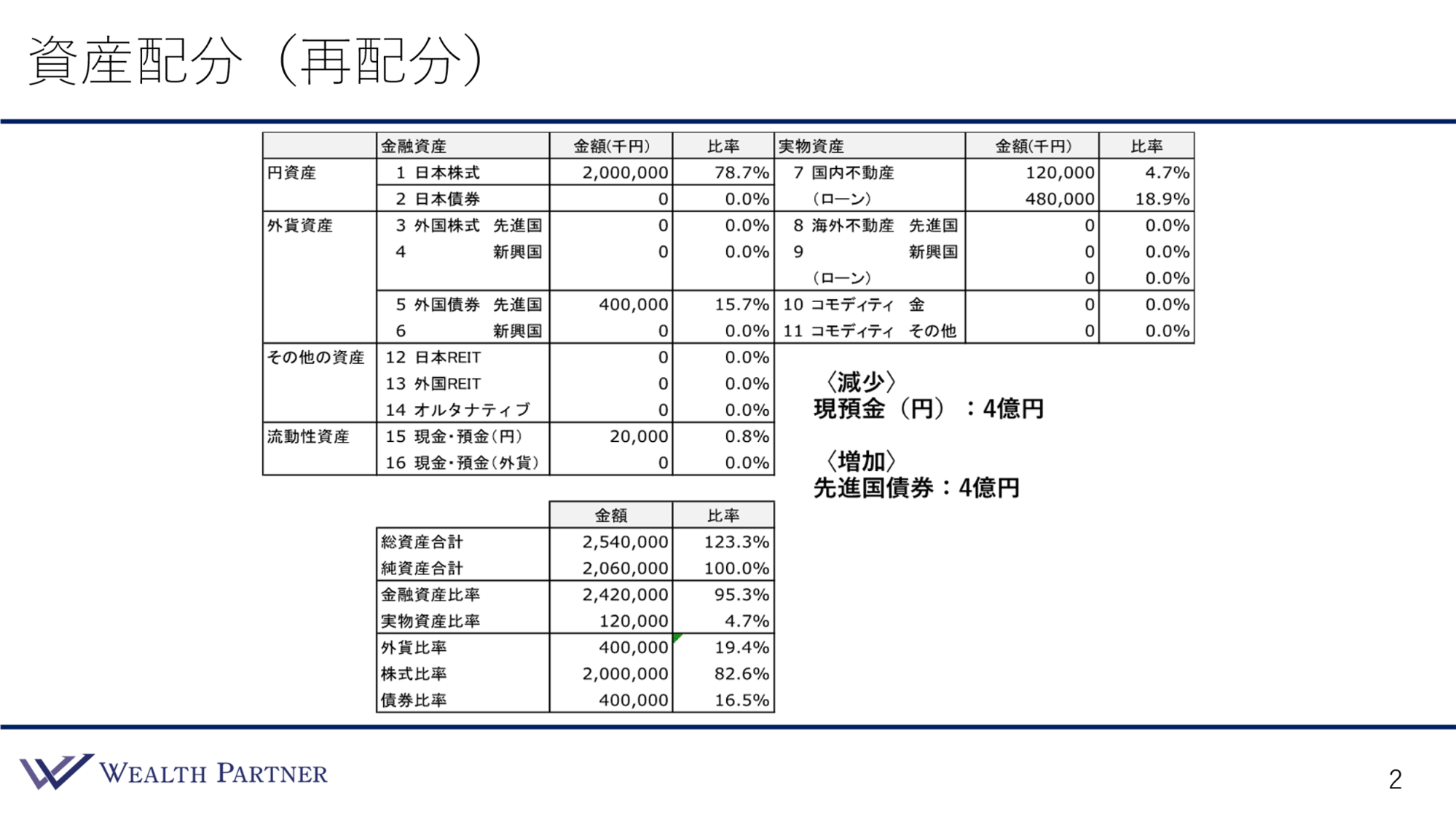

資産配分(再配分)

その4億円を運用させていただいた再配分の資産配分シートがこちらです。

今回はシンプルで、減少させる資産である現預金4億円を使わせていただき、そのまま先進国債券に投資します。ですから、現預金が4億円減り、先進国債券が4億円増えているという配分になっています。

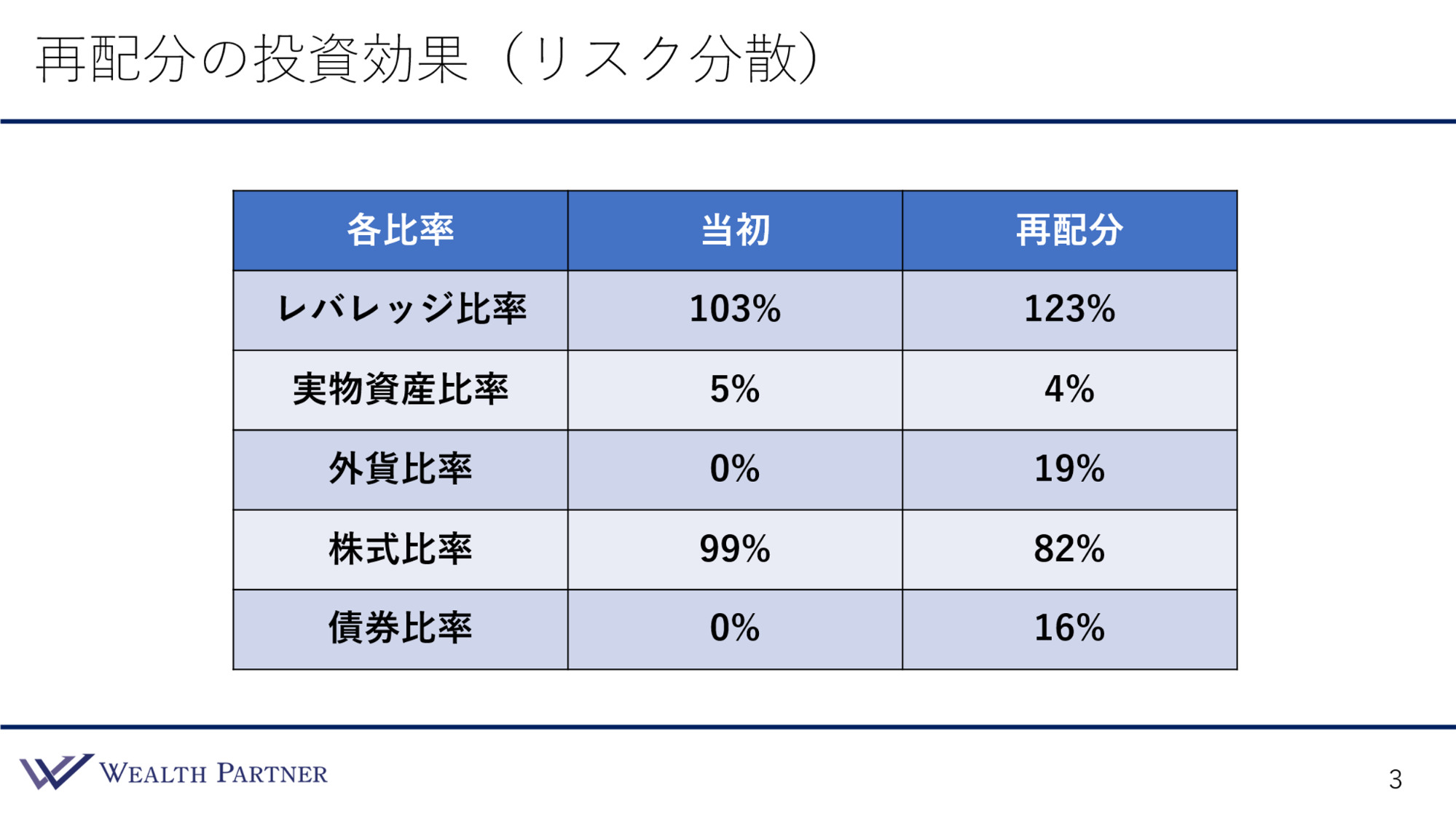

資産配分(リスク分散)

このように20億円の株を担保に4億円を借入し、先進国債券に投資するという配分に変更したことによる、再配分の投資効果を見ていきましょう。

この各資産配分の重要な比率の変化を見ると、リスク分散効果がどれぐらい出ているのかがわかります。レバレッジ比率(借入比率)、純資産に対してどれぐらい借入しているのかは、当初は103%でしたが、再配分後の資産配分は123%です。証券担保ローンを使っているので20%ほど増えており、投資効率は上昇しています。

実物資産比率は変わりありません。不動産を増やしてないので、5%から4%になっています。外貨比率は上がっています。元々は0%でしたが、再配分後は外国債券に4億円投資しているので、19%増えています。元々の20億円の自社株は円資産でそのまま持ちながら借入をして外貨建ての債券に投資することで、19%まで外貨比率が増えています。自社株を売らずに外貨比率を高める方法を取ってこれぐらい高まっているので、現状取れる対策としては十分ではないかと思います。

株式比率は99%でかなり集中していますが、再配分したことによって82%まで下がります。債券比率は0%だったのが16%に高まっています。当初は株式だけに資産が集中していましたが、証券担保ローンを使って再配分することによって、レバレッジ比率が上がって投資効率が上がり、外貨比率が上がり、債券比率が下がったり債券比率が増えたりするなど、資産バランスは当初の状態よりよくなっているのがわかります。

これは、いわば応急処置です。一時的にこのように借入をして運用することによって再配分しているので、証券担保ローンを続けるわけではありません。会社の成長に伴い、ご自身がその会社を退職されたり立場が変わったりすることによって、株式を売却しやすい状況になるときがくるはずです。そのときに、自社株を一部売却して証券担保ローンを返し、他の資産に分散していくことによって資産配分を最適化することを5年~10年と時間をかけて行っていくのが、新規上場会社オーナーの最適な資産配分の作り方ではないかと思います。

米ドル債券ポートフォリオ設計(先進国債券4億円)

今回は先進国債券だけに4億円投資しています。この内容が重要なので、少し具体的に表した米ドル債券ポートフォリオを見ていきましょう。

米ドル建ての債券、1債券2,000万円の債券を20債券に分散して投資することによって、合計で4億円投資しています。発行している会社、発行体は、銀行や保険会社が比較的多いですが、それ以外にも投資、自動車、石油、通信、IT、娯楽などの会社や、アメリカの米国債もあります。そのようないろいろな発行体(業種・国)が発行している債券に投資しています。いろいろな国のリスクや業種に分散してポートフォリオを作るような、債券に投資することが多いと思います。

債券の種類は、基本的には普通社債です。期限付劣後債(倒産したときにお金が返ってくる順番が普通社債よりも遅い)を一部組み込んで、利回りを底上げしています。通貨は全て米ドルで合計4億円です。

債券格付けは、BB+という投資非適格債、低格付け債といわれるもの、格付けは低いけれども利回りが高い債券を一部入れていますが、ベースになるのはBBBからAまでの格付けの債券です。いわゆる格付けが高い普通社債と呼ばれる格付けの債券が多いです。その中で、飛び抜けて格付けが高い米国債のAA+や、社債でもアメリカのIT会社でAAやAAAのような超高格付けの社債も一部入っています。また、先ほどお伝えしたような低格付け債、低格付けの中では一番高いBB +の格付けの債券も一部入っているポートフォリオになっています。

工夫の仕方としては、格付けが低い債券ほど長く持つことのリスクが高くなるので、格付けが低い債券ほど残存期間が短い債券になっています。下にいくほど残存期間が長くなり、格付けが高いA−以上の債券が中心になっています。この債券の格付けを平均するとA−、日本のメガバンクの格付けと同等です。ですから、この債券ポートフォリオに投資することは、平均でいうと、日本のメガバンクの債券に投資するリスクのイメージを持っていただければよいということになります。

残存年数は上から、3年、6年、7年、9年、10年など、いろいろな期限の債券になっており、一番長いもので29年、平均の残存年数は16.3年です。このように定期的に2年や3年に一度お金(元本)が返ってきて、それをまた長い債券に再投資します。世の中の金利が低下しているときの債券だけに投資していると、債券ポートフォリオ全体の利回りが下がってしまうので、お金が返ってくるタイミングも分散してポートフォリオを作る、ラダー型の債券ポートフォリオになっています。このようなものが王道の債券ポートフォリオの作り方といえるでしょう。

最後は年利回りです。5%前後の利回りの債券が多いです。格付けが低い債券は利回りが高く、格付けがAー以上だと利回りが少し低くなっています。この債券ポートフォリオの平均の利回りは5.2%、かなりいい利回りです。今年もそうですが、ここ数年の間で組んでいる方であれば、これぐらい格付けが高いAーの債券格付けの債券ポートフォリオでも5%前後で組めていることが多いです。非常に高い利回りの債券ポートフォリオで、しかも残存期間が平均16年なので、概ね16年はこれぐらいの利回りを維持しながら、十分なインカムゲイン、定期収入を得ることができると考えています。利回り5.2%×投資金額4億円なので、概ね2,000万円の利回りが、この方の収入(インカムゲイン)として入ってくる可能性が高いです。

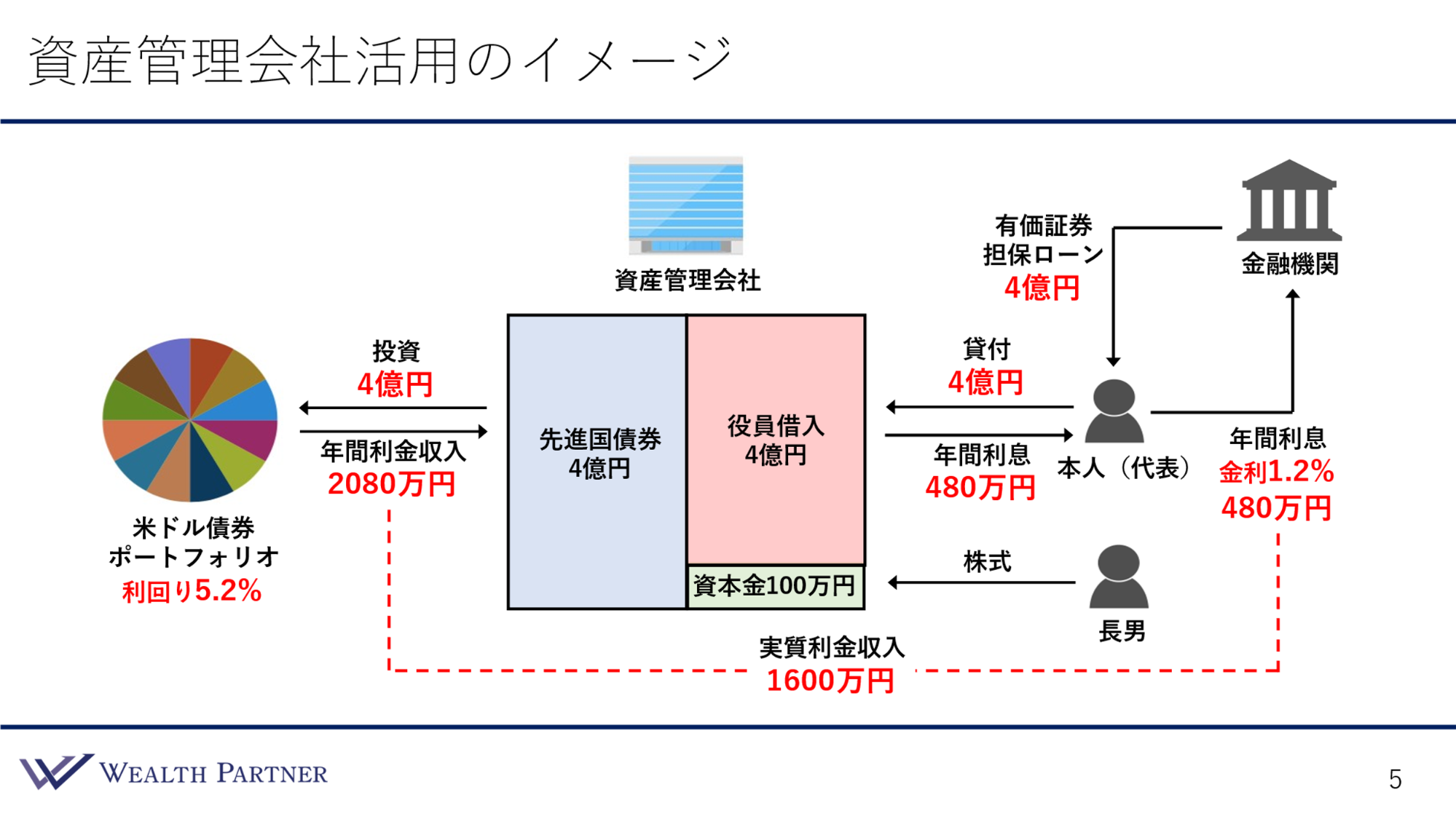

資産管理会社活用のイメージ

この方は資産管理会社の活用をご希望されているので、そのような設計を資産運用と共に作らせていただきました。やや複雑に見えますが、実はそれほど複雑ではないのでご説明しましょう。

真ん中が、新たに作った資産管理会社のバランスシートです。代表者はご本人様で、その資産管理会社の株主になるのはご長男様です。今回、証券担保ローンを使っているので、そのお金は自社株を預けている金融機関です。この金融機関に自社株20億円を預けており、これを担保に有価証券担保ローンで4億円を借入しています。お金の流れを説明すると、この4億円がまずご本人様個人に入ってくるので、それを資産管理会社に貸付します。そうすると、資産管理会社のバランスシートの右上の借入のところに役員借入金として4億円が入ります。

最初は現預金ですが、この借りた4億円を使って先進国債券、米ドル債券のポートフォリオに投資します。利回り5.2%ですので、年間の利金収入、利回りベースの収入は2,080万円、これが毎年この資産管理会社に入ってきます。

ただし、これで終わりではありません。お金を借りているので、それを各所に返していかなければなりません。2,080万円が資産管理会社に入りますが、まず、ご本人様からお金を借りているので、その分の年間利息を返します。借入金利を1.2%に設定し、4億円借りているので、年間利息として480万円を返すのです。

さらにそこから、ご本人様が金利1.2%で金融機関から証券担保ローンを借りていたとすると、年間の利息は480万円になるので、資産管理会社から480万円を受け取って、そのまま金融機関に返すという流れになります。そうすることによって、ご本人様ベースで年間の支払利息と受取利息がプラスマイナスゼロになります。資産管理会社に残るものとしては、債券ポートフォリオから得られる年間の利金収入2,080万円−480万円の支払利息によって、実質利金収入が1,600万円になります。これが資産管理会社に残る実際の証券担保ローンや債券投資を含めた真水の利益になるわけです。

この1,600万円から、資産管理会社のいろいろな経費を引いて残ったものが、資産管理会社の利益になります。その利益は、どこに貯まっていくかというと、右下の部分です。資本金100万円と書いてあるのが、この資産管理会社の純資産です。資産管理会社なので、当初はお子様の100万円で作った資本が薄い会社ですが、毎年1,600万円のうち経費を差し引いた額が1,000万円だとすると、その1,000万円が、右下の純資産として毎年貯まっていきます。

このように資産管理会社で利益を出し続けると、この資産管理会社の純資産が膨らんでいきます。また、これはご長男様ベースで資産が増えていくことになるので、中長期的な相続対策、資産承継対策になっています。

仮に、これをご本人様ベースで運用すると、ご本人様ベースで資産が増えるだけなので、相続の際の財産が増え、多額の相続税がかかってしまいます。それを回避するために、このようにお子様を株主にして資産管理会社で運用する方が多いのです。ここがポイントです。

先ほども少し説明しましたが、他にもポイントがあります。資産管理会社から、ご本人様が1.2%の金利を設定して利息を受け取っているところが裏のポイントです。個人の資産管理会社から受け取る利息収入と、証券担保ローンの支払利息を同じ水準にしてプラスマイナスゼロにすることにより、利息の支払いも受取りもない状態にすることで、税金上、不利にならないようにするのも重要なポイントなのです。見落としがちなので、資産管理会社の設立を考えている方は、このポイントも検討されるとよいでしょう。

まとめ

今回のテーマである「新規上場会社オーナーの正しい資産運用実例【後半・覇道編】」をまとめました。ポイントは4つです。

ポイント1)覇道は自社株担保ローンで資金調達して資産運用

王道は、株を売却した代金で運用するので一番素直でわかりやすく、リスクが少ない方法でした。では、なぜこの自社株担保ローンが覇道かというと、結構リスクを取っているからです。

創業メンバーの方、役員や社長の方の場合、自社の株価に自信を持っている方が多いですが、株価は自社の業績がよくても市況環境が悪いと下がります。今がまさにそうです。また、世の中の金利が上がると新興市場の株価が下がりますし、不可抗力で下がることもあります。さらに業績が悪い場合は、簡単に半値になったり3分の1になったりすることもあり得るわけです。

ですから、皆さんが思っている以上に、自社の上場株式を担保にしたローンはリスクが高いと考えています。そのような意味で覇道の方法ではないかと思います。

ポイント2)借入の投資先は流動性と安全性が高い資産に限定

株が売れないので、自社株担保ローンで資金を調達して運用したい場合、借りたお金をどのように投資するのかが大事です。借入のお金は、基本的に流動性と安定性が高い資産に限定して投資するべきだと思います。

自社株の価値が下がり、担保割れになったときのための備えです。もちろん担保割れしなければよいですが、担保割れするときもあります。ですから、万が一担保割れしたときに慌てなくていいように、すぐに対処できるように、流動性が高い資産に投資しておいた方がよいと考えます。

自社株担保ローンで借りたお金で、流動性が低い不動産やアート作品のようなものなどにいろいろと投資している方がいらっしゃいます。流動性が低めの実物資産などに投資してしまうと、万が一担保割れになってお金を返さなくてはならないときや、追加担保を入れなくてはならないときに、すぐに売却できません。急いで売却してしまうと、買ったときの価格よりもディスカウントした値段で売らなければならないでしょう。そのような資産には投資しない方がよいということです。できるだけ流動性と安定性が高く、万が一担保割れになったとしても、買ったときとそれほど変わらない価値で売却できてすぐに現金化ができ、借入が返済できる資産に投資するべきかと思います。

ポイント3)借入金利と米ドル債券利回りの差を得るのが王道

イラストでもお伝えしたように、基本的には証券担保で借入している借入の金利と米ドル債券の利回り、この差を得るのが王道の収益構造になっています。今回の実例の場合、米ドル債券の利回りが5.2%、借入金利が1.2%でしたので、その差の4%が証券担保ローンを使った上場会社オーナーの資産運用の実質的な利益になります。この差を取りにいくことが基本的な戦略になっているのです。

ポイント4)資産管理会社は税務・相続の観点から必要性を検証

富裕層の方は、資産管理会社を作って運用されている方が多いです。全体の6割くらいの方は、個人ではなく資産管理会社で運用しています。しかし、この資産管理会社に関しては、やはり個人の税金との比較、どれだけ経費算入できるか、長期的な相続の観点などから、作った方がよいか必要性を検証するとよいでしょう。個人で運用した方がよい場合もあるので、あらゆる可能性を検証しながら、どのような運用をしたいか、どのような税務戦略にしていくのか決めるのがよいと思います。

本日は「新規上場会社オーナーの正しい資産運用実例【後半・覇道編】」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中