皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

今回のテーマは、「日米金利差が縮小しても米ドル高・円安は継続すると思う理由」です。

2022年以降、米国の利上げと日本の低金利が続いたことで日米の金利差が拡大し、結果としてドルが買われ円が売られる、いわゆるドル高・円安が進みました。ところが最近では、米金利が低下し、日本も利上げに踏み切ったことで金利差は縮小しています。

本来のロジックであれば、金利差の縮小はドル安・円高に転じる要因となりますが、実際には円安傾向が続いています。今回は、日米の金利差が縮小してもドル安・円高になっていない理由や、今後もドル高・円安が継続すると考える理由について詳しく解説します。

目次

日米長期金利差と米ドル円の推移

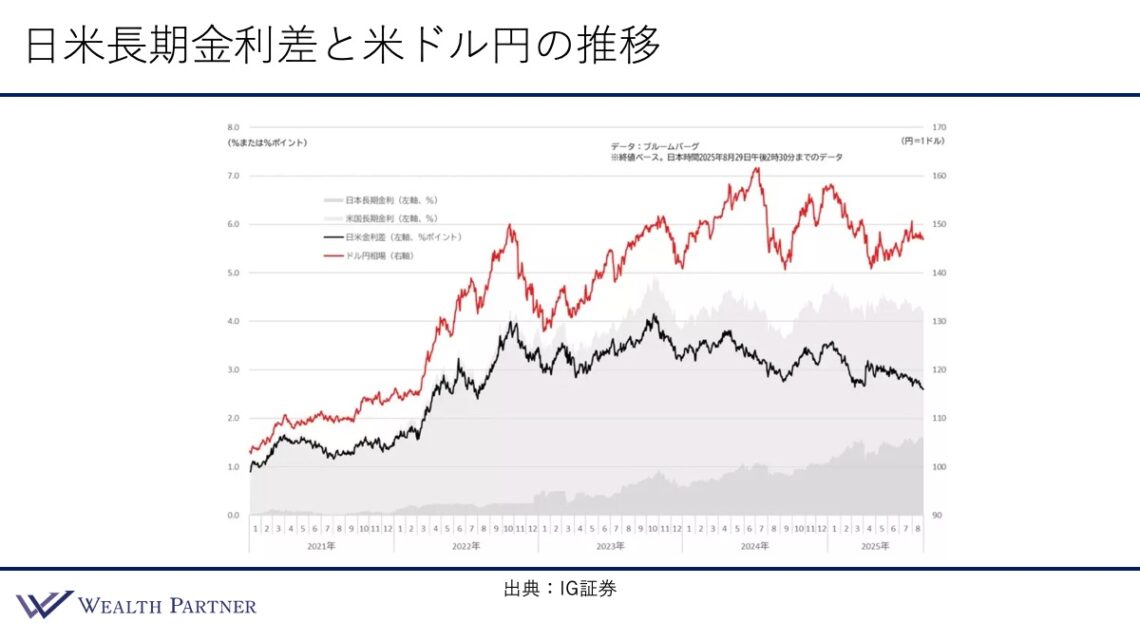

まずは状況を整理します。2021年から2025年8月までの日米長期金利差と米ドル円の推移を表した、こちらのチャートをご覧ください。

主に見ていただきたいのは、この2つのチャートです。黒が日米10年国債利回りの差、長期金利差となっており、左軸がその%です。赤が米ドル円の推移で、数字は右軸になっています。

2022年以降の動きを見ると、日米金利差はかなり拡大していました。日本の金利は低いまま、アメリカが積極的に金利を引き上げたため、金利差が広がり、円が売られドルが買われる展開になりました。その結果、為替はこの赤いチャートのようにドル高・円安へと進んでいったわけです。この流れはしばらく続き、2023年頃までは「金利差が拡大すればドル高・円安」になり、「金利差が縮小すればドル安・円高」になるという関係がほぼ連動していました。

ところが、2024年以降は少し違う動きになってきました。アメリカではインフレが落ち着いてきたことから、「今後は金利を下げていこう」という雰囲気になり、政策金利の引き下げが意識され始めました。

一方で、日本は逆に金利を上げる方向へと動き出しています。日銀が実際に利上げを行う局面も出てきました。そのため、2024年頃から日米金利差は徐々に縮小していることが黒いチャートからも分かります。

通常であれば、金利差が縮小すればドル安・円高に動くはずですが、実際の為替はそうなっていません。2024年以降、ドル円は上がったり下がったりしながらも、全体としてはドル高・円安の水準を保っています。つまり、金利差が縮小しているにもかかわらず、ドル円の水準はほとんど変わらず、米ドル高・円安の状態が続いているのです。

特に2025年4月頃からを見ると、その傾向がさらに強まっています。日銀が追加利上げを行い、今後も利上げを続けるだろうという見方が広がる一方、アメリカでは実際に政策金利を引き下げる動きが進みました。

その結果、日米金利差はさらに縮小しています。黒いチャートを見ると、右肩下がりになっているのが確認できます。にもかかわらず、為替(赤いチャート)はドル高・円安方向、つまり逆の動きを見せているのです。

さらに、こちらは2025年8月末までのデータですが、2025年10月現在ではこのドル円相場がさらに上昇し、152円前後まで進んでいます。一方で、日米金利差は約2.4%まで低下しています。つまり、黒いチャート(=金利差)はさらに下がっているのに、赤いチャート(=為替)は右上に進み、ドル高・円安が一段と進行している状況です。

以上が、この5年ほどの日米金利差とドル円相場の推移です。かつては「金利差が拡大するとドル高・円安」というロジックでしたが、現在は「金利差が縮小してもドル高・円安が続く」という新しい局面に入っていることを、チャートを比較してご理解いただけたかと思います。

日米金利差が縮小しても米ドル高・円安は継続すると思う4つの理由

今回のテーマである「日米金利差が縮小しても米ドル高・円安は継続すると思う理由」という本題に入ります。主な理由は4つです。

理由1)米国不安が和らぎ米ドルにマネー還流

2025年はトランプ新政権が発足したことにより、新しい関税政策や政治的な不安が広がり、「アメリカは本当に大丈夫なのか」という懸念が一時的に高まりました。その影響で、米ドルが売られ、相対的に円など他通貨が買われる動きが強まり、一時的にドル安・円高が進みました。

しかし時間の経過とともに、当初懸念されていたほどアメリカの政策が世界経済に悪影響を及ぼさないのではないかという見方が広がり、米国への不安は徐々に和らいでいます。結果として、外に流れていた資金が再び米ドルに戻り始めています。これが、ドル高・円安が復活している大きな要因の一つといえるでしょう。

理由2)日本の金利上昇は財政悪化に拍車をかける可能性

これが最も本質的な理由と考えられます。一般的に、日本の金利が上昇すれば日米金利差が縮小するため、ドルを売って円を買う動きが起こり、ドル安・円高に進むというのが基本的な考え方です。

しかし、日本の場合は国債残高が非常に大きく、金利が上昇すると政府が支払う利息負担が急増します。その結果、財政悪化への懸念が高まりやすいという構造的な問題を抱えています。極端な例を挙げれば、かつてのギリシャ危機のように「金利上昇=財政不安の拡大」というイメージが思い起こされるわけですが、もちろん現時点で日本がそのような状況に陥いるわけではありません。

「金利上昇によって、将来的にリスクが高まるのではないか」ということを考えると、金利差が縮小しても、市場が円を積極的に買う流れにはなりにくいのです。むしろ、日本の金利は、この先も0.5%からさらに1%~2%と上昇する可能性があります。この上昇が財政悪化の懸念を呼び、日本の金利が上がったとしても、ドル安・円高になりにくい要因の1つになっているのではないでしょうか。これは長期的な課題といえます。

理由3)高市新総理は財政拡張、金融緩和に前向きな姿勢

日本では新たに高市総理になることが決まりました。高市氏は安倍元総理の後継者といわれる存在で、経済政策も似ています。具体的には、積極的に国債を発行し財政拡張して景気をよくしていくことや、金融緩和を継続して市場に資金を流していく政策を取る可能性が高いと思われます。

こうした政策は、基本的に米ドル高・円安に向かう方向に働きやすいと考えられます。したがって、高市氏が総理大臣になることは、今後もドル高・円安が継続する大きな理由の1つといえるでしょう。

理由4)1米ドル150円が為替相場の中央値として定着

2022年から2023年頃までは、為替相場は1米ドル=110円前後が一般的な水準でした。そのため、当時は「150円まで円安が進んでも、いずれ110円近くまで戻るだろう」と考える方も少なくありませんでした。

しかし、1米ドル=150円という水準になってからすでに数年が経過し、この水準が市場に定着しつつあります。現在では、多くの投資家や富裕層にとって「150円=円安」ではなく、「為替の中央値」「基準ライン」として認識されるようになってきました。

つまり、現在の市場では150円をスタートラインとして、これより円安方向(たとえば155円など)に進めばドル高・円安、逆に円高方向(145円など)に進めばドル安・円高という見方が主流になっています。多くの方がこのような認識を持っているため、よほど大きな経済ショックや政策転換がない限り、円高になる可能性は低いと考えられます。この1米ドル=150円が定着したことが、ドル高・円安が続いている理由の一つといえるでしょう。

本日は「日米金利差が縮小しても米ドル高・円安は継続すると思う理由」という内容でお届けいたしました。

金利や為替の動きは、資産運用に大きく影響します。私たちウェルス・パートナーでは、富裕層の方々に向けて、為替リスクを踏まえた最適な資産設計や運用のご提案を行っております。ポートフォリオの見直しをご検討の方は、ぜひお気軽にご相談ください。

https://wealth-partner-re.com/meeting/