目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「アメリカの金利が下がるからって円高になるとは限らない理由」です。ここ数年、アメリカの金利が上がることに伴ってドル高円安が進んできました。今年の9月にアメリカの政策金利が下げられ、おそらくアメリカの金利は下がっていくという予想のもと、「アメリカの金利が下がるのであれば、絶対円高にいく」と確信を持っている方や、それに関するご相談をされる富裕層の方が、最近特に多いです。ただ、そうなるとは限らないというのが私の考えです。アメリカの金利が下がるからといって、円高になるとは限らない、その理由について今回はご説明させていただきます。

▼今回の内容はYouTubeでご覧いただけます

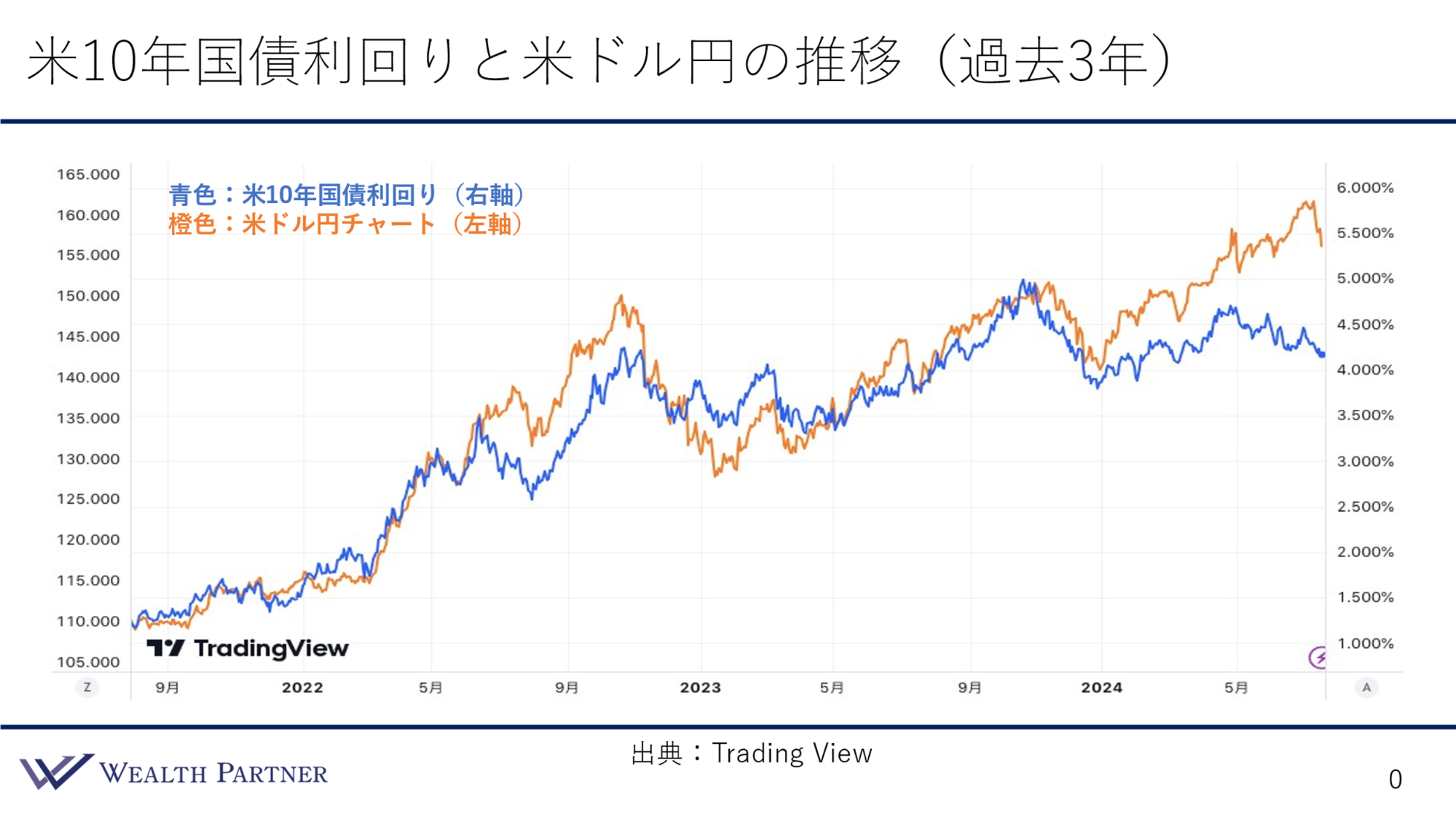

米10年国債利回りと米ドル円の推移(過去3年)

アメリカの金利低下に伴い円高になるとは限らない理由をお伝えする前に、まずは足元のアメリカの10年国債利回りとドル円の推移についておさらいしましょう。

その利下げに伴い、米10年国債利回りも下がり、ドル安円高にいくと確信されている方が非常に多いです。そのようにアメリカの金利が下がると、確かに円高の圧力にはなりますが、私は、必ずしも円高になるとは限らないと思っています。その理由についてここからご説明していきます。理由は主に3つです。

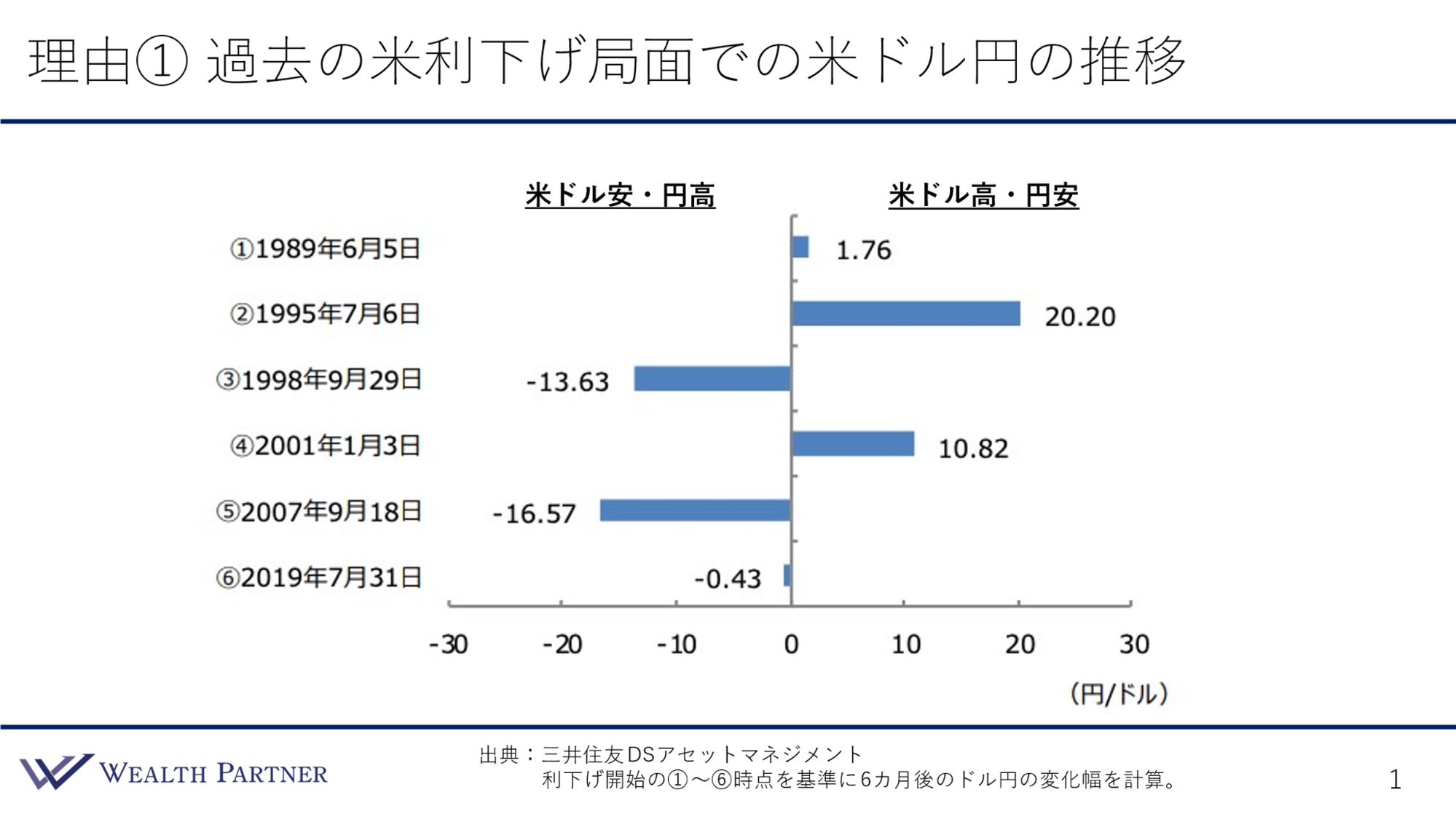

理由①過去の米利下げ局面での米ドル円の推移

理由の1つ目は、過去の経験則です。こちらのイラストは、過去のアメリカの利下げ局面での米ドル円の推移です。

左側にある①~⑥までの日付は、アメリカの利下げが行われたタイミングを表しています。つまり今であれば、2024年の9月に利下げが始められるとしたら、そのタイミングと考えてください。利下げが行われ始めたタイミングです。その利下げを行ったタイミングから半年後までの米ドル円の推移を表したのがこちらの棒グラフです。

アメリカが利下げを行うと、米ドル円の金利差が縮小し、ドル安円高にいくというのが多くの方の予想です。ただし、円高になったのは、アメリカ利下げの6回のタイミング中、③の1998年と⑤2007年の2回だけです。③は−13%、⑤は−16%円高にいっており、ドル安になっています。

「アメリカ金利を下げているのにドル高円安なんてならない」と思う方もいらっしゃるかもしれませんが、逆に、米ドル高円安になっているのは、意外と2回です。②の1995年は20%、2001年も10%円安になっています。ですから、アメリカの利下げが始まっても、ドル高円安になることもあるということです。

では①と⑥はどうでしょう。ほとんど変わらず、プラスマイナスゼロです。過去6回のアメリカ利下げ局面後の米ドル円の推移を見ていただくとわかるように、ドル安円高になるのが2回、ドル高円安になるのが2回、変わらないのが2回ということは、確率的にはイーブンということです。過去の経験則的には、アメリカの金利が下がったとしても、為替は、どう動いてもおかしくないイーブンということがいえるのです。これがアメリカの金利が下がったとしても円高になるとは限らない理由の1つ目、経験則です。

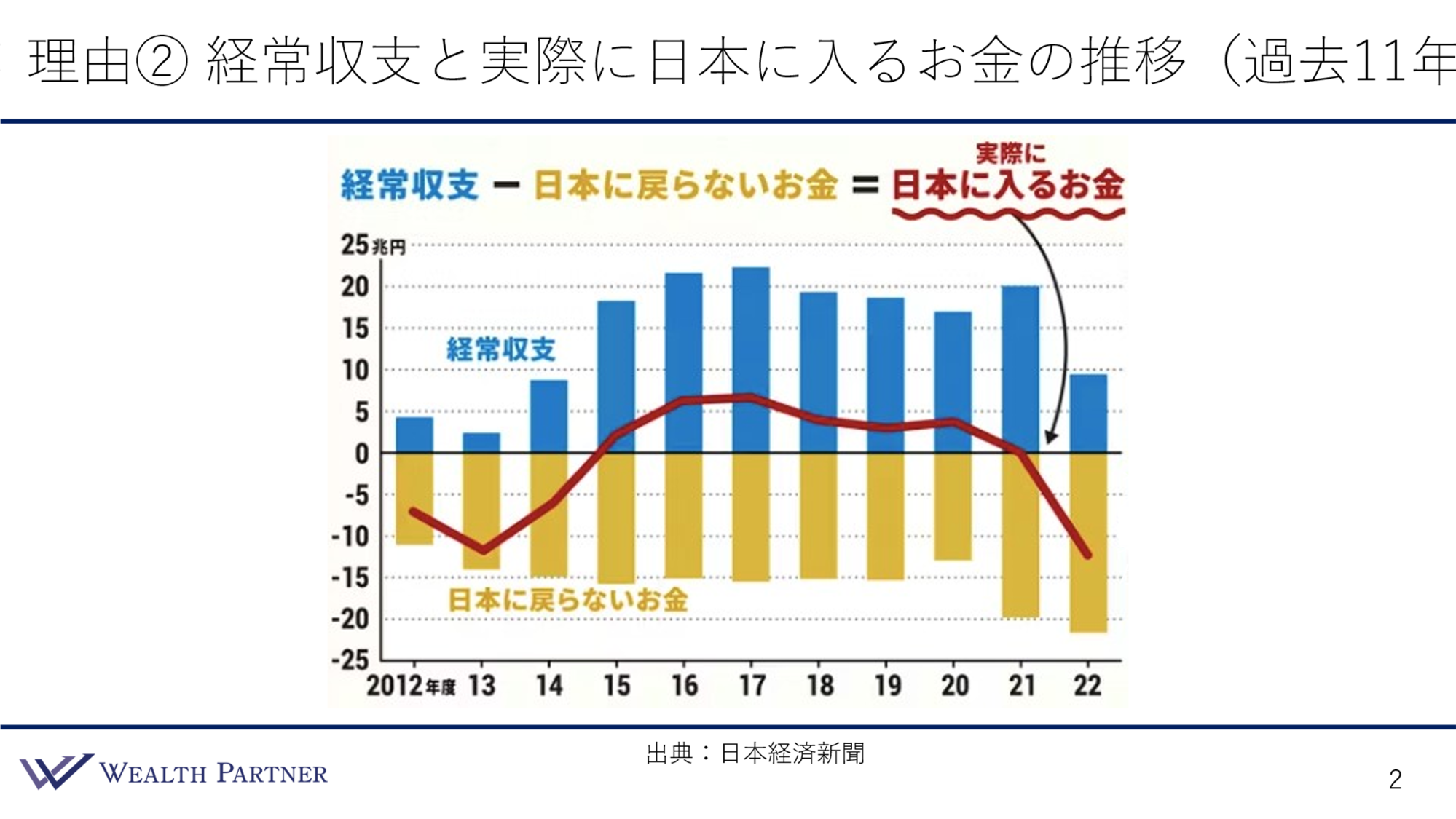

理由②経常収支と実際に日本に入るお金の推移(過去11年)

理由の2つ目は、経済の教科書などで見たことがあるかもしれませんが、経常収支です。日本が貿易や投資でどれぐらい稼いだかを表したものを経常収支といいます。貿易や投資でたくさん稼ぐと、一般的にはそれを日本国内に持ち帰る、外貨を売って円を買うことになるので、円を買い支える、つまり円高の要因になるのがこの経常収支です。経常収支が黒字であればあるほど、円を買い支えるようになり、円高の圧力が働くことになっています。では、こちらの棒グラフを見ていきましょう。

半分から上の経常収支の青い棒グラフを見てください。日本は基本的には経常収支は黒字です。よくニュースで貿易赤字といわれていますが、あくまで貿易赤字が何兆円あるかという話です。日本は、海外企業の投資や日本の個人投資家の投資などによってすごく儲けています。そのようなものによって生み出された利益、資本収支といわれるものがすごく大きな利益を上げているので、その貿易と投資を合わせた経常収支は、基本的にはかなり黒字をキープし続けています。

過去十数年を見ても、基本的に経常収支は黒字です。直近の2021年は20兆円の黒字でしたし、2022年は円安でしたが10兆円の黒字でした。このグラフにはありませんが、2023年も25兆円の黒字です。これが経常収支の黒字です。

この経常収支が黒字であればあるほど、円を買い戻す圧力になるので、経常黒字は円高の方向になる理由になります。ただし、状況が少し変わってきています。昔は経常黒字であったとすると、海外の企業はそれを日本に戻し日本国内で投資していました。つまり、外貨を円に戻すので、円買い圧力になり、円高の方向に円を買い支える要因になっていました。しかし、ここ最近は、海外で稼いだ外貨を円に戻さない、日本に戻らないお金が結構増えてきています。

上が経常収支、海外で稼いだお金が溜まった分、黒字です。しかし、その中から日本に戻らないお金が増えているというのを表したのが、この黄色い棒グラフです。見ていただくとわかるように相当の金額です。2013年~2019年は15兆円ほどあり、2021年は20兆円、2022年も20兆円、日本には戻っていません。

2021年は、経常収支で20兆円も海外で稼いで黒字でしたが、日本には戻していません。「経常収支−日本に戻らないお金」が実際に日本に戻ってくるお金なので、2021年はプラスマイナスゼロになります。つまりこの経常黒字は、円高に寄与してないということがわかるわけです。2022年はさらに、10兆円経常黒字ですが20兆円日本に戻ってきていません。つまり、差し引きで実際に日本に入るお金はマイナス10兆円なので、逆に円安圧力になっているわけです。円高には全く寄与しておらず、むしろ円安圧力になっているのがわかります。

このように、今までは経常黒字があったので、日本の円は買い支えられて円高の要因になっていましたが、この経常黒字が必ずしも円高には寄与しないということがわかってきました。仮に、アメリカ金利が下がり、為替がドル安円高に進む圧力がかかったとしても、経常収支の黒字は、円を買い支える要因にならないので、円高にドライブがかかりづらくなっているというのが、この経常収支と実際に日本に入ってくるお金の関係を見るとわかると思います。

つまり日本企業は、海外で稼いだお金を海外で投資した方が儲かると考えているのです。日本は、国としてそれほど成長しないので、日本に戻してもしょうがないと考え、戻さないのです。これは日本の人口減少や成長など構造的な問題であるため、簡単には変わらないでしょう。ですから、この傾向はおそらくしばらく続き、このような経常黒字が円高に寄与しないという状況は続く可能性が高く、アメリカの金利が下がり始めたとしても、この経常黒字が円高に寄与しない可能性の方が高いと考えているわけです。

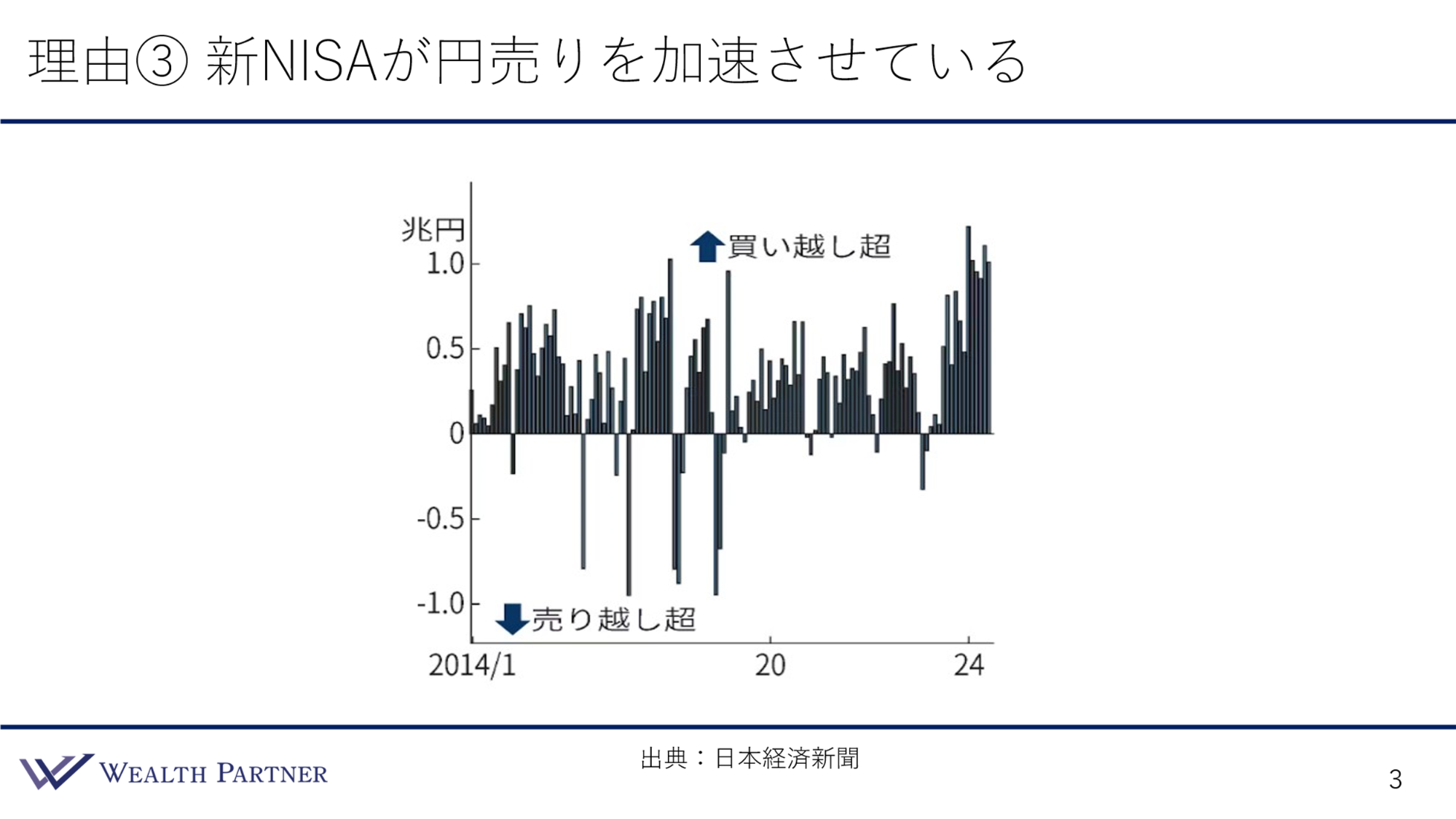

理由③新NISAが円売りを加速させている

先ほどの経常黒字が円高に寄与しないというのは、円高には寄与しないだけで、何も動かなければ円安圧力が働くものではありませんが、この理由③は直接円安圧力がかかることだと思います。新NISAです。

これは2024年からの新しい動きかと思います。2023年までのNISAの枠が3倍ほど拡大し新NISAが始まりました。これにより、日本の国民はより多くの金額を非課税で海外の株式などに投資できるようになりました。この投資がすごく増えており、円売りを加速させている、円安の要因になっているということが、新聞やニュースなどで報道されています。

具体的な数字をこの棒グラフで見ていきましょう。月次ベースの海外の投資信託の買い越し額を表している、2014年からの10年間の推移です。過去10年の中でも、基本的には買い越し額の方が多いですが、特に2024年に入り、新NISAが始まってからの買い越し額が非常に顕著で、金額が多いのがわかると思います。

実際に1月~6月までの毎月の買い越し額は、毎月+1兆円ペースで増えているといわれています。このペースが今年の12月まで続けば、年間で12兆円ですので、かなり膨大な円が売られて外貨を買い、円安の圧力になっているわけです。先ほどの2022年の経常黒字は10兆円とお伝えしたので、ある年の経常黒字の額を超えるほどの円売り圧力というのが、この新NISAや海外の投資信託の買い付けによって起こっています。

この新NISAは、基本的に積み立てで投資することが多いので、爆発的な円売りの圧力にはなりません。つまり、新NISAによって急に円安が加速することはないと思います。毎月の積み立てなので、毎年継続して増えることはあっても減ることはありません。ですから、ボディーブローのようにじわじわとドル高円安の圧力を生んでいく、そういうタイプの投資ではないかと思います。

このようなものがあるとアメリカの金利が下がり、ドル安円高の圧力が働いたとしても、円を売って外貨を買い支える要因にはなっているので、そのようなものが円高にいかせない圧力になる可能性は十分にあると考えています。

まとめ

今回のテーマである「アメリカの金利が下がるからって円高になるとは限らない理由」をまとめました。ポイントは4つです。

ポイント1)経験則では円高・円安・中立の可能性がイーブン

円高・円安・中立の確率がそれぞれイーブン、つまり、アメリカの金利が下がったからといって為替がどうなるかは予測不可能であるというのが、過去の経験側が教えてくれていることではないかと思います。

ポイント2)経常黒字でも日本に戻らない資金が増えている

経常黒字で、海外で稼いだ外貨を日本や日本の企業はたくさん持っていますが、その資金を日本に戻さない、円に戻さない動きが増えてきています。日本が成長していないので、日本に戻してもしょうがないという構造的な問題は、円高になりづらい要因なのかと思います。

ポイント3)新NISA効果が加わった円売圧力は毎月1兆円ペース

2024年から新たな効果になる新NISAですが、この円売りの圧力はかなり大きいです。毎月1兆円ペースで増えているので、ある年の経常黒字に匹敵するほどの円売り圧力になっています。円安に動く圧力が非常にかかっていると思います。ですから、このようなものがあると、アメリカ金利が下がりドル安円高圧力がかかるということに対抗して、円を売る動きになっています。このようなものが、円高になかなかいかせない要因になる可能性は十分にあると思います。

ポイント4)米金利低下と米ドル高円安の同時進行はあり得る

ここは総括です。アメリカの金利低下と米ドル高円安の同時進行は十分あり得ると思います。もちろん金利低下に伴ってドル安円高に進む可能性もありますが、そうではなく同時進行する可能性も十分あるということです。金利が下がるからといって円高にいくと確信するのは間違っていると考えます。

本日は「アメリカの金利が下がるからって円高になるとは限らない理由」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中