目次

はじめに

皆さん、こんにちは。株式会社ウェルスパートナー代表の世古口です。

本日のテーマは、「富裕層の有価証券担保ローン完全攻略#4【実践】」です。全4回の有価証券担保ローンの完全攻略も、いよいよ最後の実践編になりました。今回も是非とも参考にしていただければと思います。

アジェンダ

こちらは全4回のアジェンダです。

基本編、使い道編、リスク管理編があり、今回は実践編になります。富裕層の方が実際にどのように実践的にこの有価証券担保ローンを使っているのか、また、多くの富裕層の方が使っている有価証券担保ローンの特徴や種類、実際に有価証券担保ローンを使ったことによる資産配分の変化や投資効果や注意点についてお話しします。

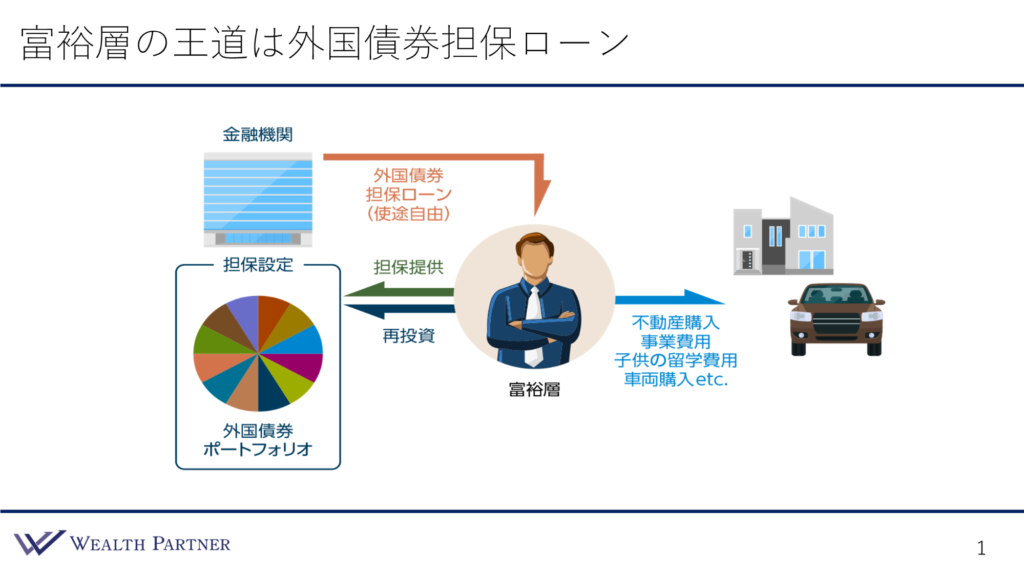

富裕層の王道は外国債券担保ローン

最初の基本編で、有価証券担保ローンにもいろいろな種類があるとお伝えしました。富裕層の方が有価証券担保ローンを使う時に特に使われる種類は、外国債券担保ローンです。

富裕層の方は、外国債券、特に米ドル建ての債券など個別の債券をたくさん持っていると思いますが、それらを担保に入れて金融機関からお金を借ります。富裕層の方が有価証券担保ローンの中でも、株などではなく、なぜ外国債券担保ローンを使うのかというと、やはり理由があるからです。

富裕層の方は、そもそも保有している金融資産の中核が外国債券であることが多いです。株式をお持ちの方もいますが、株よりも資産価値が安定していますし、株より債券の割合の方が多い中で、円建ての債券を持っていても金利が全く発生しないので、外貨建て、ドル建ての債券が中心になるのです。元々富裕層の方が持っている金融資産の大半が外国債券なので、それを担保にしてお金を借りるという発想になるのが自然なわけです。ですから、外国債券担保ローンの需要が富裕層の方の場合、高いわけです。

それ以外にも、リスク管理編でお伝えしたように、担保の価値が下がり担保割れになってしまうのが一番のリスクなわけですから、株のように値動きが激しい資産は、担保にはあまり向いていない資産といえます。一方で債券は、株と比較すると価格は安定しているので、担保に向いていて担保割れしづらいです。ですから、富裕層の方の場合、有価証券担保ローンを使う時は、基本的に外国債券を担保にした外国債券担保ローンを使うことが多いのです。

外国債券担保ローンも、他の有価証券担保ローンと同じように、特徴としては資金使途が自由です。不動産購入や事業費用、車両購入など、いろいろな使い道があるので自由ですが、多くの富裕層の方が、外国債券担保ローンで調達した資金を旅行や支払いに使うというより、担保にしている資産と同じような外国債券に再投資します。購入した債券も金融機関の担保に入れ、その担保の総額を増やし、担保時価を上げることによって担保割れをしづらくしている方が多いわけです。

有価証券担保ローンの中でも外国債券ローンが多く、外国債券担保ローンの借りたお金の使い道としては、外国債券をさらに購入して、それを担保に入れるということが、方法として行う確率が高いと思いましたので、今回はそれを前提にした資産配分の変化や、そのような投資をした時の収益性や、注意事項、リスク管理の面などをお話ししていくという流れでお伝えしましょう。

外国債券担保ローンを利用した際の資産配分

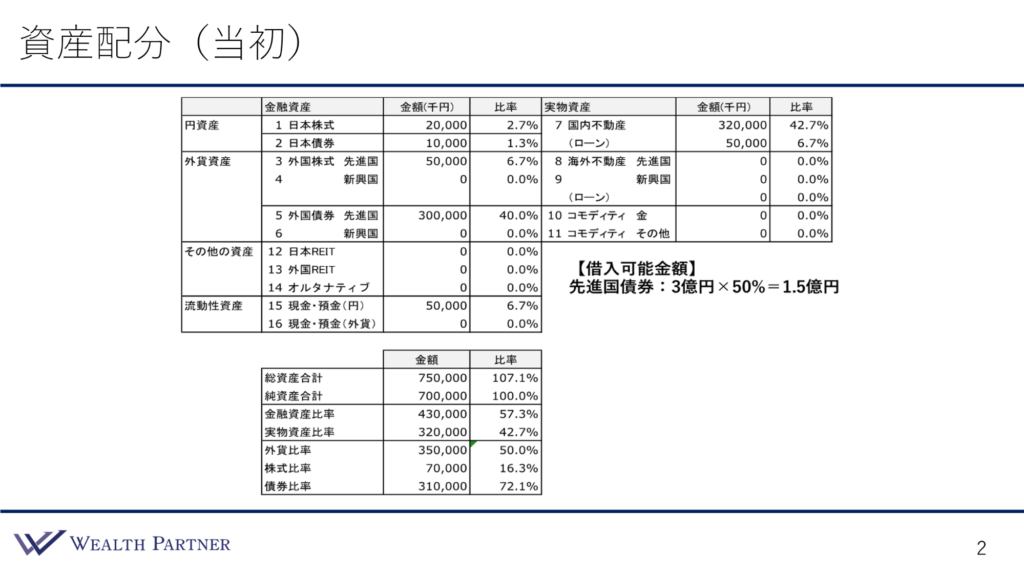

資産配分(当初)

こちらが、外国債券担保ローンを前提とした、最初の資産配分です。

資産配分シートの金融資産が左側で、実物資産が右側です。既に外国債券を3億円持っており、実物資産は3億2,000万円あります。そのほか、株式や現預金もあって、合計の純資産は7億円です。総資産合計は107%のレバレッジ比率(借入比率)で、外貨比率は50%です。保守的に運用されていて、外貨も資産の半分程度になっており、バランスが悪くない、富裕層の方の通常の資産配分になっていると思います。

この資産配分の中の外国債券なので、先進国債券3億円を担保にして、外国債券担保ローンで資金調達するというようなイメージです。借入可能額は、米ドル社債のイメージは50%なので、先進国債券3億円×50%=1.5億円になります。

この1.5億円を丸々借りたという前提で、そのまま外国債券に同じような先進国債券を購入したとすると、資産配分がどのように変化するか、次にご説明しましょう。

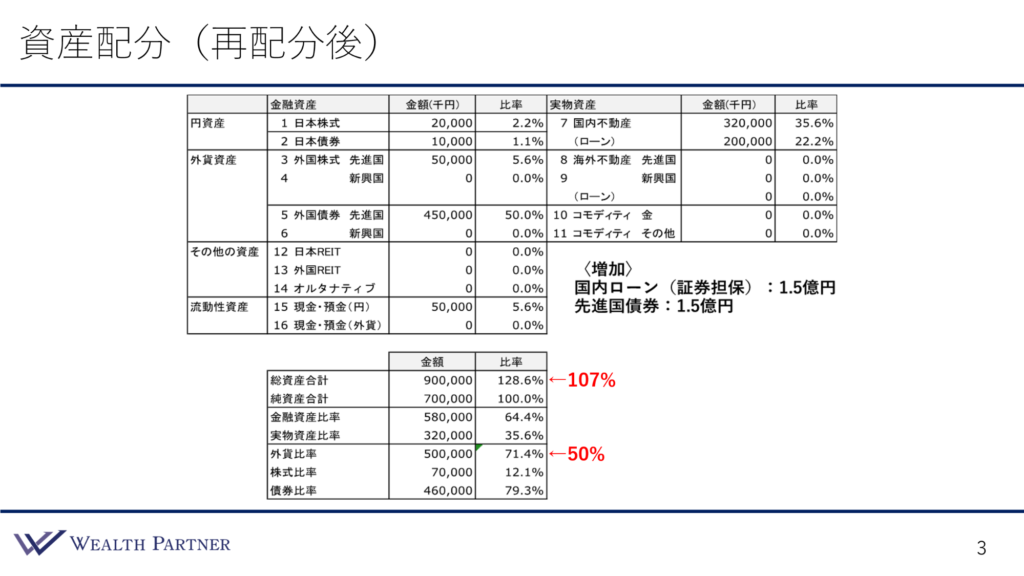

資産配分(再配分後)

こちらが、再配分後の資産配分です。

増加資産は、国内証券担保ローンが1.5億円です。資産配分シート上は、右上の国内不動産の下に入れていますが、1.5億円増えて2億円に、その増えた資金がそのまま先進国債券になっており、3億円だった外国債券が4.5億円になっています。

このように証券担保ローンを通して債券をさらに購入することによる資産配分上の変化が、一番下のバランスに%で表れています。元々107%だったレバレッジ比率、純資産に対して総資産がどれぐらいになっているかというと、かなり上昇しています。1.5億円借入が増えているので、128%に高まっています。

その下の外貨比率もかなり変化しており、元々50%でしたが、71%に上昇しています。債券比率は元々72%でしたが、79%に上昇しています。このような比率の変動がありました。

レバレッジ比率や外貨比率が上がったことによって、良い面もあって悪い面もあります。この方の場合、レバレッジ比率が元々高くないので、128%に高まっても問題はありません。しかし、元々高い方の場合、証券担保ローンを組むことによりリスクが過度に高くなってしまうという負の面もあります。

外貨比率は50%程度で丁度いいイメージでしたが、証券担保ローンを組むことによってやや高い71%になっています。証券担保ローンを組んで債券に再投資することで、このような資産配分上の変化が起こるわけです。

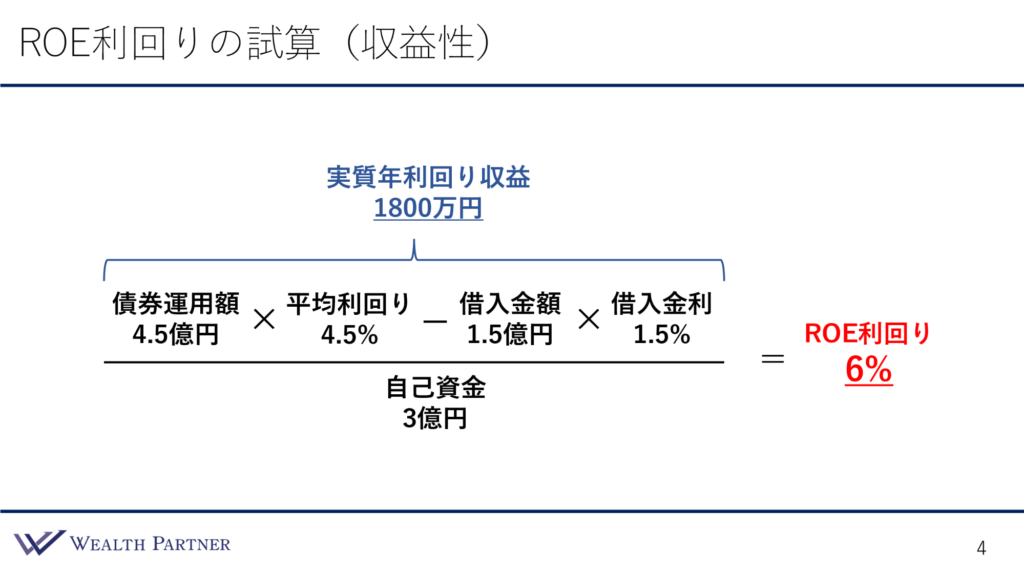

ROE利回りの試算(収益性)

外国債券担保ローンを使って資金調達し、さらに債券を増やすことによる利益がどのようなイメージになるのか見ていきましょう。計算の仕方が少し特徴的なので、ご説明します。

借入を使って債券の運用額を増やした場合、どのように利益のイメージを計算するかというと、こちらのROE利回りの試算(収益性)になります。ROEとは、元々あった資金(自己資本)に対してどれぐらい年間の利益が生まれるかを割った数字、分母に自己資金を入れ、分子に実際に得た利益を入れます。そうすると、年間でどれぐらいうまく自己資金を回して利益が発生するのかが試算されます。

会社の業績や財務内容を分析する上で使用されるのがこのROEです。債券の運用でも借入を使っている場合は、計算に使うので見ていきましょう。

債券の運用額が借入を含めて4.5億円です。それに平均利回り4.5%を掛け合わせます。そこから借入コストを引きます。借入金額は1.5億円×借入金利1.5%です。この場合、実質年利回り収益は1,800万円になるのですが、これがローンコストを引いた後の、債券運用により残る利回りベースの実質的な収益になります。この1,800万円が、利回りベースで毎年利益として生まれてくることになるのです。今は4.5億円で運用していますが、1.5億円借入が含まれているので、元々債券の運用に使ったのは3億円です。ですから、1,800万円÷自己資金3億円=ROE利回り6%になります。自己資金の3億円に対しては6%の利回りになっているイメージです。

債券の運用平均利回りは4.5%とお伝えしているので、普通に運用すると4.5%ですが、6%に上がっているので、1.3倍ほど利回りが上がっていると考えられます。1.3倍、この債券運用の収益性が30%上がっているので、これが、証券担保ローンで借入して運用額を増やしたことによるメリットといえます。

金額ベースの実質年利回り収益は1,800万円ですが、自己資金3億円だけだったとすると、単純に3億円×4.5%になるので、1,350万円になります。それが1,800万円になっているので、450万円、1.3倍に増えていることになります。

ですから、この外国債券担保ローンで借入し、運用総額を増やして運用することによって、ROE利回りも実質的な年間の収益も1.3倍に増やすことができているのです。以上が証券担保ローンを使ったことによる収益面での貢献、投資の効果ということがいえます。資産配分の中でも、債券の部分だけを切り取ってお伝えしていますので、ご留意ください。

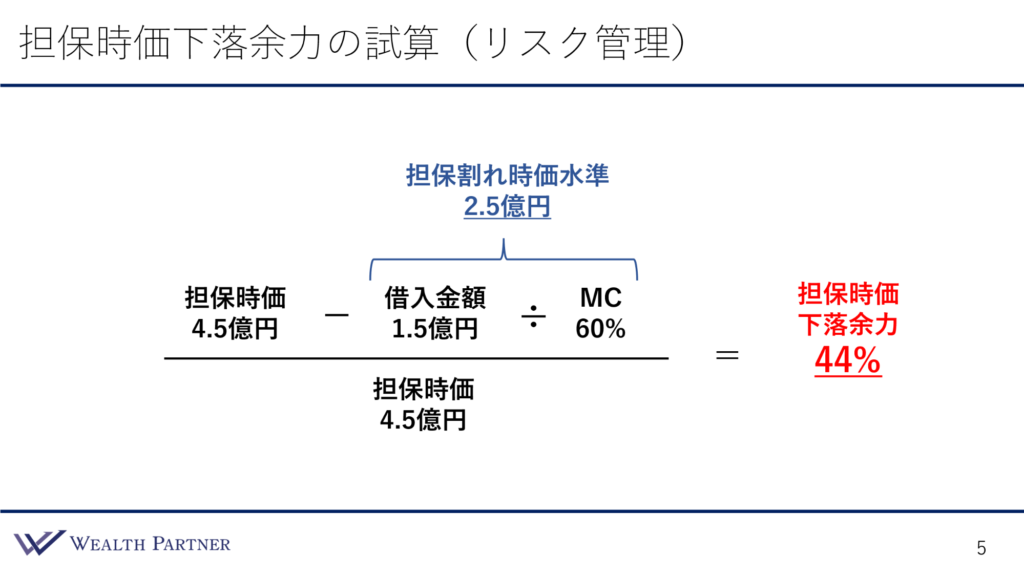

担保時価下落余力の試算(リスク管理)

こちらは、#3のリスク管理編で詳しくご説明していますが、これも大事です。証券担保ローンにおいて、担保割れが一番のリスクとお伝えしているので、担保割れまでの余力がどれぐらいあるかがかなり重要になります。先ほどお伝えしたような外国債券担保ローンの借入金額でそのような建付けにした場合、どのような担保余力になるのかシミュレーションしてみましょう。

こちらがその担保時価下落余力の試算をする計算式です。分子に担保時価4.5億円があり、右に借入金額があり、それを割るのがマージンコール(MC)60%です。担保割れ時価水準が2.5億円下がったとすると、担保割れになるということを表しています。今の担保時価は4.5億円ですが、担保資産が下落することで2.5億円を割ってしまうと、その外国債券担保ローンは担保割れになってしまうので、追証や返済が必要になってくるわけです。

4.5億円のものが2.5億円になるので、差額は2億円になります。ですから、2億円下がったら担保割れになってしまいます。2億円÷担保時価4.5億円=担保時価下落余力44%と出ます。つまり、担保にしている資産の価値が44%下落しなければ、担保割れにはならないので、これが余力といえるわけです。44%の担保余力は、担保資産が米ドル建ての高格付けの社債ということを想定すると、かなり余裕がある水準といえます。ですから、担保割れの心配はそれほどないと考えてよい水準ではないかと思います。

まとめ

今回の「富裕層の有価証券担保ローン完全攻略#4【実践】」をまとめます。ポイントは4つです。

ポイント1)富裕層の王道は安全性高い外国債券担保ローン

富裕層の方の王道の有価証券担保ローンは、やはり担保としての安全性が高く、担保割れになりにくい、外国債券担保ローンではないかと思います。最も実践的で利用する価値が高い証券担保ローンといえます。

ポイント2)レバレッジで債券投資のROE利回りを高める効果

証券担保ローンで借入して、レバレッジを掛けて債券投資を行う本質は、ROEの利回りを高めることにあります。ROEとは、自己資本に対してどれぐらい利益を生み出すことができるか、債券の場合は利回りを生み出すことができるのか、という発想です。

普通に手元にある資金だけで債券を運用すると、年間の平均利回りは大体4~5%程度が多いと思いますが、証券担保ローンで借入してレバレッジを掛けることによって、自己資本に対する利回りを6~7%に向上させるイメージになります。それが、証券担保ローンを使った債券投資の効果です。

ポイント3)担保価値下落余力は40%以上なら安心感高い

リスク管理面です。外国債券担保が前提の場合、担保価値の下落余力が40%以上あれば、かなり安心感が高いといえると思います。担保にする債券が米国債などのかなり堅い債券であったとしても、やはり最低でも40%は下落余力が欲しいところではないかと思います。

ポイント4)レバレッジ比率と外貨比率が過度に上昇するリスク

有価証券担保ローンや外国債券担保ローンを使って、同じように金融資産に再投資すると、特に上がる資産配分上の比率があります。それがレバレッジ比率と外貨比率です。これが過度に上昇してしまうのが配分上のリスクになります。

先ほどの資産配分の例でいうと、レバレッジ比率が107%から128%になっていて、外貨比率は50%から71%になっています。レバレッジ比率は元々低いので問題ありませんが、元々が高ければ高くなり過ぎます。また、外貨比率も50%が丁度いいのですが、70%になっているので、外貨比率がやや高いといえる配分になっています。

担保ローンでさらに借入して外貨に投資すると、外貨比率が100%を超えることもあり得ます。比率としては過度に上昇してしまうので、そのようなことがないように、比率が上昇し過ぎていないかを、資産配分シートで管理する必要があると思います。

本日は「富裕層の有価証券担保ローン完全攻略#4【実践】」という内容でお届けさせて頂きました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中