目次

はじめに

皆さん、こんにちは。株式会社ウェルス・パートナー代表の世古口です。

本日のテーマは、「上場オーナー経営者が自社株担保ローンの担保割れに備える方法」です。上場会社オーナーの方は上場した会社の株がたくさんありますので、それを担保にした証券担保ローン(=自社株担保ローン)を使って資金を調達し、何かに使うというようなお金の借り方(資金調達)をされている方がいらっしゃると思います。

自社株担保ローンというのは、株式で、しかも1社だけのリスクを取った担保ローンです。株や債券などを混ぜ合わせた、❝リスク分散されたポートフォリオ❞を担保にしてお金を借りているわけではないので、とりわけ、当該会社に何かあったときに❝担保割れ❞になってしまうリスクが結構高いです。

実際に、❝担保割れ❞になってしまい、担保が追加で入れられなかったり、借入が返済できなかったりすることによって、自社株を❝強制売却❞されてしまったという事例もあります。

そうならないために、今回は、担保割れになったときにどのように対処するかということに備える方法をお伝えできればと思います。

▼今回の内容はYouTubeでもご覧いただけます

自社株担保ローンの仕組み

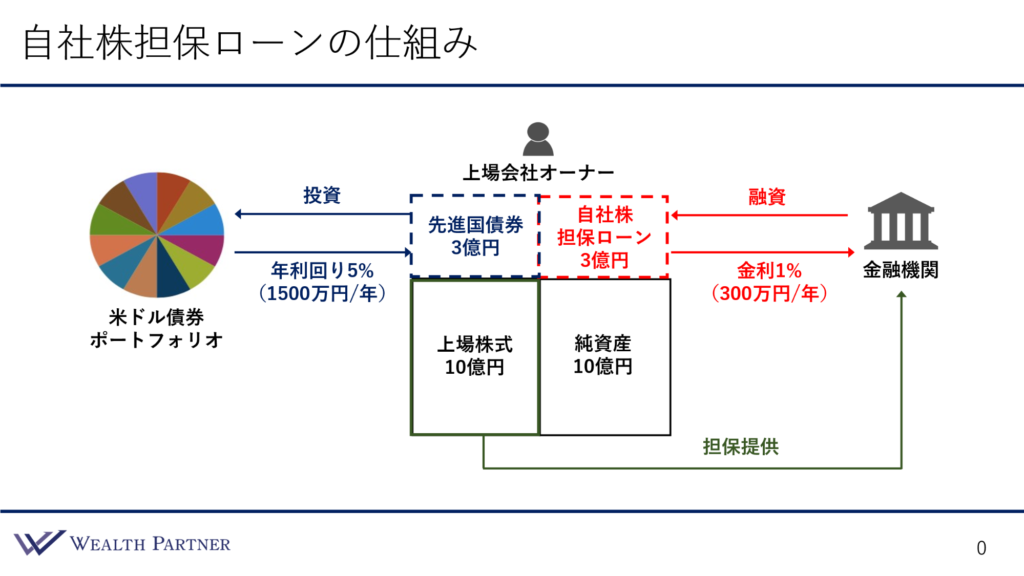

自社株担保ローンの仕組みを簡単にご説明します。

真ん中に上場オーナーのバランスシートがあります。創業オーナーの方が、上場株を10億円持っていたとします。このような資産状況の方が実際に多くいらっしゃいます。

金融機関(証券会社など)に上場株式を担保提供します。それによって、融資でお金を借り、上場会社オーナーの右上の負債に入ります。自社株担保ローンで3億円調達しました。この3億円を、ご自宅購入や不動産投資に使われる方や、こちらのイラストのように、先進国債券などに投資される方もいらっしゃいます。

例えば、こちらのように債券に投資する場合、年間5%の利回りが得られるとすると、借入金が1%で、その差の4%が毎年利益として上場会社オーナーに残ります。

この自社株式は、売却せずに持っているだけでは何もならないことが多いので、有効活用するという意味で、自社株式を担保にしてお金を借りて投資する自社株担保ローンを使っている上場会社オーナーが非常に多いわけです。

担保割れのリスク

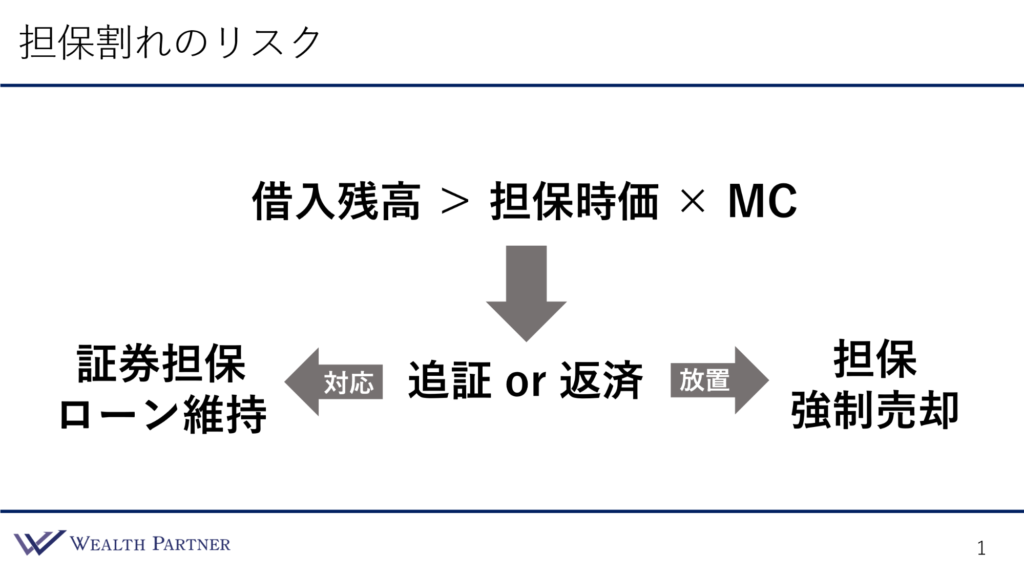

今回のテーマである担保割れのリスクを詳しくご説明します。お金を借りるときの最初の状態は、当然、担保割れにはなっていません。お金を借りた状態から、担保にしている資産の価値が下落することによって担保割れが起こってしまうのですが、では、どのようなときに担保割れの状態になるのでしょうか。

こちらのフローチャートの上の計算式をご覧ください。担保時価×MC(マージンコール)よりも借入残高の方が大きくなったときに、❝担保割れ❞になるという数式です。

具体的にご説明しましょう。担保時価(担保にしている資産の合計の時価)と、MC(担保資産によって50%、60%など決められている)を掛け合わせたものより、借入残高の方が大きくなると、担保割れになります。

わかりやすく、数字を当てはめてお伝えします。例えば、借入残高が3億円、MCが60%の場合、借入残高÷MC60%(0.6)は担保時価が出て、5億円になります。ですから、借入残高3億円に対して担保時価が5億円を下回ったときに担保割れの状態になります。

では、借入残高が10億円の場合はどうなるのでしょうか。MCが70%だとすると、担保時価は14.2億円になります。借入残高10億円を維持するためには、担保時価が14.2億円よりも低くなってしまうと担保割れの状態になるのです。

最初の状態で担保時価が20億円だった場合、3割下がると14億円になってしまい、株価が下がり、担保割れの状態になります。

次に、フローチャートの下をご覧ください。担保割れの状態になると、選択肢は2つあります。追証(追加の担保)を入れる、もしくは返済のどちらかになります。このように、他の証券会社へ移管して追加で担保を入れたり、同じ証券会社に持っている資産を担保にしたり、借りているお金3億円のうち1億円を返済したりなどの対応をすると、この証券担保ローンは維持されます。

では、この担保割れの状態を放置した場合、どうなるのでしょうか。フローチャートの矢印の右側、担保強制売却になってしまいます。担保にしている資産3億円の自社株式がある場合、担保割れの状態で追証や返済の対応をしないと、証券会社は、担保にしている資産を売却する権利があるので、実際に売却されてしまうことになります。これが担保強制売却です。

仮に担保割れの状態になった場合でも、追証もしくは返済という手段を取り、しっかり対応すると、証券担保ローンが維持されるので、この状態にしなければならないわけです。

放置して担保強制売却になると、その株の売却により株価が下がることで、上場会社オーナーの方は、他の株主から叩かれたり批判されたりします。実際に、その売却の株数により株価を下げてしまう可能性が高いので、担保強制売却はさせないよう、しっかり対応する必要があるのです。

以上が、担保割れと担保割れ以後の対応の違いによるフローチャートのご説明でした。

まとめ

今回の「上場オーナーが自社株担保ローンの担保割れに備える方法」をまとめます。

ポイントは4つです。

ポイント1)株価が数分の1になることも想定して借入金設定

株価というのは、数分の1になることもあると考えた方がよいと思います。やはり株価は、自社の業績だけではなく、ロシアのウクライナ侵攻やアメリカの金利上昇など、さまざまな世界情勢にかなり大きく影響されます。そのような想定しきれないこともあるので、「株価は下落するもの」と概ね想定して、借入する金額を設定することが非常に大事です。

ご自身が経営されている会社のことなので、上場会社オーナーの方は結構強気の方が多い印象があります。強気なのはよい場合もありますが、借り過ぎは厳禁であるということです。

ポイント2)借入金は「流動性が高い」資産で運用

借りたお金は「流動性が高い」資産で運用することが大事です。例えば、借りたお金で不動産投資をしたり、ご自宅を購入したりする方が結構いらっしゃいます。流動性が低い不動産に投資すると、先ほどのように担保割れの状態になった場合、資産を売却することができません。

不動産の場合、売却してからお金が入るまでに、少なくとも数ヶ月ほど時間を要するので、売却してローン返済する時間がありません。すぐに売却して返済できたり、担保に入れられたりするような金融資産でなければいけないわけです。ですから、借入金は、「流動性が高い」資産で運用するべきかと思います。

ただし、金融資産でも全てが「流動性が高い」わけではありません。例えば、プライベートエクイティのような特殊な投資信託やヘッジファンドなどの金融資産は、基本的に流動性がなく、換金されるまで数ヶ月かかるファンドもあるので、注意が必要です。基本的には、売却した場合、1週間以内にキャッシュにできて、担保割れの際の借入の返済に充てられるような「流動性が高い」資産で借入金は運用するべきです。

ポイント3)借入金は「値動きが安定」している資産で運用

「値動きが安定」していることは大事です。担保割れになった場合、追証や返済をするときに、借りたお金を株などで投資していると、値下がっているときは売却したくなくなってしまいます。売却はできますが、それしかないということが最悪の選択になってしまいます。ましてや、自社株担保ローンなので、自社株式は株なわけです。さらに株を持っていた場合、どちらも値下がっていることもあるので、担保割れして、さらに資産を売却しなくてはいけなくなり、その借入で投資した株価も下がっている、ということがよくあります。

ですから、基本的に借りたお金を投資する場合は、少なくとも、自社株式と相関性が低い資産で、「流動性が高く」「値動きが安定」しているような債券などに投資することがよいと思います。

ポイント4)自社株売却などで流動資産をある程度確保しておく

これは別の方法といえますが、純資産もないといけません。純資産がある程度あることで、担保割れになった場合もお金を返済することができます。ですから、自社株式などを一部売却して純資産を厚くしておく、ある程度流動性を確保しておくことが、担保割れになったときの対処を考えると、必要なことであると思います。

自社株式を売却することで手元に数億円置いておくことや、そちらを金融資産・流動資産として持っておけば、万が一、自社株担保ローンが担保割れになったとしても、返済などの対応ができると思います。自社株担保ローンを検討するのであれば、担保割れに備える方法として、自社株式の一部売却もセットにして流動性を厚くしておくとよいのではないでしょうか。

本日は「上場オーナーが自社株担保ローンの担保割れに備える方法」という内容でお届けさせていただきました。

株式会社ウェルス・パートナー

代表取締役 世古口 俊介

2005年4月に日興コーディアル証券(現・SMBC日興証券)に新卒で入社し、プライベート・バンキング本部にて富裕層向けの証券営業に従事。その後、三菱UFJメリルリンチPB証券(現・三菱UFJモルガンスタンレーPB証券)を経て2009年8月、クレディ・スイスのプライベートバンキング本部の立ち上げに参画し、同社の成長に貢献。同社同部門のプライベートバンカーとして、最年少でヴァイス・プレジデントに昇格、2016年5月に退職。

2016年10月に株式会社ウェルス・パートナーを設立し、代表に就任。超富裕層のコンサルティングを行い1人での最高預かり残高は400億円。書籍出版や各種メディアへの寄稿、登録者1万人超のYouTubeチャンネル「世古口俊介の資産運用アカデミー」での情報発信を通じて日本人の資産形成に貢献。医師向けサイトm3.comのDoctors LIFESTYLEマネー部門の連載ランキング人気1位。

メディア掲載情報:「m3.com」「ZUU online」「MONEY zine」「マネー現代」でコラムを連載中