はじめに

富裕層が資産を効果的に運用するためには、信頼できるアドバイザーの存在が欠かせません。そこで注目されているのが、IFA(独立系ファイナンシャル・アドバイザー)です。IFAは特定の金融商品や金融機関に偏らず、富裕層の個別の資産状況や目標に合わせた客観的なアドバイスを提供できます。

ただ、富裕層の相談先の選択肢としては、他にプライベートバンクというものもあります。プライベートバンクとはスイス発祥の富裕層向けの金融機関で、欧米では広く知られている富裕層向けの資産運用の相談先です。

本記事では、それぞれの特徴や違いについて解説していきます。ぜひ相談先選びの参考にしてください。

IFA(独立系ファイナンシャル・アドバイザー)とは?

IFAは、内閣総理大臣によって金融商品仲介業者として登録された資産運用の専門家です。特定の金融機関に所属せず独立して活動しているため、提携する金融機関の幅広い金融商品やサービスを提供できます。また、会社の方針や販売ノルマに縛られることもないため、中立的な提案ができるのも魅力です。

じっくりと面談を行うなかで個別のニーズや目標に合わせた資産運用のアドバイスを提供するため、従来の金融機関では受けられない、よりパーソナライズされたサービスを受けることができます。

プライベートバンクとは?

前述の通りスイス発祥の金融機関であるプライベートバンクは、富裕層をメインターゲットに据えた銀行形態の組織です。運用で資産の増大を狙うだけでなく、事業承継や税務面でのサポートも行います。

また、教育やエンターテイメントに関する提案もするなど、金融機関の枠には止まらないサービスを展開しています。まさに富裕層だけが利用できる、特別なサービスを提供できる相談先です。

IFAとプライベートバンクの違い

両者はともに資産運用の相談先ですが、使用する際にはその違いを理解しておくことが大切です。ここでは、IFAとプライベートバンクの違いを以下の3点から比較してみましょう。

・独立性と中立性

・顧客へのアプローチ

・料金体系

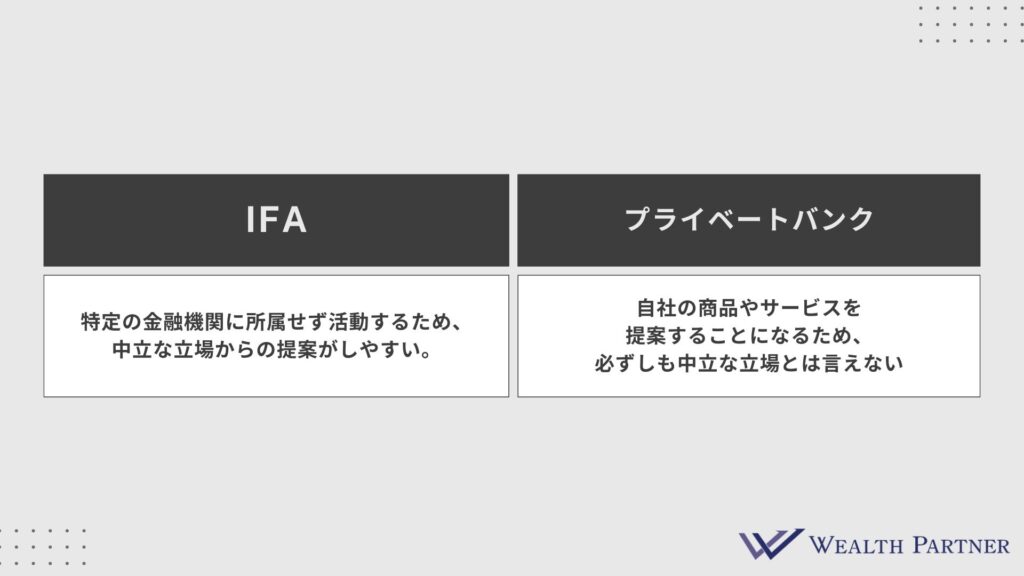

・独立性と中立性

特定の金融機関や商品に縛られないIFAは、幅広い商品ラインナップから、顧客の属性や投資目的に合った商品を提案できます。会社の方針に従ったり推奨される商品を販売する必要もないため、顧客に合った選択肢を探し、最適な資産運用戦略を立てられます。

一方、企業の形態を取るプライベートバンクは、自社の金融商品やサービスを推進することが一般的です。どれ程良い商品でも他社のものを提案するわけにはいかないため、、中立性が制約される場合があります。そのため、アドバイザーの提案が必ずしも顧客にとって最適なものでない場合もあるかもしれません。

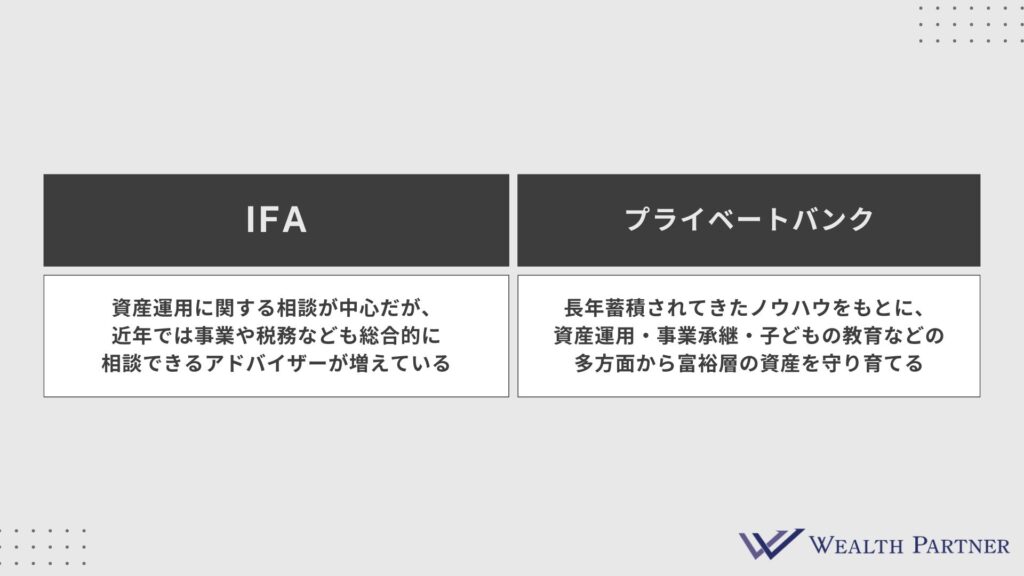

顧客へのアプローチ

IFAもプライベートバンクも、顧客それぞれにカスタマイズされたアプローチを提供します。個別の経済状況、資産運用の目標や目的、リスク許容度に基づいて金融プランを作成してくれるはずです。

特に欧州のプライベートバンクでは蓄積されたノウハウをもとに、事業承継や子ども世代の教育など、より長期的な視点から富裕層の資産を守り育ててきました。近年では日本で利用できるIFAのなかにも、事業や税務などの総合的な観点から相談できるアドバイザーが少しずつ増えてきているようです。

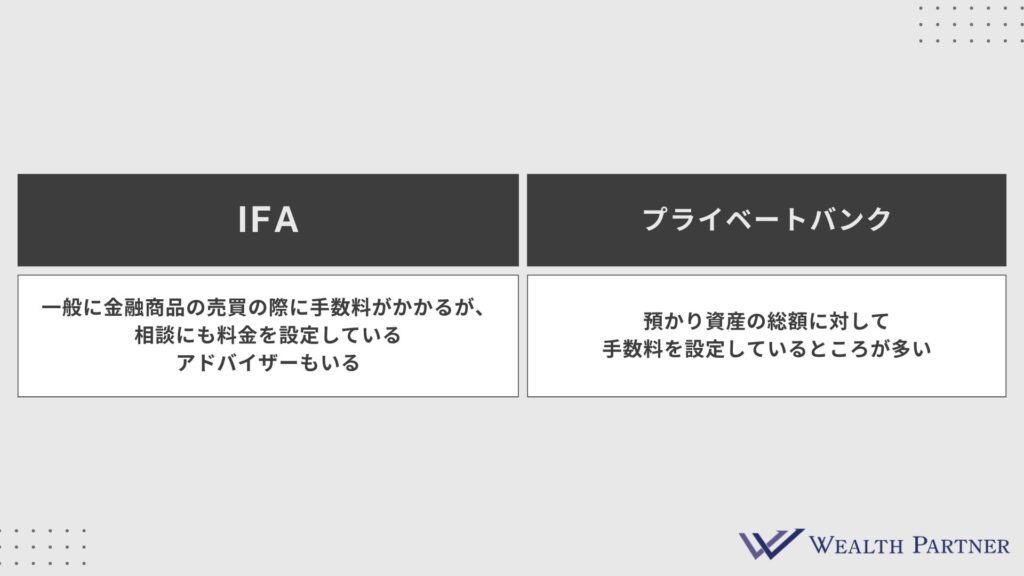

料金体系

一般にIFAは、金融商品を販売する際の手数料から報酬を得ています。ただし、なかには相談の段階から料金を設定しているアドバイザーもいるため、料金体系については必ず事前に確認するようにしましょう。

一方プライベートバンクでは、顧客の預かり資産残高に対して1%〜2%程度の手数料を設定しているところが一般的です。何度金融商品を売買しても手数料負担が変わらない点はメリットですが、ただ資産を預けているだけでも手数料が発生してしまうことには注意が必要です。

まとめ

IFAもプライベートバンクも、顧客それぞれに適した提案を行う相談先であることは共通しています。ただし、独立して活動するIFAと銀行形態の企業であるプライベートバンクでは、いくつか異なる点もあります。

プライベートバンクはそのノウハウから事業承継や子ども世代の教育についても相談できるものの、紹介できる金融商品は自社で取り扱うものに限られます。一方IFAは、提携している金融機関の商品であれば、幅広いラインナップから提案できるのが強みです。

富裕層の方が効果的な資産運用を行うためには、IFAを活用することが重要です。独立性や専門知識を変え備えたIFAは、富裕層にとって頼りになるパートナーとなり得ます。

ウェルス・パートナーの経験豊富なIFAは、資産運用だけでなく、事業面・税務面からの総合的なアドバイスも可能です。無料で相談を承っておりますので、ぜひお気軽にお問い合わせください。

経営者・ビジネスエグゼクティブの人生を豊かにするための情報を発信しています。

富裕層向けにIFAを始め不動産、税務などの資産全体のコンサルティングを行う

株式会社ウェルス・パートナーが運営

とプライベートバンクの違いとは?-1-1024x576.jpg)